(原标题:A股有哪些真正的烟蒂股)

大家好,我是初善君。

这两年长文发的太少了,其实我一直有写,都发在了A股冠军企业这个号里,大家记得关注一下。

现在的A股没啥说的,真的,就等回本好了,多希望我们现在在天庭,因为天上一天,地上一年,又或者在XX星,因为那里一个小时就等于7年。

好了废话完了,今天给大家带来烟蒂股投资,一家之言,欢迎讨论交流。

说烟蒂股离不开格雷厄姆、巴菲特和施洛斯三位大神,尤其是施洛斯,在理念和实操上把烟蒂股带到了新的高度。

这篇文章将带你了解什么烟蒂股、如何选择烟蒂股、如何投资烟蒂股、以及A股有哪些烟蒂股。

一、什么是烟蒂股

讲烟蒂股投资,绕不开三位投资大师:格雷厄姆、巴菲特和施洛斯。我们先简单概括一下大师们眼中的烟蒂股。

1、大师说

烟蒂股的称谓离不开巴菲特。巴菲特说:“在大街上捡到一只雪茄烟蒂,短得只能再抽一口,也许冒不出多少烟,但买‘便宜货’的方式却要从那仅剩的一口中发掘出所有的利润。”这段话非常形象的表达了烟蒂股投资的本质,烟蒂股的本质是便宜。

烟蒂股的称谓是巴菲特给的,但是烟蒂股的概念、投资方法是是巴菲特老师格雷厄姆提出来的。格雷厄姆有华尔街教父的美誉,1894年出生,1976年去世,留下了两本传世巨著《证券分析》和《聪明的投资者》。烟蒂股投资是格雷厄姆在股票投资市场最伟大的发明之一,也是他本人投资最低谷时的救命稻草。

格雷厄姆还有一位学生叫施洛斯,真是他知行合一的投资,烟蒂股投资享誉全球。施洛斯1955年从格雷厄姆那里辞职到2002年它的基金清盘,47年间年化收益率20.1%,实现了约700倍的收益,绝对的神迹。

可以确定,烟蒂股确实是非常有用的投资方法之一。

2、格雷厄姆烟蒂股

什么烟蒂股呢。

格雷厄姆表示,购买市值低于净有形资产三分之二的公司股票,或者购买市值低于净营运资产三分之二的股票,或者购买市值小于净现金资产的股票。

其中:净有形资产=总资产?总负债?无形资产?商誉;净营运资产=总资产?总负债?无形资产?商誉?固定资产。

净现金资产=类现金-负债

很明显,前两个公式的核心都是净资产,总资产-总负债就是净资产,在净资产里剔除无形资产、商誉就是净有形资产,再扣除固定资产就是净营运资产。格雷厄姆的标准换算到我们现在的认识,PB估值要足够低,而且净资产还要扣除无形资产、商誉这类虚无缥缈的资产,在稳妥点就继续扣除固定资产这一类长期资产,选择调整后PB低于0.67倍(三分之二)的股票。

净现金资产大于市值的意思是,上市公司账面资金扣除所有负债后,还要大于上市公司市值。

即格雷厄姆认为,只要市值低于净有形资产的三分之二或者净现金资产才能算烟蒂股。

很明显,这个公式对现在的A股依然具备参考意义。但是如果我们按照公式来寻找烟蒂股,会发现很多问题。

我用净有形资产三分之二大于市值的方法只选出23家公司,但是这些公司,但是这些公司大多是重资产行业,固定资产规模非常大,都是传统周期行业。而且排名第一的公司就是鸿达兴业,已经ST了。

我用净运营资产三分之二大于市值的方法只选出6家公司,这6家公司是南京高科、海宁皮城、辽宁成大、凤凰股份、腾达建设、吉林敖东,确实符合烟蒂股的特点。

但是这6家公司的类现金都是负的,换言之,资产质量相对一般,手上并没有足够多的现金。

我用净现金资产大于公司市值的方法选出了0家公司,换言之,没有一家公司符合这个要求。而类现金/市值大于60%的也只有6家公司,分别为安旭生物、明德生物、之江生物、九安医疗、东方生物、硕世生物,这些公司的出现全部跟疫情有关,他们在疫情了赚了一波现金。换言之,如果没有疫情赚大钱,A股连净现金资产/公司市值大于60%的公司都没有。

总之,格雷厄姆老师的方法对A股有参考意义,但是由于A股长期高估,因此符合烟蒂股标准的公司并不多,而且具体公司还要具体分析。

3、施洛斯烟蒂股

施洛斯认为烟蒂股的核心是三低原则:低PB、低PE、低价格。

这里低PB一般指破净,市净率低于1,最多不能超过2;低PE指市盈率不超过20倍;低价格指的不是绝对价格低,而是股票位置低,即价格是最近三年最低价格附近。

施洛斯还有其他两个要求,这两个要求反而更重要:一是没有负债或者负债很少;二是管理层诚信可靠,以股东利益为重,且持有公司股份。

很明显,施洛斯的要求也非常高,尤其是没有负债和管理层诚信可靠,基本排除A股90%的上市公司了。而且符合低PB、低PE双低大部分都是高杠杆行业,比如银行、房地产等,这些企业都是高负债公司,也不符合烟蒂股的标准。

那么从A股来看,究竟什么股票算烟蒂股呢?

4、什么是烟蒂股

从格雷厄姆和施洛斯的经验来看,烟蒂股的核心就是低估,如何评价低估呢,核心是PB,而不是PE。同时低PB还要考虑资产负债表质量,这也是我在前面内容里一直强调的。真是没想到,我的一些思想居然跟大佬们也不谋而合。

烟蒂股的核心是低估+高资产负债表质量。

什么是高资产负债表质量,至少包括以下内容:一是资产负债率要低,不能高于50%,排除高负债行业;二是账面准现金多,不存在流动性风险,同时没有有息负债,或者有息负债很少,准现金扣除有息负债,越高越高;三是固定资产、在建工程等资产金额尽量低一些,其他长期里不存在很难变现的资产。

至于PB多少才能算低估?参考格雷厄姆和施洛斯的观点,PB应该低于1倍,至少要破净,越低越好,后面我们会根据这个标准选出烟蒂股。

当然,具体公司一定要具体分析,很难用一套公式套用所有的上市公司。

二、如何投资烟蒂股

选出烟蒂股之后,如何投资烟蒂股呢?

很多人说,那还不简单,直接买入不就行了。当然是买入,但是在仓位管理上,烟蒂股比较特别。

1、格雷厄姆投资法

格雷厄姆有两套烟蒂股投资模式。

一是分散买入多只符合格雷厄姆要求的烟蒂股,待其上涨后卖出获利,不断重复。核心是分散、等待、重复。

二是买入烟蒂股后,如果不涨,就持续买入,直到达到可以进入董事会甚至可以控股的比例,然后利用董事权利或控股地位,推动公司实现价值,获利退出。很明显,第二种模式在A股很不受待见,也不可行。

针对第一种投资模式,格雷厄姆甚至给出了具体的操作路径。

第一步选股。选出所有TTM市盈率小于X倍的股票,TTM市盈率=市值/最近四个季度公司净利润。这里的X=1/两倍的无风险收益率,比如无风险收益率为5%,则X=1/10%=10。同时选出资产负债率小于50%的公司。

第二步仓位控制。至少选出30只股票,单只买入金额不超过总投资资产的2.5%,换算下来,股票投入上限不超过总投资资产的75%;剩下的资金买入国债或者其他无风险收益产品。

第三步卖出原则。当任何一只个股上涨超过50%,立即卖出,买入新的对象或者国债。

第四步换股方法。购买一年后(我理解就是年报季后),重新选择股票池,如果股票继续在股票池中,则不动,否则换股。

第五步周而复始。

这个方法实操性非常强,连主观判断都给你省略了。不过格雷厄姆选股明显不是针对烟蒂股,他的标准是PE小于20倍,这种方法在A股肯定不可行。

但是分散、等待和重复确实是烟蒂股投资的要义。

2、施洛斯投资法

施洛斯烟蒂股投资方法非常具备可操作性,四大原则:低估值、分散、不深研、频繁调仓。

低估值就是施洛斯的三低原则,低PB、低PE、低价格,其中缺一不可。

分散就是仓位极度分散,有多分散呢?他持有差不多100家公司。而且在分散背后,施洛斯坚持分批买入,一次10%、50%或者70%,这意味着单笔买入仓位非常低。

不深研指的是对企业基本面研究不深,为啥会这样,原因可能是企业太多了,研究不过来,或者没必要深入研究。

频繁调仓指的就是买入、卖出比较频繁。

不论是格雷厄姆还是施洛斯,烟蒂股投资的核心原则都是分散。其实也很好理解,因为烟蒂股往往在传统行业,存在破产的风险,分散可以大幅降低烟蒂股退市的风险。

三、A股有哪些烟蒂股

学习大神们的经验和方法不是用来装逼的,而是需要实践,一切都是为了赚钱。

在A股如何投资烟蒂股呢,或者说如何选出烟蒂股呢?我先说我之前写过的两个案例给大家参考一下。

中文传媒

2021年4月,我写了一篇文章《一家季度低估的公司,买不买》(文章链接:https://xueqiu.com/6615553088/177570296)。

这篇文章的主角是中文传媒,一家江西的出版公司,文章核心逻辑就是在手现金133亿,剔除有息负债后,依然高达107亿。同时公司年度利润15亿元左右,且稳定增长。而公司的市值最低时只有110亿,文章发布时市值154亿。

这家公司确实符合烟蒂股的标准,公司股价在2023年上半年因为AI有过一波翻倍的上涨。

实际上,不仅中文传媒是烟蒂股,大部分出版传媒股都有烟蒂股的特征,在2023年AI的大行情里都有非常不错的表现。

2、新钢股份

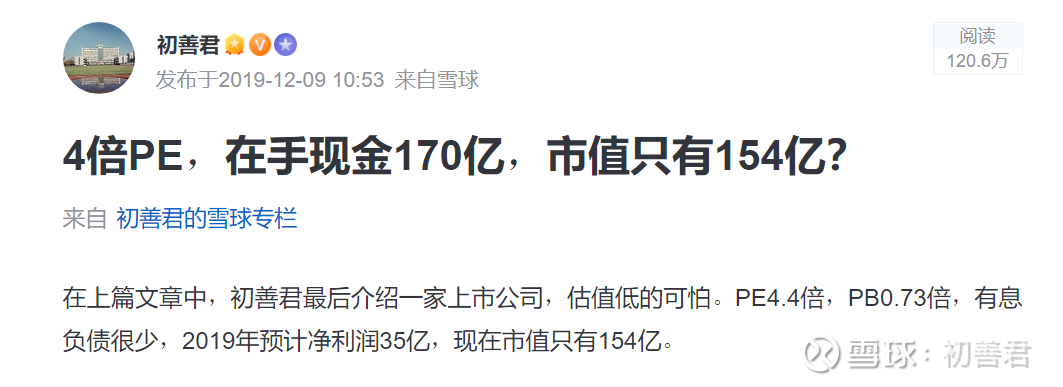

我在2019年12月发布文章《4倍PE,在手现金170亿,市值只有154亿?》(链接:网页链接),文章主角是新钢股份。

新钢股份的逻辑跟中文传媒类似,他扣除有息负债后的货币资金依然非常高,一度超过市值,虽然钢铁是周期性行业、公司分红不高,但是依然存在明显的低估。

在2021年顺周期行情中,新钢股份有过翻倍的上涨。

3、A股有哪些烟蒂股

那么站在2024年初这个时点,A股有哪些烟蒂股呢?

我觉得在A股,可以按照下面的标准来寻找烟蒂股。

一是PB小于1,最多最多放宽是1.5倍。

二是资产负债率要低,最好低于50%。就这一条剔除了所有的高负债行业,包括银行、地产。

三是类现金资产扣除有息负债后,占市值比例要高,越高越好,至少高于75%,要是高于100%就更好了,这一条是对资产负债表的要求。什么是类现金资产,目前对于A股的报表来看,很多科目都可能是类现金资产,比如记在交易性金融资产的理财产品,记在其他流动资产的理财产品,记在长期资产债券投资等里面的理财产品等等。

很多公司看着低估,但是一看报表质量,有息负债太多了,虽然目前市场对有息负债的忍耐度很高,但是有息负债毕竟是要归还的,而且存在流动性风险,因此这一条我觉得非常重要,必须满足。这一条其实剔除了很多大家觉得是烟蒂但是并不是真烟蒂的公司,比如水电、火电等公用事业行业公司。

至于PE,可以不用考虑,因为PB较低的公司一般都是周期公司,不适合PE估值,只要是周期公司,不怕以后不赚钱。但是在实际分析时,我们还是要关注企业的盈利质量,如果企业盈利质量不行,也不适合做烟蒂股。

此外分红也很重要,如果一家公司空有钱,不分红有没有意义。

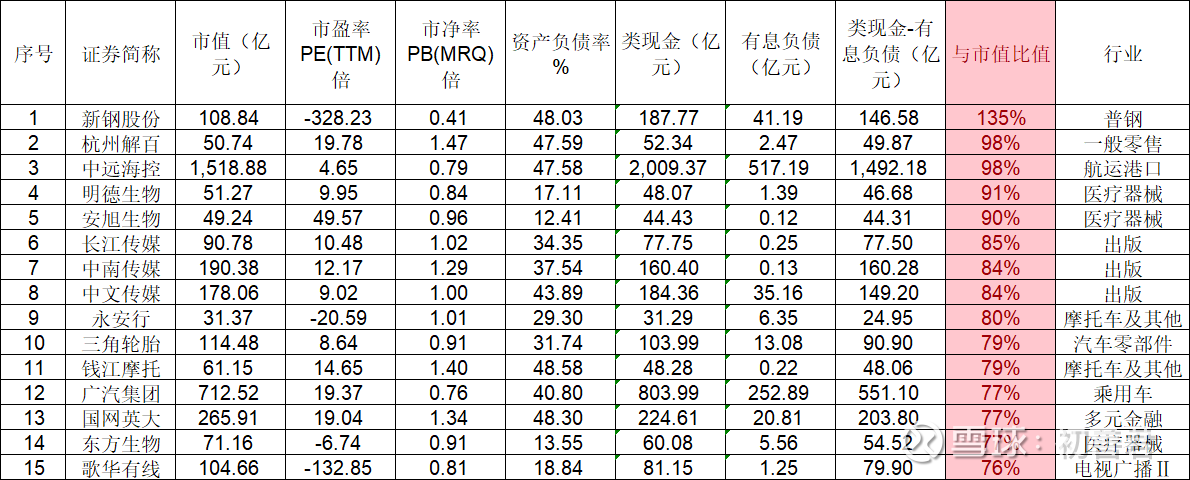

使用WIND导出A股的全部数据,选出市净率小于1.5倍,资产负债率小于50%,(类现金资产-有息负债)/市值大于75%的公司,几千家上市公司仅仅只有15家公司满足条件,属实的千里挑一。

注:类现金等于以下资产负债表科目相加:货币资金、交易性金融资产、其他流动资产、债权投资、其他非流动资产等;有息负债等于以下资产负债表科目相加:短期借款、一年内到期的流动负债、长期借款、应付债券等。

这15家企业里,我曾经分析关注过新钢股份、中远海控、中文传媒、三角轮胎等公司,可见我跟烟蒂股投资充满缘分。

即使根据标准选出烟蒂股,我们依然需要去简单的看看上市公司,如果有疑问可以直接剔除。比如国网英大实际上是证券公司,有息负债记在资产负债表的其他金融类流动负债里,高达134亿,剔除后就不符合标准了。

这15家公司集中在传统行业里,比如零售业、出版业,而多家医疗器械行业出现纯属偶然,他们都是在疫情里赚了真金白银的公司,现在也被市场抛弃了,这些公司也不是真正的烟蒂股,直接剔除3家公司。

从盈利来看,永安行长期亏损、杭州解百赚钱太少、歌华有线也不赚钱,这3家也可以排除了,而广汽集团其他流动资产以贷款为主,不是理财产品,也直接排除。最后只剩下7家了,这7家公司我基本都关注过。

整体看,2900点上证指数A股确实存在一些烟蒂股的机会,我个人觉得这个策略应该非常不错,也适合小白。

4、7家烟蒂股简析

下面简单把这9家烟蒂股给大家梳理一下,聊聊优点和缺点,顺便聊聊市场空间。

1)新钢股份

新钢股份是国企,2022年实际控制人由江西国资委调整为国资委旗下的宝武集团,控股股东依然是新余钢铁集团。

新钢股份主营业务是钢铁冶炼,典型的过剩产能、周期行业。 从数据来看,2020年公司扣非归母净利润41亿元,2023年扣非归母净利润预计不超过4亿。

截止2023年Q3,新钢股份货币资金余额为43亿元。再看理财产品,其他流动资产45亿(根据历史信息判断,基本上都是理财产品),债权投资96亿元(以大额存单为主),累计准现金184亿元。

公司负债合计252亿元,其中短期借款20亿,长期借款20亿,应付票据和应付账款150亿,合同负债32亿。可见有息负债规模仅为40亿。

准现金扣除有息负债剩余现金144亿,而公司目前市值仅为108亿。按理说,你买下这家公司花了108亿,然后分红108亿,你白得一个上市公司,所以低估是显而易见的。

那么重点来了,公司账上的钱真的存在吗?

很简单,我们算一下就知道了,公司2022年利息收入1.06亿,理财投资收益2.91亿,收入累计为3.97亿。同时2021年Q4-2022年Q4五个季度货币资金平均余额、理财产品平均余额分别为37亿和169亿,合计为206亿。那么货币资金收益率为货币资金收益率为3.97/206亿约等于1.93%。

2022年活期存款利率为0.35%,1年期大额存单利率为2.1%,新钢股份这个收益率略微有点偏低,但是考虑到是国企,可以说基本合理吧。

公司最大的缺点其实是分红少。2021年赚了41亿,最终分红不足16亿,2022年只分红3.1亿,公司明明具备分红能力,但是没有分红意愿。

市值空间上,假设按照新钢股份十年均值利润20亿来计算,给10倍PE(席勒市盈率),也值200亿,加上现金184亿,合理估值384亿,空间还是很大的。

整体看,110亿市值的新钢股份依然是A股最具备烟蒂股特征的公司。

2)中远海控

中远海控是国企,控股股东是中国远洋。

中远海控受益于疫情,2021年、2022年两年赚了1982亿元净利润,赚了3677亿经营现金流,归母净资产从2020年底的439亿增加至2022年底的2004亿,所以中远海控一下子变得富有起来,家底也丰厚了。

中远海控主营业务是集装箱航运,业绩与年中国出口集装箱运价综合指数(CCFI)高度正相关,算是比较典型的周期股。但是像2021年、2022年这种航运周期,未来可能都不会有了。

截止2023年Q3,中远海控货币资金余额为1990亿元,基本没有理财产品。负债总额2285亿元,其中短期借款15亿元,长期借款330亿元,一年内到期流动负债172亿元,应付账款和应付票据957亿,以经营负债为主,有息负债合计517亿(15+330+172)。货币资金扣除有息负债余额为1473亿元。中远海控A、H总市值为1503亿元,货币资金基本与市值相当。

影响中远海控股价另一个核心因素就是未来的利润能维持多少。2023年CCFI均值为937点,公司扣非归母净利润为237亿元,未来CCFI的波动区间预计在800点到1000点,所以未来中远海控大概率能维持不错的利润,预计在100亿左右。

那么估值上,假设未来每年赚100亿净利润,50%用于分红,5%股息率,可以给1000亿市值,加上1473现金(已经扣除有息负债),估值约2500亿,还是有一定的空间。

当然,中远海控目前是明显的低估,但是上限由未来年度稳定利润来决定。

3)长江传媒、中南传媒、中文传媒

这三家传媒公司我2021年时就写过,被我称为《股息率比银行还高的消费板块》。2023年这三家公司都因为AI大涨过,长江传媒、中南传媒、中文传媒最大涨幅分别为152%、70%和136%,即便如此,经过调整之后,他们依然可以算是烟蒂股。

长江传媒是湖北国企,这几年利润稳定增长,23年预计扣非归母净利润约为8.5亿(个人预测值)。

截止2023年Q3,长江传媒货币资金余额15亿元,其他流动资产余额为28亿元,其他非流动资产34亿,准现金合计77亿。负债合计48亿,其中主要是应付账款和应付票据,没有有息负债。

如果公司保持8亿净利润,其中分红约5亿,差不多能给80亿市值,在加上77亿准现金,合理市值为157亿,上限接近翻倍。

中南传媒是湖南国企,2023年扣非归母净利润约为16亿,过去几年也维持了稳定的增长。

截止2023年Q3,中南传媒货币资金95亿元,交易性金融资产9亿元,其他流动资产53亿元,准现金合计约为157亿元。同期公司负债总额95亿元,以应付票据及应付账款和合同负债为主,没有有息负债。

中南传媒年度利润16亿,10倍PE,就是160亿市值,再加上157亿准现金,差不多是320亿市值。目前中南传媒市值189亿。

中文传媒是湖南国企,跟长江传媒、中南传媒的区别是公司2015年26.6亿收购了游戏公司智明星通,虽然收购这些年智明星通赚的都不止26.6亿了,但是这几年游戏利润持续下滑,年利润只剩下2亿了,不知道24亿的商誉会不会减值。

截止2023年Q3,中文传媒货币资金131亿,交易性金融资产52亿元,准现金183亿元。同时公司负债140亿元,其中短期借款25亿元,其他流动负债25亿,应付债券10亿元,有息负债合计60亿元。准现金扣除有息负债后剩余123亿元。

从利润来看中文传媒年度利润约为15亿元,给10倍PE,股市150亿加上准现金123亿,合计283亿元。目前中文传媒市值174亿元。

从分红来看,三家公司股息率均为4%-6%之间,确定性也比较高。

4)三角轮胎

三角轮胎是威海的民企,主营业务就是轮胎,也算是比较明显的周期公司,要知道十年前的2014年,三角轮胎的扣非归母净利润就有10亿元了,预计2023年扣非归母净利润才重新站上10亿元大关。

截止2023年Q3,三角轮胎货币资金余额10亿元,其他流动资产余额74亿元,其他非流动资产10亿元,准现金金额94亿元。公司负债余额58亿元,其中短期借款10亿元,长期借款3亿元,有息负债余额13亿元,其他负债主要是应付票据及应付账款37亿元。准现金扣除有息负债还有81亿元。

按照席勒市盈率,三角轮胎过去十年10年平均净利润7亿元,给10倍PE市值70亿元,加上81亿,合计151亿元。三角轮胎目前市值115亿元,空间小了点,主要是三角轮胎底部翻倍了。

三角轮胎的缺点是分红差了点,有分红能力不分红,每年都是30%,即使今年赚了10亿,分30%,也就是3亿,股息率都不到3%。

当然,最大的缺点是没有成长性,没持续扩大产能规模,就像有小伙伴提问说的:上市前公司的净利润大于玲珑轮胎,赛轮轮胎,森麒麟三家之和!但上市后却连一家都比不了。

这也是为啥在几年前轮胎大行情里三角轮胎基本没行情的原因吧。

5)钱江摩托

钱江摩托目前实际控制人是李书福,2016年加入吉利大家庭后,钱江摩托表现明显好转,扣非归母净利润持续好转,由一家持续亏损的ST企业变成扣非归母净利润4亿的企业。

钱江摩托主营业务就是摩托车,是国内最知名的摩托车企业之一。

截止2023年Q3,钱江摩托货币资金余额为48亿元,没有理财产品。负债合计41亿元,其中没有有息负债,主要是应付账款及应付票据,以及土地收储补偿款。

4亿利润,给15倍PE,60亿市值,再加上48亿货币资金,合计108亿元。去年以来公司股价腰斩,目前仅剩62亿元。

整体来看,新钢股份、中远海控、三角轮胎都是周期,分红不稳定,长江传媒、中南传媒、中文传媒虽然业绩稳定、分红稳定、股息率也高,但是股价毕竟有过一大波上涨。