(原标题:【国盛能源电力】煤炭行业 23Q4 业绩前瞻:均价提升,成本翘尾,高分红值得期待)

摘要

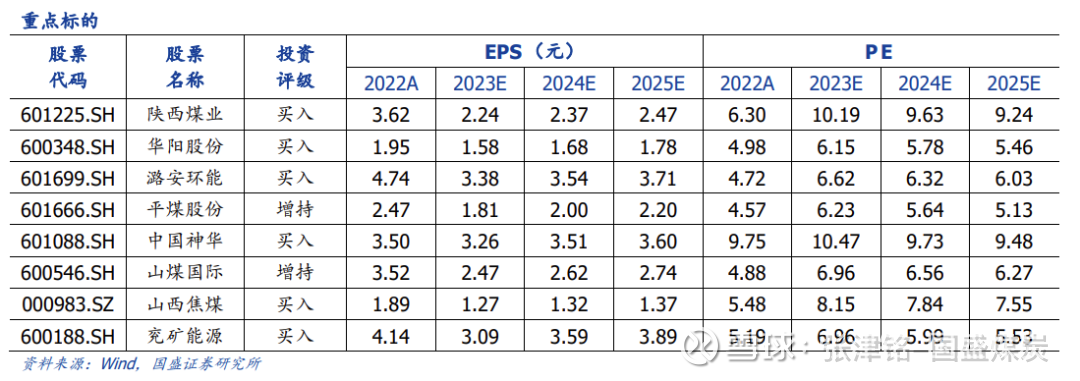

行情回顾:Q4 焦煤价格创新高,高股息资产亟待重估。2023 年,煤炭板块与沪深 300 走势基本保持一致,8 月下旬煤价淡季超预期上行,板块应声而涨,四季度煤炭价格整体延续高位。动力煤价格:国内产量继续增量空间现瓶颈,进口环增压力退却,下游需求逐渐从工业转向传统电煤旺季,在电厂高库存压力下,煤价整体延续高位震荡;焦煤价格:Q4 前半程主要围绕钢厂减产负反馈、冬储补库、宏观预期进行交易,在低库存&冬储补库背景下逐渐逼近 23 年初高点,从 11 月中旬开始,焦煤主产区矿难频发,主焦煤稀缺资源性凸显,焦煤价格王者归来。

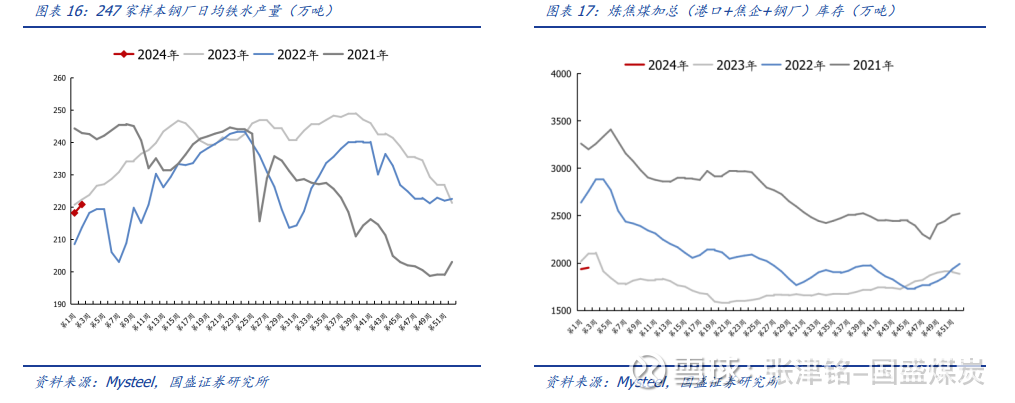

焦煤:23Q4 焦煤价格创新高。安全压力下供应扰动不断,国内炼焦煤资源稀缺性。从储量来看,我国炼焦煤储量为 1569.6 亿吨,占我国煤炭总储量的 20%~25%,属于稀缺资源。2023年 1~10 月国内炼焦精煤累计生产 4.1 亿吨,同比增长 0.2%。可见因资源禀赋、安全条件等因素,焦煤产能核增、扩产空间有限。存量矿井面临资源枯竭、煤质下滑等风险。近几年炼焦精煤洗出率降低,炼焦精煤产量预期进一步被压缩,2023 年 1-11 月炼焦精煤洗出率为 36.9%,较 2022 年下降 0.6 个 pct。炼焦精煤主产区生产面临严重挑战。焦煤生产以井工矿为主,井工矿安全、地理条件较差,2023 年以来炼焦煤矿山生产事故频繁,以山西省产量下滑最明显(2023 年1~10 月,山西炼焦精煤产量下滑 0.1%)。山西炼焦精煤主要集中在吕梁、临汾地区,11月焦煤主产区山西吕梁部分煤矿因安全问题已有自主停产行为,除了山西外,非主产区黑龙江等安全生产压力也十分严重,或加剧产量进一步下降趋势,炼焦精煤资源紧张进一步加剧。预期差逐渐修正,钢材需求结构转型已现,支撑我国主焦煤需求韧性。2023 年年初至12月31日,247 家钢厂铁水日产量平均为 239 万吨,同比增长 5.0%。可见即使在 2023 年房地厂开工低迷,终端需求偏悲观的预期下,钢厂并未因为利润承压减产,进而带动焦煤需求超预期。

猛进煤企 Q4 业绩前瞻。动力煤,我们预计,中国神华预计 Q4 净利润约 112 亿元,环比-25.1%,同比+6.98%,年化业绩对应股息率 7.3%;中煤能源预计 Q4 净利润 51 亿元,环比 5.94%,同比+572.71%,年化业绩对应股息率 6.9%;陕西煤业预计 Q4 净利润约 69 亿元,环比+50.38%,同比 1.50%,年化业绩对应股息率 8.3%;山煤国际预计 Q4 净利润约 8 亿元,环比-15.65%,同比-50.89%,年化业绩对应股息率 8.2%;兖矿能源预计 Q4 净利润约 53 亿元,环比+16.54%,同比+44.49%,年化业绩对应股息率 8.5%;华阳股份预计 Q4 净利润约 13 亿元,环比+1.69%,同比-38.00%,年化业绩对应股息率 7.8%;晋控煤业预计 Q4 净利润约 7 亿元,环比-11.36%,同比+303.61%,年化业绩对应股息率 5.5%;广汇能源预计 Q4 净利 润约 9.5 亿元,环比+30.31%,同比-67.64%,年化业绩对应股息率 6.1%。炼焦煤,我们预计,潞安环能预计 Q4 净利润约 20 亿元,环比+0.12%,同比-59.68%,年化业绩对应股息率 8.2%;平煤股份预计 Q4 净利润约 10 亿元,环比+6.25%,同比-3.73%,年化业绩对应股息率 9.4%;山西焦煤预计 Q4 净利润约 9 亿元,环比-18.92%,同比-62.52%,年化业绩对应股息率 6.5%;淮北矿业预计 Q4 净利润约 16 亿元,环比+8.04%,同比-11.35%,年化业绩对应股息率 7.6%。

投资建议。短期动煤重点推荐陕西煤业、中煤能源、华阳股份、淮北矿业、潞安环能,长期看 好动煤的核心硬资产中国神华、山煤国际、兖矿能源、广汇能源、晋控煤业;焦煤的平煤股份、 山西焦煤;关注焦炭的陕西黑猫、安泰集团、中国旭阳集团。

风险提示:在建矿井投产进度超预期。下游需求不及预期。新建矿井项目批复加速。

报告正文

1.行情回顾:Q4 焦煤价格创新高,高股息资产亟待重估

2023 年,煤炭板块与沪深 300 走势基本保持一致,8 月下旬煤价淡季超预期上行,板块应声而涨,四季度煤炭价格整体延续高位:

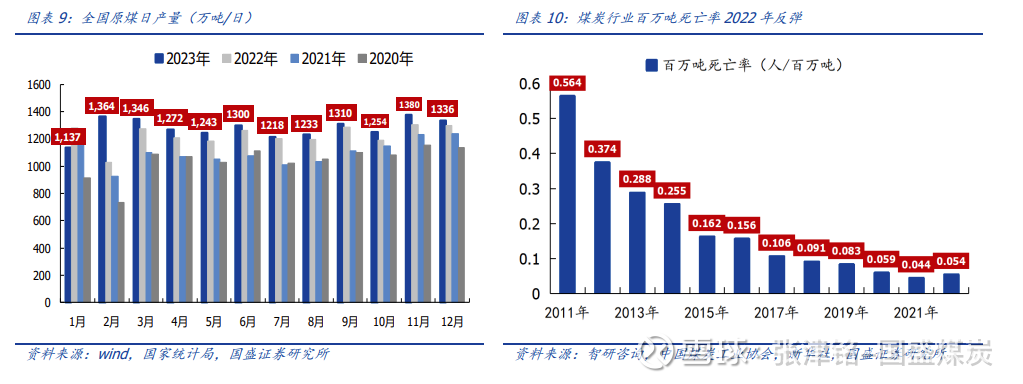

Q4 动力煤价格:国内产量继续增量空间现瓶颈,进口环增压力退却,下游需求逐渐从工业转向传统电煤旺季,在电厂高库存压力下,煤价整体延续高位震荡。

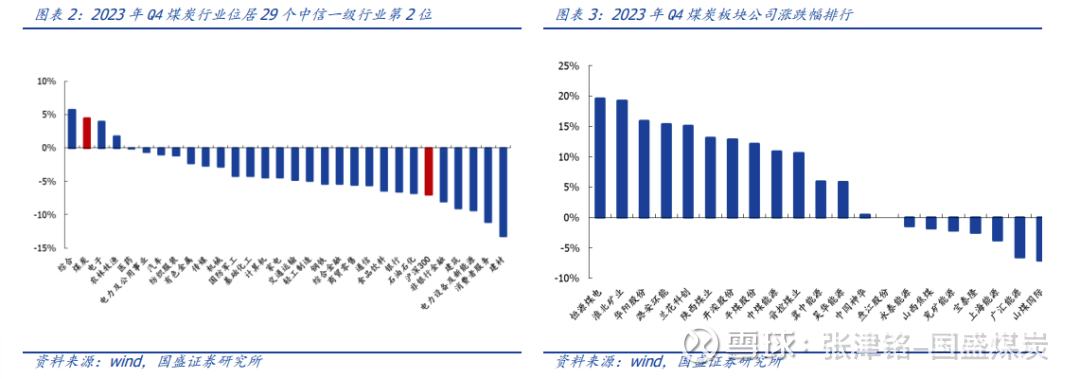

Q4 炼焦煤价格:Q4 前半程主要围绕钢厂减产负反馈、冬储补库、宏观预期进行交 易,在低库存&冬储补库背景下逐渐逼近 23 年初高点,从 11 月中旬开始,焦煤主产区矿难频发,主焦煤稀缺资源性凸显,焦煤价格 Q4 创新高。

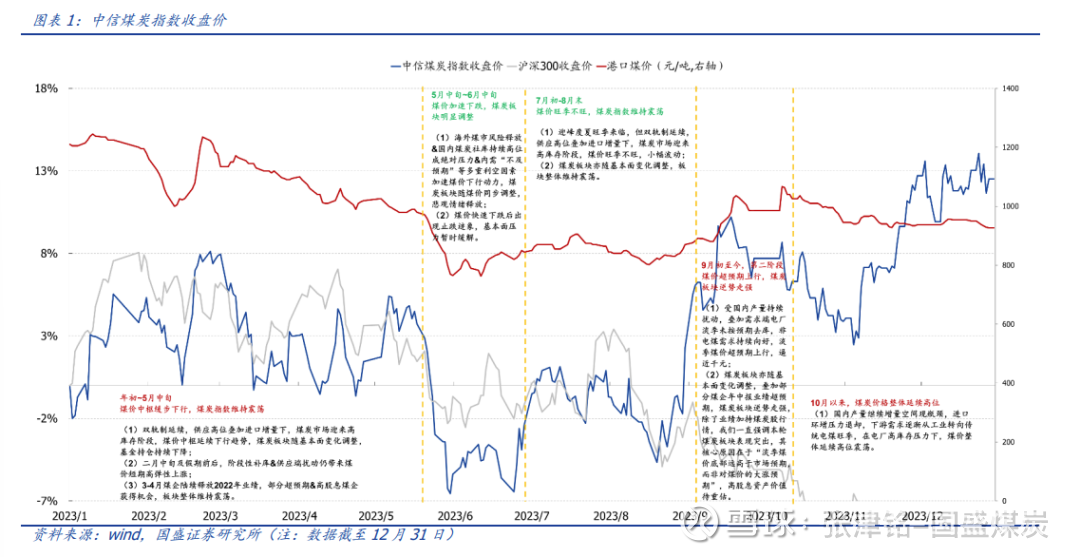

2023Q4,沪深 300 指数下跌 7.0%,中信煤炭指数上涨 4.47%,跑赢沪深 300 指数 11.47 个百分点,位居 29 个行业涨跌幅榜第 2 位。个股方面,2023Q4,煤炭板块 21 家上市公司中 13 家上涨,7 家下跌。

涨幅前五:恒源煤电、淮北矿业、华阳股份、潞安环能、兰花科创,涨幅分别为 19.64%、 19.21%、15.91%、15.38%、15.12%。

跌幅前五:山煤国际、广汇能源、上海能源、宝泰隆、兖矿能源,跌幅分别为 -7.11%、 -6.54%、-3.75%、-2.51%、-2.17%。

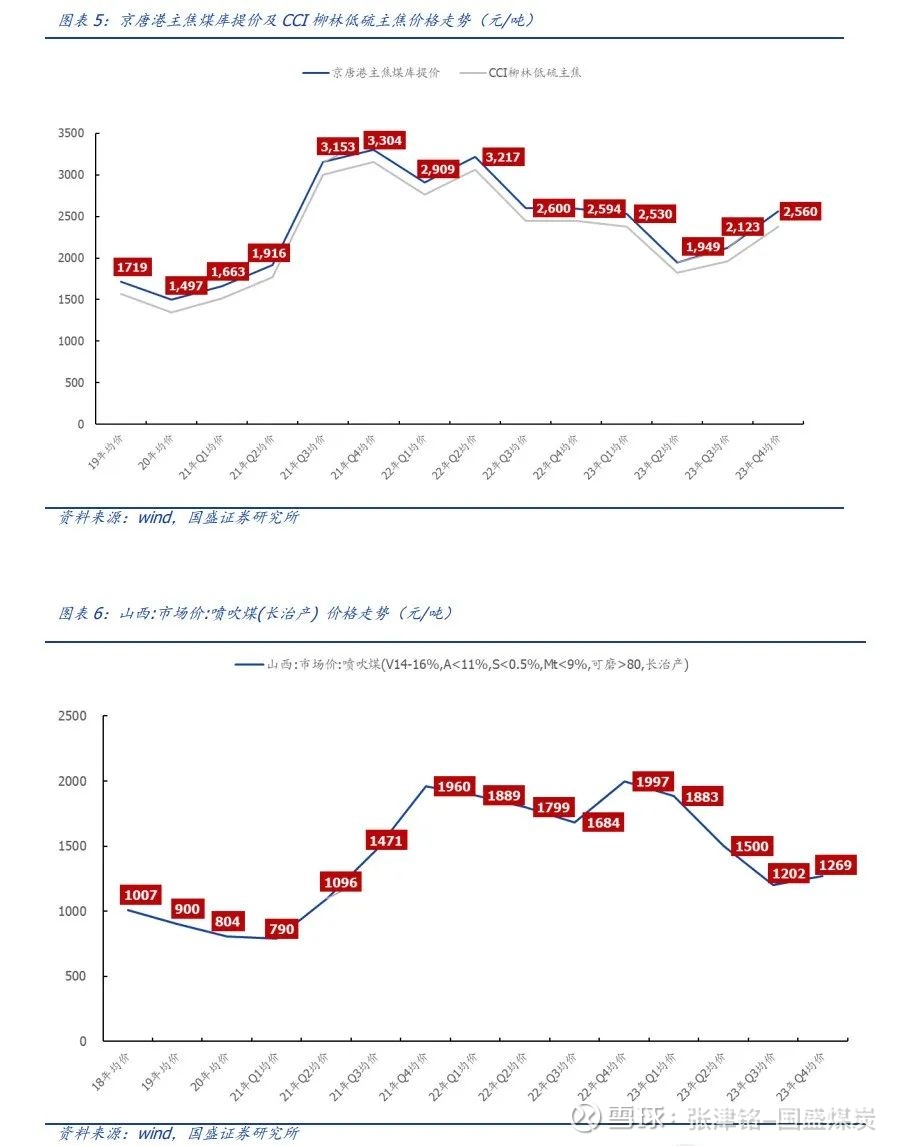

23Q4 北港动力煤均价 966 元/吨,环比+10.0%,京唐港山西主焦均价 2560 元/吨, 环比+20.6%,长治喷吹煤均价 1269 元/吨,环比+5.5%。

2.事故凸显,安全生产是核心

主产区产量现瓶颈。23Q4 以来,煤矿事故凸显,尤其主焦煤产区山西煤矿事故较多(华 阳集团七元煤业“10.1”一般顶板事故、晋能控股集团增子坊煤矿“10.4”一般机电事 故,山西美锦集团锦富煤业“10.6”一般运输事故等)。2023 年 11 月 30 日国务院安委 会对山西省矿山安全生产工作开展帮扶指导,为期 6 个月,影响焦煤矿井整体产能利用 率,供应延续偏紧。

长期来看,国内安监加剧,供给收缩是核心。我国煤炭行业百万吨死亡率自 2010 年以来呈现连续多年下降趋势,但 2022 年首现抬头(反弹至 0.054,同比+22.7%),我们认为或与长时间高强度保供有关,能源安全是首要任务,安全形势的恶化或会导致主产区煤矿生产安监加剧,煤炭供给持续受限。

3.23Q4 焦煤价格创新高

3.1.主焦煤稀缺性凸显

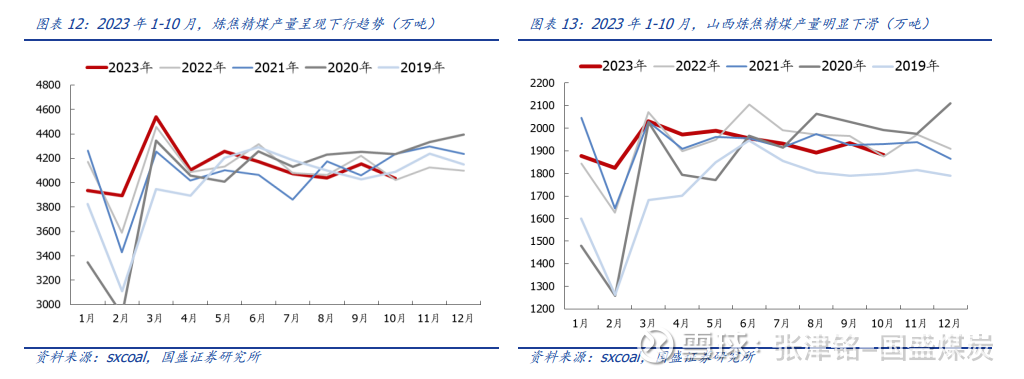

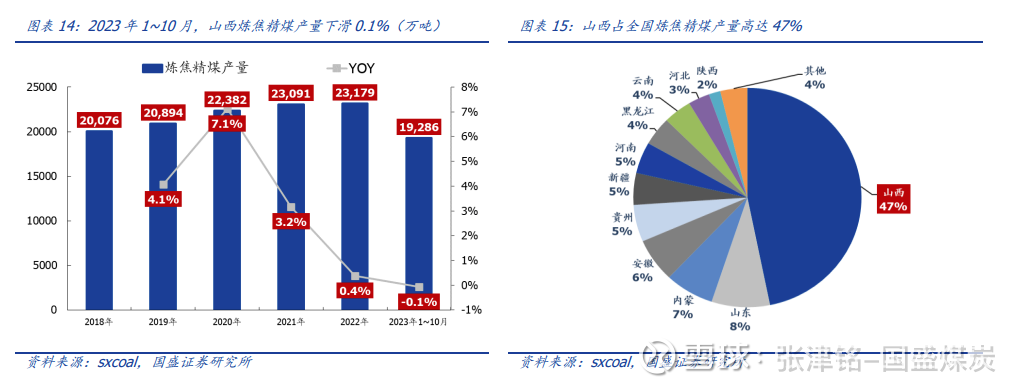

安全压力下供应扰动不断,国内炼焦煤资源稀缺性。从储量来看,我国炼焦煤储量为 1569.6 亿吨,占我国煤炭总储量的 20%~25%,属于稀缺资源。2023 年 1~10 月国内 炼焦精煤累计生产 4.1 亿吨,同比增长 0.2%。可见因资源禀赋、安全条件等因素,焦煤 产能核增、扩产空间有限。

我国炼焦煤资源分布不均,分省份来看,山西省保有查明炼焦煤资源量最多,其余依次为河北、贵州、河南、黑龙江、安徽、陕西等省份。具体矿区有山西的离柳矿区、乡宁矿区、西山矿区、霍州矿区、霍东矿区(均为焦煤的主产区),山东巨野矿区、兖州矿区;安徽淮北矿区;河北邯郸矿区、开滦矿区;河南平顶山矿区;

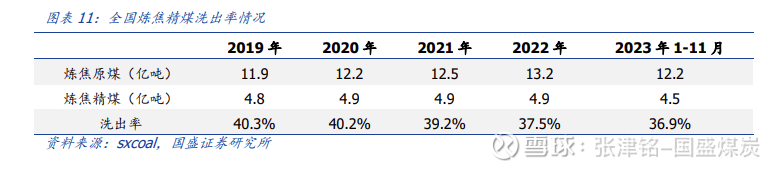

存量矿井面临资源枯竭、煤质下滑等风险。近几年炼焦精煤洗出率降低,炼焦精煤产量预期进一步被压缩,2023 年 1-11 月炼焦精煤洗出率为 36.9%,较 2022 年下降 0.6 个 pct;

安全生产压力凸显,炼焦精煤主产区生产面临严重挑战。焦煤生产以井工矿为主, 井工矿安全、地理条件较差,2023 年以来炼焦煤矿山生产事故频繁,以山西省产量下滑最明显(2023 年 1~10 月,山西炼焦精煤产量下滑 0.1%)。山西炼焦精煤主要集中在吕梁、临汾地区,11 月焦煤主产区山西吕梁部分煤矿因安全问题已有自主停产行为,除了山西外,非主产区黑龙江等安全生产压力也十分严重,或加剧产量进一步下降趋势,炼焦精煤资源紧张进一步加剧。

3.2.需求:需求并不“悲观”,焦煤价格创新高

预期差逐渐修正,钢材需求结构转型已现,支撑我国主焦煤需求韧性。2023 年年初至12 月 31 日,247 家钢厂铁水日产量平均为 239 万吨,同比增长 5.0%。可见即使在2023年房地厂开工低迷,终端需求偏悲观的预期下,钢厂并未因为利润承压减产,进而带动焦煤需求超预期。长期来看,粗钢产量随着经济增长与城市化的初期呈现出快速增长趋势,随后在城市化率超过半程后进入减速增长阶段,等待进入峰值部分后进入成熟期,钢铁行业由于其经济基础特性,普遍呈现出漫长型产业生命周期的部分特征,产量与消费量长期稳定。

4.煤企Q4业绩前瞻

动力煤:我们预计,中国神华预计Q4 净利润约 112 亿元,环比-25.1%,同比+6.98%, 年化业绩对应股息率 7.3%;中煤能源预计 Q4 净利润 51 亿元,环比 5.94%,同比 +572.71%,年化业绩对应股息率 6.9%;陕西煤业预计Q4 净利润约 69 亿元,环比 +50.38%,同比 1.50%,年化业绩对应股息率 8.3%;山煤国际预计 Q4 净利润约 8 亿 元,环比-15.65%,同比-50.89%,年化业绩对应股息率 8.2%;兖矿能源预计 Q4 净利 润约 53 亿元,环比+16.54%,同比+44.49%,年化业绩对应股息率 8.5%;华阳股份预计 Q4 净利润约 13 亿元,环比+1.69%,同比-38.00%,年化业绩对应股息率 7.8%;晋控煤业预计 Q4 净利润约 7 亿元,环比-11.36%,同比+303.61%,年化业绩对应股息 率 5.5%;广汇能源预计 Q4 净利润约 9.5 亿元,环比+30.31%,同比-67.64%,年化业 绩对应股息率 6.1%。

炼焦煤:我们预计,潞安环能预计Q4净利润约 20 亿元,环比+0.12%,同比-59.68%, 年化业绩对应股息率 8.2%;平煤股份预计Q4净利润约10亿元,环比+6.25%,同比 -3.73%,年化业绩对应股息率9.4%;山西焦煤预计Q4净利润约9亿元,环比-18.92%, 同比-62.52%,年化业绩对应股息率 6.5%;淮北矿业预计Q4净利润约16 亿元,环比 +8.04%,同比-11.35%,年化业绩对应股息率 7.6%。

5.投资建议

本轮煤炭板块自8月下旬上涨至今,其核心原因在于“淡季煤价底部远高于市场预期,而非对煤价的暴涨预期”。但后续由于国内供给收缩超预期,叠加海外扰动,煤价上行幅度略超市场预期,加速了本轮行情进程。回归本质而言,只要煤价调整过程中未破前低,上述底层逻辑仍然成立,煤炭板块作为高股息资产仍亟待重估。

长期来看,我们依旧认为在能源转型、“双碳”背景下,煤企出于对行业未来前景的担忧以及考虑到新建煤矿面临的较长时间成本和巨额的资金投入,普遍对传统主业资本再投入的意愿较弱,这也意味着我国未来新建煤矿数量有限。且考虑到煤企高利润有望长期持续、高现金流背景下不断提高分红比例,当前被市场所“抛弃”的高股息、资源行业的优秀企业,未来将走上慢牛重估之路。

短期动煤重点推荐陕西煤业、中煤能源、华阳股份、淮北矿业、潞安环能,长期看好动煤的核心硬资产中国神华、山煤国际、兖矿能源、广汇能源、晋控煤业;焦煤的平煤股份、山西焦煤;关注焦炭的陕西黑猫、安泰集团、中国旭阳集团。

风险提示

在建矿井投产进度超预期。

受矿井建设主体意愿影响,在建矿井建设进度有可能加速,导致建设周期缩短,产量释放速度超过预期。

下游需求不及预期。

受宏观经济下滑影响,导致煤炭需求下滑,煤炭市场出现严重供过于求得现象,造成煤价大幅下跌。

新建矿井项目批复加速。

受发改委政策调控影响,新建矿井的项目批复速度有可能提速。

END

具体分析详见国盛证券研究所2024年1月19日发布的

《煤炭行业 23Q4 业绩前瞻:均价提升,成本翘尾,高分红值得期待》报告

分析师 张津铭 执业证书编号:S0680520070001

研究助理 刘力钰 执业证书编号:S0680122080010

免责声明

特别声明:《证券期货投资者适当性管理办法》于2017年7月1日起正式实施。通过微信形式制作的本资料仅面向国盛证券客户中的专业投资者。请勿对本资料进行任何形式的转发。若您非国盛证券客户中的专业投资者,为保证服务质量、控制投资风险,请取消关注,请勿订阅、接受或使用本资料中的任何信息。因本订阅号难以设置访问权限,若给您造成不便,烦请谅解!感谢您给予的理解和配合。

重要声明:本订阅号是国盛证券能源电力团队设立的。本订阅号不是国盛能源电力团队研究报告的发布平台。本订阅号所载的信息仅面向专业投资机构,仅供在新媒体背景下研究观点的及时交流。本订阅号所载的信息均摘编自国盛证券研究所已经发布的研究报告或者系对已发布报告的后续解读,若因对报告的摘编而产生歧义,应以报告发布当日的完整内容为准。本资料仅代表报告发布当日的判断,相关的分析意见及推测可在不发出通知的情形下做出更改,读者参考时还须及时跟踪后续最新的研究进展。

本资料不构成对具体证券在具体价位、具体时点、具体市场表现的判断或投资建议,不能够等同于指导具体投资的操作性意见,普通的个人投资者若使用本资料,有可能会因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。因此个人投资者还须寻求专业投资顾问的指导。本资料仅供参考之用,接收人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。

版权所有,未经许可禁止转载或传播。