(原标题:伊利和蒙牛的一些比较)

聊聊伊利和蒙牛各自优势项目,顺便分析伊利蒙牛液态奶板块为啥营收相差仅50亿净利润却惊人高出30亿?

对比伊利蒙牛两家公司,蒙牛的主要强项是鲜奶和奶酪,表面看伊利的主要强项是常温酸奶、冷饮和奶粉,实质上就连液态奶整体伊利都要强于蒙牛不少!

蒙牛的两大强项都是伊利不重视且不赚钱的业务,其中鲜奶是每日鲜语,奶酪是收购的妙可蓝多。鲜奶不用说保质期短、行业规模小、区域乳企竞争多、冷链运输和保存成本高以及打折促销多,鲜奶的这些特性注定了这个业务不赚钱,我看到相关的数据显示低温板块行业在2023年是负增长5%左右。所以鲜奶并不是大家想象中的那么景气,伊利在鲜奶板块主要有金典鲜奶和母品牌鲜奶,是卡位跟随发展。奶酪方面,大家可以看看妙可蓝多,在伊利稍微重点发展后业绩就大幅下滑甚至亏损,目前伊利仅用两三年就做到了行业第二,最关键的是伊利都没有打价格战也没有过度投入,就丰富一下产品矩阵就轻松做到了行业第二。我已经多次分析过了,鲜奶和奶酪两个行业规模太小,需要乳企投入大量费用孕育市场,因此伊利是不怎么重视,是想等过两年市场足够大能看到盈利前景时候伊利才会大力介入,届时这两个板块营收占比大的企业会压力很大。

伊利的强项是蒙牛重视但是又做不好的,比如常温酸奶,伊利的安慕希目前营收在190亿到205亿之间,而蒙牛的纯甄和光明的酸奶其实是最先投入大量费用孕育常温酸奶市场的,只是被伊利重视以后推出安慕希后来之上而已。目前纯甄营收大概在70亿左右,春节和国庆中秋送礼时候,大部分人都是送金典或者特仑苏的同时带上一箱或者两箱安慕希。安慕希在常温酸奶的品牌力很强和认可度很高,这是我最大感受。好喝,但是价格贵这是线下消费者对安慕希最大的印象。关于安慕希,我此前专门探讨,机会在中国的消费和经济强复苏以后。因为这两年有一些降级,目前安慕希主要以创新和推出更多新品驱动稳定增长为主。

关于冷饮和奶粉,那么也是蒙牛特别重视的。冷饮不用说蒙牛收购了东南亚艾雪获得了18亿左右冷饮并表收入,2023年蒙牛冷饮增长6.6%左右,增量就是主要来自艾雪在东南亚表现不错,进入多个国家铺货。扣除艾雪,蒙牛的冷饮营收在国内不到伊利的一半,前几年蒙牛冷饮还亏损的,所以冷饮差距伊利是非常大的。至于奶粉不用说,蒙牛是尤其特别重视的,这些年先后投入几百亿收购雅士利,君乐宝,多美滋,贝拉米等,但是蒙牛没有做奶粉的基因,因此始终做不好。截止目前,无论线上线下,伊利的奶粉业务都是吊打蒙牛,而且差距特别巨大,蒙牛奶粉全年营收38亿,伊利2023年奶粉以及奶制品营收预计280亿左右(奶粉预计240亿左右),也就是蒙牛连伊利零头都不到。

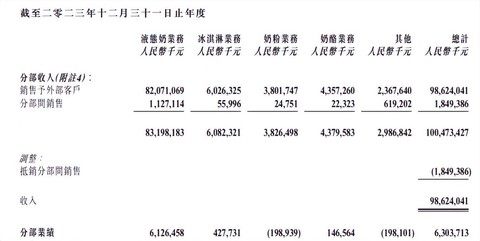

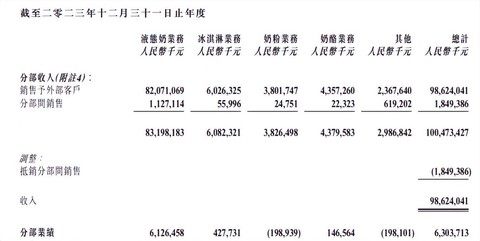

我看了一下蒙牛年报里面的各板块扣税前业绩,其中奶粉板块蒙牛扣税前亏损1.99亿元,我预计税后亏损3亿左右;奶酪税前1.47亿利润,税后看看妙可蓝多利润基本不赚钱,扣非都快亏损了;冷饮冰淇淋税前净利润4.27亿元,税后预计也就2亿元左右;液态奶税前61亿元,税后预计50亿左右。

而伊利2023年净利润大概在106亿,我按照五大业务板块大概估算一下,液态奶税前93亿税后80亿,奶粉税后17亿,冷饮税后10.3亿,奶酪税后亏损1亿,矿泉水和现泡茶等其他业务税后亏损0.3亿。那么伊利五大业务板块合计税后盈利106亿元左右。

那么问题来了为啥同样是运营液态奶,伊利液态奶营收仅比蒙牛高出小几十亿情况下,液态奶税后净利润为啥能高出30亿?主要的原因和逻辑如下:

1.伊利是小经销商制,且伊利是行业龙头,因此伊利液态奶卖给线下线上经销商的时候溢价能力都是比蒙牛高的,蒙牛是大经销商制所以部分利润让利给了经销商,也就是经销商话语权更大。那么伊利液态奶营收一年900亿左右,哪怕溢价1%也比蒙牛多出9亿净利润。(这个大家可以去问问伊利蒙牛经销商,这是行业公开公认的)

2.伊利品牌力更加强,同等情况下更加容易卖出产品。蒙牛经常在电商上投入大量费用和降价以及开直通车,才能保持销量比伊利好。大家可以看看蒙牛的销售费用,一直在大幅增加,这也是可以验证的。或者你可以在电商上长期观察,蒙牛经常让天猫超市和京东帮忙直播带货,还有在618和双11的时候,蒙牛的每日鲜语和特仑苏价格特别便宜,瞬间销量就分别超过了100万单。也就是,只要你长期跟踪,你不仅可以通过财务报表看到,还可以真实感受到蒙牛的营销费投入。(这个地方又多投入了10多亿费用)

3.伊利的液态奶产品结构更加均衡,金典、安慕希和伊利纯牛奶都是200亿营收以上矩阵产品,还有金领冠和优酸乳等100亿产品矩阵,还有巧乐兹、甄稀、舒化奶、谷粒多、QQ星、臻浓等众多十亿级别产品矩阵。而蒙牛是集中力量打造出了一个300亿加的特仑苏,而其他品牌大部分又弱于伊利,所以伊利的产品矩阵更加均衡发展,没有全力依靠一个产品。实质上,高端白奶和普通纯牛奶都比较容易发生价格战。而其他市场较小的比如舒化奶和qq星等可能因为竞争小盈利也不错。另外安慕希的盈利能力也是非常不错的,远比蒙牛的纯甄和每日鲜语强太多。综合看产品结构更加好,也为伊利液态奶的盈利能力超过蒙牛液态奶提供了助力。

4.伊利渠道实力强大,可选择方案和余地多,运营更加灵活。伊利拥有135万家距离消费者最近的镇乡村直控网点,而蒙牛仅80万家。在当今线上电商流量费用昂贵的情况下,伊利可以依托自身强大的渠道优势,选择做出对自身最好的运营方案。

5.液态奶的包装成本以及液态奶的融资成本等各项成本,伊利更低。

综合上面五个方面,最终伊利这个龙头液态奶营收仅比蒙牛高出小几十亿情况下,液态奶净利润却惊人的比蒙牛高出30亿。

实质上,蒙牛通过大幅降价和投入大量销售费用让平台帮忙带货瞬间获得的巨大销售量,从而带动营收的增长。这种销量可能是不盈利,你也可以看做是无效营收,因为一旦涨价或者不投入费用,那么销量就没有了。这样的壁垒是不稳固的。同时,又换一个角度思考,假设蒙牛不价格战也不往电商平台投入那么多营销费用,那么部分销量就会落入伊利,伊利的营收和利润也会更加大,而蒙牛和伊利的差距肯定也大概率会更加大。所以如果扣除那些蒙牛大量投入销售费用不赚钱而获得的液态奶营收,实质上蒙牛和伊利的差距比表面上看到的更加大!

$伊利股份(SH600887)$ $蒙牛乳业(02319)$