(原标题:万科2023年度利润分配预案点评)

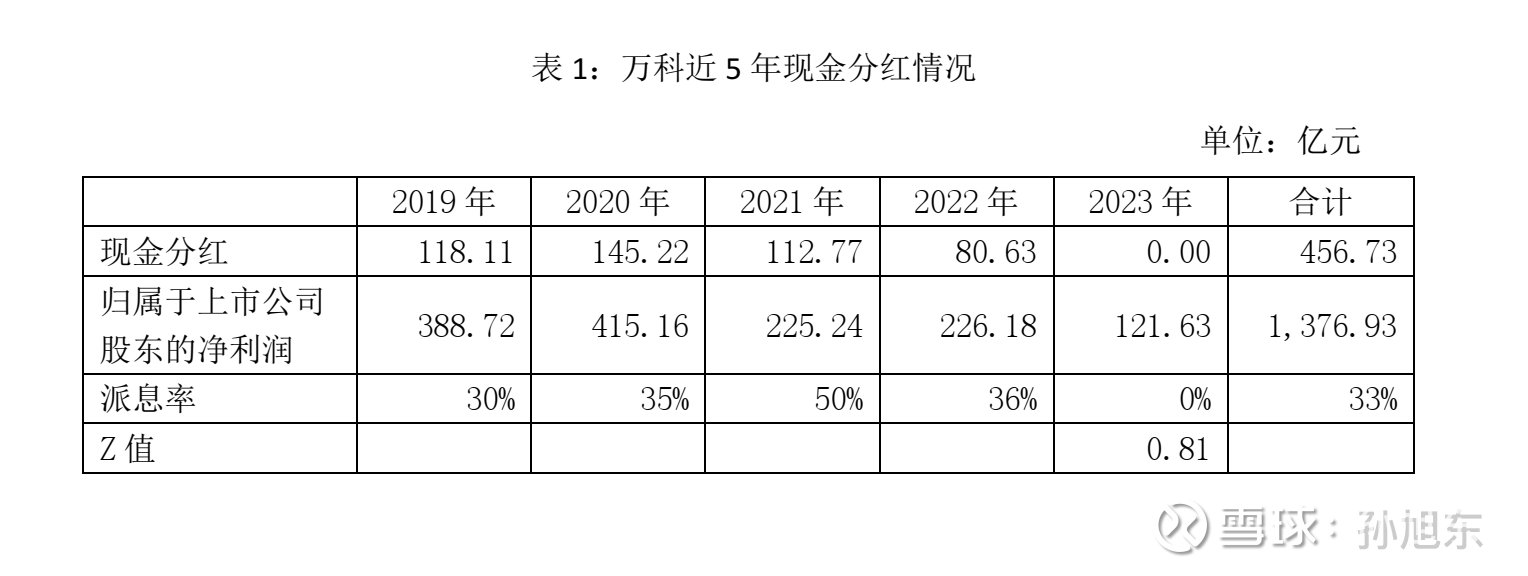

万科(000002)2023年度利润分配预案为:不派发股息,不送红股,也不进行资本公积金转增股本。

以5分制进行评价,我给这一预案打3分。

对这一预案,万科在年报中作了详细的解释:

房地产行业发生深刻变化。过去三年,房地产行业的外部经营环境发生较大变化,当前房地产市场仍然处于调整之中,公司2023年销售规模在2022年已同比下降33.6%的基础上,同比又下降9.8%。今年1-2月百强房企的销售金额同比降幅超过5成,销售的大幅下滑叠加市场信心动荡,显著增加了公司经营的不确定性。

部分投资者希望公司留足资金应对市场挑战。目前,投资者对分红的看法发生了较大分歧,债权投资者则普遍希望公司减少分红增加债务偿还能力;部分股权投资者希望公司延续稳定的分红政策,从而有利于吸引长线稳定的权益性投资者;部分股权投资者希望公司保留充足资金应对市场各种极端情况,并提醒公司目前股权融资环境有不确定性,建议公司2023年度不分红。

考虑到当前的经营环境仍充满不确定性,为了更好的维护公司经营安全,经过综合权衡,并征求主要股东意见后,拟定了前述分红预案。公司相信这一举措,有助于公司更好的度过行业调整期。

万科2023年度不分红,我以为既在情理之中,又在意料之外。在情理之中,是因为地产行业确如公司所言处于调整期;在意料之外,则是这种调整对万科的影响之大超出我的预期。

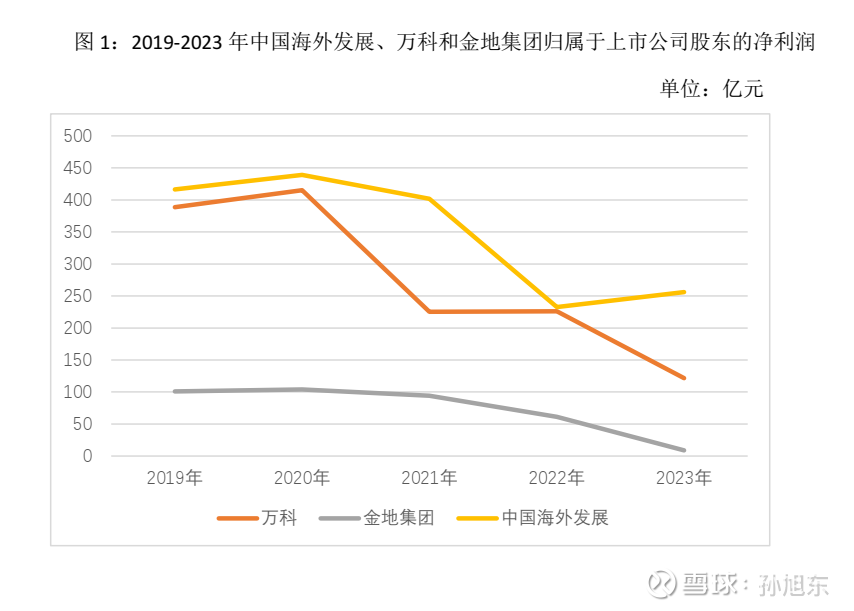

长期以来,万科被认为是房地产行业的好学生,好榜样,遵纪守法,财务稳健。然而,即使是此前爆发过危机的金地集团,仍能每10股派发0.197元的现金股利。尽管其派息率只有10%,派息总额也还不到1亿元(8894万元),但终归还是咬着牙分红了。要知道,两家公司所处的经营环境并无二致,金地集团来自债权人的压力同样巨大。从历史情况来看,金地集团的分红力度不如万科大。或许,万科面临的压力比我们从报表上看到的更大?

中国海外发展(00688.HK)的表现就更让人心生敬意。这家公司2023年度的经营业绩竟然还有所增长,每股派息只比前一年少了0.05港元。

对万科不分红的预案,我打3分表示理解。与此同时,我对持有万科的股票却没了心情。3月7日时,我还对网友这样说,“我不认为股票基本面变坏就必须卖出。不过,接下来持有万科可能会长期受煎熬,对此,我有足够的思想准备。”

在看过万科2023年的年报后,我改变了想法。原因有二。

首先,我在万科致股东的信中没看到管理层有一点愧疚之情。近年来,万科的股价大幅下跌,投资者损失惨重。究其原因,房地产市场发生大的调整固然是主要原因,但不可否认的是,万科的管理层的所作所为也并非无可指摘。在这种情况下,我希望公司管理层能够向股东们表达些许歉意。

我注意到,万科在4月14日下午的投资者关系活动中终于进行了反思。

是什么原因导致了目前的挑战?经过集团经营班子认真讨论和深刻反思,我们认为这里面虽然有外部市场变化原因,但更多是企业自身在宏观情况和行业情况发生重大变化时,依然维持扩张惯性,未能及时调整。

问题是,管理层早干什么去了?从公司年报发布到4月14日,万科的股价下跌了23.16%。

其次,我认为近来万科对股东的态度不够坦诚。2023年,万科实现归属于上市公司股东的净利润(以下简称“净利润”)121.63亿元,同比下降了46.39%。说实话,我没想到万科2023年的业绩会这么差。2023年前3季度,万科和保利发展(600048)实现的净利润分别为136.21亿元和132.93亿元,相差无几。1月20日,保利发展发布业绩快报,预计2023年实现净利润120.37亿元,同比下降34.42%。这样算下来,保利发展2023年第4季度亏损了12.56亿元。万科一直没有发布业绩快报,因此,我猜测它第4季度的业绩不会像保利发展那样难看。孰不料,万科第4季度竟然亏损了14.58亿元。这让我深深地失望。

有网友问我,“孙老师,现在这个形势万科能活下去吧?”我的回答是:“我认为活下去可能性很大,但股东能不能获得满意的收益很难说。即使能,与受的煎熬相比也不大值得。”其实,如果公司管理层能够表现得真诚和坦诚一些,有些困难就不是煎熬。

即使是在半年前,我也没想到投资万科会得到现在这样的结果。我进行了反思,觉得自己主要犯了三个错误。

第一个错误是不够理性。在几个月前研究中国恒大(0333.HK)时,我已经发现万科在这轮调整中的表现一般。在保利发展发布业绩快报时,我本可判断出万科的业绩可能也会很差,但还是对万科抱有一丝幻想。对万科这家公司,我确实是过于感情用事了。

第二个错误是对宏观经济的重视程度不够。十几年以前,我曾经读过美国对冲基金“绿光资本”的总裁和创始人大卫·艾因霍恩的一篇文章。文章的主题是讨论价值投资者是否应该关注宏观经济。艾因霍恩以一只地产股MDC.NYSE 为例进行讨论。

它的风险比行业中其他公司低,在下降周期中应该比其他公司更能挺得住,因为它的杠杆程度较低,持有的土地较少。但这仅仅意味着听从我的意见的投资者将近5年后在这笔投资上赔了40%,而不是70%——投资整个住宅建筑行业的亏损比率。

最后,艾因霍恩给出了如下结论:

我从这个错误中吸取的教训是:对宏观大局持不可知论的态度是不可取的。多年来,我一直坚信用不着对市场大势或者经济体系持有什么看法——我把自己看作是一个“由下而上”型的投资者。放眼大局并不意味着抛弃选股模式,但它确实意味着更加积极地管理仓位的多空比率,担忧某些行业可能正在孕育的一些状况,并在适当的时候为可预见的宏观风险购买保险以防万一,即使这些风险爆发的时机难以把握。

应该说,艾因霍恩的讨论有理有据,但我深受传统价值投资思想影响,不大愿意接受这一点[i]。现在,我必须承认,在这个问题上艾因霍恩是对的。

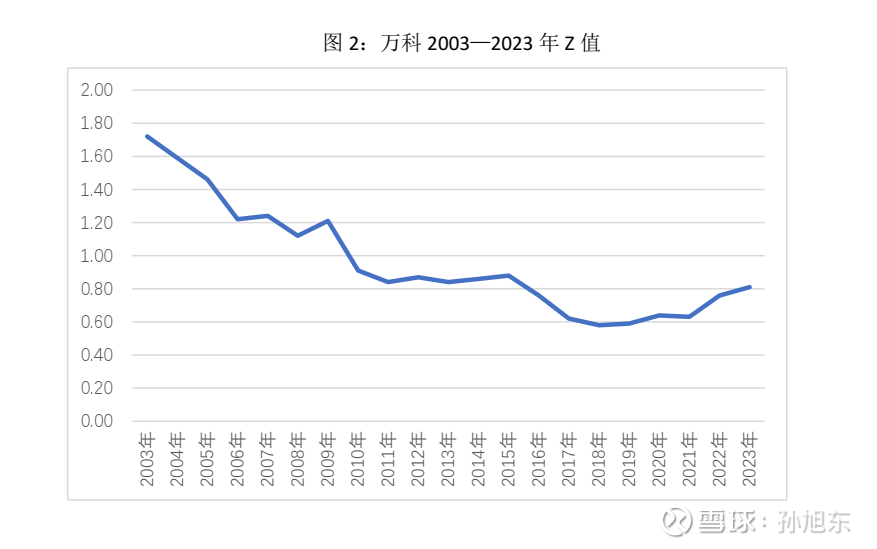

第三个错误是对万科日益增加的财务风险视若无睹。几个月前,我在分析中国恒大时,计算了它和碧桂园(02007.HK)、中国海外发展、万科、保利发展等5家公司近年来的Z值。万科的Z值之低出乎我的意料。我意识到自己近年来犯了一个错误——几乎完全无视万科的财务风险。以对万科2022年度利润分配预案的点评为例,我自始至终没有从财务安全的角度考虑问题[ii]。

二十多年前,我在刚接触到Z值模型时曾经计算过万科的Z值。那时万科的Z值并没有问题。我当时的总结是——这是因为作为房地产开发企业,公司的资产中流动资产占了相当大的比重。我甚至认为Z值模型会高估房地产开发企业的财务安全程度,因为它们的流动资产可能无法在一年内变现。正是因为有这种想法,我在2011年3月写《万科:安全比业绩更重要》、2012年3月写《万科:天寒,请加衣》[iii]时,均没有在分析时用到Z值模型。现在来看,万科的Z值也正是从2010年开始再没有回到1.20这个临界值之上。虽然如此,万科一直没有发生财务危机,这反倒让我觉得自己从前是杞人忧天了。自那以后,我就几乎就不把万科的财务风险当做一个问题了。

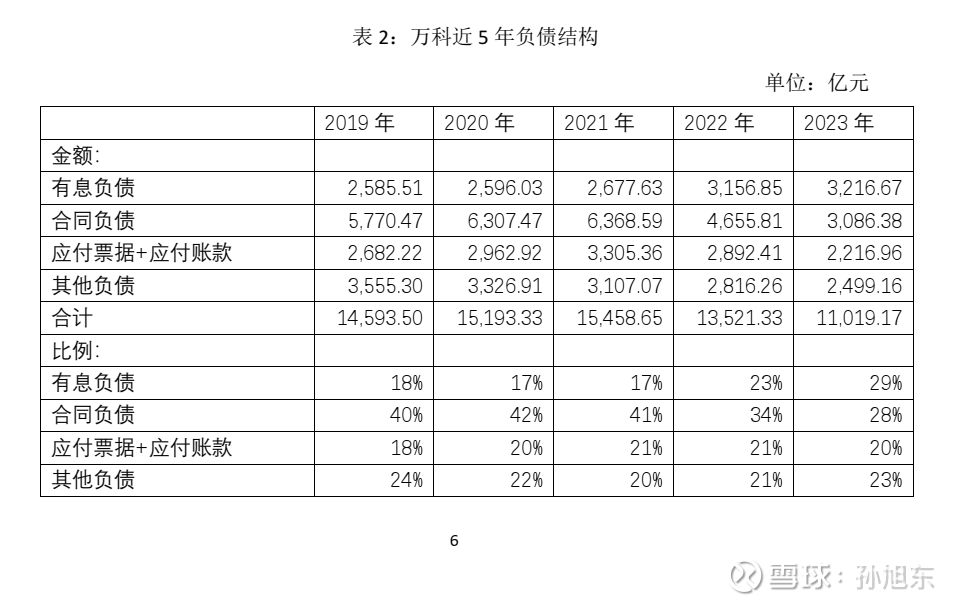

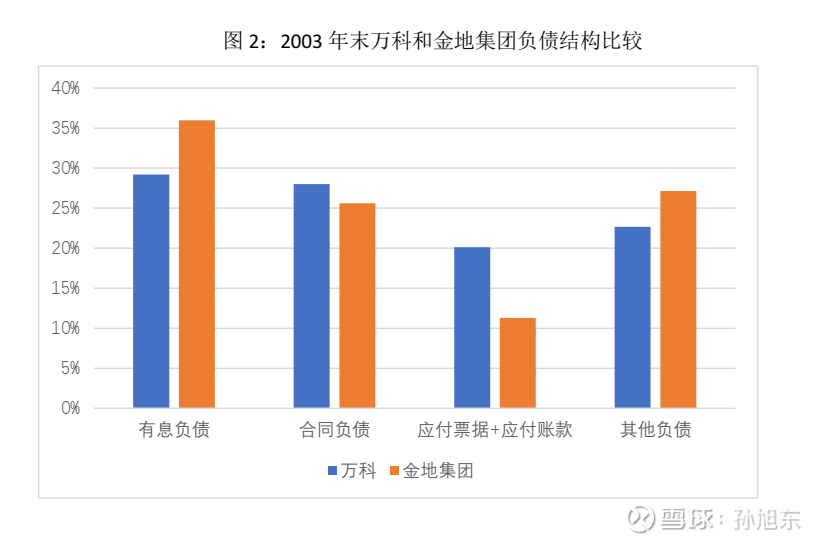

还有一个问题我觉得需要回答,万科为什么一直被视为财务稳健的典型?答案其实很简单——衡量标准不对,万科长期以来使用净负债率作为衡量财务状况的标准,很多人也接受了公司这一做法,但净负债率只考虑货币资金、有息负债和所有者权益三个变量,这是远远不够的。即使是在2023年末,万科的净负债率也只有54.66%,并不算很高。很显然,这个指标没能正确地反映出公司的财务风险。事实上,即使历经近几年的销售滑坡,万科的负债中有息负债占的比重越来越大,但仍低于诸多同行。

衡量企业的财务风险,现在来看,Z值模型不失为一个好的选择。这个模型考虑的因素远比净负债率、资产负债率等指标多,更为合理。因此,在今年点评上市公司利润分配预案时,我都计算了其Z值,希望以后不会再犯在万科身上犯过的错误。

[i] 万科:安全比业绩更重要_孙旭东_新浪博客 网页链接

[ii] 万科2022年度利润分配预案点评 - 雪球 网页链接

[iii] 万科:天寒,请加衣_孙旭东_新浪博客 网页链接