(原标题:核电大发展的投资机会)

在“双碳”目标和能源安全的大背景下,新能源装机渗透率持续提升,但风电和光伏受天气影响很大,发电不够稳定,对电网冲击大。相比之下核电这种清洁、稳定的优势愈发明显,所以近几年国家加大了核电审批和建设力度。

先看几组数据:

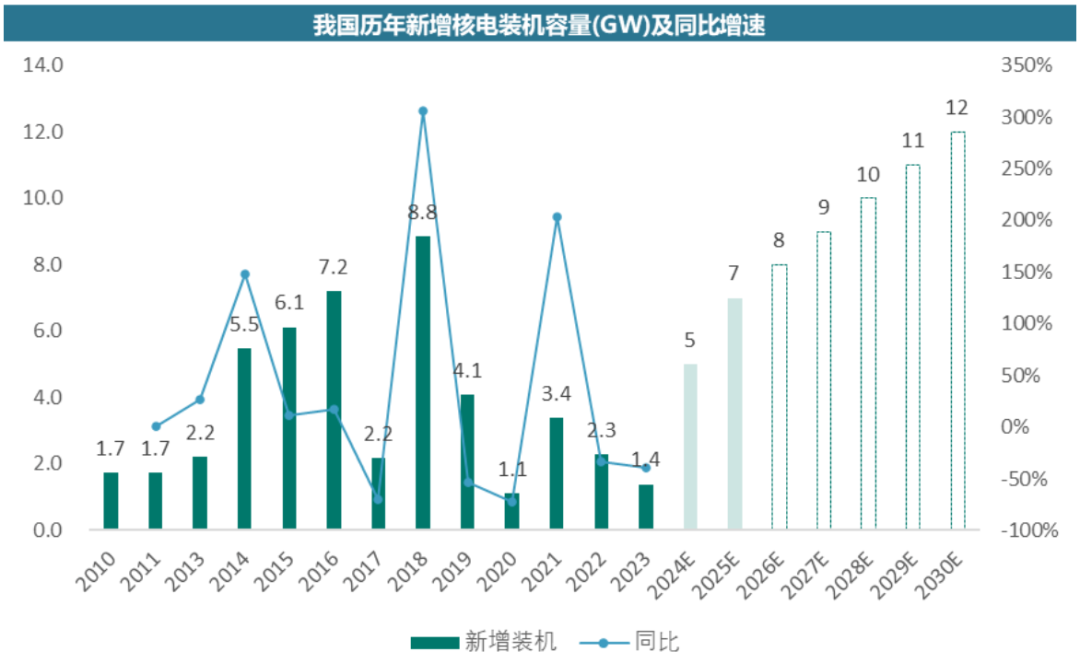

2023年末在运装机5691万千瓦,在建3030万千瓦。《中国核能发展报告2021》预计,到2025年我国核电在运装机达7000万千瓦左右,在建约5000万千瓦,到2030年核电在运装机容量达到1.2亿千瓦。

《中国核能发展报告2024》提到,至2035年核能发电量在中国电力结构中的占比将达到10%左右,2060年核电发电量占比将达到18%左右,2023年核电发电量占比只有4.86%。

2023年11月于迪拜举行的第28届联合国气候变化大会(COP28),参与的22国(不含中国)促成了“2050 年三倍核能宣言”,即到2050年全球核能装机达到当前的三倍。目前全球总装机容量3.7亿千瓦,到2050年全球核能将突破11亿千瓦。

从以上数据来看,无论是中国还是全球,未来核电产业发展空间会很大。作为投资者如何参与其中,分享核电大发展的机遇?

本篇就深入到核电的产业链,分析一下产业链上下游各公司以及投资机会。

一、核电投运前—建筑安装与设备

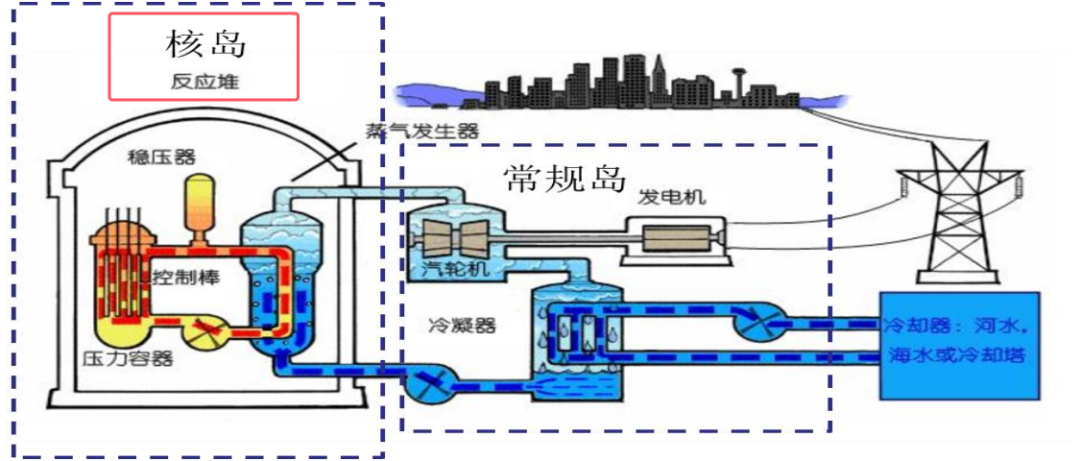

在核电站投入运营之前,核电产业链的主要受益公司是核电的设计和建筑安装公司,紧接着就是核电设备公司。

1.1、核电建设的先行代表—中国核建

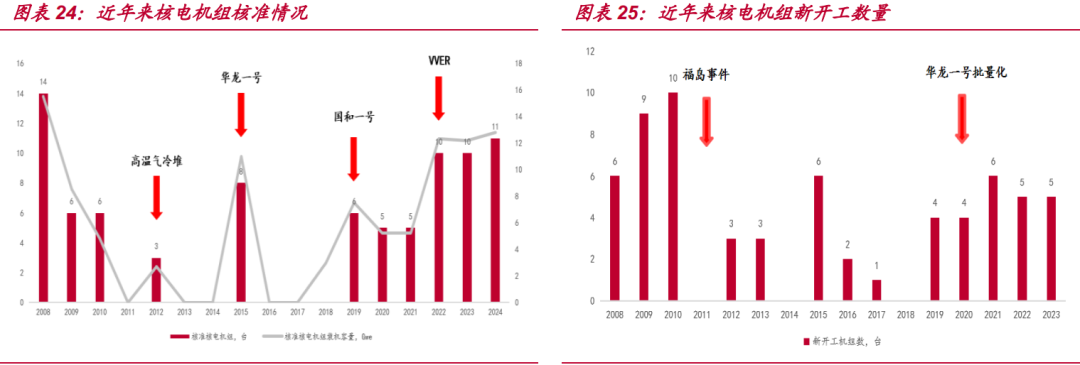

自2011年日本福岛核事故后,国内核电机组审批进入间断状态,从2019年开始提速,2019-2021年每年新增审批4-6台机组,2022-2023年提高至每年新增审批10台机组,2024年截止目前已审核了11台机组,核电建设项目持续增加,中国核建作为核电建设领域的领头羊将会率先收益。

由于核电产业的特殊性,核电工程建设市场为非完全竞争市场,行业内竞争企业数量有限,尤其是在核岛建设领域具有较高的壁垒,主要参与者有中国核建,中国能建,中国电建,中国核建在核心环节—核岛建设领域保持90%以上的市场占有率。

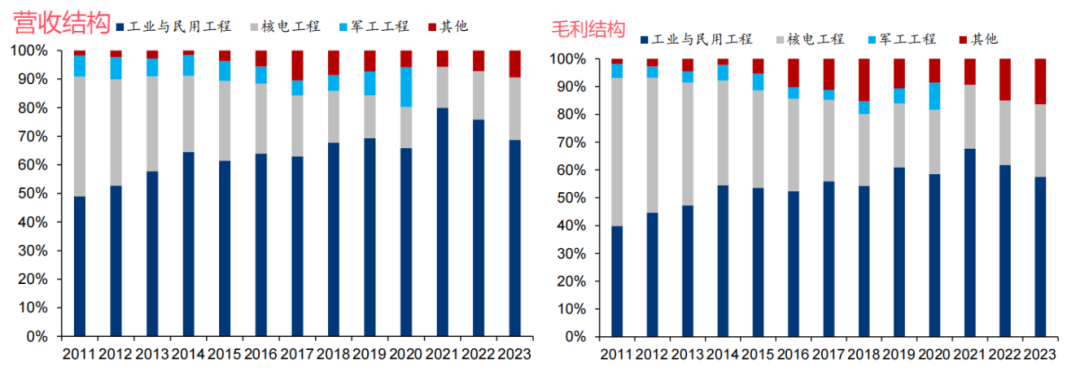

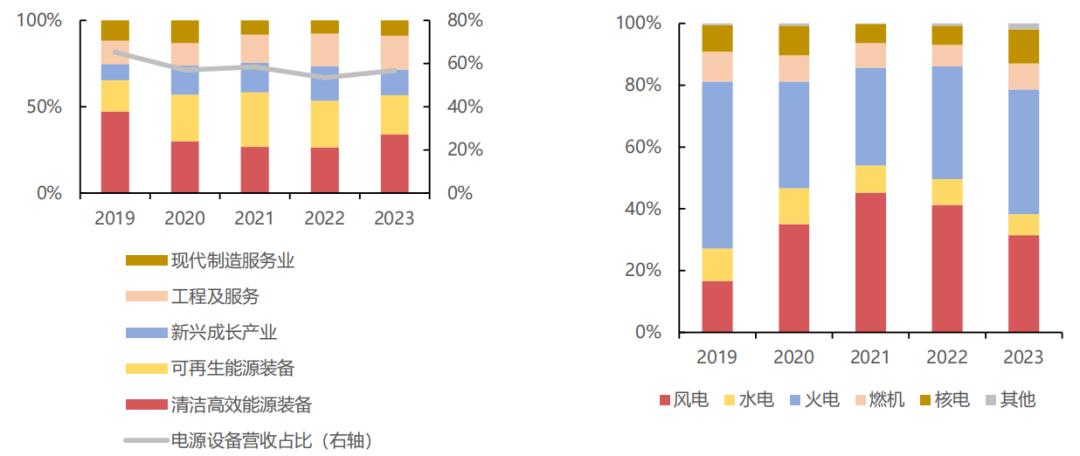

公司除了在核电领域的建设外,还会承接市政工程和PPP项目,其营收和毛利结构如下图所示,近两年核电工程的营收占比在提高。

核电工程作为国家重点项目,有预付款且基本不存在拖欠情况,核电工程施工业务的现金流较为稳定。反观政府项目就不同了,存在应收账款回收不及时和项目减值的风险,这也是投资的隐患之一。

2023年信用减值高达19亿,当期净利润21亿,若项目回款不及时,对净利润影响很大,需要警惕。

1.2、核电设备生产商—东方电气

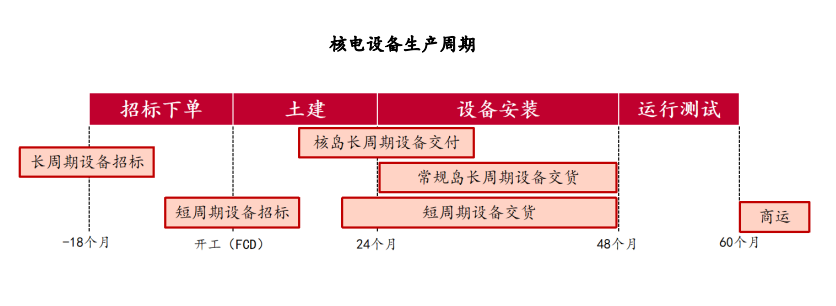

由于核电项目建设周期长,从项目核准到设备入场一般周期长达8年左右,其中前期准备4年左右(包括立项审批,挖地基,混凝土浇筑、核岛穹顶吊装等),后期建设4年左右,从2019年重启核电核准以来,到目前正好是前期核准项目设备大规模进场阶段。

在核电各类设备方面分布很广,核电主设备生产商上海电气、东方电气,全面覆盖国内已有的核电技术路线;核电阀门市占率高的有中核科技、江苏神通,核电核心主设备佳电股份,主设备蒸汽发生器内的传热U型管久立特材(一头慢牛),核电核心零部件生产厂商海陆重工。

这些设备供应商业务比较宽泛,单纯做核电设备的很少,就简单分析一下市场份额最高的东方电气(核岛市场占有率达到65.9%,常规岛44.9%)。

东方电气除了核电领域,也涉及风力、水电、火电设备制造。

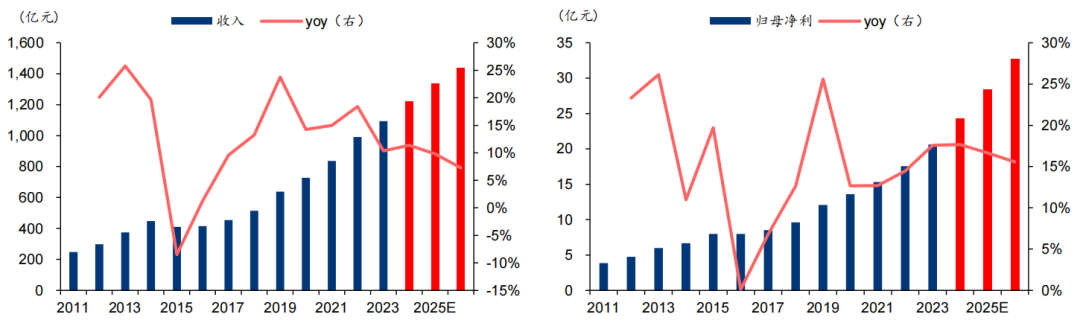

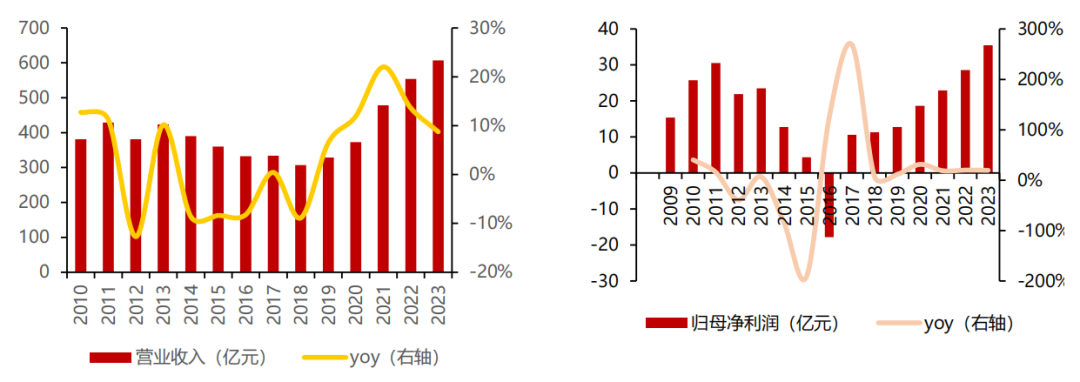

从营业收入上看,疫情前营收十年没有怎么增长,这几年大力发展新能源,特别是风电,以及火电和核电的审批加快,营收增长明显。

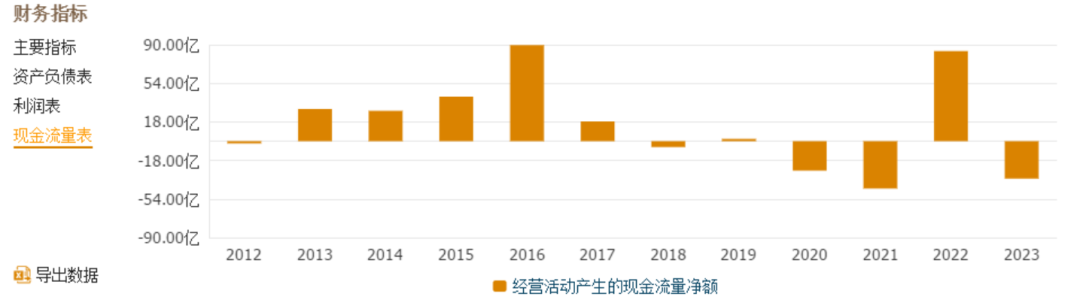

而利润端,有明显的周期性特征,且应收款很大,现金流量表中经营现金流净额极其不稳定,也就是其净利润质量很差。

二、核电投运后—燃料与电厂运营

在核电站投入运营后,受益公司主要是核燃料供应公司和核电站运营公司(还有一些乏燃料处理的公司,涉及的上市公司业务更不纯,本文就不具体分析)。

2.1、核原料供应商—中广核矿业

出于安全考虑,国家在核原料供应领域只批准了三家公司,分别是中核集团旗下的中国铀业,计划在深交所主板上市,但目前处于中止状态;中国广核集团旗下的中广核铀业,该公司在港交所上市;国家电投集团旗下的国核铀业,未上市。

本节就分析一下在港交所上市的中广核矿业。

公司目前主营业务分为两个板块:

资源板块:

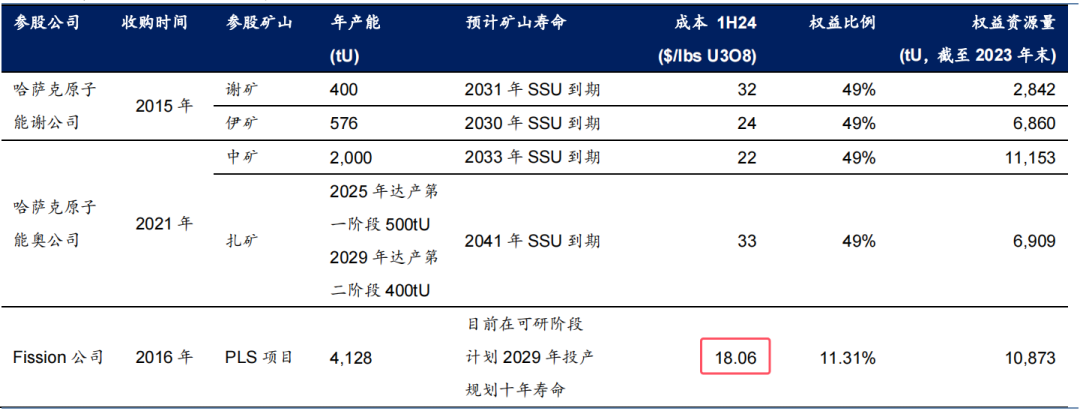

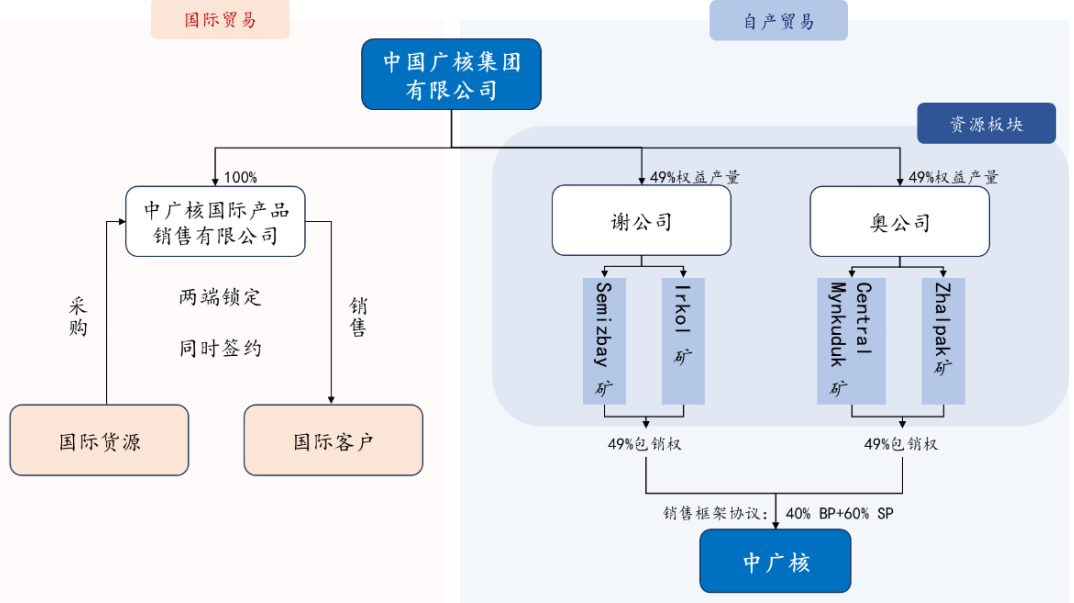

拥有哈萨克原子能(KAP,哈萨克斯坦国企)旗下两个天然铀开采公司奥公司(Ortalyk)和谢公司(Semizbai-U)各49%的股权,目前奥公司拥有Central Mynkuduk矿山(中矿)和Zhalpak矿山(扎矿),谢公司拥有Semizbay矿山(谢矿)和Irkol矿山(伊矿),对应总权益资源量3.9万吨,权益储量2.5万吨,每年上述公司49%的利润以投资收益方式计入中广核矿业利润当中,是公司利润的主要来源。

贸易板块:

分为自产贸易和国际贸易。自产贸易方面,拥有谢公司和奥公司天然铀49%产量的包销权,从谢/奥公司采购天然铀并向中广核销售,采购价格为现货价格*98%,销售价格为40%基准价格+60%现货价格,2023年-2025年的基准价格分别为61.78、63.94、66.17美元/磅;国际贸易方面,从第三方货源购买铀并销售给第三方客户。

贸易板块只赚取差价,利润比较微薄,可见下表中标注的“贸易部分毛利”。

公司核心利润的持续性如何,继续往下看。

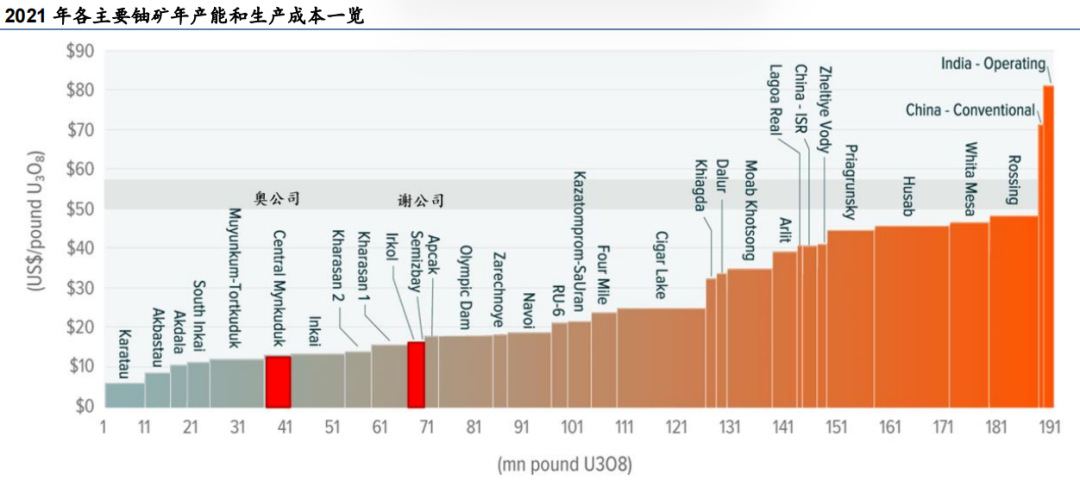

价格端,截至2024年9月23日,天然铀现货价格79.68美元/磅;成本端,谢奥整体2023年平均生产成本为20.36美元/磅(加上费用和收购溢价摊销后谢奥成本分别为25.6、35.7),成本在铀矿供应商中是最低的那个层级,这样的低成本使得谢公司和奥公司的利润空间很大。

从寿命来讲,谢矿/伊矿/中矿/扎矿预计枯竭时间为2036/2029/2033/2042 年,也就是到2030年左右,公司的产量开始下滑,好日子也没几年了。2016年收购加拿大上市公司Fission Uranium Corp 19.99%股权,获得旗下PLS项目20%的天然铀产品包销权,该项目还处于前期的可研阶段(成本更低,属于优质矿)。

2.2、核电运营双雄—中国核电和中国广核

我国具有核电运营资质牌照的公司只有四家,即中国核工业集团、中国广核集团、国家电力投资集团和中国华能集团,其他电力企业以参股的形式参与核电运营。

截至2023年底,55座在运核电机组分别由上述4家企业负责控股运营。中广核27座,占比50%;中核集团24座,占比44%,两家份额合计94%。中广核装机容量3056万千瓦,占比54%;中核集团2371万千瓦,占比42%,两家份额合计95%。

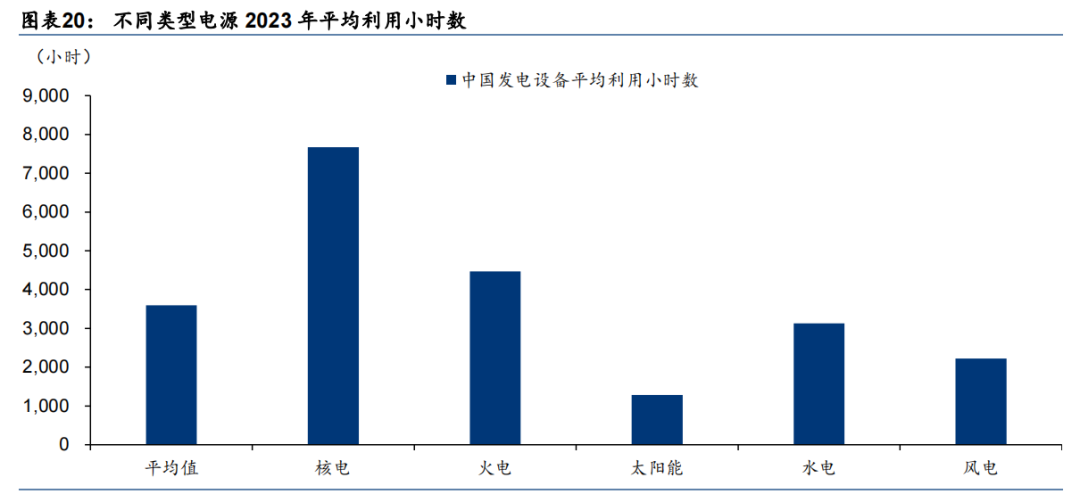

再来看一下核能发电的优势,主打一个“稳”。

上网电价较稳定,近几年在0.4元/度左右;成本也稳定在0.2元/度左右,虽然天然铀价格上涨,其成本只占发电成本的12%,对原料波动的容忍度较高,远远好于火电之于煤价;利用小时数长,不受天气、季节等影响,除了核电的常规换料与大修之外,其余时间均可持续发电。

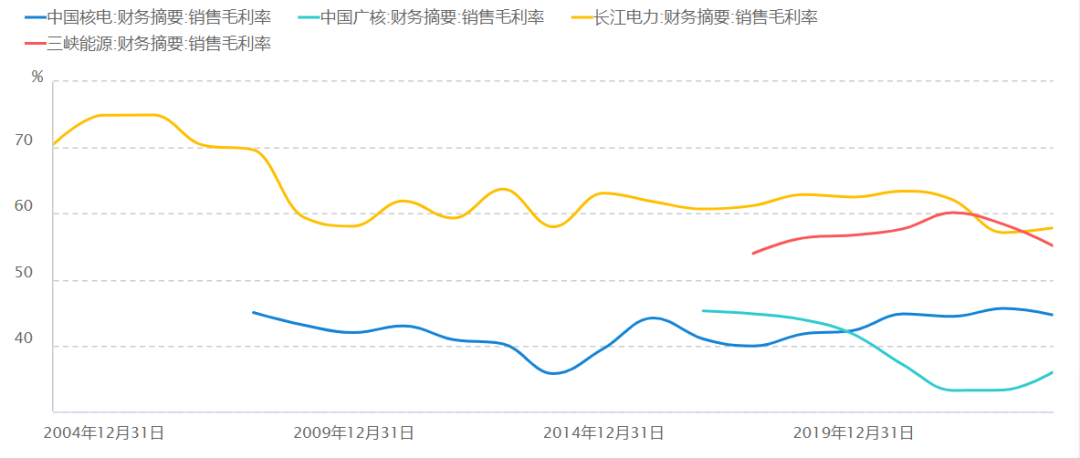

核电站跟水电站一样都是成本前置,投入运营后的成本和费用大部分都是折旧,属于非现金支出。但是会多两笔其他支出,核电站超过使用寿命后需要封存(一般设计寿命30年,后续会通过大修延长使用寿命,这样实际使用年限要长于会计折旧年限,可理解为永续经营),要缴纳弃置费,大概是前期总投资额的10%,每年计提;核燃料使用后需要妥善处置,也需要缴纳一笔处置费,即核电站商业化运营满5年后按照上网电量以0.026元/度计提。这使得核电的硬支出要高一些,所以核电的毛利率要低于水电,远比火电好。除非发生核安全事故,在电力领域核电的商业模式是仅次于水电的存在。

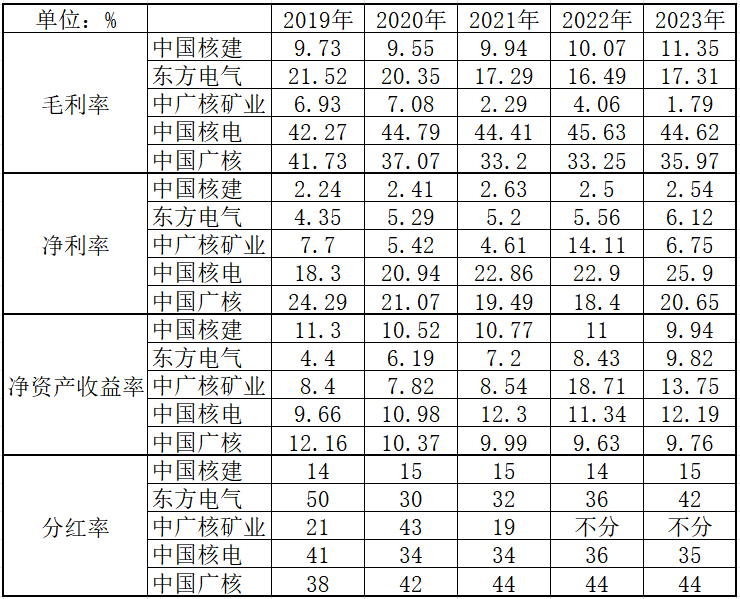

把上述提到的5家公司在几个利润指标上做一个简单的对比,中国核电和中国广核的毛利率和净利率表现最好,中广核矿业受价格的影响很大,表现不够稳定;这5家公司净资产收益率都在10%上下,但是核电的资产质量明显要高于设备和建筑类;核电的分红更稳定,基于目前是大规模投入期,40%左右的分红率还是不错的。

通过以上分析,在核电大规模发展过程中,各产业链的表现不一,中国核建的民用建筑类存在每年减值的风险,东方电气的应收款较多,经营现金流不稳定,中广核矿业表现是很不错的,但是参股的矿从2030年开始衰减,利润持续性要打折。所以从整个核电产业链的的视角看投资机会,下游的运营商无论从商业模式、利润的稳定性还是永续经营上看,都表现更好一些,更具投资价值。

$中国广核(SZ003816)$ $长江电力(SH600900)$ $中国核电(SH601985)$

@山行 @漫步者华越 @好习惯终生受用 @OilGas @屁屁