(原标题:轻资产公司和重资产公司的自由现金流)

自由现金流 - 折旧摊销费用,才是净利润*。

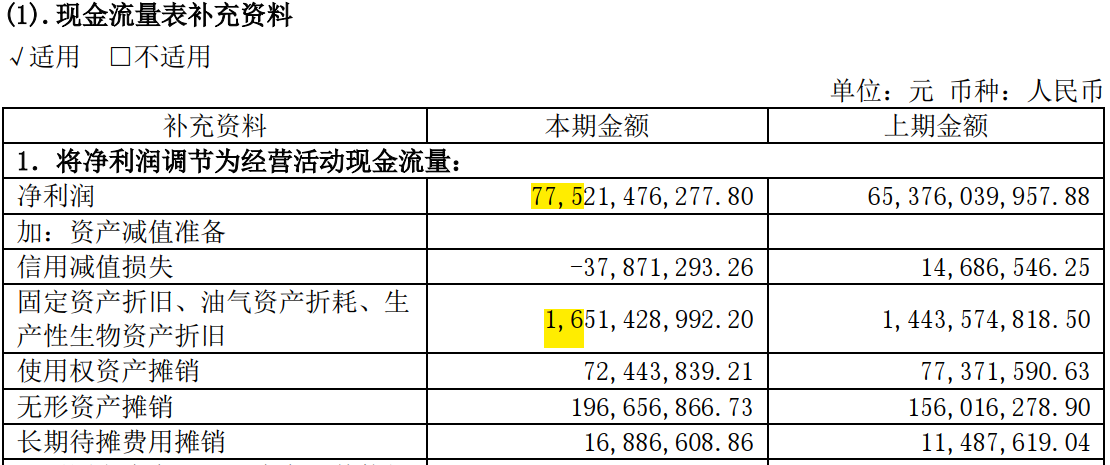

对于轻资产公司,每年的折旧摊销相对于净利润很少,自由现金流 ≈ 净利润。比如茅台,2023年净利润775亿,折旧摊销费用才16.5亿左右。

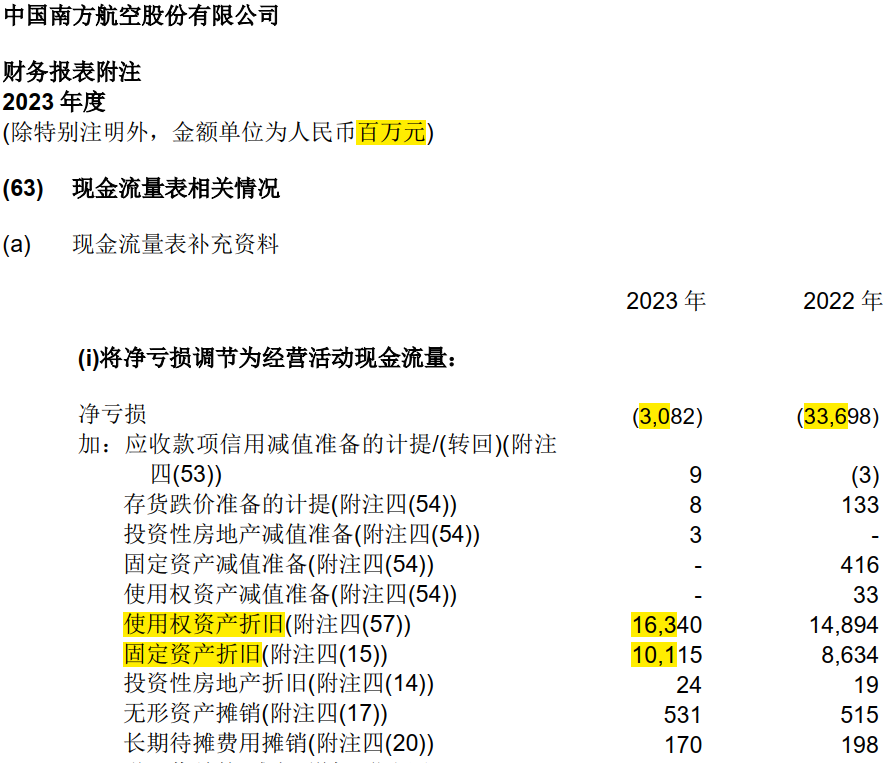

但对于重资产公司,每年的折旧摊销费用就不可视而不见了。比如南方航空,2023年的折旧摊销费用达264亿。

2019~2023年,五年合计,南方航空的自由现金流为71亿元,净利润为-565亿元。

南航亏了这么多,还能继续快乐经营,因为折旧摊销费用并非其实际支出,可以利用该笔钱接着开门营业,直到清算的那一天(当然,也可能苦尽甘来)。东航和国航更惨,连自由现金流都是负的,完全靠消耗折旧摊销费用活着。

从原理上说,自由现金流来自于现金流量表,而现金流量表是收付实现制,没有实际支出就不算;净利润来自于利润表,而资产负债表和利润表是权责发生制,在清算那一刻才真正起作用。

那么,南航的例子,对长江电力的估值有何启发呢?

长江电力也是典型的重资产公司,其自由现金流高于净利润。

如果估值时不考虑折旧摊销费用,等到大坝寿命终结的最后一天,大坝实物资产清零,但通过每年折旧摊销,转换为现金资产,可以用此笔钱再筑一个新的大坝,公司重获新生。如果将自由现金流视为净利润分掉,当大坝寿命终结时,没有剩下任何资产,公司也就没了。

有人会继续辩解,长江电力是因为折旧期限不合理,大坝寿命100年,但折旧期只有五十年,导致折旧摊销增加。退一步说,姑且认为如此,将自由现金流视为净利润,则也不过是股息率略有增加,长电的年化收益率 = 股息率 + 增长率 = 0.82 (元,2023年股息) / 28(元,股价)/ 80% (净利润与自由现金流之比)* (1+29.58%)(2024年净利润增长率) + 增长率 = 4.7% + 增长率。因为长电属于公共事业股,每年的年化增长率不会超过通货膨胀率3%,从而总体收益率<10%。因此:无论50年还是100年,无论自由现金流是否是净利润,年化收益率变化都不大;而且100年后,公司可能不复存在。

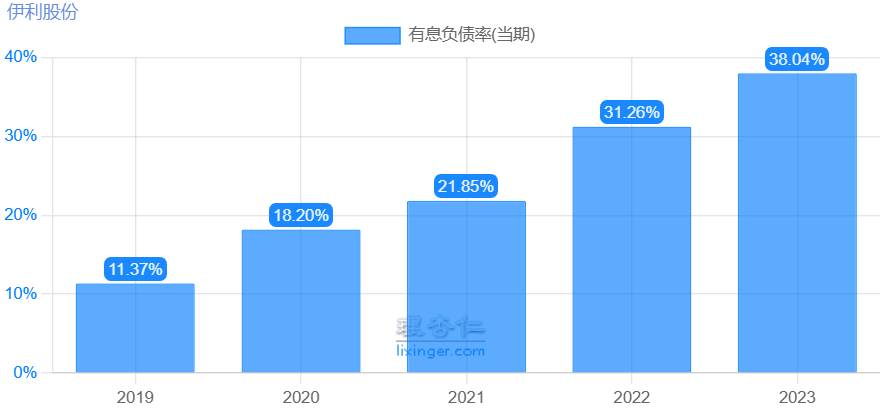

比较奇特的是伊利股份,本应属于轻资产公司,但5年的自由现金流297亿,净利润424亿。如此算下来折旧摊销要为负值,实在无法解释。好在五年的分红总额是303亿,接近其自由现金流。

但,近五年来,伊利股份的有息负债率节节攀升,不是一个好现象。

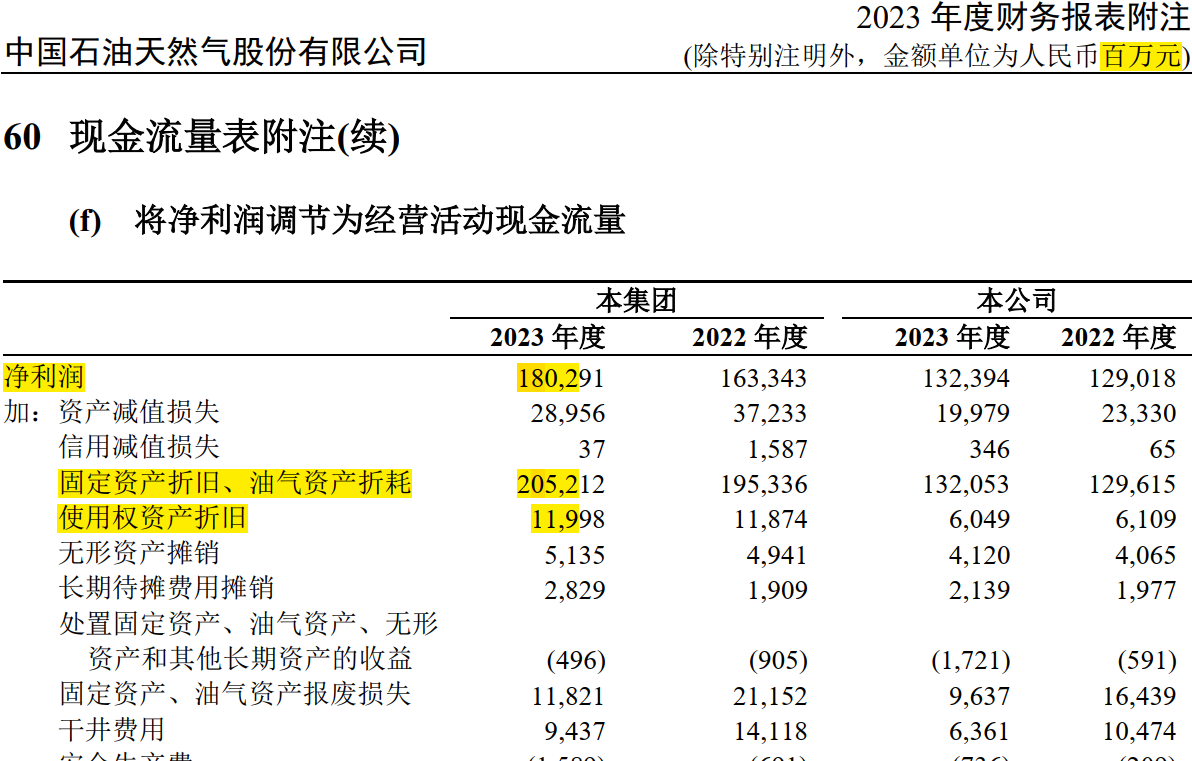

中国石油属于典型的重资产公司,居然 自由现金流<净利润,更让人百思不得其解。

*注释:

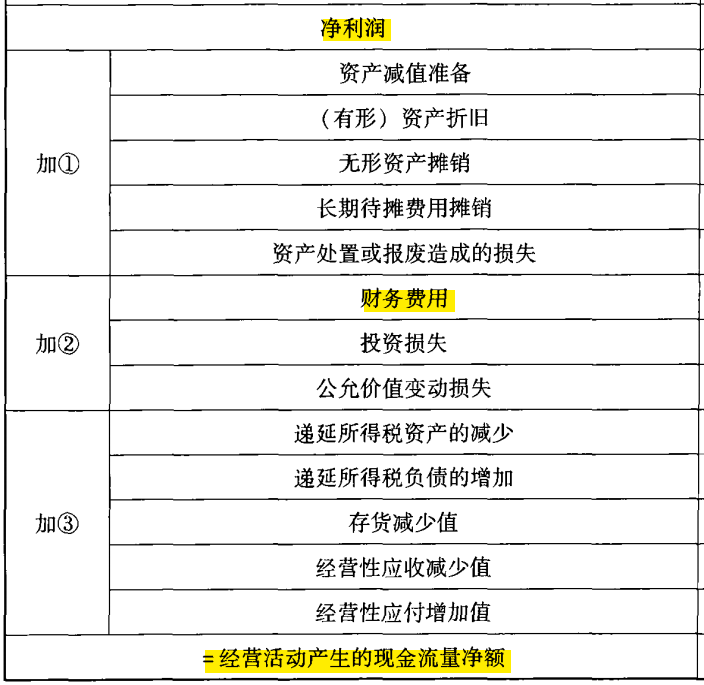

在间接现金流表中,

经营活动产生的现金流量净额 = 净利润 + ①利润表里已经扣除但并没有实际支付现金的费用 + ②与经营活动无关的费用和亏损 (投资活动与筹资活动)+ ③利用期初(与经营活动相关的)非现金资产或负债转化来的现金。

或者变化为,

净利润 = 经营活动产生的现金流量净额 - ①利润表里已经扣除但并没有实际支付现金的费用 - ②与经营活动无关的费用和亏损 - ③利用期初(与经营活动相关的)非现金资产或负债转化来的现金。

(《手把手教你读财报 (新准则升级版)》)

而

自由现金流 ≈ 经营活动产生的现金流量 - ③ 购建固定资产、无形资产和其他长期资产支付的现金 - ②偿付利息支付的现金

即

净利润 ≈ 自由现金流 - ①利润表里已经扣除但并没有实际支付现金的费用

≈ 自由现金流 - 折旧摊销费用。

@今日话题

$南方航空(SH600029)$ $伊利股份(SH600887)$ $长江电力(SH600900)$