(原标题:看多2025:多因素驱动铜价上行)

一、2024年铜精矿或迎补库,全年原生精炼铜供给或远低于预期

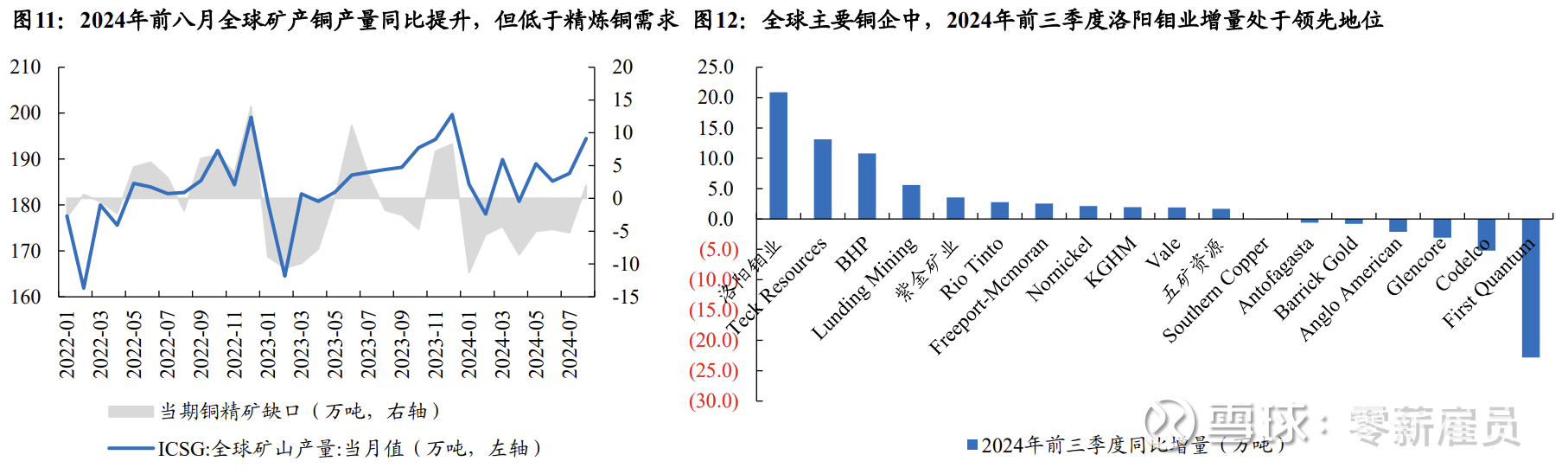

2024年前8月全球矿山产铜产量同比提升2.5%。根据ICSG数据,2024年前八月全球矿山产铜产量为1488.8万吨,同比增长2.5%,但仍低于精炼铜需求量,通过原生精炼铜产量-矿山产铜量测算可知,2024年前八月全球铜精矿缺口为42.6万吨,远高于2023年同期的10.5万吨缺口。随着铜精矿库存进一步消耗,2025年全球冶炼端有望进入补库周期,铜矿供给波动传导至下游铜价的路径将更加顺畅。主要铜矿企业产量增减不一。对全球主要铜企铜产量进行统计,2024年前三季度样本铜企铜产量同比增长3.2%,增量主要来自洛阳钼业( TFM&KFM复产爬产)、泰克资源( QB2期爬产),主要拖累来自第一量子( Cobre Panama铜矿停产)。

二、铜现金成本持续提升,支撑铜价中枢上行

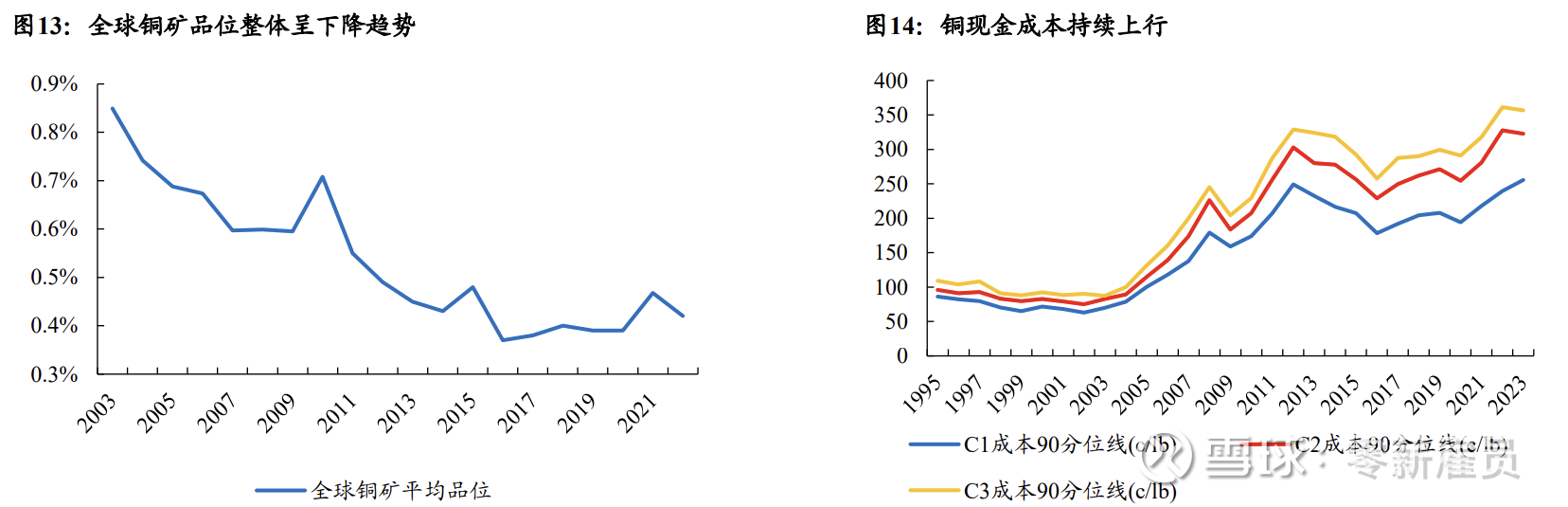

铜矿品位下滑,铜企现金成本抬升。2003年-2022年,全球铜矿平均品位快速下行,由2003年的0.85%下降至2022年的0.42%,资源禀赋快速下滑进一步抬升了企业现金成本。叠加通胀因素带来的人工、原材料等成本因素提升,全球铜现金成本持续上行,2023年全球C1现金成本90分位线约为2.6美元/磅,较2008年同比提升约42.59%。我们认为行业成本上行,将要求更高的资本开支强度,并支撑铜价中枢逐步上移。

三、目前铜价或未达到铜的刺激价格

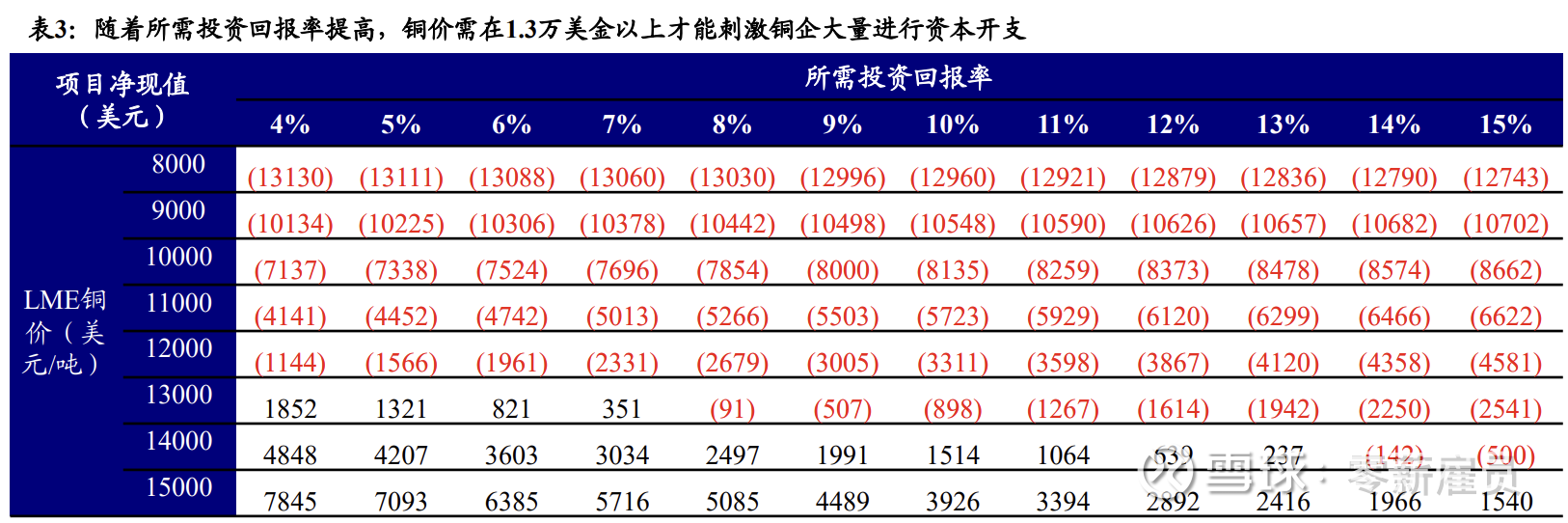

在当前利率、通胀、铜矿采选及税率环境下,现有的铜价并不足以支撑铜企进行大规模的资本开支,而当下资本开支的缩减将对远期的供给产生进一步的影响,未来铜供给结构将获得较强支持。通过将铜价与折现率、所需投资回报期、初始单吨资本开支、全维持成本及利率进行DCF折现并进行综合敏感性分析,在现有的综合环境下,铜价需要达到1.3万美金才能对供给形成大规模刺激。如果考虑到未来副产品价格提升及降息周期内利率水平下降,铜的刺激价格也至少需要达到1.1-1.2万美元。

四、2024年铜精矿或迎补库,全年原生精炼铜供给或远低于预期

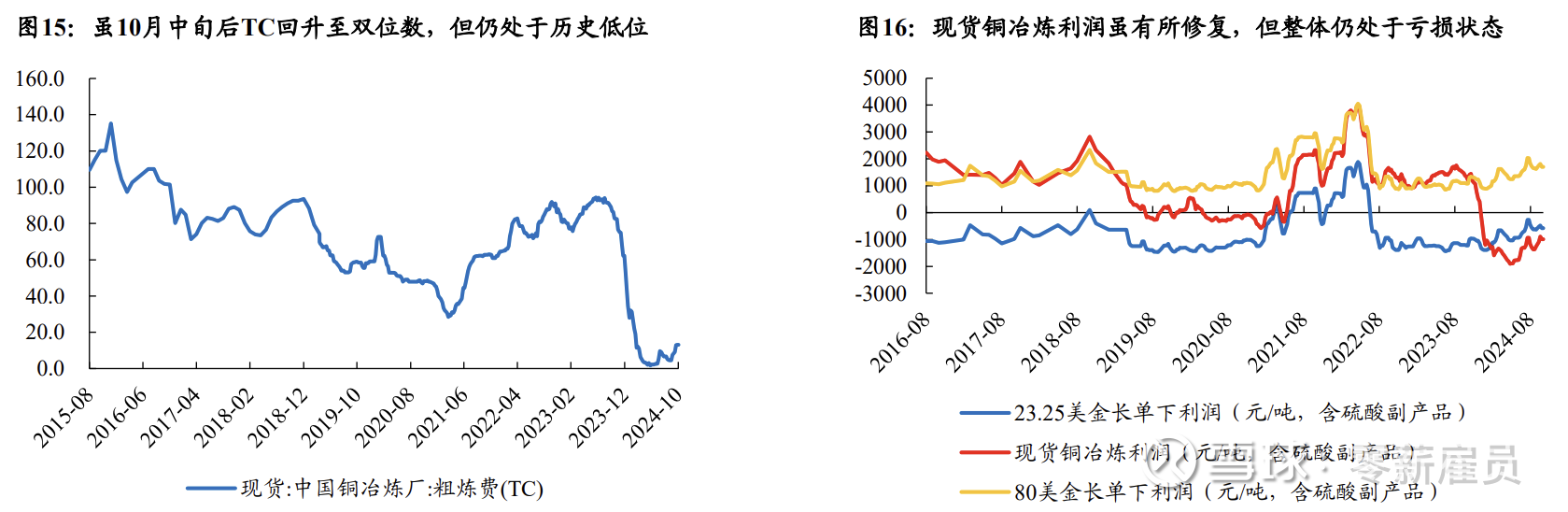

从中游冶炼端来看,TC费用虽环比改善,但仍处于历史低位。铜冶炼企业利润主要包括两部分:加工费(TC/RC)和副产品收益(主要为硫酸、金、银等)。截至11月8日,国内现货粗炼费(TC)年内均值仅为11.58美元/干吨,较2022年和2023年TC分别下降86.30%和85.15%,结合冶炼环节的现金成本和副产品硫酸价格进行测算,当前TC价格下,冶炼厂已处于现金流亏损的状态,但由于大型铜冶炼企业通常与铜矿企业签订长协订单,长协较高的Benchmark使冶炼厂利润获得保障。但由于长协订单签订周期仅为一年,2025年长协TC价格将于2024年年底重新签订,预计新协定TC价格约30-40美元/干吨,部分冶炼厂或面临现金流的亏损,国内冶炼产能减产趋势有望在2025年更加明朗。

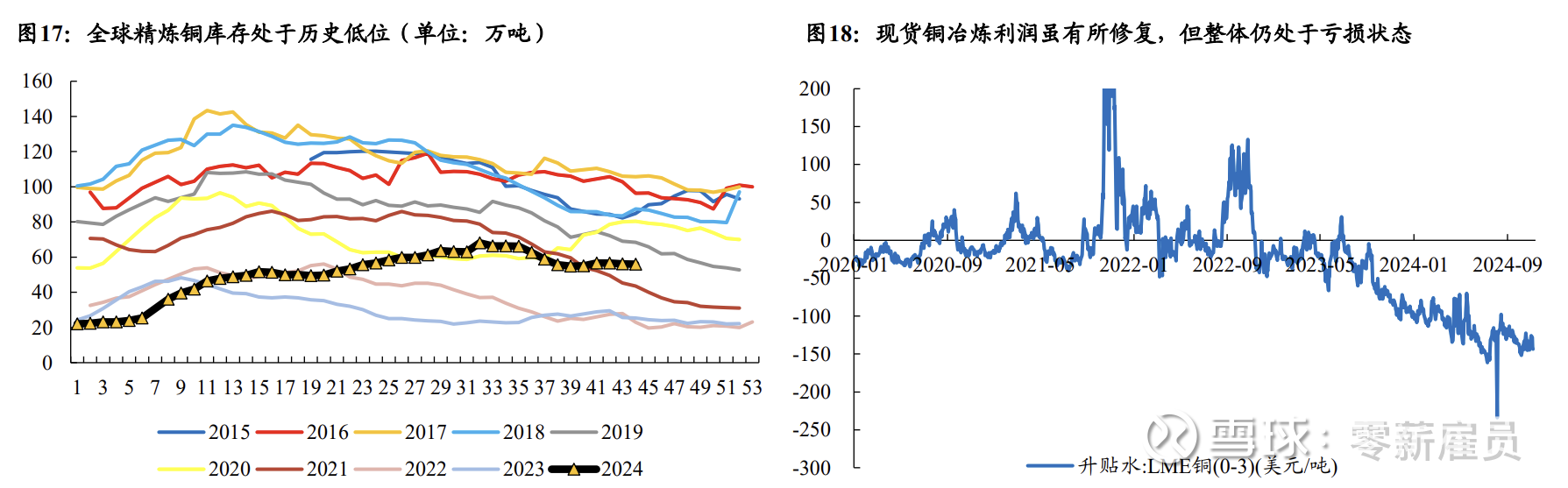

从库存情况看,全球精炼铜交易所库存仍处于历史相对低位。通过测算LME、COMEX及SHFE交易所库存,全球精炼铜库存仍维持在相对低位,其中海外库存(COMEX+LME)在5月后开始逐渐累库,或是海外需求增长势头有所放缓,而国内库存(SHFE)则在6月后持续下降。后续国内财政刺激出台+海外电网投资延续,铜仍将是受益品种。从内外价差看,现货仍深度贴水,市场对远期铜价保持乐观。通过LME铜2020年以来的0-3以及3-15升贴水情况看,现货及近月合约深度贴水,期货市场对远期价格更为乐观,现货及近月合约表现相对较弱。

五、地区价差反映海外需求为需求边际变化核心

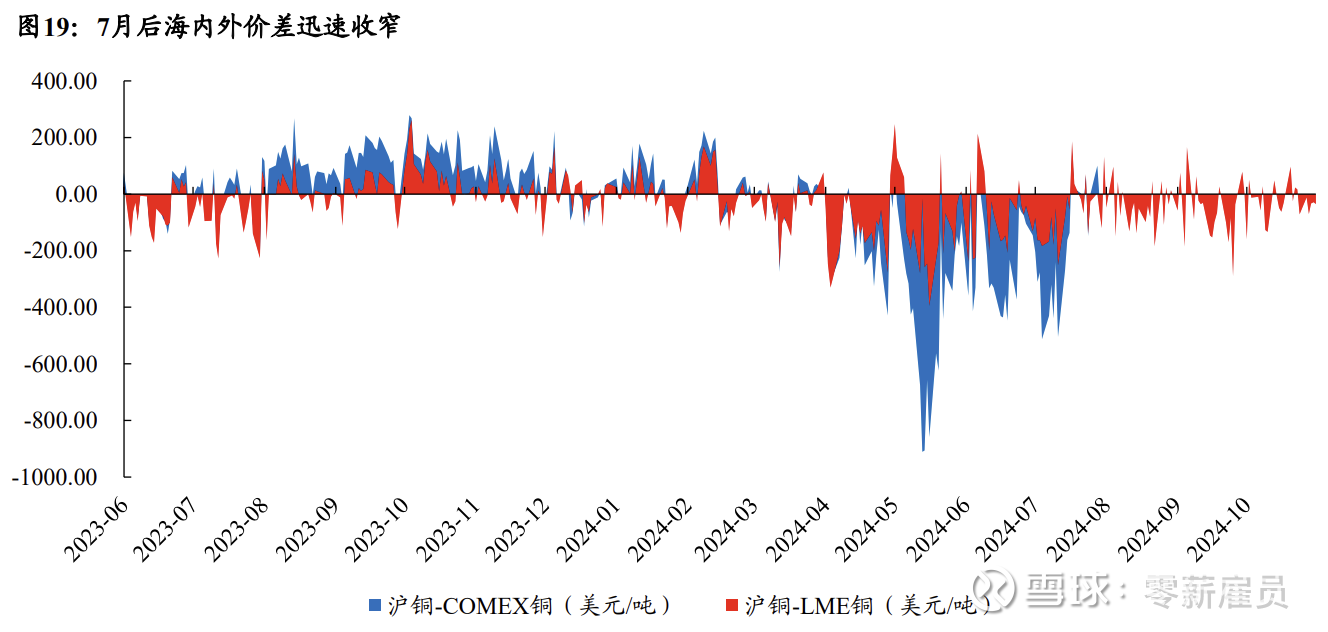

从地区价差看,上半年铜价上行起源于海外,COMEX铜价与LME铜价相较国内存在明显溢价。由于地区间供需存在差异,不同地区交易所铜价存在一定的价差。复盘2016年海内外价差走势,超过75%的时间内(包括2020年3月-2022年4月铜价高景气)沪铜对COMEX铜、 LME铜存在相对溢价,即需求面以国内需求为主导。但2024年4月-2024年8月,沪铜对COMEX铜、LME铜的价差由负转正并迅速放大,反映了本轮铜价上涨的需求主导方来自海外而非国内,海外铜供需相较国内更为紧张。

六、铜在电力及电气化相关领域具有不可替代性

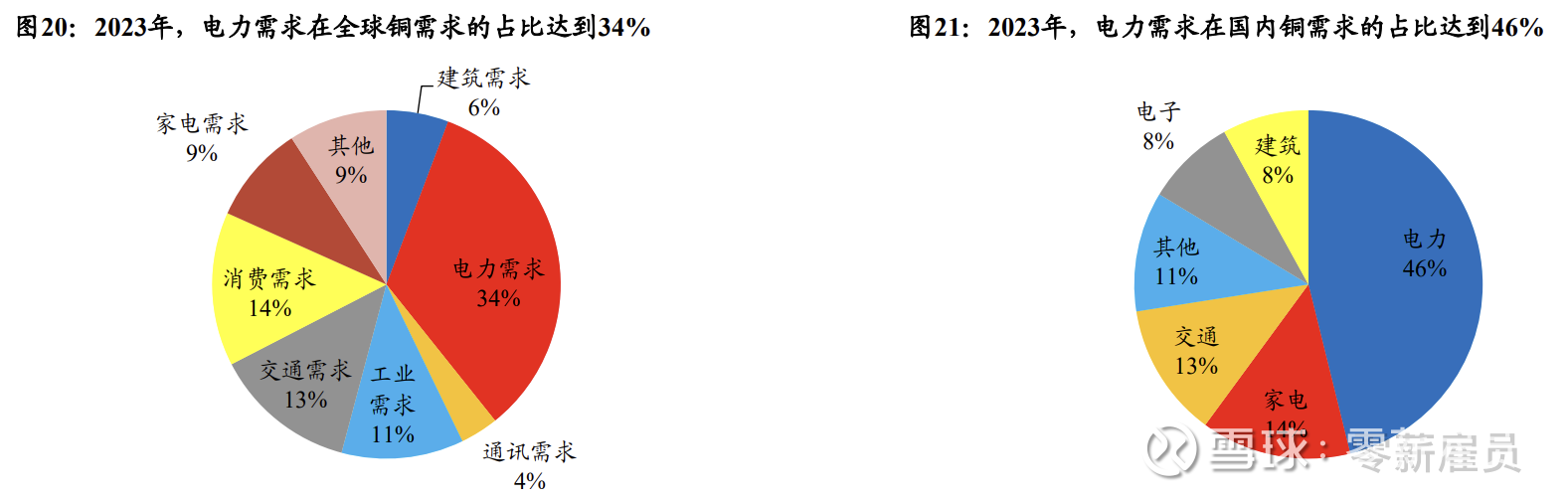

从需求情况看,电力需求占比最大。根据IWCC的数据,由于铜在电力及电气化中具有较强的不可替代性,在2023年全球精炼铜需求结构中,电力需求占比达到34%,此外,交通需求需求占比较2012年提升0.83pct,随着全球新能源化进程的推进,电网改造+新能源汽车普及对海外需求的边际拉动不可忽视。国内需求中电力需求占比近50%。根据百川盈孚数据,2023年国内需求主要集中于电力/家电/交通领域,需求占比分别为46%、14%、13%,电力需求仍为国内需求核心,而受益于国内新能源领域的快速发展,国内交通领域需求提升明显,较2021年同比提升4.4pct,国内电网投资增长+新能源行业规模提升将是国内铜需求提升驱动力。

七、从物质流模型出发,各国铜实际需求或被错误估计

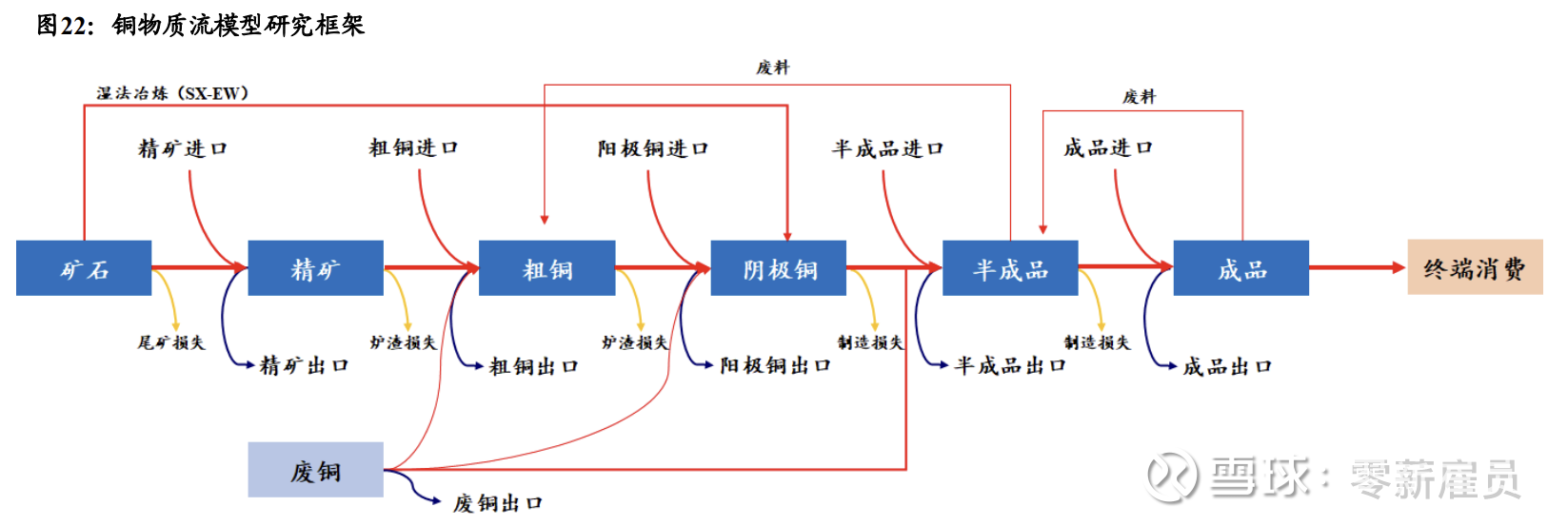

从铜物质流模型看待铜的真实需求。一般意义上所讨论的平衡表集中在精炼环节,并未涉及到加工及制造。精炼铜的需求来自于加工厂,因此,精炼铜需求丰富的国家本质上是具备丰富的铜加工厂,我们日常看到的分国别的需求,实质上是该国铜加工厂需求,而不是终端真正的需求。然而,市场经常错误地将精炼铜需求等同于该国对铜的实际需求,从而对部分国家的需求占比低估,而对类似中国的需求占比过于高估。

八、美国铜实际需求表现优于表观需求

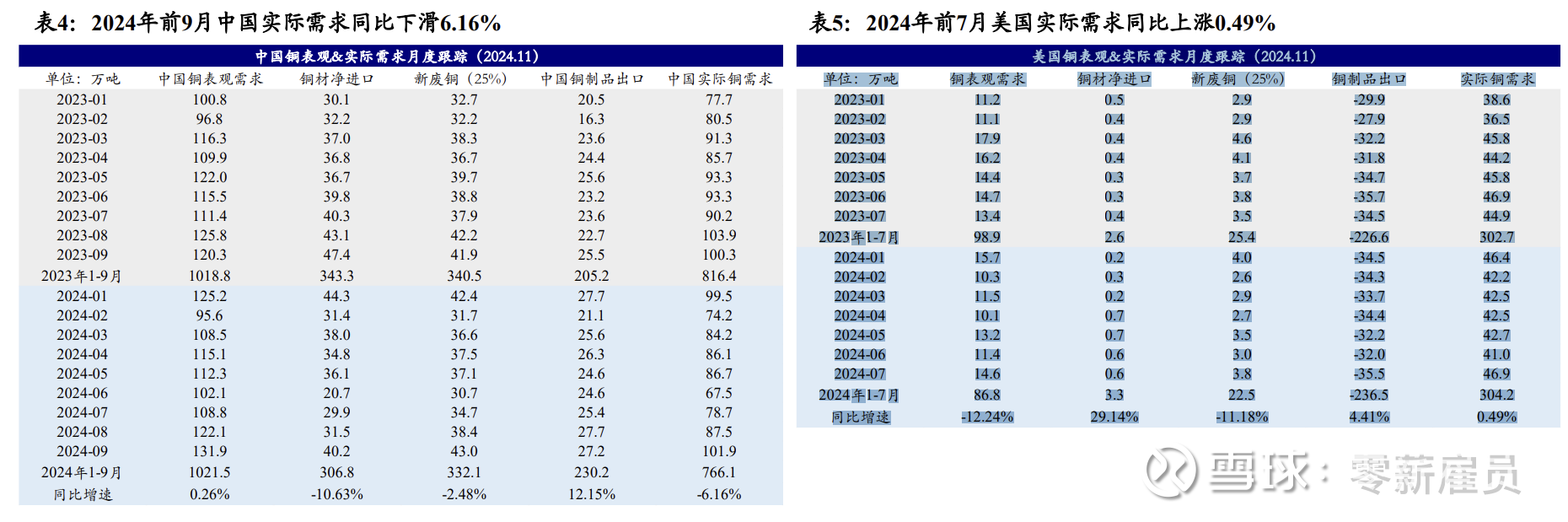

从实际需求看,2024年中国实际需求略有萎缩,美国实际需求表现优于表观需求。中国作为全球最大的铜消费国,2024年前九月表观需求维持正增长,铜制品出口亦同比增长约12%,但由于铜材进口量减少,中国实际铜需求同比下滑超6%;美国由于缺少铜冶炼或铜加工产能,表观需求体量有限,2024年前七月美国表观铜需求同比下降约12%,但作为全球最重要经济体之一,美国铜制品进口量超过200万吨,2024年前七月主要铜制品进口量同比增加4.4%,实际铜需求同比增长0.5%。

九、新兴经济体需求表现或高于预期

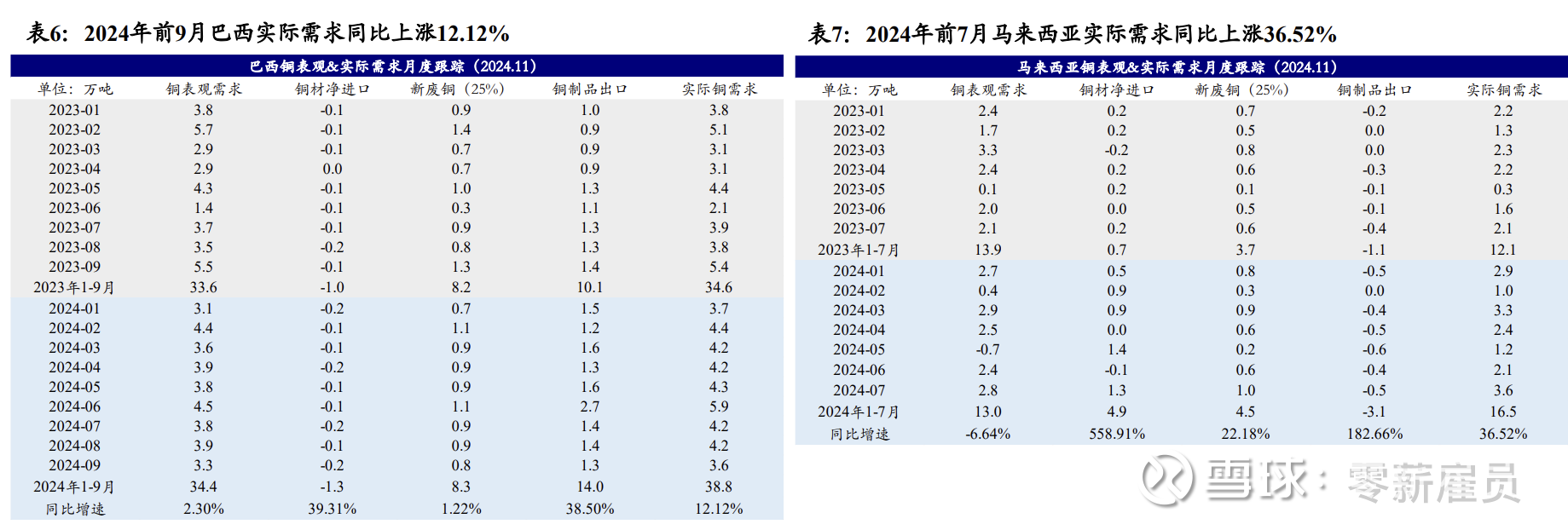

新兴经济体实际需求量或超预期。2024年前九月,巴西表观需求同比增长2.3%,但受益于主要铜制品出口量同比高增38.5%,实际铜需求同比增长12.1%至38.8万吨;2024年前七月,马来西亚铜精矿及阴极铜净进口均同比下滑,表观需求同比下滑6.6%,但考虑到铜材及主要铜制品净进口同比高增(分别同比增长559%和183%),马来西亚铜实际需求同比增长36.5%。

十、投资建议

2025年铜行业供需情况将进一步改善,需求端有望受益于国内财政刺激+海外电网改造带来高景气,而从供给端看,年内海内外新增项目有限+供给扰动因素不断,供给端偏紧状态短期或较难逆转,供需格局有望改善,预计低库存环境下铜价中枢有望继续上行。推荐标的包括:具备产量成长性及成本优势的紫金矿业及洛阳钼业;受益标的:以矿服业务为基础且资源端快速放量的金诚信,具备精炼铜产能优势和高分红的的江西铜业,高股息率的西部矿业等。

$紫金矿业(02899)$ $洛阳钼业(03993)$ $西部矿业(SH601168)$