(原标题:水发燃气--集团高溢价收购股权,蛇吞象重组进入倒计时)

基本逻辑:

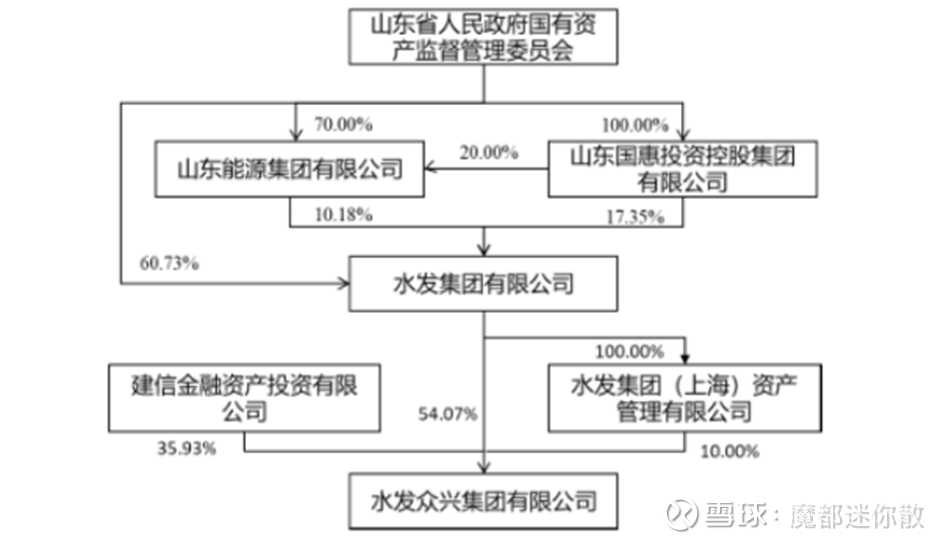

1、 水发集团是山东国资委的公用事业平台,水发集团总资产1600亿元,年营收超700亿元。

2、 水发燃气是水发集团A股唯一上市平台,截至11/19上午收盘,水发燃气总市值33.6亿元,自由流通市值19.22亿元。

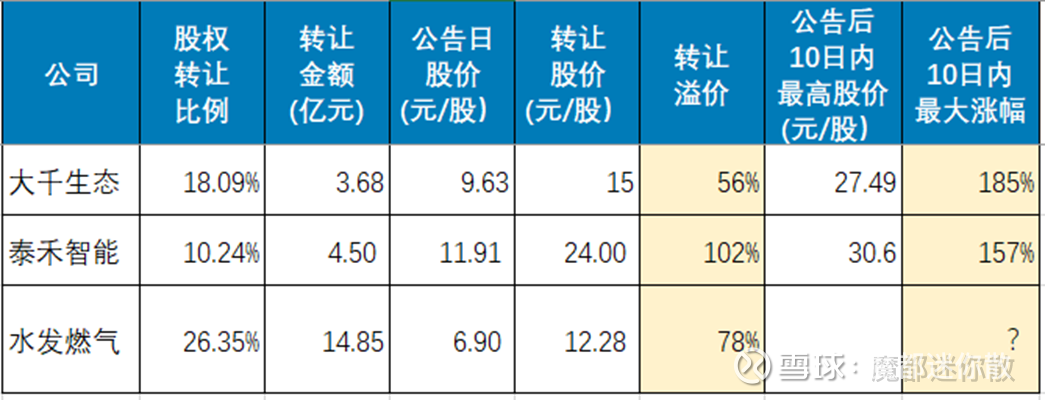

3、 近日实控人水发集团以12.28元/股溢价78%收购上市公司股权

4、 水发集团蛇吞象重组进入倒计时

$水发燃气(SH603318)$ $大千生态(SH603955)$ $渤海股份(SZ000605)$

一、 最新事件驱动:

2024年11月16日公司公告,公司控股股东众兴集团拟将所持上市公司26.35%股份,让给其控股股东水发集团及水发集团的全资子公司燃气集团。本次权益变动将导致上市公司控股股东由众兴集团变更为水发集团。各方确认,目标股份的每股转让价格为 12.28元(较公告日6.90元溢价78%),本次股份转让价款合计14.85亿。

经过股权转让,水发集团持有水发燃气的权益比例进一步扩大。此次为了让原财务投资人健信金融出局,水发集团承担了溢价78%的代价。

一、 近期A股市场控股股东股权变更案例比较

三、水发燃气与渤海股份重组预期案例的比较

四、水发燃气在资产注入方面有以下几个关键信息:

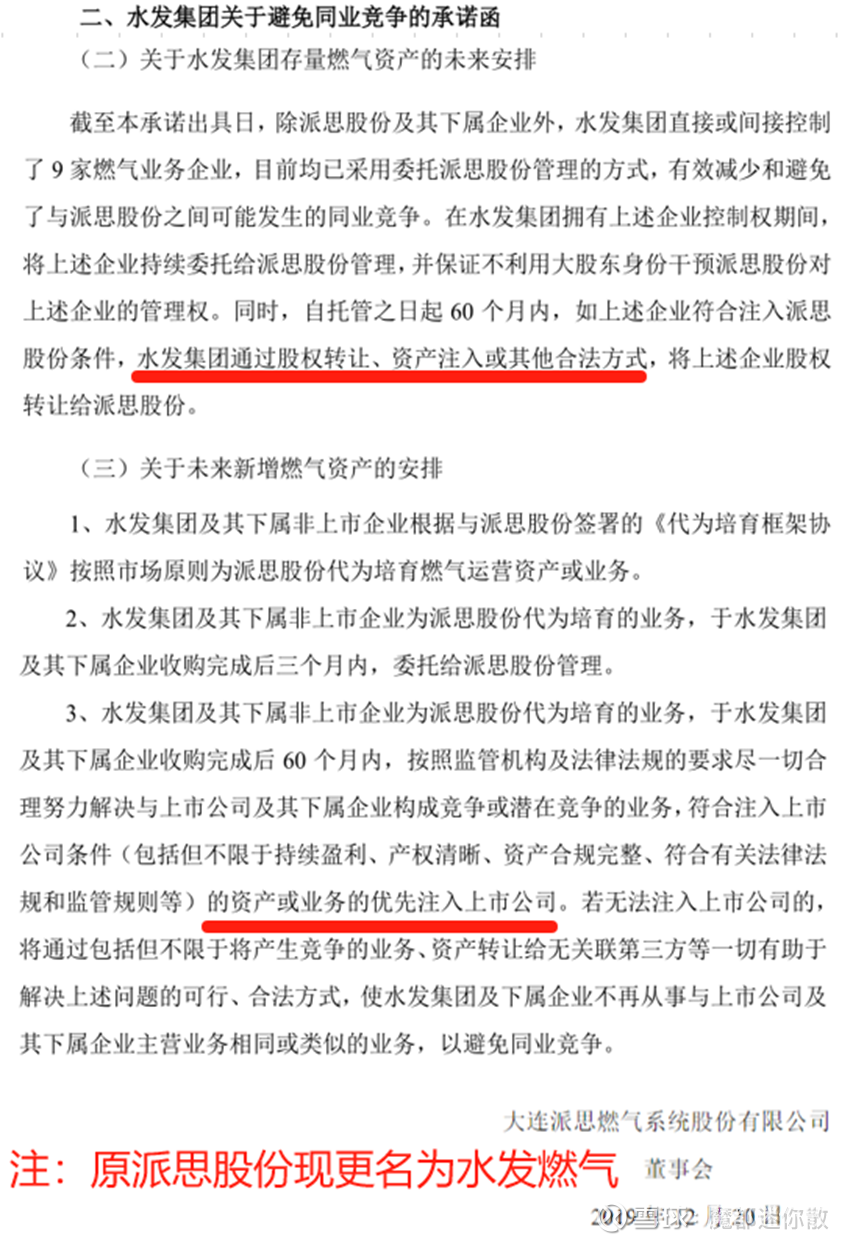

1、 避免同业竞争承诺:水发集团于2019年承诺在未来60个月内,如果其控制的燃气业务企业符合注入派思股份(现更名为水发燃气)的条件,将通过股权转让、资产注入或其他合法方式将这些企业股权转让给水发燃气,以减少和避免同业竞争。

2、 资产证券化:水发燃气通过内部整合实现A股燃气资产证券化,例如曹县水发启航燃气有限公司工商变更完成,正式纳入上市公司合并报表范围。

3、 发行股份购买资产:水发燃气计划通过发行股份的方式购买水发控股持有的鄂尔多斯水发40.21%的股权,并募集配套资金用于偿还有息负债。

4、 新能源资产注入计划:水发集团旗下的新能源资产计划在2023年前完成分拆并在A股上市,水发燃气是唯一可以注入资产的标的。水发集团拥有清洁能源发电装机800万千瓦,拟开发风光发电项目超过2000万千瓦。

5、 储能业务发展:水发燃气承接了5GWh的储能配套订单,预计未来5年内储能业务将超过50%的营收,标志着公司从传统天然气运营企业向储能企业的转型。

综上所述,水发燃气在资产注入方面有明确的计划和行动,这些举措有助于公司业务的扩展和转型,同时也体现了水发集团在资本市场的战略布局。

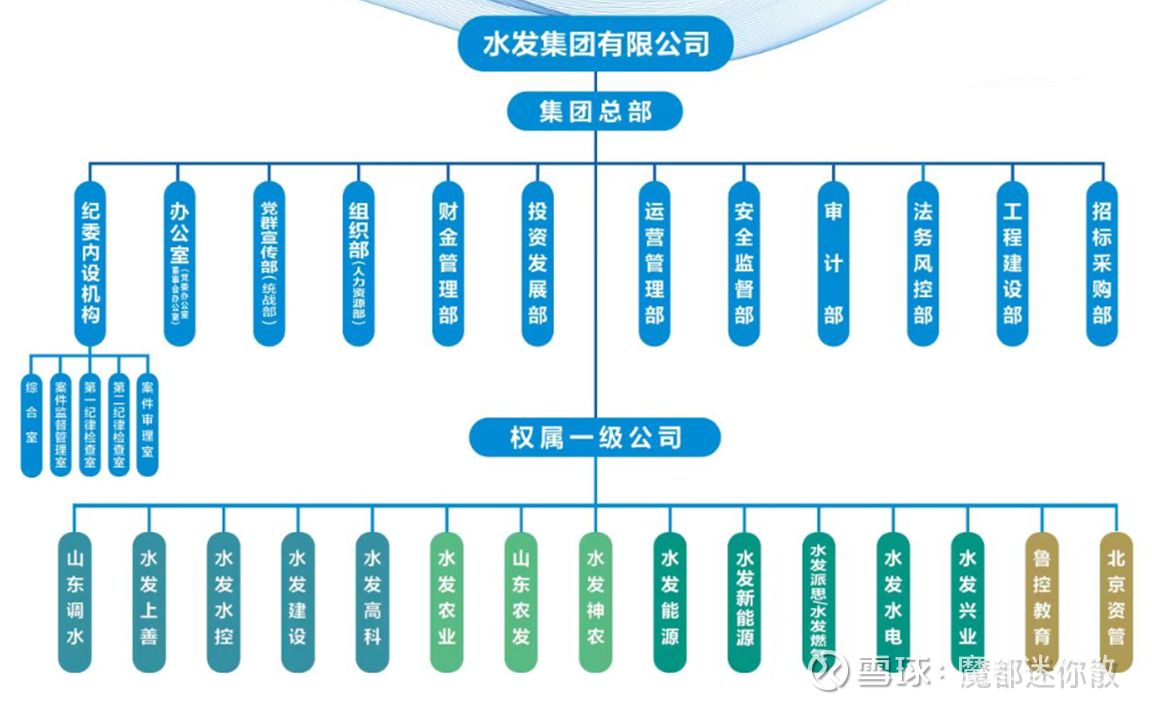

五、水发集团的介绍

水发集团为山东省属大型国企,目前拥有 1600亿元资产,营业收入超700亿元,业务涵盖水利水电、燃气水务、现代农业、清洁能源等产业。水发燃气为水发集团旗下唯一A股上市平台。根据公告,水发集团承诺解决的同业竞争问题,水发集团有望将年营收 100 亿+的燃气资产注入上市公司,预期差巨大。

水发集团于2019年、2024年两次收购水发燃气股份,价格均为12.28元/股,当前水发燃气股价仅7.6元/股,水发集团将有极大动力,持续将优质资产注入,避免国有资产流失,实现扭亏为盈。