(原标题:食饮毛销差)

之前我在那篇“消费&零食&通胀”这篇帖子里提到了去年食饮各个子赛道股价的涨跌情况,基础消费品整体表现都不错。最近在梳理这些基础消费品赛道的毛销差表现,整理出来方便大家参考。

我个人比较喜欢毛销差这个指标,因为他很直观的反应了这个公司,或者说这个板块竞争是否激烈,格局是否在恶化。毛销差的经济意义就是每花1块钱销售费用,是否能带来更高的毛利,毛销差越大,说明企业投放费用的边际收益在改善,或者说当你不加大费用投放时,产品还能卖一个好价格,反之如果毛销差持续下降,则说明行业处于激烈竞争阶段,大家不得不多投放费用,并且可能需要产品降价来应对友商的竞争,所以毛销差趋势性的变化还是挺能说明问题的,至少能告诉我们,哪家公司,哪个赛道,格局在变好或者变差。

这篇分析报告的数据是这样构成的。我选取了啤酒、白酒、乳制品、调味品、软饮料、零食这六个行业,每个行业分别找到有一定代表性的龙头公司,5家左右。以啤酒行业为例,先计算五巨头,即重啤、青啤、燕京、华润和百威亚太各自的从2020年至2024H3的毛销差数据,然后将各个年度五家公司的毛销差数据除以5分别得到这几年每年的平均数,将这个平均数视为“行业毛销差”。然后观察2020年至2024H3行业毛销差变动情况,最后再计算这几年行业毛销差变动的幅度。下面一一呈现这几条赛道的数据结果。首先就是啤酒行业:

这是一个非常好看的曲线。其实啤酒行业有这样的结果并不意外,之前很多次我也谈到过,啤酒行业作为食饮赛道一个典型的减量模型,其实一定程度上证明了,长期看快消品和需求的好坏并无直接关系。啤酒销量从2013年的5000万千升,用10年时间下滑到2023年的3000万千升多一点,十年下降40%,但五巨头集中度已经提升到90%,这10年来无论是股价还是净利润,都录得不错的涨幅,毛销差的演变其实体现了这一结论。在一个减量生意里,基本上很少有人再狂投费用了,因为你大量投费用,降价竞争,结果可能也得不到啥份额,总量在减嘛。而且啤酒由于运输半径的问题,各个厂家基地市场相对比较稳固,这就让竞争烈度大幅下降。所以体现的结果就是,这个行业从收到营业收入开始,转化成利润的过程中,费用损耗降低了,变成利润后,capex也少了,最终导致自由现金流情况越来越好。啤酒行业的毛销差呈现这样的走势是并不意外的。

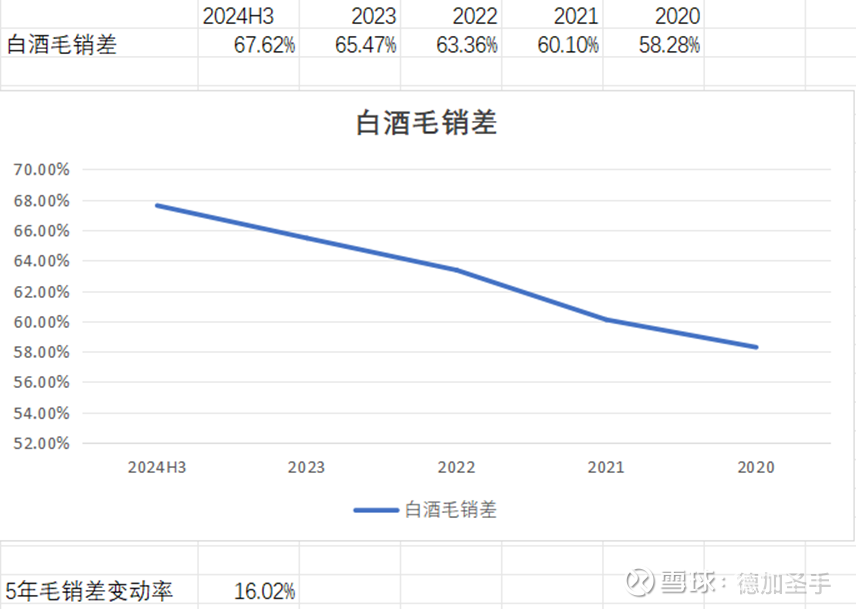

再看白酒:

白酒我选择的公司是茅台、五粮液、泸州老窖、山西汾酒和古井贡酒。白酒是食饮商业模式里最好的赛道这个结论相信没啥分歧。从绝对值来看,白酒的毛销差也是各个子赛道最好的。5年的变动幅度为+16.02%。我觉得,这和白酒本身生意的金字塔结构关系很大,说白了就是你不可能看到茅台为了抢二锅头的份额和客户,玩命投费用降价,但至少在乳制品里,伊蒙为了反制地方小乳企降价行为而不得不价格战,这是生意模式本身带来的。二锅头只会和玻汾打,古井贡一般都是和迎驾、洋河对掐,但不影响上面的茅五泸。这在其他赛道都看不到这样的情景。去年到现在一直也看到茅台等各种高端白酒在降价,五粮液的控货挺价等,最终反应在毛销差这个数据上,行业整体依然是没有什么激烈竞争的。我对白酒还是那个观点,看的比较淡,坦率的说我觉得这个行业真正陷入恶劣环境的时候还没到来,我暂时看不到什么机会,但会持续保持关注和学习。

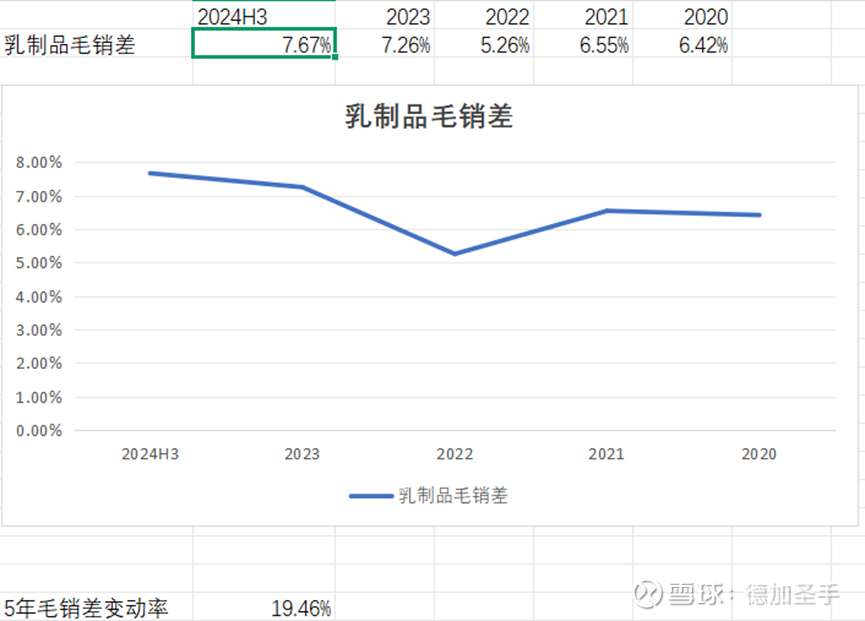

乳制品:

乳制品选择了伊利、蒙牛、光明、新乳业和燕塘。这个走势几乎就是乳制品行业格局演变的一个微观体现。行业在2021年达到阶段性高点,大家都在投产增加产能,然后就导致了22年、23年严重的产能过剩,历史上从未出现过如此程度的原奶周期,以及后续大家发现问题后,龙头开始克制费用投放进行收缩,又带来了毛销差的持续改善。实际上这五家公司毛销差的演变是有结构区别的,伊利、蒙牛、新乳业的毛销差分别从2020年的7.91%、6.2%和3.64%演变为2024H3的11.72%、9.5%和7.6%,都录得不错的正向变动,而光明及燕塘则是下降。所以得到的结论可能是,两巨头毛销差持续改善,新乳业持续改善,而光明和燕塘持续变差。行业双寡头明显在收缩竞争,新乳业不愧是近年来增长结构最好的乳制品公司,而光明和燕塘这种很偏低温奶的公司并没有体现出近段时间以来大家认为低温奶在优化发展的趋势,行业价格战可能依然非常激烈。这个行业依然是投龙头的胜率比较高,但从绝对值来说,乳制品行业的毛销差是这六个行业里最低的,只有个位数,这再次充分说明了白奶这个生意有多差。行业将来向深加工方向发展,改善产品结构的这一任务甚至说是历史使命,依然任重道远。

调味品:

公司选取了海天、中炬高新、千禾味业和恒顺醋业。其实调味品的情况是最让我感到有些意外的,做这个分析之前,没想到调味品这几年毛销差的表现是如此之差,行业在2020年达到高点后一路下挫,各个样本公司的毛销差也无一例外全是持续下降,直到2024H3才略有好转。理论上,调味品应该是几个子赛道里单论商业模式是仅次于白酒的行业,低资本开支、消费者对价格不敏感等等,这也是为啥全球看调味品生意的估值中枢一直都挺高的,有点像是可选里的必选。但我们这里出现这样的结果,行业龙头也没有展现出明显的优势,说明可能这个行业整体费效比不高,依然处于一个增量拼费用和投放的竞争格局当中。这与我之前的理解还是有巨大预期差的。我个人觉得这可能和几个因素有关,比如实际上酱油行业的集中度依然非常低,格局不稳定的情况即使海天还是需要考虑费用投放,再加上过去0添加事件的一些影响。中炬由于过去几年股东内斗和管理不善,费用投放一直有巨大问题,去年还打过广告等等,酱油这种生意,打广告这种空军战术效果其实是非常差的。千禾这几年也比较激进在业务上,比如还横向拓品到火锅底料领域参与竞争。这可能是导致这个行业毛销差如此之差的一些原因。要再看看了。

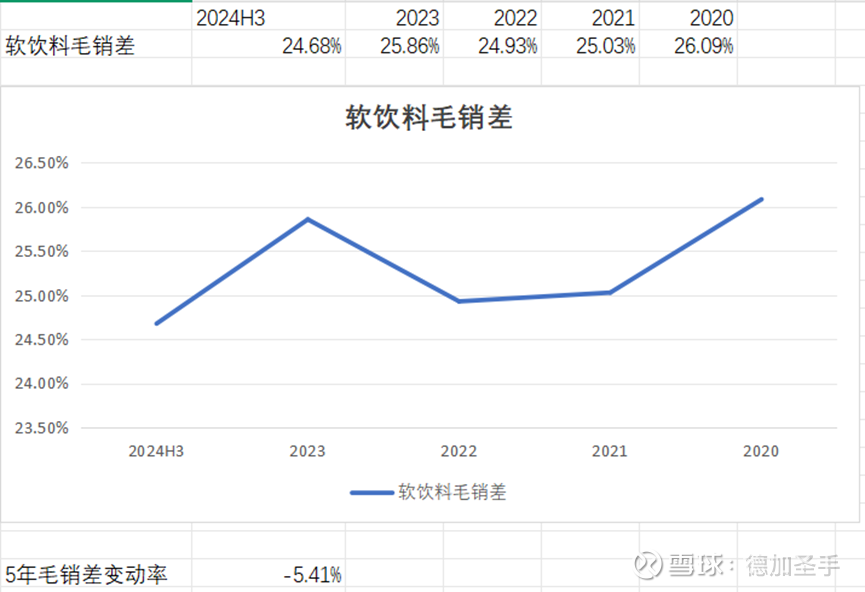

软饮料:

公司选取了东鹏特饮、香飘飘、农夫山泉、承德露露和养元饮品。类似乳制品行业的结构表现,行业内部分化明显,东鹏和农夫的数据持续改善,而飘飘可能由于冬夏有明显季节性的问题,导致三季报毛销差有异常值,为负。抛开2024H3,过去几年也是曲折下降;露露和养元本身赛道卡位不错,但从毛销差来看,露露持续恶化,养元整体还可以。不知道露露为啥这么差,毛销差从2020年的32.99%下降到2024H3的25.99%。软饮料其实港股还有康统,旺旺这样的公司,我这里样本可能采集的不全面,但我觉得还是能看到,这几年有比较独特大单品成长的公司,毛销差都在持续改善,而产品管线老旧的公司,没有迭代和更新能力的公司,经营数据就是会一直不太好。所以食饮整体来说,我觉得,是绝不能仅仅看股东回报的,这个行业的投资必须要看到成长,不管是价、还是量,还是至少品类的优化等等,比如啤酒罐化率提高,坚果的包装化率提高等等,如果只是因为股息高、资本开支少等逻辑就买入一个食饮公司,可能长期的结果不会太好。要看到他经营的拐点,比较重要。

最后是零食:

选取了甘源、劲仔、盐津铺子、松鼠、洽洽和卫龙。结构上其实除洽洽外,其他几家公司的毛销差都是持续改善,只有洽洽从2020年的17.32%跌到2024H3的15.4%。毛销差这个指标再次印证了行业的景气度,这几年零食板块的发展和增长速度已经是有目共识。零食这个生意有这样的结果,我觉得确实来源于这些年渠道丰富多样的发展,对于品牌和引流品而言,渠道的扩张和更新实际带来了和消费者更多的触达机会,投一个单位费用,由于销售通路的走扩,换来了边际上更多的关注度和收益,比如你打了个广告,客户看到了他可能会通过各个渠道去买到。不过需要注意的是,零食行业整体毛销差变动绝对值其实是不高的,只有5.04%,我觉得,行业在价格上的竞争依然十分激烈。

最后汇总下,因为生意模式的不同,毛销差的绝对值在跨行业之间不具备可比性,需要通过变动幅度进行横向比较:

可以看到,啤酒、乳制品的毛销差改善最好,白酒和零食次之,软饮料及调味品最差。啤酒的行业格局稳定及改善又多了一个微观数据的印证,乳制品也处在这一过程中。可能需要警惕和观察调味品及软饮料行业的竞争激烈程度及各个厂家在这一过程中的打法。也需要说明的是,毛销差的变动只是行业分析的一部分,因为毛销差的变好或变差也可能是由于其他因素,比如原材料成本的大起大落带来变化。我这里选择的样本也比较有限,所以依然需要多个角度综合观察。希望能对大家分析食饮赛道有所帮助。