(原标题:便宜才是硬道理——烟蒂股研究的应用)

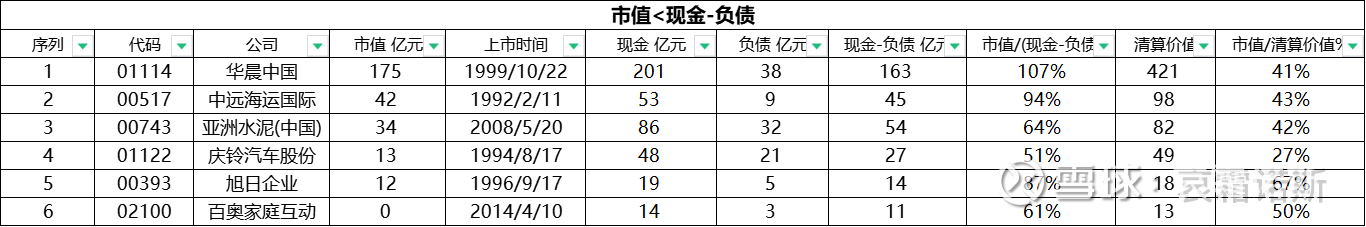

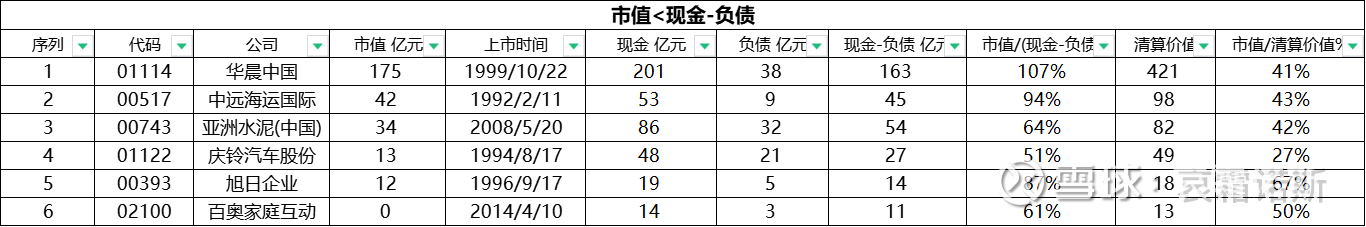

这篇是承接上一次的烟蒂股研究,我完成了对“市值<现金-负债”表单中公司的进一步筛选和研究,这里做一个阶段总结。首先我新增设了以排除两类公司:一是稳定的价值毁灭型公司——用近5年ROE>0%来过滤,二是分红意愿低的公司——用“近五年分红比率>30%”来过滤,同时我也考察了管理层诚信,股本变化和交易量等”辟邪“数据,但基本上前两项就足够排掉那些牛鬼蛇神,最后还剩下面6家公司,我一并用格式折扣核算了它们的清算价值作为参考:

备注:市值已经更新为10月20日的数据,现金和清算价值都基于中报后的分红做出调整。

1.我对这6家公司逐个做了研究,并将它们分为三类:

1-1.我能理解且认为当下就可以投资的有2家:华晨中国和庆铃汽车股份 ,这部分已经建仓,具体计划后面集中谈。

1-2.我能理解但有观察必要的有2家:亚洲水泥和百奥家庭互动,这部分后续我会继续跟踪。

1-3.我理解的比较差的有2家:中远海运国际和旭日企业,这部分我不会继续跟踪了,以免分散后续的研究精力,但仍然会保留在清单中。

2.关于持仓的整体计划

首先烟蒂股的仓位是加入到我整体持仓中的,参考施洛斯的经验最大的20只占到60%,单只一般最高5%,特别看好的10%~15%“,我计划开出最高25%的仓位给烟蒂股,分散到8~10家公司,单只一般最高3%,特别看好的最高8%,以上均指的是整体仓位。为了完成这一目标,后续我会定期更新这两张表单,并且继续在其中寻找公司。当前两只的最高仓位分为是:华晨中国8%,庆铃汽车股份3%。

3.关于做烟蒂股研究的目的

首先我做前期筛选是为了缩小研究范围,目的是构建一个烟蒂股的投资组合,而不是构建一个指数形成被动投资;其次筛选后还是要各凭本事,需要靠个人经验逐个研究,只是研究的思路和投资优质公司不一样,从重视自由现金流变为重视现金和营运资产;最后我希望能利用烟蒂股组合与优质股互补的驱动方式来优化持仓。

4.关于烟蒂股投资的风险

对这6家公司的研究让我不禁感叹,的确如施洛斯所言, 我买的公司都是有问题的,不敢说哪个一定成功,但是如果买入15~20个这样的公司…,投资者确实需要一定程度的分散才能安心,但也正是这些问题带来了资产的巨大折价,所以问题和机会只是一件事情的两面。烟蒂股可能转好的方向有很多(也可以说是当下情况太差了),相对而言我认为风险分析比较重要,所以下面先谈谈选出这两家公司的主要风险,整体分析以后找机会再写。为了便于理解以下先呈列出两家公司23年中报资产负债表的简化版,绿色标记的是相对值得关注的资产:

4.1.华晨中国:这家公司最有价值的是账上的246亿元现金(当下需扣除中报分红的45亿元)和对应华晨宝马25%股权的244亿联营投资,这两个资产的质量都相当好,投资华晨中国的主要风险在重整执行和分红意愿上,虽然新大股东沈阳汽车的重整方案已获得通过,但对于投资者而言仍然有两道关未过:

一是重整方案的交割尚未完成,过往也有过重整方案通过但在执行期间遇阻的个案,如中融双创、山东胜通;二是新大股东接手后能否如投资者所愿,以分红华晨中国账上现金为主的方式筹集债务资金,如此一来投资者就能搭便车获得价值回归,但筹集债务资金并非只有分红一种,分红只是综合来看最具可能的一种,如果新大股东沈阳汽车对账上现金另作他用,那这笔投资就要结合新情况再做评估。

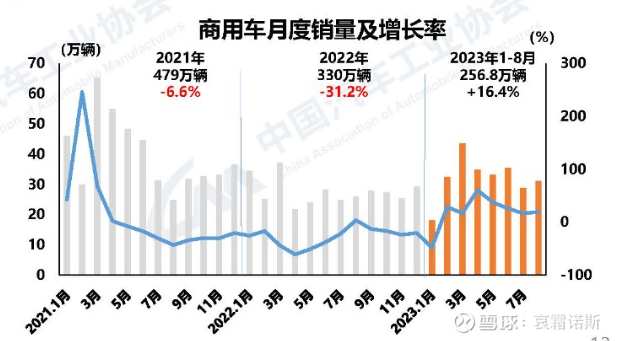

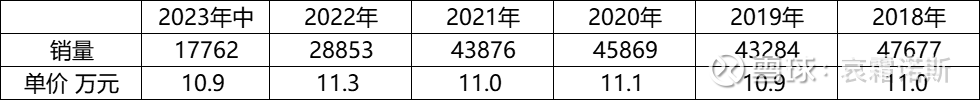

4.2.庆铃汽车股份:这家公司最有价值的是账上的17亿现金+31亿定期存款,光是利息一年就有1.8亿,如果只分存款利息给投资者都有相当于13%的股息,此外18亿的应收款(账龄比较健康)和13亿的存货也有一定价值,按照格式折扣它目前的售价只有清算价值的27%。投资庆铃的主要风险在分红意愿和经营发展上:去年公司经历了20年来的首次亏损(额度较小),管理层给出的原因是全国疫情多发,原材料价格上涨,电力供应等宏观因素导致商用车市场萎缩,这是事实也可以理解(参考下表汽车工业协会数据),但公司2022年度暂停了上市以来连续20年的分红,这带给投资者的信息就是:有利润可以分红,没有利润就不分红,即便公司账上有54亿现金。

那未来庆铃是否有机会扭亏为盈呢?我认为短期看有机会,长期看不乐观。短期看公司2022年以前都能拿出4万以上的销量(下表),同时单价也一直比较坚挺;而2023年商用车市场也确实取得了恢复,公司全年是有机会回到3~4万台销量的,这一销量也可以支撑公司盈利。

长期看庆铃和国内其他合资车企类似,技术和品牌都是用日本五十铃公司的,属于没什么自主能力的代工厂;当下商用车市场已经是国产品牌的天下,往前看合资恐怕也卷不过国产,而五十铃品牌内部庆铃还要和江西五十铃分蛋糕(五十铃在江西的股比高于庆铃),可以说庆铃未来想要长期生存发展,没有大动作是不行的。未来这种激烈的内外部竞争中,公司可能会陷入持续亏损进而不再提供分红,这是投资庆铃需要面对的风险。

此外投资庆铃汽车还有一个要特别要留意的是,它目前的成交量很少,喜欢快进快出和资金量大的投资者要考量一下。

5.烟蒂股观察名单

先谈一下观察名单里的亚洲水泥,百奥留到下次说。

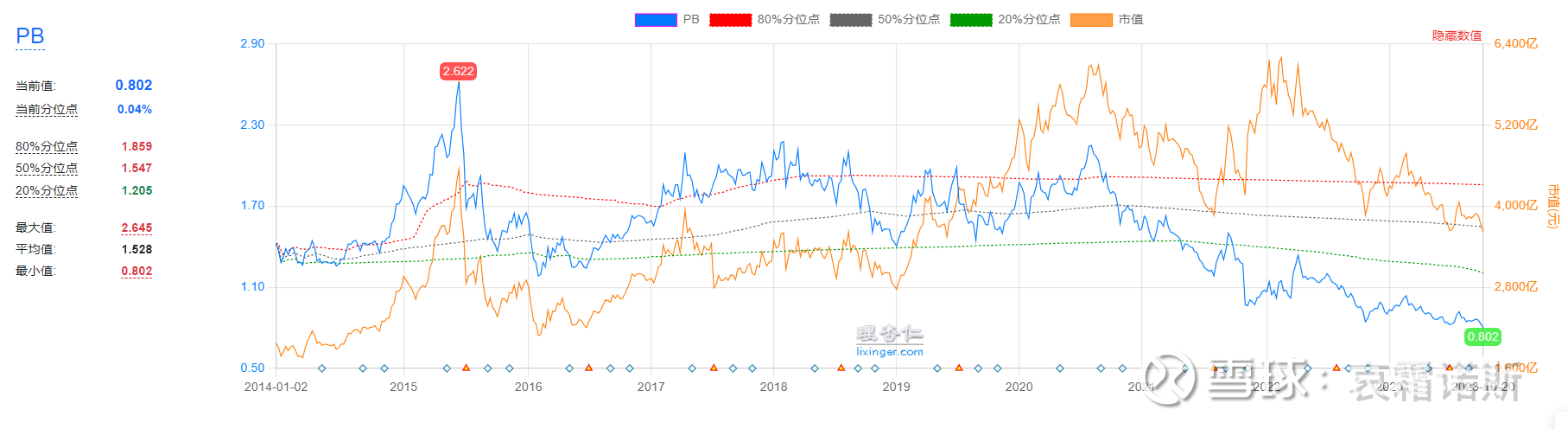

这家公司最有价值的是账上的88亿元现金,当然其他的资产也有一定价值,如10亿的投资和高达72亿的固定资产。公司的风险主要是在经营上,当前销售端水泥价格处于低位,而成本端煤价处于高位,整个行业都面临两侧的利润挤压,从PB来看整个行业都处在10年最低区间(参考下图)。在这种外部环境中亚洲水泥自然也不好过,公司2019~2022年利润大幅下滑,今年前3季度又比去年下滑70%也就是1.15亿,照此趋势今年已经走到盈亏平衡的边缘了,所以亏损是未来值得关注的风险之一。

另一个值得关注的风险在投资中很少见,是公司大股东远东集团在岛内的ZZ献金问题,这件事是21年被当典型揪出来的,主要是涉及到了绿营的顽固份子,但从后来董事长的公开表态来看是要认错改正的,为了验证我去查了19~22年的献金数据,主要对2022年的名单和数据做了些调查,结论是远东2022年80%以上的献金都是给蓝营的(人名太多无法一一调查),从这来看确实是改正了,因为话题和数据都比较敏感,这里就不发出来了。总的来说我偏向于认为这是一次性事件,公司也已经付出了代价,这种割肉的警告对大股东来说是有效的,企业的长期经营环境还在。

最后是我将亚洲水泥放入观察名单的主要原因:据湖北媒体报导9月下旬(中报后),亚洲水泥的子公司亚东水泥签约将位于武汉的生产基地整体搬迁到黄冈武穴,投资32.5亿元新建3条水泥熟料生产线,这么大的投资项目,我在上市公司的官方平台均未见公告和报道,公司也没有出来澄清或否认。由于投资金额很大,我需要等到该项目的信息披露以后再做评估。

6.烟蒂股清单更新:

以下两张清单我加入了A/B股的公司便于以后一起研究:

市值<现金-负债的公司清单6家(仅港股,A/B股无符合条件公司):

备注:附加条件为市值>5亿,上市>5年,近5年分红比率>30%,近5年ROE>0%,市值基于10月20号的收盘数据,现金和清算价值加入中报后的分红调整,胜狮货柜进入市值<2/3营运资金的公司清单。

市值<2/3营运资金的公司清单23家:

备注:附加条件为市值>5亿,上市>5年,近5年分红比率>30%,近5年ROE>0%,市值基于10月20号的收盘数据,比照市值<现金-负债的表单做了去重。

7.后续工作:继续更新和研究表单里的公司。

@今日话题 @雪球创作者中心@雪球专刊 @雪球投资研究部 $华晨中国(01114)$ $庆铃汽车股份(01122)$