(原标题:投资者对周期的应对-以陕西煤业为例)

前言:其实,只要不是人身的攻击与谩骂,不断的被人质疑不是坏事。

我就欢迎大家的质疑。比如:观霖你知道企业的净利润和自由现金流之间差了十万八千里吗?

你把净利润当做企业的自由现金流,简直就是个儿戏。

比如:你假设企业未来不增长了,能给它25倍的市盈率为合理估值???你知不知道什么是市盈率,云云。

大家的质疑,我都有慢慢消化,慢慢思考的。

拿净利润来说,我其实怎会不知道企业的净利润和自由现金流不是一回事?

只是我们在实务中,企业赚了2块钱的净利润,你能给我分出来1块6毛2是自由现金流,剩下的3毛8是摊销、维持运营的必须再投入吗?

显然不能。

而同时,你用到的自由现金流折现,我看见很多朋友“假设“十年后每年的增长率为X%...

我不是说这么用不对,只是连你自己都假设那么久以后的自由现金流了,就不允许我毛估估企业的自由现金流了吗? 没道理啊

至于第二个问题,我接受(这也是质疑的好处)。确实是我的表述有问题,应该说我估算的那一刻(比如三年后,比如现在),我把它当做一张产生这么多利息(利润)债券的假设下,它应该对应什么价值。

这个表述应该更准确一些。

估值的方法有很多种,传统的,分段式的自由现金流估算法,我倒确实真的不太会,变通一下的方法,我反而更容易理解一些。

我欢迎大家的多给我提意见,哈哈

正文:春节期间,看了一些关于投资的书籍,其中对“周期”的思考

结合我自己投资具有明显周期性行业的经历,促使我有了强烈输出的欲望,故有了此文。

1、经济周期的来历

提到周期,思考周期,相信大部分人都有一个模糊的观点:好像万物皆有周期 ,貌似所有行业都无法回避周期的客观存在。

,貌似所有行业都无法回避周期的客观存在。

对于我们投资者来说,理解周期的本质,无疑对我们的投资决策有着重要的指导意义,这就需要我们深入的理解周期的内涵。

翻阅资料,我发现,在工业革命之前---即瓦特发明蒸汽机以前---并没有明显的社会经济出现巨幅波动的历史。

当时整个世界的GDP长期就像平静的水面一样,几无波动。

究其原因,可能是因为工业时代以前,社会经济以农业为主,除却天灾的影响,在整体生产力低下的背景下

没有生产过剩这个前提。

直到蒸汽机这个东西的出现。它像一个大石头一样,咣~的一下扔到“社会”这个平静的水面,于是经济周期开始了。

从此世界的经济波动涟漪不断,不再停止... ...

2、商业周期的波动过程

经济的波动是一个极其复杂的过程,但大致是可以描述出来的。

举个例子:贸易的频繁导致了船舶行业的需求陡增。造船业欣欣向荣,投资船舶制造有利可图。

于是人们蜂拥而上,进入这个行业。此时的供给端逐渐供应充足,人们为他们得到的利润感到兴奋,对未来充满憧憬与乐观...

但随着时间的推移,由于没有人能判断出整个世界对船舶的动态实际需求量

终有一天,船舶行业发现他们生产的船太多了,需求端消化不掉。

这里面的原因有很多,比如其他交通工具的出现逐渐部分替代了它,比如行业内部对未来船舶的需求过于乐观而不断扩张产能等,总之需求端不需要那些新增的船了。

结果呢?结果就会出现大量船厂的订单增速逐渐为负,最后甚至很长一段时间内一艘也卖不出去,销量为零。

在这段时间内,由于没有进账,必定是大量的船厂被“苟死”。

再来看需求端,由于船的寿命很长,以船东为一个整体,总有一天,他们必然会发现:他们目前不再需要新船的供应了。

此时,船舶行业跌落至低谷。

随着时间的推移,由于新技术的不断迭代导致人们生产力的不断提高,社会经济水平大幅增长了。

经济增长,传导到航运再一次的繁荣,船运价格“水涨船高”,船东对船的需求又增大了。

这时候,船舶行业终于不再“过剩”,而是吃紧了,造船业再次兴起,资本再次涌入这个行业...新一轮的行业需求再起。

3、经济周期可以控制吗?

逻辑简单吗?简单。但现实世界,事情要复杂的多。

首先,以凯恩斯为首的宏观经济学理论的出现,导致全世界各国政府都开始时不时地开始介入经济,他们试图通过行政手段来尝试熨平周期。

所以我们可以看到,最近几十年,世界整体是在一个良性的经济周期内波动。

并未出现比如1929年美国大萧条时期的那种极其悲怆的冲击,也不再出现类似将生产出的新鲜牛奶倒掉的那种新闻了。

其次,任何行业都受周期的影响这个结论,我认为没有问题。

但它是个没有意义的结论,就像“因为昆虫是有六条腿的生物,所以昆虫一定有六条腿“一样

我们需要适当的合并同类项,看看哪些行业受周期的影响较大,哪些行业受经济周期的影响比较小,并思考:为什么?

目前比较主流的观点是对行业生产产品或提供服务的存量与增量之间的关系,来判定该行业受经济周期影响的大小。

什么意思呢?

假设有一个蓄水池,其每隔1小时要放1升水去灌溉庄家。

然后我尝试将蓄水池里面的水补上,这里就出现了以下几种情况:

1、若我每大于1小时补1升水,于是补水的频率小于出水的频率,蓄水池里面的水会长期不断减少;

2、我每小于1小时补1升水,于是补水的频率大于出水的频率,蓄水池里面的水会长期不断变多,直至最终溢出;

3、我每隔1小时补1升水。出水的时间间隔与补水的时间间隔相等,补水量也与出水量相等,于是水面长期来看,永远在一个水平面上,不升不降。

所以很明显,行业的增量小于市场的新增需求量,该行业呈供不应求之势;行业的增量大于市场的新增需求量,该行业呈生产过剩之势;

除非恰好相等,则供需平衡。

综上所述,若想人为干预一个行业的供需关系,控制住行业周期的大幅波动,则需控制住两点:

1、供给端与需求端的量,即供给端的供应量大致与需求端的增量相等;

2、供给端供应的节奏与需求端消耗掉的节奏,在保证两端量大致一致的前提下,时间间隔也一致。

且不说这个难度有多大,我假设各国政府下场能控制住某一行业,

敢问他们能同时控制住所有的,以全球为一个整体,彼此之前有强烈关联的、环环相扣的所有行业吗?

他们能保证这个行业不被其他行业最终拖累、反噬吗?

显然是不现实的。

在此,我的结论是:人类不能够控制住世界经济周期的波动,最多延缓(即便延缓,也有很大的运气成分存在,不一定是主动干预的强关联结果)。

而能否减轻经济波动所带来的伤害,只要还在延缓的过程中,目前仍无法证实/证伪。

4、投资者如何应对周期

知道了上面的结果,其实我们也不用太悲观,通过观察,我们可以发现并不是所有行业的周期性都是那样的鲜明和强烈。

有些产品的周期性自身就带有“温和”的属性,比如酱油、糖果、车厘子等等。

为什么它们的周期性比较弱,甚至你几乎就感觉不出来呢?

因为这类产品的使用寿命很短(不易存放,使用频率高),短到它们的周期性可以被迅速的掩盖掉,短到你“感觉”不到周期的存在。

于是在投资中,我们习惯的将生产这类产品的企业不作周期性的考量。

而有些产品,比如煤炭、船舶、地产等,由于它们的使用寿命很长,一时半会儿消耗不掉还能存着,还能存留很长时间,所以这类产品对应的企业

在投资时,我们就不得不考虑如何应对周期的影响了。

5、既然无法躲过,那就让自己摔的轻点吧

罗伯特·席勒(Robert J.Shiller),美国经济学家,被视为“新兴凯恩斯学派成员之一”,耶鲁大学亚瑟·奥肯经济学教授。

他在证券投资之父本杰明·格雷厄姆的理论基础上通过大量实证研究于1998年发表了一篇文章:《估值比率和股票市场长期前景》。

席勒教授在文中提出了周期调整市盈率的概念,我们也习惯的把它叫做席勒市盈率。

它的计算方法是:将一家企业过去10年的总净利润相加(一般用实际值计算,扣除通胀的影响),再除以10,所得到的结果再被当年企业的市值除

此时计算出来的结果,即为席勒市盈率的值。

简单的说,公式的表达为:席勒市盈率=总市值/过去十年净利润的平均值

不少投资人在研究煤炭、石油、广告等周期性明显行业的时候,都会用到这个市盈率,包括我自己。

我们习惯以此来判断某家企业的估值,与现在的市值相比,谁高谁低。

准吗?天晓得。因为经济周期具有随机性,具有无法预测的特性,何况这个方法(指席勒市盈率估值法)只是在计算过去的基础上得到的结果。

但投资不是需要你计算的精确,它只是让你在遇上黑天鹅的前提下,能够尽量控制住损失,通俗点说:是让你在意外发生时,能摔得轻一点。

在此基础上,能够获得超额利润,有所收获那便是意外之喜。当然,这个方法本来就有它的局限性,比如:你要承受在你认为企业市值已经高估并卖出之后,股价仍然上涨的损失。

但是反过来,如果行业出现了不可控的黑天鹅事件,或者周期回落之后再也起不来了

(比如煤炭行业彻底的、突然的被新能源所替代,我是说比如)

因你的安全边际比较足够,你却可以保证不被意外事件所打倒,打得很惨。

甘蔗没有两头甜,我认为:在确认自己没有判断周期的前提下,研究周期性比较强的行业时,席勒市盈率是比较合适的一个工具!

6、2022年清仓陕西煤业是否后悔

以我曾经投资过的煤炭企业陕西煤业为例。

大家知道,煤炭属于典型的能源类大宗商品。

站在此刻,我们先看一下这个行业目前供需两端的现状:

1、我国占世界煤炭生产和消费的半壁江山。根据国家统计局的数据显示:

2023年全国原煤产量预计达到46.5亿吨,同比增长2%。其中无烟煤产量约为22.5亿吨,同比增长1.5%;

烟煤产量约为20.5亿吨,同比增长2.5%;褐煤产量约为3.5亿吨,同比增长1%。

根据中国煤炭工业协会的数据显示:2023年全国煤炭消费量预计达到48亿吨,同比增长1.5%,

其中电力行业消费量约为25.5亿吨,同比增长2%;

钢铁行业消费量约为7.5亿吨,同比增长1%;

化工行业消费量约为4.5亿吨,同比增长2%;

建材行业消费量约为3.5亿吨,同比增长1%;

其他行业消费量约为7亿吨,同比增长1%。

总体来说,目前国内的煤炭市场供需基本保持平衡态势,但仍存在一定的结构性缺口。

主要体现在:一、无烟煤供不应求,需依赖部分进口煤来补充;

二、优质动力煤供应不足,需加强调运调配;

三、部分地区和季节性用煤需求旺盛,有储煤的保障性需求。

2、基于以上客观现状,从宏观经济层面,国家现在的政策是:“安全保供,柔性供给”。

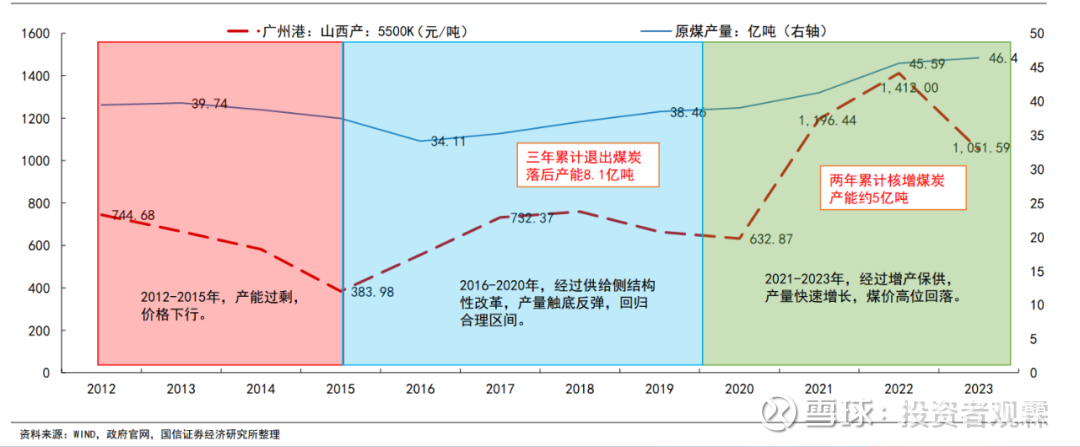

从2016年起,我国启动供给侧结构性改革,将落后产能逐步退出,先进产能稳步释放,

国内经济渐渐起稳带动了下游需求的恢复,煤炭产量开始触底反弹。

时间来到2020年,新冠疫情后全球经济从企稳走向复苏,国内外需求开始了一轮快速增长,

我国通过核增释放优质产能快速增加了煤炭的供给,建立了产量和产能储备制度,以保障煤炭稳定供应。

同时,在价格端:2022年5月,国家和地方明确动力煤中长期交易价格合理区间,形成炼焦煤“2+4+4”协商定价机制。

(政策调控下的煤炭产量与价格)

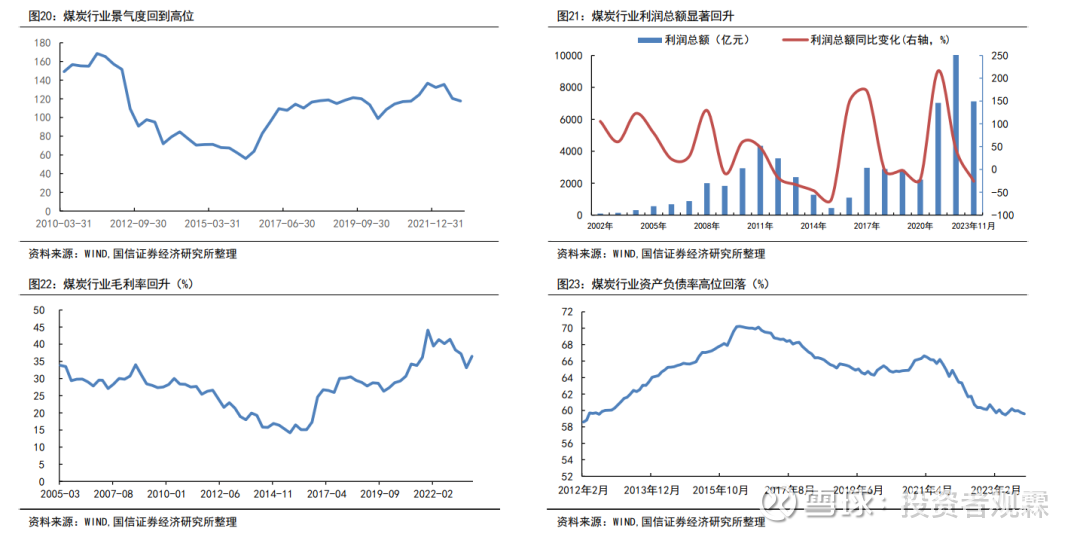

在供给侧结构性改革和长协价制度双重支撑下,煤炭的行业景气度、行业的利润总额、毛利率及整个煤炭行业的资产负债率都有了大幅的提高和改善。

煤炭行业高景气有望延续下去吗? 以下几个问题完全无法判断:

1、未来海外经济增长是否会放缓,国内经济有没有可能不再延续过去的高增速。

简单点说,未来经济增长出现疲软,很可能导致全球能源及煤炭需求低迷,同时导致国内煤炭消费需求下降。

2、煤炭产能大量释放。随着煤炭行业产能优化推进,可能出现煤炭产能释放超过预期,导致供应大于需求。

其实这点不难理解,推到尽:企业对煤炭的需求也是与自身的生产能力挂钩的,一旦超过一个阈值,煤炭价格必然会大幅下跌。

而这个阈值,没有人可以预测出来,我认为也无法有效控制。

3、未来新能源突然对煤炭等传统能源出现革命性的替代。

抛开碳中和的政策因素不谈,即便没有这个政策的人为制约,

我认为也很难预测未来新能源技术不会对煤炭等传统能源出现革命性的替代,

那将是对煤炭行业毁灭性的打击---不要告诉我不可能,比如,人们就从来没有预料到

在2024年,人工智能文生视频大模型Sora的出现一样。

具体到煤炭上市公司,我曾经投资过陕西煤业,它是一家简单的,以生产和销售动力煤为主营业务的企业,

在阅读了公司过去3-4年的年报,并确认其披露的内容没有大坑之后,

我于2021年3月份以10.8元/股(除权前价格)左右的价格投资了这家公司。

2022年10月12日,以均价22.35元左右清仓了陕煤(当时市值2167亿元,除权前价格)。

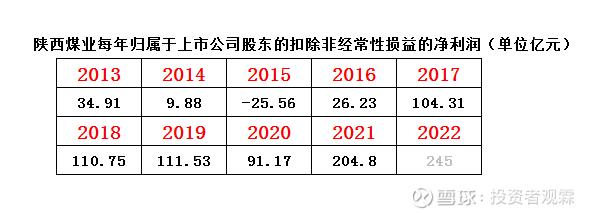

我当时是这样思考的:站在2022年,陕西煤业过去十年的历年扣非净利润如下:

注:当时陕煤的三季报在我清仓之时,还未出来。我根据当年的中报,以及市场相关研报推测数据中最保守的估计,

估算2022年陕煤的扣非净利润大致可落在250亿±5亿之间,于是取值245亿,

后来我们可以看到,当年陕煤的实际扣非净利润为294.11亿元。

不难计算出,陕煤过去十年的平均扣非净利润为91.3亿元人民币。

如何给这家企业估值呢?

朋友们可能会答,你这不是废话么?

企业的价值就是其未来现金流的折现。

可如果我只知道未来它一定会有自由现金流,但没有办法估算出来,怎么办呢?还能投资吗?

咱们试试看用一个笨办法。我们假设手里面拿着的是一张每年产生91.3亿利息的债券(站在2022年的时点)

这张债券第二年的利息能产生多少,我不知道。

这张债券第三年的利息能产生多少,我也不知道。

这张债券第N年的利息能产生多少,天晓得... ...

但我每年不断计算一次其过去十年的平均净利润,并把它当做一张可以产生如此多利息的债券。

我先计算这张“债券”的合理估值,无风险收益率3-4%的前提下,保守取25倍市盈率

这张债券的价值应该是91.3亿*25=2282.5亿。

市场给予这张“债券”的市值远低于它,我便买入,远高于它,我便卖出。

是的,每年如此,估算一次,并且比较。

当时2167亿市值清仓的时候,其价值只是接近保守的合理估值,我知道。

原因是我正好在那时遇到了自己熟悉的,当时价值更低估了的公司,切换过去了而已。

后悔吗?不后悔,投资不就是比较么?不就是在自己的理解范围内寻找确定性强,更低估、更值得投资的公司么?

7、陕西煤业还值得买入吗?

要说真正后悔的,倒是去年有过重新买入的机会,但是我犹豫了一下,没有介入。

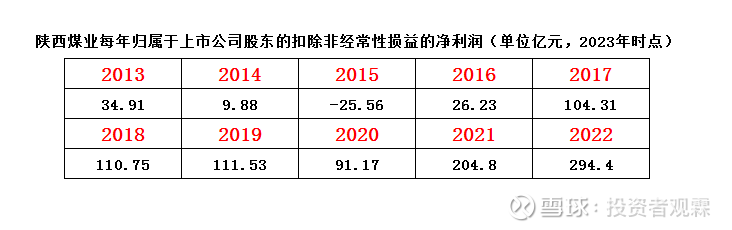

我们看看2023年,陕西煤业当时是个什么情况。其过去十年的历年扣非净利润如下:

它过去十年的平均扣非净利润为96.24亿元人民币。

我们把它当做一张每年产生96.24亿利息的债券,

这张债券的价值应该是96.24亿*25=2406亿。

市场要是七折或以下出价,我是愿意重新买入的,多少呢:大概在2406亿*0.7=1684.2亿元

折合股价1684.2亿/96.95亿(总股本)≈ 17.37元/股或以下的时候。

2023年,陕煤当时股价最低到过16.6元(分红前的价格,于2023年5月31日),

而且当年分红后,好长一段时间陕西煤业的市值均在买点之内。

我后悔的是这段时间没有下决心,将一部分白酒的仓位重新移过去!

当然,马后炮无用。这里仅记录我的思考过程,供大家参考,即:周期性的企业,我是如何去思考这类投资的

最后,我知道很多朋友可能还有一个更大的疑虑:你这样计算周期性行业的价值,准吗?

我可不可以“适当”的翻译一下这句话:你不怕卖飞了么?![]()

比如,这段时间,陕西煤业隔三差五的创历史新高,如果当时不卖xxxxxx...

其实,我也想多赚。但我觉得,所有的投资,都要遵循一个前提,即:

投资不是谁有本事赚到行业最后一分钱的比赛,赚自己能力圈内的钱,赚能让自己安心的钱,更是一个投资者应该追求的方向

学无止境。本篇仅是我个人在投资周期性较强的企业中的些许经验,这些经验源于我对经济周期这个现象的浅薄认知,可能有失偏颇,但很乐意与诸君分享之

$陕西煤业(SH601225)$ $伊泰B股(SH900948)$ @今日话题 @雪球创作者中心

@阿攀哥 @慧思书房 @浩然斯坦 @真是个苏呆子