(原标题:高盛:“别跟美联储作对”,美联储想要通胀!)

今年2月以来,美国国债收益率持续走高,但近期这一趋势已有缓解。于是市场上有不少声音认为,美债收益率已经见顶,科技股的春天又要来了。

然而,高盛对此有不同看法,并且警告称:“不要和美联储作对。”

高盛分析师David Kostin在周度报告中指出,今年以来,利率、通胀和税收是主宰美股走势的三大宏观问题,其中利率是最为重要的影响因素。

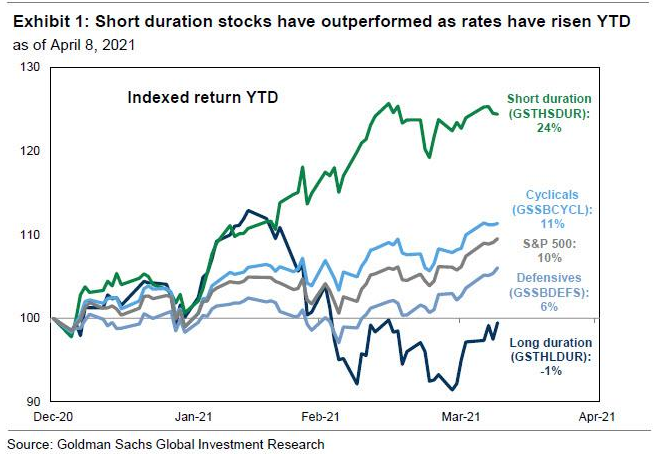

Kostin称,在利率上升的环境下,无论是固定收益产品还是股票,短久期资产的表现都优于长久期资产。在高盛所有投资主题篮子中,押注久期是最好的多空交易,自2021年初以来的回报率为25%。

久期比较广泛地应用于债券分析,而对股票而言,久期与PE、PB正相关。一般情况下,PE比较低的价值股为短久期,PE比较高的成长股为长久期。

如下图所示,今年以来久期是阿尔法的主要贡献者,短久期股票投资者组合年初至今上涨了24%,而长久期投资组合的回报率为-1%。

高盛认为这一趋势将会持续下去:

按美联储的说法,将利率维持在近零水平至少到2024年,再加上实际利率和盈亏平衡通胀的持续上升,意味着收益率曲线会更陡峭。

与此同时,在对历史上经济过热的预期中,高盛预测美国GDP增长将在本季度达到10.5%的峰值,名义利率可能会再上升15个基点至1.8%。因此,短久期股票应该会继续跑赢大盘,这也意味着科技股将进一步走软。

Kostin在报告中提到,一些客户认为,美国国债收益率在3月底达到了1.75%,已经见顶,长久期成长型科技股现在将再次跑赢大盘。Kostin赠送了一句金融领域的“至理名言”给这些客户,那就是“不要与美联储作对”:

央行想要通胀,那么迟早就会发生。一年前,美联储为支持货币市场而进行了强力干预,向企业和基金管理公司发出了一个明确的信号,表明它愿意提供流动性。美联储在股市下方设立了一个底部,引发了80%的反弹,将标普500指数推高至历史高点。

Kostin强调,美联储希望通胀上升,它拒绝了先发制人的紧缩政策,而是在平均通胀目标制下,希望随着时间的推移,核心个人消费支出的平均通胀率达到2%。

据高盛经济团队预测,尽管通胀数据在未来几个月可能会上升,在4月份达到2.3%的峰值,但这很可能是暂时性的,在2023年之前会持续低于2.0%。

美联储鲍威尔的最新表态,也印证了高盛的看法。

在接受哥伦比亚广播公司“60分钟”节目采访中,鲍威尔对美国经济表达了乐观的看法,称经济正处于拐点,就业机会将加速增长。

即便如此,当被问及,美联储何时会开始对经济“踩刹车”,鲍威尔回答道,直到劳动力市场基本完成复苏,实现充分就业,且通胀回到2%,并有望在一段时间内升至2%以上,我们才会考虑加息。