(原标题:债券分析师齐唱“股债切换”:看看抱团股这“熊样”,国债才是今年最好资产!)

股市震荡期间,2021年的赚钱难度显著大于2020年,买啥能“不亏钱”甚至“多赚钱”,或许要换个思路了。

这不,债券分析师就出来喊话了:抱团股这“熊样”,国债才是今年最好资产!

中信认为二季度是过渡时期,债市可能仍有最后一跌,建议下半年逐渐配置。而国泰君安则更为激进地喊出,未来一个季度债市的最大风险就是踏空!

在分析师看来,债市转牛的最核心支撑在于,随着银行争夺优质信贷资产告一段落,信贷与社融双下滑局面难以避免。在融资收缩的过程中,大类资产配置将更倾向于利率。

周二抱团股“接力”闪崩继续打击股市多头信心,在投资者对高估值抱团股的业绩要求颇为严苛,无论业绩好坏,都在演绎利好出尽行情的形势下,关于市场风格切换的讨论又重新燃起。

实际上,今年以来,风格切换一直是A股市场的焦点。

近日,国债期货两根大阳线与股票市场核心资产的暴跌闪崩形成鲜明反差。

周一“提前”交易金融数据利好,T合约收涨0.26%,周二交易央行表态利好,盘前10年国债活跃券200016收益率就已下行3bp报3.16%,T合约高开高走收涨0.35%。

这也说明越来越多的资金认可做多债券的确定性,不少分析师也出来“唱多”债市。

比如在中信证券看来,经济进、政策退是当前的宏观主线,今年是股债切换之年,而二季度是重要的过渡期,实体经济周期于年中前后见顶回落。

不过,中信证券预测,二季度债市可能仍有最后一跌,原因可能在于市场对政策退出的利空未充分消化。

因此,中信建议下半年逐渐增加债券类资产的配置。

与中信的对二季度债市的“相对保守“不同,国泰君安喊出,未来一个季度债市的最大风险是踏空!

国泰君安建议做多利率债,仓位轻的现在就可以买,后续若遇调整更应积极加仓。

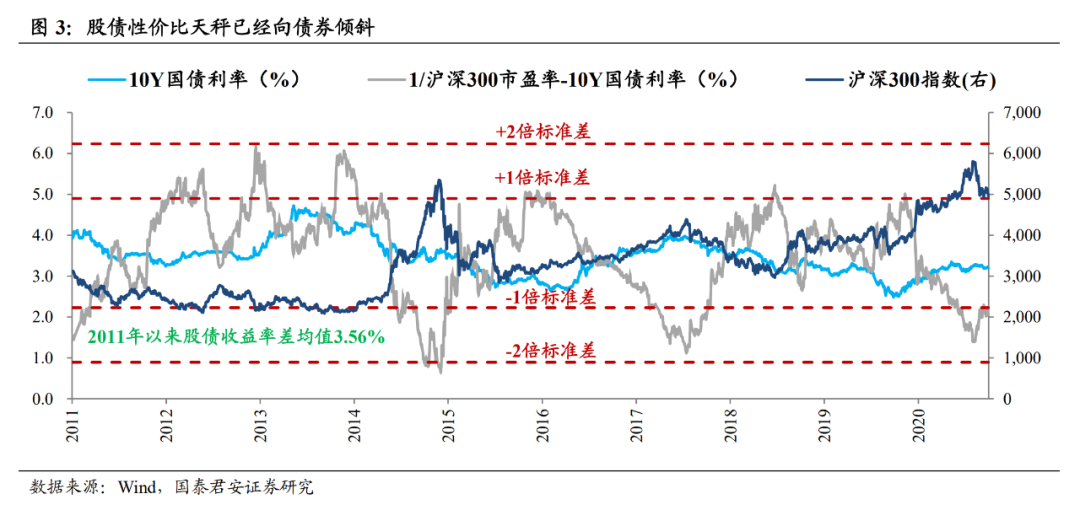

国泰君安认为,股票市场的确定性持续削弱,股债性价比天秤已经明显向债券倾斜。

经济二季度环比动能高点过去,领先指标融资在加速回落,监管政策中性不会导致负债端崩溃,信用可能的暴露风险加剧了市场缺资产的矛盾。当前债市已经走入熊市尾声,虽然利率不见得立即能兑现大的资本利得,但可以先吃票息避免踏空风险。

国泰君安强调,横向对比,即便在全球范围内10年中债也是核心资产。

10年中债3.20%已经是全球主权国家中最具备票息价值的资产,考虑国债利息收入免征所得税,大致估算相当于4.27%的静态收益,再加上潜在的资本利得,10年国债具备“好资产”和“好价格”的核心资产特征。

在中信证券看来,通胀压力见顶与货币政策重新定向是债市牛熊切换的两大信号。

中信证券分析称:

从通胀的角度,同比指标由于明确的基数效应顶部很大概率出现在今年5月。

从货币政策的角度,考虑到后续美联储可能逐步缩减QE规模,以及3月巴西、土耳其和俄罗斯央行宣布加息,当前全球货币政策可能已进入紧缩周期。中国进度领先于主要发达国家,下一轮转向需要时间和空间条件双双具备。

空间是指利率水平与经济过热的状态相匹配,时间是指经济从扩张区间进入顶部,甚至重新出现下行压力。

在国泰君安看来,现阶段重点推荐以10年期国债为代表的长久期利率债的核心原因在于,其安全边际足够高。

其最核心的支撑在于,随着银行争夺优质信贷资产告一段落,信贷与社融双下滑局面难以避免。在融资收缩的过程中,大类资产配置将更倾向于利率。

国泰君安认为,目前“胜率比赔率重要”,金融数据发布会释放出的三条线索,进一步增强了做多10年国债的确定性:

提出“杠杆率已经边际下降”表明央行对宏观杠杆的容忍度较高,未来主动去杠杆的意愿并不强。

首次提“密切关注财政收支和市场流动性供求”,政策表述比以往更具主动性。央行主动缓释缴税大月和地方债发行扰动压力,“稳利率”意图明显,债市危险系数进一步降低,过去六周“资金面宽松+配置盘需求偏强”的逻辑可能还会继续演绎。

再提“短期利率走势首先要关注政策利率是否变化”,强调公开市场投放数量不完全代表市场利率走势和政策利率趋势,暗示当前货币政策并未转向。