(原标题:美国举起镰刀,新兴市场新一轮风暴要来了吗?(附视频))

最近,新兴市场又有大戏上演。

在一个周六的深夜,土耳其央行行长阿格巴尔(Naci Agbal)突遭罢免,原因是这个行长“忤逆”总统的意愿,为了控制通胀,大举加息200个基点,从17%加到了19%。

这可是两年里被开掉的第三个土耳其央行行长了,此前打包走人的行长们,要么是因为降息不够迅速,要么是没控制好汇率。

总统这么任性,可吓坏了投资者。一时间,土耳其股市、汇市、债市齐齐雪崩,伊斯坦布尔100股指跌超9%,多次触发熔断,里拉一日暴跌超17%,10年期国债收益率飙升480多点,创下历史记录。

飘摇的土耳其市场点燃了大家对新兴市场的担忧,这会是引爆危机的第一块多米诺骨牌吗?

确实,周期轮回,盛衰交替,新兴市场又走到了一个关键节点了。在之前的视频里,我们给大家介绍了美国割韭菜的套路,往往最受伤的总是新兴市场,这一次美国又举起了镰刀,难怪大家要为新兴市场捏把汗。

本期视频我们就来聚焦新兴市场,视频分三个部分,首先,科普下什么是新兴市场?第二,为什么新兴市场总是受制于人?第三,新一轮风暴要来了吗?

我们先来介绍下什么是新兴市场?

在投资的世界里,有三大阵营,发达市场、新兴市场和前沿市场。

发达市场包括美国、日本,以及大多数欧洲经济体,前沿市场则指那些经济增长较为缓慢的低收入国家,一般规模较小,资金流动性较差,例如尼日利亚、孟加拉国等。

而新兴市场就是介于这两者之间的经济体,包括中国、韩国、印度、俄罗斯、巴西、土耳其等20多个市场。总的来说,新兴市场在全球GDP中的占比达37%,人口占比接近60%。

中等收入,增速较快,人口相对年轻是这些市场的共同特点。但也不能一概而论,20多个市场的差距还是相当大的,从规模看,中国是绝对老大,印度其次。从人均GDP来看,最富的卡塔尔有6万多美元,而巴基斯坦只有1500多美元。

新兴市场最大的特质就是成长性,你可以把它们理解成股市里的成长股,处于高速发展阶段,能够为投资者提供更大的回报。

当然,事物都有两面性,新兴市场各个国家或多或少都有这样那样的问题,例如政局不稳定、汇率波动、资本市场不完全开放等,这些都意味着更高的投资风险。

那么,为什么新兴市场总是受制于人?

根本还是在于美元霸权。

二战后,美国确立全球经济霸权地位,美元也成为国际主要贸易结算和储备货币。当大家都拿着美元进行全球经济和金融活动时,美元汇率的强弱也就像潮汐一样,牵动着全球资本流动和贸易活动。

美国降息,美元贬值的时候,一般是新兴市场的好日子。

我们结合最近的例子来说。去年疫情席卷全球,美国也成了重灾区,美联储为了稳住经济和金融市场,祭出了史无前例的宽松政策,降息加量化宽松几套组合拳下来,市场上美元流动性泛滥,都说物以稀为贵,流通的美元多了,自然就贬值了。

这是过去一年美元指数的走势,总体震荡向下。

(图片来源:英为财情)

资本都是逐利的,这么多美元往哪里去呢?前面我们说过,新兴市场具有高成长性,与发达市场相比,收益率相对较高,你看美国就降息到零了,土耳其的基准利率都有百分之十几。于是新兴市场成为了一个资本趋之若鹜的地方。

据国际金融研究所(IIF)的数据,2020年第四季度,外资以七年来最快的速度涌入新兴市场。

水涨船高,蜂拥而至的资金抬升了新兴市场的资产价格,股市上涨,房价走高。这是过去一年MSCI新兴市场指数的走势,这个指数在今年1月份的时候,突破了2007年创下的历史新高,收复了2008年金融危机以来的所有跌幅。

然而,水能载舟,亦能覆舟。当美国结束宽松周期,开始加息后,一切就开始逆转了。

美元击垮新兴市场,有三大杀手锏。

首先,美国通过加息,回收流动性,市场上的美元减少,美元升值,美元资产收益预期上升,于是逐利的资本选择逃离新兴市场,回流向美国本土。这一招釜底抽薪,导致新兴市场股票、房子等资产价格下跌。

第二, 新兴市场国家普遍存在外债水平较高的问题,也就是去国际市场上发行美元债券来融资。随着美元升值,这些以美元定价的债务,本金和利息都更贵了,还不起债的国家就容易爆发债务危机。

第三,新兴市场里有不少资源型国家,他们的经济很大程度上依赖于大宗商品出口。由于大宗商品普遍以美元定价,美元走强使得商品价格下跌,这会导致资源型国家经济下滑。

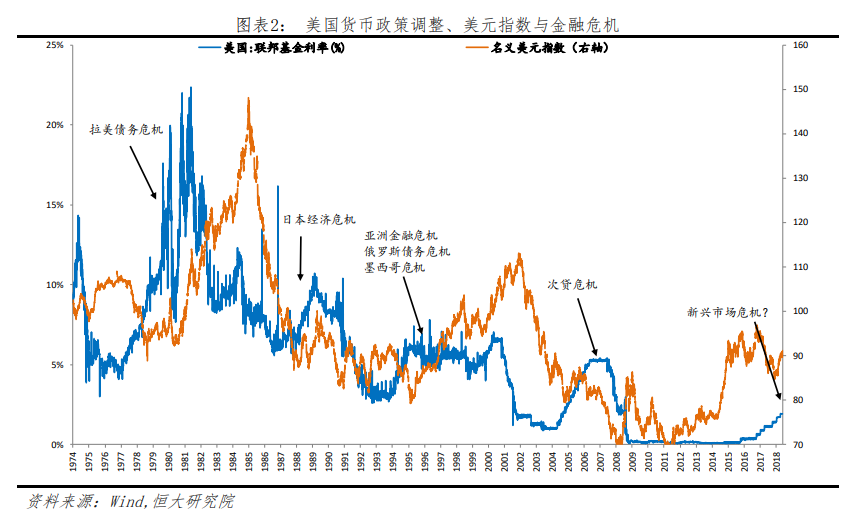

这三板斧屡试不爽,回望历史,新兴市场国家已经多次中招,包括20世纪80年代以及90年代中后期的拉美债务危机和东南亚金融危机。

最近,随着美国经济走出疫情阴霾,美债收益率持续飙升,市场已经在猜,美联储加息这颗棋子什么时候会落下,对于新兴市场来说,这更是悬在头上的一把达摩克利斯之剑。新一轮风暴要来了吗?

尽管美联储还没开始行动,近期部分新兴经济体已经开始加息:

3月17日,巴西央行宣布上调基准贷款利率75个基点至2.75%,加息幅度高于市场预期的50个基点。

3月18日,土耳其央行宣布将关键利率上调200个基点至19%,比预期多加了100个基点。

3月19日,俄罗斯也出乎意料地加入“加息”队伍,宣布加息25个基点至4.50%。

除了这几个国家,印度、阿根廷、马来西亚、泰国、韩国等新兴国家的指标均显示,市场对于他们加息的预期正在增强,今年至明年上半年至少加息一次。

新兴市场国家加息的直接原因是为了控制国内快速上行的通胀,大水泛滥之下,这些国家物价飞涨,俄罗斯和土耳其的2月CPI同比分别为5.7%和6.2%,巴西的INPC(全国消费者物价指数)同比更是达到了15.6%,而且都在快速上升。

加息的另一个原因,则是先发制人,提前应对美元反弹可能引发的资本外流。据国际金融研究所(IIF)数据,3月的第一周,新兴市场的资金流动已从净流入转为净流出,这是去年10月以来的首次。

去年为了应对新冠疫情,新兴市场国家大举借贷,未偿还债务总额升至这些国家GDP总和的250%。一旦美元快速升值,资本加快流出,他们就将为去年的流动性盛宴付出代价。

那么哪些新兴经济体风险更高?从历史经验看,受影响最严重的往往是外债高、外储少的经济体,包括土耳其、阿根廷、乌克兰以及智利等。

中国作为最大的新兴市场国家,肯定也会受到一些影响。不过与海外市场的惊涛骇浪相比,中国除了股市之外,整体相对平静。在美国10年期国债收益率快速突破1.7%的时候,中国10年期国债收益率仍保持在3.3%以下。

打铁还需自身硬,中国之所以能够摆脱新兴市场宿命,主要归功于两点。

一方面,我们快速控制住了疫情,引领全球经济复苏,国内经济和物价保持平稳。另一方面,在疫情面前,中国的货币政策保持了克制,没有跟着美国搞大水漫灌,也较早就开启了货币政策正常化,化被动为主动,从而能够更自如地应对美元周期。

以上就是本期科普内容,如果大家觉得有收获的话,可以点赞、转发,还可以关注我们,未来我们将会为大家奉上更多经济和市场相关的科普~

参考资料:

Emerging Markets Brace for Rate Hikes With Debt at Records,Bloomberg

Revisiting The Emerging Markets Investment Story,Capital Insight

警惕“新兴市场加息潮”背后的美元回流,华尔街见闻

强美元周期来袭,新兴市场会否重蹈金融风暴?,恒大研究院

从“放水”到“收水”:挑战哪些“纸币”?,海通证券