(原标题:多个资产“头部”已现!市场已经意识到,艰难时刻来了)

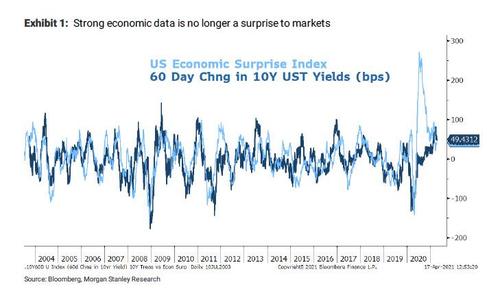

过去几周,美国零售和就业数据大超预期,反应消费市场加速转好。然而标普500受此鼓舞续创新高之际,部分资产已在释放预警信号,暗示复苏艰难前路。

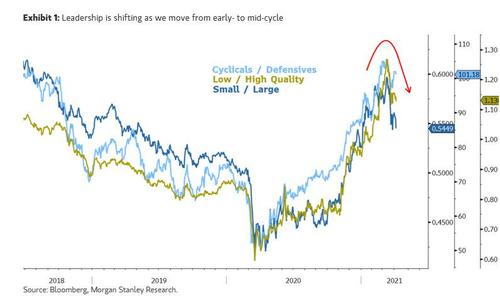

比如,小盘股近期明显熄火,自3月12日高点以来,罗素2000小盘股指数表现落后标普500指数8%,许多周期股也跑输大盘。

周期性/小盘/低质量股指数已过阶段峰值,但未创出新高

IPO和SPAC(特殊目的收购公司)上市活动均有所减少,相关上市公司同时段平均落后大盘20%。

摩根士丹利美股首席分析师Michael Wilson认为,这些早期迹象表明:在迟迟未走出复苏瓶颈的企业供应端面前,美联储所提供过量流动性的效力越渐减弱,多个资产“头部”已现。

摩根士丹利表示:

一方面,近几周经济数据转好对市场而言并不意外,对许多企业的高盈利预期也早已计入资产价格,一季度财报季大多是预期兑现。目前,许多资产价格都处于波峰。

另一方面,美国本轮复苏是以往经济衰退后复苏速度的2倍,周期更热,但也更短。目前,美国或已从复苏周期的早期步入中期,在企业成本压力上升、供应短缺等因素作用下,复苏速度或将从峰值开始回落,这使得部分小盘股、低质量和强周期资产表现恶化。

鉴于此,尽管摩根士丹利对未来12个月的通胀观点仍持高度肯定态度,但该行认为,要为风险资产可能普遍面临的更艰难环境做准备,逐步从投机性股票转向高质量股,从周期性转向防御型股票。

该行对科技股持中性态度,认为部分科技股估值过高,但像Google这样定价合理的高质量大型科技股将受到支撑。