(原标题:“身未动、心已远”的降息)

来源:金融界网

作者:靳毅

报告正文

1、“身未动、心已远”的降息

事件: 8月20日,人民银行公布8月份贷款市场报价利率(LPR):1年期LPR为3.85%,5年期以上LPR为4.65%,均与上月份持平,并且已经连续16个月保持不变。

点评: 自7月份央行降准以来,市场对于央行接下来是否会进行降息颇有猜测。特别是7月份经济数据全面不及预期,显示我国基本面下行压力加大,货币政策进一步宽松的必要性上升。本周债市中长端利率下行,也反映市场对于降息的预期更加强烈。

但本周公布的LPR利率并未调降,略逊于市场预期,我们认为主要有两个原因:

一、作为货币政策的关键信号,降息工具的使用,通常落后于降准、财政支出等其他托底工具。 当经济基本面出现下行压力时,监管层通常优先使用降准、增大财政投放等其他宽货币、宽财政工具。而上述工具无法有效扭转下滑压力时,央行才会使用降息工具。这也就造成了 金融危机之后,降息窗口开启通常落后于降准半年以上时间。期间的半年时间,央行需要观察其他托底工具的落地效果。

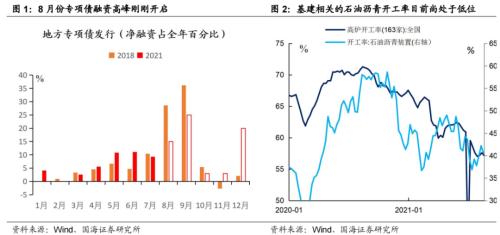

反观本次降准,截止目前专项债发行高峰刚刚到来,基建托底的效果还有待验证。对于央行来说,此时不宜盲目动用降息工具。

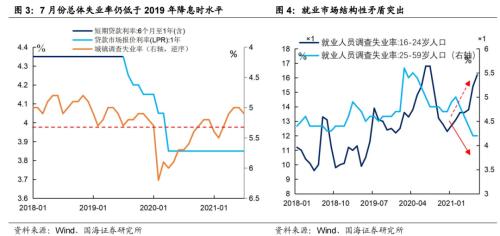

二、经济下行压力加大,但总体就业水平尚可,未到使用降息的阶段。 尽管7月份经济数据受疫情扰动、以及“严监管”压力,全面不及预期,但就业情况并未全面恶化,城镇调查失业率由5.0%上行0.1个百分点至5.1%。

回顾历史, 猜测央行认为有必要实施降息的失业率水平,可能在5.3%以上。 2018年年中,尽管受贸易争端及资管新规的负面影响,市场出现“民企违约潮”,但在三季度监管层动用专项债、债转股等托底工具之后,失业情况有所修复,2018年央行最终没有降息。而在2019年7月份,失业率上行至5.3%之后,央行才于8月份打开降息窗口。

尽管目前16-24岁年轻人失业率,上行至历史次高水平,但25-49岁中年人失业率水平,受前期地产、出口景气周期的推动,下行至历史最好水平,导致就业情况整体尚可。目前就业市场更多地呈现结构性矛盾,央行通过降息托底就业的必要性不足。

展望中期,央行进行降息的可能性仍存在。 尽管今年专项债融资高峰将至,融资规模与2018年同期接近,但在监管近期对地方政府隐性债务的加强管控来看,基建大幅发力可能性不大,基建托底效果将不如2018年。另一方面,7月份经济数据显示地产投资下滑超预期,而出口方面受海外消费走弱的影响,也进入下行周期。

地产、出口两大就业板块走弱,基建托底力度不强,将带来下半年就业市场的总体恶化。若失业率上行超预期,最终央行将不得不启用降息工具。

但在短期来看,无论是观察专项债的落地效果、还是基本面下行传导至就业市场,仍需要一定时间。在此期间,政策利率难以实质性调降。但市场预期目前已经接近打满,一年期AAA同业存单低于MLF利率30BP,位于历史下限。在短期政策利率不调降的情况下,短端利率进一步下行的空间已经有限。

2、流动性跟踪

2.1

公开市场操作

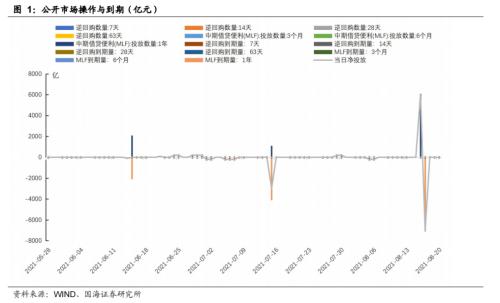

本周央行维持每日100亿逆回购投放数量,1年期中期借贷便利(MLF)续作6000亿,小幅回笼1000亿元。本周央行共投放500亿元7天逆回购,续作6000亿1年期中期借贷便利(MLF)。其中周一(8月16日)有100亿7天逆回购,续作6000亿中期借贷便利(MLF);周二(8月17日)有100亿元7天逆回购,周二有7000亿1年期中期借贷便利(MLF)到期;周三(8月18日)有100亿元7天逆回购,周四(8月19日)有100亿元7天逆回购,周五(8月20日)有100亿元7天逆回购。本周共有500亿元央行逆回购和7000亿1年期中期借贷便利(MLF)到期,全口径公开市场操作实现净回笼1000亿元。

2.2

货币市场利率

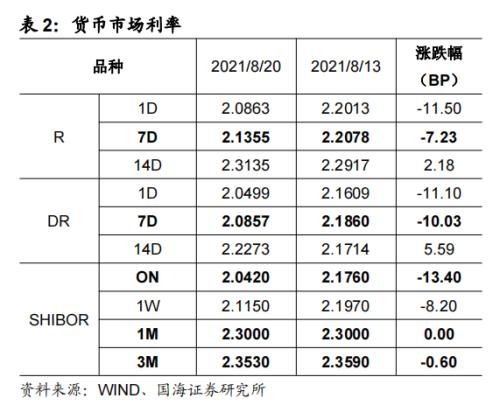

各利率期限结构表现为“短下长上”。 8月20日,相较于上周五(8月13日,下同),银行间质押式回购利率方面,R001下行11.50BP,R007下行7.23BP,R014上行2.18BP。存款类质押式回购利率方面,DR001下行11.10BP,DR007下行10.03BP,DR014上行5.59BP。

SHIBOR利率大多下行。 8月20日,SHIBOR隔夜为2.0420%,下行13.40BP;SHIBOR1周为2.1150%,下行8.20BP;1月期SHIBOR为2.3000%,与上周持平;3月期SHIBOR为2.3530%,下行0.60BP。

2.3

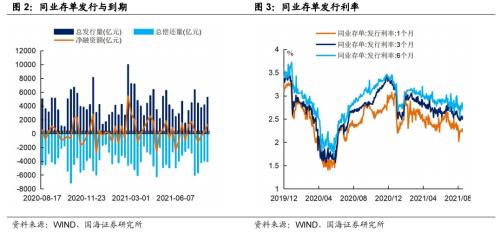

同业存单发行

同业存单净融资额较上周增加。本周,同业存单总发行量为5248.70亿元,总偿还量为3994.50亿元,净融资额为1254.20亿元,净融资额较上周增加1040.70亿元。

同业存单各期限发行利率涨跌分化。 8月20日,1月期品种发行利率为2.2264%,较上周五下行2.60BP;3月期品种利率为2.4912%,下行0.40BP;6月期品种发行利率为2.7100%,上行2.83BP。

2.4

实体经济流动性

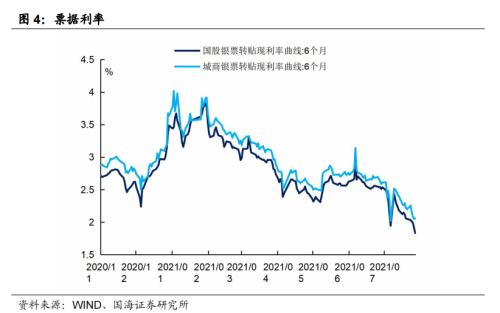

票据转贴利率下行。 根据最新数据,截至8月20日,股份行6个月的票据转贴利率为1.8314%,较上周五下行21.86BP。城商行6个月的票据转贴利率为2.0575%,较上周五下行13.93BP。

2.5

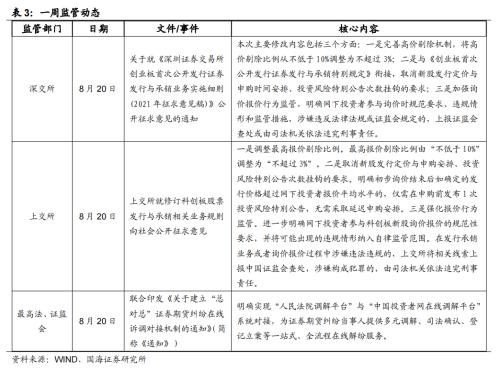

一周监管动态

3、利率债

3.1

一级市场发行及中标

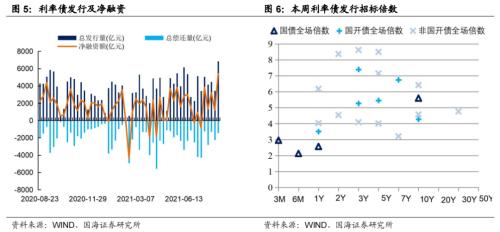

本周利率债净融资额较上周增加。本周一级市场共发行104支利率债,实际发行总额为6853.25亿元,较上周增加3403.34亿元;总偿还量为1435.62亿元,较上周减少812.60亿元;净融资额为5417.63亿元,净融资较上周增加4215.94亿元。

本周北京、江苏、湖北、新疆、天津、广东、河南、内蒙、海南及贵州十地开展地方债发行工作。北京发行14支地方债,发行总额为330.1578亿元;江苏发行3支地方债, 发行总额为330.82亿元;湖北发行8支地方债,发行总额为80.87亿元;新疆发行7支地方债,发行总额为241.50亿元;天津发行2支地方债,发行总额为118.22亿元;广东发行18支地方债,发行总额为1412.8220亿元;河南发行10支地方债,发行总额为559.9956亿元;内蒙发行11支地方债,发行总额为392.4995亿元;海南发行7支地方债,发行总额为155.2019亿元;贵州发行1支地方债,发行总额为159.5631亿元。

3.2

利率债到期收益率

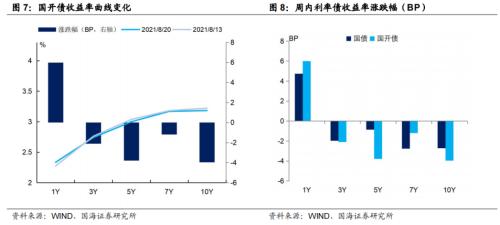

国债收益率短端上行,长端下行。8月20日,1年期国债收益率为2.2682%,较上周五上行4.73BP;3年期国债收益率为2.5711%,下行1.97BP;5年期国债收益率报2.7066%,下行0.86BP;7年期国债收益率报2.8573%,下行2.76BP;10年期国债收益率报2.8520%,下行2.72BP。

国开债收益率短端上行,长端下行。 8月20日,1年期国开债收益率报2.3338%,较上周五上行5.99BP;3年期国开债收益率报2.7400%,下行2.10BP;5年期国开债收益率报2.9985%,下行3.79BP;7年期国开债收益率报3.1681%,下行1.19P;10年期国开债收益率报3.1815%,下行3.96BP。

3.3

利率债利差

各期限利差涨跌分化。 8月20日,与上周五相比,10Y-1Y利差下行7.45BP,10Y-5Y利差下行1.86BP,10Y-7Y利差上行0.04BP。

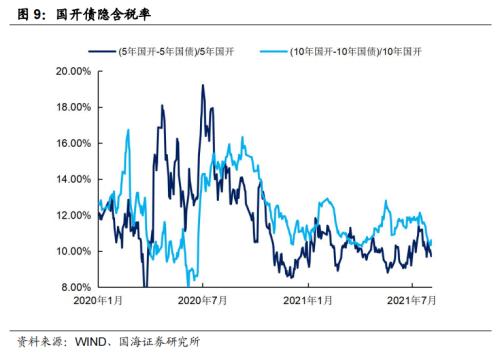

国开债5年期和10年期隐含税率均收窄。8月20日,5年期国债、国开债利差为29.19BP,5年期国开债隐含税率收窄0.84个百分点。10年期国债、国开债利差为32.95BP,10年期国开债隐含税率收窄0.26个百分点。

4、海外债市跟踪

美国2年期国债收益率持平、10年期国债收益率下行。本周五(8月20日),2年期美债收益率为0.23%,与上周五持平;10年期美债收益率为1.26%,较上周五下行3BP;10年期美债与2年期美债利差为103BP,较上周五收窄3BP。

德国10年期国债收益率、日本10年期国债收益率均下行。 本周四(8月19日),德国10年期国债收益率为-0.54%,较上周五下行3BP;日本10年国债收益率为0.012%,较上周五下行1.70BP。

5、通胀跟踪

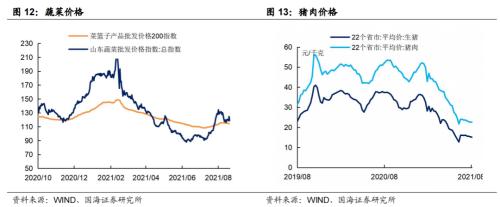

蔬菜价格指数涨跌不一。8月20日,农业部菜篮子批发价格指数收于114.17,较上周五下跌0.78%;山东蔬菜批发价格指数收于124.56,较上周五上涨6.12%。

生猪价格、猪肉价格均下跌。根据最新数据,8月20日,22个省市生猪平均价为15.08元/千克,较上期(8月13日)下跌1.31%;猪肉平均价为22.50元/千克,较上期下跌0.44%。

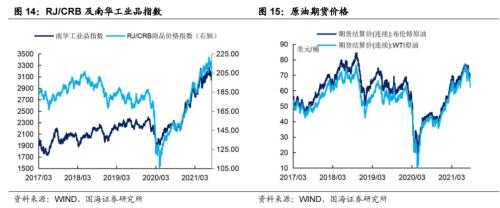

商品价格指数均下跌,石油期货价格均下跌。 8月20日,南华工业品价格报3051.12点,较上周五下跌3.48%;RJ/CRB商品价格指数收于206.96点,较上周五下跌4.55%;布伦特原油期货和WTI期货结算价分别报65.18美元和62.14美元,较上周五分别下跌7.66%和9.21%。

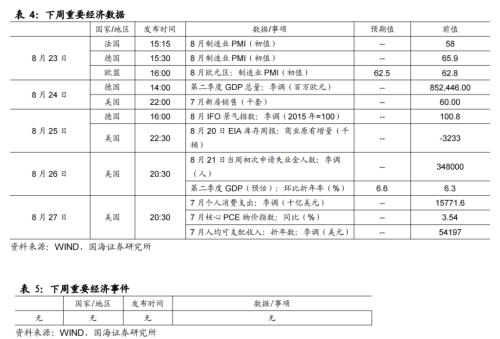

6、下周重要经济数据和事件

风险提示:新冠疫情变化,货币政策超预期。