(原标题:在下斗胆,分析中国平安)

估计有不少“兴致勃勃”点进来的读者,已经猜到这是哪家公司了。

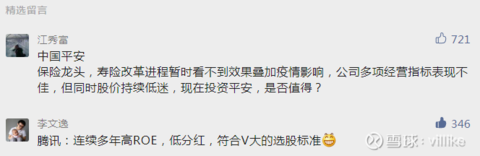

你猜得没错,在下斗胆,来分析一下中国平安——这家“风暴中的公司”。

说“风暴中”,各位应该也知道原因。

我写这篇文章是10月,股价近期低点是47.3元。

而就在2020年底,中国平安的股价高点是94.62元,如今,股价整整跌去一半。

分析平安这件事情,起源于今年上半年,我的一次“脑袋被驴踢”,我来还原一下整个过程:

01

—

得意忘形

上半年大约四五月的时候,我完成了对海天味业的分析,感觉整个过程行云流水,自己也学了很多东西。

(后台回复海天,就能看到所有的文章。)

于是,我就学武侠小说中、大侠练成神功后,“长啸一声,更觉五脏六腑,说不出的舒服”。

这个“长啸一声”,就是我一时冲动,发的下面这篇文章:

《来投票吧!你想看哪家公司的分析?》

发的时候,我自我感觉是很良好的,觉得自己“心态开放、乐于突破”,结果:

发完我就后悔了。

结果是,我亲爱的读者们,以绝对碾压的票数,选出了这么个公司:

我跟你们说,真的,发出去两个小时,我就后悔了。

看着平安的票数,蹭蹭往上涨,你们可以想象一下,我那个两眼呆滞的表情。

之前我就在各种场合提过,我最不愿意分析的公司,就是平安,原因也很简单:

太复杂了啊!

作为一名咨询顾问,之前我跟平安合作过项目,集团下设32家专业公司,几乎干得都是不同的事情,而且,很多是跨行业的!

后来,投票结果出来,我一个人坐在电脑屏幕面前,看着中国平安四个字,默默地留下了悔恨的泪水……

对不起,戏演得有点过了,我们回来说正题:)

02

—

以书为马

当时,其实我已经开始分析腾讯了,所以平安只能放到下一个。

(我原以为你们会选腾讯的,我还发动我身边的亲戚朋友,去给腾讯投票,奈何你们太执着。)

所以,腾讯分析系列为什么那么长,现在你们明白了吧!

(其实是开玩笑的,腾讯系列是目前为止,我分析最用心的文章,千万不要错过,后台回复腾讯可以查看。)

但没办法,既然我发了这个文章,你们也做出了选择,我决定兑现我的承诺。

所以,腾讯分析完以后,我就开始陆陆续续地准备。

因为平安的主业是保险,所以我先去买了两本写保险的书,回来看了大概一个月。

一本书是@东先生 的《读懂保险股》,主要以寿险为对象,以净利润、营运利润和内含价值三套体系为主逻辑,讲解寿险的生意模式。

一本书是《迷失的盛宴》,对中国的保险行业历史,做了一个概览,这本书暂时找不到购买链接。

第一本书,如果你对保险公司,尤其是寿险公司的商业模式、财务指标感兴趣,可以买回去看。

但我需要提醒,如果你不熟悉保险公司,而且又没有像我一样“肩负着重(tong)大(ku)任务”,很可能第一遍看到一半,就看不下去了。

你会被一堆概念,搞得云里雾里,这倒不是作者的逻辑有问题,而是这个体系,实在是太绕了。

尤其是,如果你的会计和财务功底一般的话,就更晕了。

但如果你有功底,也对保险公司、尤其是寿险公司感兴趣,还有钻研精神,那我觉得,这本书还是可以好好看看的。

这本书我看了三遍,第一遍云里雾里,第二遍大致明白了,第三遍快速浏览,确保没有重大误判的地方。

第二本书,是对中国保险行业的历史概览,可以当做扩展视野的读物,拿回去看看。

03

—

重要提示

在开始正式分析之前,我有几个点要先澄清:

1、我的能力非常有限,而且我对平安的理解,远远比不上对我分析的其他公司的理解。

所以,我对平安的分析和判断,请各位一定带着批判和怀疑的眼光来看。

我可以承诺的是,过程中,我在这一系列文章中,真实、尽量清晰地展示了,我自己的观察和思考。

2、平安太复杂,所以,我采取了一种我更容易驾驭、读者也更容易看懂的方式,就是“抓主逻辑”。

事实上,如果按照我过往研究公司的方式,我会把平安上市以来所有的年报,都看一遍。

还有,所有的相关数据,我会做出几个大大的表格。

但是,我看了平安2020年报,就放弃了,如果这样干,我至少1年干不了别的事儿。

所以,你们在看我分析的过程中,可能会隐约感受到,始终是有一个主逻辑在的,我屏蔽掉了很多非主逻辑的内容。

3、跟我往常分析一样,我分析平安,并不是为了给持有的读者“信心”。

我期待的分析效果,是客观地展示我眼中的平安,更重要的是,展示我看平安的过程。

所以,我的结论,绝对不会是简单的“平安可以无脑持有”或者“平安一文不值”这样的内容。

投资不是“报团取暖”,而是“独立于人世间”。

作为投资者,我们是独立的个体,相互之间可以借鉴思想,但千万不要盲信他人。

总结一下,看的过程中,请始终牢记上面这三点:

1、我的能力有限、分析很可能是错的;

2、我的分析聚焦在主逻辑上;

3、我的分析,不是为了“提供信心”。

接下来,就请跟我一起去看看,我眼中的中国平安。

04

—

差一丢丢

我们来买股票,也就是买公司,虽然只是一部分股权,最终目标都是为了赚钱。

虽然各家公司的行业、特点都不尽相同,但最终,都要反映到结果指标上。

我选公司的终极指标,就是两个:

ROE和关键比率,前者对应湿雪,后者的分母,粗略对应长坡。

(后台回复选股标准,有全面的解释,这里不展开)

我们看看平安在这两个指标上,过去的表现。

上图蓝色柱子,是平安的ROE,红色线,是平安的关键比率。

在我的标准里,ROE要常年大于20%。

同时,关键比率要常年大于0.4,这个公司就有了深入研究的价值。

这里说的“常年”,我一般把标准设定为70%以上的年份,为的是容忍企业遇到经营困难的年份。

我印象中,平安大约是2002年在港股上市,2007年左右在A股上市,2008年由于金融危机,ROE降到只有1%,属于特殊年份。

从上图,可以看出一个很明显的现象:

从2006-2020年,平安在ROE这个指标上,是不满足我的选股标准的。

在这15年中,ROE大于20%的年份,只有4年,比例不到30%。

通常情况下,这样的公司,我就不会再往下看了。

因为,好公司有很多,我们投资又不是自己开公司,是有选择权的。

换句话说,与其费时间精力去研究“不达标的公司”,还不如聚焦在那10-20个达标公司上。

但既然接了这个“活”,我们就假装没看到,继续往下分析。

05

—

有点意思

仔细看蓝色的柱子,我们会发现,平安的历史ROE,可以很明显地分为3段:

第一段,平安的ROE在2017年之前,一直都挺稳定的。

除去2008年,平安在2006-2017这11年间,平均ROE很稳定,就在17%。

第二段,2017年开始,平安ROE迅速增长,并在2019年,达到24%的顶峰。

需要提醒读者们注意:

24%这个数值,虽然是平安的峰值,但和一些盈利能力顶级的企业比起来,最多只能算还不错。

比如,我之前分析过的:海康威视、贵州茅台、万华化学、海天味业,等等吧,你们想看哪些公司的分析,后台输入公司名称就好。

第三段,2020年,平安ROE突然从24%,一下降到20%。

这种下降,到底是正常的经营波动,还是出现了困难,就是我们后面需要关注的。

关键比率倒是一直挺漂亮的,这是因为分红比率一直不高,见下图。

这十几年,平安的分红比率,基本一直在30%以下。

要注意,这倒不是说,这种现象不好。

公司能把更多的钱留在公司,享受17%的净资产增值速度,对股东绝对是好事情。

接下来,我们就来仔细看看平安的ROE,还有她背后的东西。

先看从2006-2017这一段。

这一段,平安ROE平均17%,虽然达不到我的选股标准,但在A股中,这已经是一个非常不错的成绩了。

这17%的ROE,是远高于社会无风险收益率的。

换句话说,能获得这么多年的“超额收益”,平安一定有自己的竞争优势。

下一篇文章,我将给读者们展示,经过我独立思考的,平安集团拥有的3个独特竞争优势。

我们下一篇见。

@今日话题 $中国平安(SH601318)$ $上证指数(SH000001)$ $中国太保(SH601601)$