(原标题:到底有没有万亿的京东方?未来5年是最好的京东方?)

要弄清楚京东方能不能达到万亿市值?最核心的焦点就是京东方的业绩未来到底在一个什么区间波动?14年到20年京东方业绩在15亿-75亿剧烈波动,强周期无疑。21年到25年如果京东方的业绩在100亿-500亿剧烈波动,京东方是强周期还是弱周期还是成长?

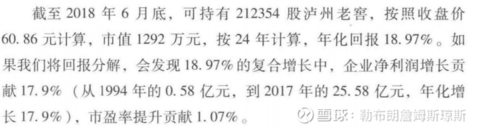

这里可能有很多人会说业绩涨了股价又不一定会涨.这里我引用老唐的文章来说明一下。(下面说的很简单,想详细阅读的可以去看老唐的《价值投资实战手册》36页)

为了澄清这个问题,我们可以假设一个荒诞的例子 :如果有家经营上很赚钱的企业,它的股价就是不涨甚至一直跌,完全没有“接盘侠”接手,结果会如何?

比如我们拿泸州老窑这家企业的数据来看 。选它的原因,除了因为老唐相对熟悉它之外,还有这么 三点原因。

其一,泸州老窑上市比较早,至今有 24 年,相比贵州茅台、海康威视、格力电器、洋河股份等上市较晚的优秀企业,数据更丰富,更利于展示。

其二,若拿老唐最熟悉的贵州 茅台说事儿,容易引起“茅台是独一无二的顶级企业,没有代表性”的疑惑 泸州老窑这家企业,产品竞争对手多,企业经营动荡大,在上市公司中并不算顶好的,最多算是中等偏上,有代表性。

其三,因为泸州老窑股价波动比较大 。上市至今,仅腰斩以上的跌幅至少有 7次以上,平均每 三年腰斩一次,堪称完美的“过山车”。

泸州老害 1994 日上市,上市当日开盘价9 元,全年最低5.7元,最高价格 21.2元. 假设你在 1994 月投入 20 万元,在20 元的天价位置买人 1万股,买人后 一个月时间内,股价就跌至 10.50元,这 20 元的买人价够烂了吧。

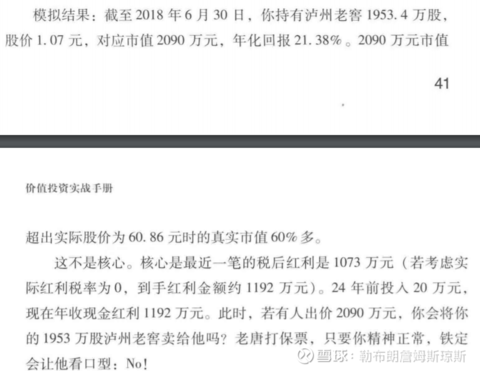

现在来假设,你买人后持有不动至今,既没有在 76.6 元的大顶逃掉,也没有在 3. 1元抄到大底。 简单说,就是你完全忘记了股价的波动,满仓经历了所有的腰斩 。你所做的,只是在每年收到分红时,直接按照当时的股价“无脑”买人。

如果再假设股价不涨一直跌,买入后遇到一个长达24年的超级大熊市,,泸州老害今天的股价不是 60. 86 元,而是 1元左右。

所以可以看到吧,未来京东方的核心只有一个:企业的盈利增长。这里还有个重点分红,泸州老窖的分红是比较好的,基本每年利润的50%都用来分红了,京东方在2020年的年报也披露未来的分红计划,整体是提高分红的,2020年以前的京东方分红确实太少,如果未来5年京东方的分红能保持在30-50%这就是个加分,因为京东方本身的投资太差了乱花钱,如果分红比例不提高甚至不分红都被上市公司挥霍掉了,就需要降低它的持仓比例了。

重点来了,未来的京东方利润到底怎么算?

京东方的主营业务是显示事业,其他业务占比非常的小,显示业务基本上营收占比都在97%以上,所以其他业务占时不讨论了。

那么显示事业主要分为2大阵营,LCD和 OLED,(少数股东权益未来会收回来,就一起讨论了)

2021年上半年,LCD和OLED的营收分别大概为900亿和150亿

LCD和OLED的利润分别大概为190亿和-25亿

LCD是周期,随着B9和B17的满产扩产,未来京东方LCD可增长的产能面积非常小了,营收和利润会随着面板价格的周期涨跌而行。柔性OLED是爆发成长期,未来3年是重要的时间窗口,京东方的OLED产能已经提前建设完成,等待销量的爆发。MINILED是下一个利润增长点,但现阶段占比太小,上半年营收2.73亿,需要持续观察。

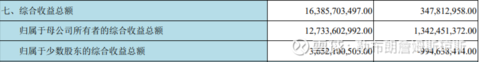

2021年半年报收益总额163.85亿,少数股东收益36.52亿主要是合肥B9 京东方占股 8.33%,武汉B17京东方占股比例23.08%。三季度回购了武汉B17 24.06%的股权。未来合肥B8和武汉B17这2条现金奶牛应该会陆续回购增厚京东方的利润。

下面我们来拆解未来5年 京东方LCD 、OLED 、MINILED的利润。

一、 LCD未来5年利润具体分析

影响未来5年京东方LCD利润,有4点。折旧、面板价格、成本、产品线的调整。

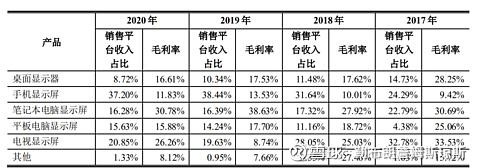

1.1 产品线的调整

先看一张2020年京东方各产品线的营收占比

很多人看京东方就说TV面板价格,TV面板价格就反映了京东方的利润水平,但TV占比京东方其实并不高,但TV价格下降了,这个下降趋势是怎么传导到IT和手机产品线的呢?从而影响京东方整体的利润呢?

这里我先做一个屏幕的科普知识

TFT是屏幕的一个构成组件,不管是液晶显示LCD还是AMOLED都会用到。

TFT的技术分类:

1 高温多晶硅 HTPS

2 低温多晶硅 LTPS

3 非晶硅 a-Si

4 IGZO(夏普那个新闻高曝光率的技术)(熊猫成都线和南京线都有IGZO)

其中非晶硅 a-Si 是现在的主流,价格便宜技术成熟,LTPS主要应用在高端小尺寸上工艺复杂,成本比a-Si 高不少,IGZO应用就更少了,产能也少。

当我们点评屏幕时还要继续分析进一步。

液晶显示屏LCD

根据液晶排列方式分类:

1 TN ( TN-TFT-LCD)

2 IPS (IPS-TFT-LCD)

3 VA (VA-TFT-LCD)

当我们讨论LCD屏幕的时候,既要看它的TFT类型,也要看它的液晶排列方式。

几种TFT类型的优劣:

HTPS,只能做最大1英寸的大小,无法做手机显示器,不谈论。

LTPS,只能做较小型的尺寸,一旦做大尺寸良品率就极低;性能很强。

a-Si ,性能最低,但是能做任意尺寸的屏幕。

IGZO,性能比LTPS低一个档次,比非晶硅a-Si高一个档次,适合填补LTPS在大尺寸方面的市场空档,比如:平板电脑、电脑显示器。

几种TFT液晶排列方式的优劣

1,TN 响应快、游戏电竞的好选择,缺点可视角度小是其一,画面色彩还会稍有泛白,显示色彩表现三款中最差。所以现在主要的应用是显示器的电竞屏和电竞笔记本。

2,VA屏:高对比度,黑色更纯粹

VA屏同样拥有大范围的可视角度,但相比IPS屏还是稍差一些。画面表现相比之下更加柔和。由于存在对比度更高的优势,所以在显示黑色场景时会更加纯粹。缺点是响应速度比较慢,功耗也相对更高些。

因为VA的优点特别适合电视,所以最初的电视都是VA屏,也是现今产能最大成本最低的面板类型,所以现在最便宜的电视,显示器和笔记本都是大部分都是用的VA屏。但VA液晶模式会产生按压水波纹,不适合做触屏手机。所以大量应用的便宜触屏都是IPS屏。

3、IPS屏:视角广、色准强 图像工作的首选

理论可视角度高达178°是IPS的特点,可视角度广即使斜着浏览内容也不会出现屏幕泛白、变色的情况。对于拥有广视角和更高色彩表现的IPS屏来说,相比另外两款更适合视频、图片处理工作者使用。

不足:由于IPS是采用平面转换技术的LCD屏幕,属于TFT-LCD的一种,所以本质还是LCD。对手机圈了解的朋友肯定都知道LCD屏常伴随着漏光现象,而同样需要背光灯提升亮度的IPS自然也不例外,在普通价位的IPS屏产品中很容易出现漏光现象。对比度低,在显示黑色场景时黑不全。

所以未来各产品线的价格关系

①电视

电视最开始使用的就是VA-asi-LCD的屏幕,这也是目前整个面板制造中,产能最大成本最低的一款产品。但随着大陆厂商开始大量投产IPS屏幕,IPS屏幕在电视的应用中也是逐年提高。

电视屏幕相比IT 和手机,产品标准化程度最高,主要是产品尺寸的选择,而且各大面板厂商对下游电视厂商都是长期供货不存在认证和产品适应问题,一旦面板出现供求失衡,周期非常剧烈,TV面板比较像猪周期,三年不开张,开张吃三年。

相比IT和手机,TV面板行情好的时候毛利率大幅高于IT和手机,行情差的时候又出现大幅亏损,妥妥的强周期。但对于很多厂商来说想要转换产线结构也是个比较困难的事情,相比TV,IT和手机的下游厂商份额更集中,而且IT和手机的产品定制化程度更高,需要对接厂商合作开发,比如苹果MacBook PRO 13.3和DELL XPS 13虽然都是13.3寸的屏幕,但各方面都有非常大的差异,根本不是标准化通用产品,所以你想要打进苹果的供应链,要花钱砸钱搞研发到达苹果的技术要求,然后苹果会要你小批量供货,我们知道产量越大成本越便宜,这个时候你要么低价亏损供应同品质产品或者强研发提高产品品质给相同的价格,打败苹果的第一供应商然后份额扩大开始赚钱,京东方就是这样做的,这其中的每一步都是一个巨大的困难,很多厂商连应付TV的周期活下去都很困难,还想转换产线结构弱化周期??

那么TV面板周期是怎么影响IT面板价格的呢?

按照标准化程度来说,TV>显示器>笔记本>手机

当TV面板价格开始下降,且毛利率低于IT的时候,部分厂商就会先转产显示器加大标准化显示器的供应量,导致标准化的低端显示器开始降价,这样中高端定制化的显示器也必需降低价格,缩小与低端显示器的价格差,维持住自己的销量。

笔记本也同样面临这样的一个过程,但笔记本的定制化程度很高,导致价格传导更弱。所以毛利率更高。

而手机基本不受TV周期的影响,毛利率常年稳定且低。

所以电视面板未来会随着京东方和TCL的产能扩大变成弱周期吗?会有改善,但幅度不大,因为标准化的TV面板,工艺成熟,一旦价格上涨毛利率大幅提升,基本不用准备就能快速提升稼动率,先开工生产再来销售,和猪周期类似,猪价高的时候会有大量人投入猪的养殖,最后导致供大于求,价格下跌 。

②显示器

显示器不仅下游厂商更集中,而且细分产品线也更丰富需要定制化生产,比如游戏的曲面屏,比如电竞的电竞屏,比如设计和视频剪辑的专业屏幕,而且显示器IPS面板的比例比TV高不少,所以想转产显示器,还需要有IPS面板的研发和生产能力。所以没钱的台湾厂商增加投资把VA线改成了IPS线转产IT,而产能不够的TCL直接建一条IPS 8代线来专门生产IT产品。

③笔记本

笔记本下游更集中,TOP3 占比65%,TOP5占比80%。而且笔记本屏幕的要求更高,每款产品都有多种定制方案,比如轻薄本要求耗电少,屏幕薄,阳光下能看的更清楚,边框窄等等,游戏本,娱乐本,编程工作本,视屏剪辑本,需求多种多样各不相同,需要专门的产线定制化生产,而且相对来说笔记本的价格更高,屏幕更好价格也更好。技术要求高,相对显示器和电视竞争对手更少,毛利率所以最高,最稳定。

④手机LCD asi屏幕

手机的LCD屏幕需求和笔记本类似,为什么产品毛利一直很低呢?

手机屏幕的价格从高到底是 柔性OLED>硬屏OLED>IPS-LTPS-LCD>IPS-asi-LCD

因为这几年硬屏OLED的产能疯狂增加,导致硬屏OLED的价格大幅降价,2019年的时候甚至比LTPS都便宜30%,除了三星没有看到一家赚钱的。硬屏OLED的价格下跌, 导致LTPS屏幕下跌,那么更低端的asi屏幕价格肯定也涨不上去,只能维持低毛利率生产 。

⑤平板电脑

情况和手机类似,但OLED和LTPS都是尺寸越大,制作难度越高,导致成本越高,这样平板电脑的LTPS的价格不会压的那么低,所以平板电脑毛利率相比手机高不少,而且平板基本是苹果一家独大技术要求相当的高一般厂商根本做不了,价格也相对会好不少。

1.2 成本端的下降

我们看到2017年-2020年TV的成本是快速下降的,这一方面是京东方高带线逐渐满产,摊薄了折旧和摊销,还有一方面是上游逐渐国产化,成本下降,所以成本下降能带来的利润增加不好估算,因为京东方的成本降了,TCL,惠科,群创友达也降低了,假设原来周期价格从10元降到成本5元附近大家就收手了价格回升,现在大家成本都降了,周期就从10元降到成本3元附近大家才收手。

1.3 面板价格

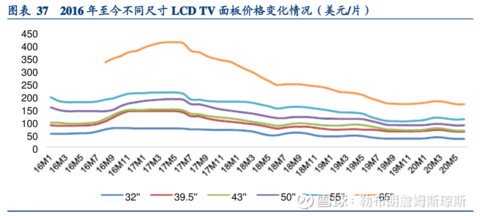

我们看2016年来TV面板各尺寸的价格变换曲线,长期来看就是周期波动稳定下降,未来5年甚至未来1年面板价格我是没有能力预测的,而各面板机构预测的价格走势也基本是马后炮,上涨或者下跌以后找出来的理由,预测及其不靠谱。面板价格未来价格肯定是周期波动的导致了京东方了利润肯定大幅波动的,14年到20年京东方业绩在15亿-75亿剧烈波动,强周期无疑。21年到25年如果京东方的业绩在100亿-500亿剧烈波动,京东方是强周期还是弱周期还是成长?

1.4 LCD折旧大幅减少

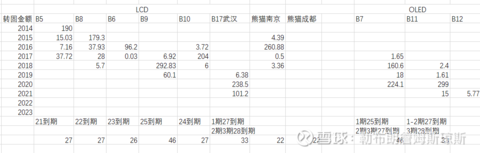

下面这张图是LCD产线具体的转固时间和转固金额

这里要说明一下,2017年前的年报披露的每年产线的具体转固金额,非常详细,但2018年开始只披露重大金额的产线转固状况,截止2021年半年报,京东方LCD产线除了武汉B17的三期还有120亿左右没有转固已经全部转固了,武汉B17 Q3已经满产且扩产到了136K的产能了,所以21年下半年B17应该会全部转固。

这里要说明一下,转固折旧是按月来计提的,比如B5 2014年下半年转固190亿,假设是14年8月B5转固,然么B5的190亿折旧到期就是21年7月。

所以可以看到京东方LCD产线来说,21年是LCD折旧的顶峰后面逐年减少,熊猫南京线的具体折旧华东科技的年报中披露的很详细,每年的折旧是22亿,但熊猫的设备折旧年限是8-15年,如果是8年就是24到期,如果是10年就是26年到期。熊猫成都的折旧数据找不到,但投资金额和南京差不多,折旧金额也就按22亿算了 。

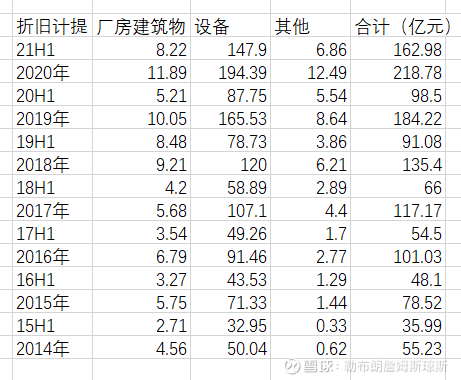

下面是年报半年报披露的折旧具体金额(包括了LCD和OLED产线)

所以到2025年LCD产线大概会有150亿的折旧到期,到28年还有B17 50亿的折旧到期,我们假设未来LCD面板的价格一直震荡下行,到2025年来到了今年面板价格的波峰, 且收回了B9和B17的股权, 那么 2025年上半年京东方LCD产线的净利润是多少呢?190亿+75亿=265亿,全年光LCD产线的净利润就不低于400亿,再加上OLED和MINILED. 巅峰 500-700亿的利润 万亿的市值还是有点希望的吧 。

1.5 LCD产线利润总结

① 产线结构继续优化,继续增加IT的营收占比,并且抢占IT高端高毛利产品线,提升IT的毛利率。TV端周期不可避免,但利用2条10代线的成本优势,占领大尺寸高清TV市场,京东方“5080”大屏战略未来3年实现65”+市占50%,90”+市占80%。来弱化TV端的周期性。 有多少吹牛成分不谈,但这个策略是对的。

②利用面板龙头的地位,降本增效,提高国产供应商的份额,降低成本。

③折旧的逐年到期减少,大幅增厚LCD产线的净利润。到2025年大概150亿。

过去5年京东方净利润最低的是2019年19亿,当时京东方TCL和惠科的多条8代线10代线建成投产,导致供应大幅增加,未来看只有一条TCL的产线增加,未来LCD的竞争格局对比19年20年还是好不少的 。

所以虽然面板未来可能还是强周期,但京东方的净利润会在100-500亿波动。

二、OLED未来5年利润具体分析

OLED分柔性OLED和硬屏OLED ,硬屏OLED产能大幅过剩,价格基本和LTPS-LCD屏幕一样,不到柔性OLED屏幕的一半。在手机领域,硬屏OLED需求下降,产能大幅过剩,大家就只能去开发笔记本,平板,车载等下游应用来消化产能。而柔性OLED,目前在手机领域正迎来爆发 。

目前京东方的OLED有3条线,每条线的投资额是465亿,3条线的总投资额是1395亿,过去15年10条LCD产线的投资额是2580亿,就知道OLED对未来的京东方是多么的重要。是未来5年最重要的利润增长点。

京东方目前的OLED都是柔性OLED产线,主要的竞争对手是三星,LG。未来5年是柔性OLED的爆发期,2020年手机厂商的旗舰机型才使用柔性OLED屏幕,而2021年大量的2500元档的手机开始使用柔性OLED屏幕,因为现在的手机同质化越来越严重,且常年没有什么大的爆点出现,未来中低端手机吸引消费者购买的爆点就是曲面的屏幕这个曾经只能在高端旗舰机型见到的屏幕。今年最先推出2500元曲面屏的荣耀50的大卖也印证了这一点,看着荣耀50的大卖,OPPOVIVO和小米也随后推出了同价位的曲面屏开始竞争。今年的旗舰手机,除了小米,越来越多的厂商开始走量机型用国产京东方的柔性OLED,而只在旗舰机型超大杯这种广告款上使用三星的屏幕。

随着苹果采用更高端的LTPO柔性OLED屏幕,在柔性OLED大爆发的这几年,三星和LG的产能却要大幅降低,大大利于京东方的OLED的销量爆发。机构预测,三星的产能起码要到2023年才能回到2020年的产能巅峰。

柔性OLED需求爆发,最主要的竞争对手产能下降,大大的利好。

简单讲讲为什么三星和LG的产能会下降,简单的说就是在同一个像素中集成了 LTPS 和 Oxide 两种 TFT 器件,Oxide 是底栅结构,LTPS 是顶栅结构。这种新工艺结合了 LTPS TFT 工艺驱动能力强和 Oxide TFT 工艺漏电小功耗低的优点。这两种工艺的非常复杂,良率的提升都很困难,原来的柔性OLED良率就是85%,现在还有在这个基础上加一道复杂的工艺,就算Oxide 的工艺能爬升到80%的良率,整体良率也只有60%多,所以三星和LG的产能都会下降不少。LG现在比较困难,柔性OLED这块基本只有苹果这个客户,国内厂商高端的用三星,中端的用京东方,只能紧跟苹果的步伐了。

那么我们来算算京东方未来如果3条线满产,一年的净利润大概多少钱呢?

如果按照6.5英寸的手机屏幕来算,一块手机屏幕的面积大概是0.012㎡,京东方三条OLED线都是6代线,6代线玻璃基板的尺寸是1.5*1.85=2.775㎡,一块基板切割成N块手机屏幕,边边角角肯定会有不少浪费,切割效率一般在90%左右,我们按照80%算,京东方的OLED的良率是85%,那么一块基本可以生产的手机屏幕数为2.775/0.012*0.8*0.85=157

京东方的月产能是48K,那么一年一条产线的的产能大概就是9000万片,未来如果3条线满产满销,大概能提供2.7亿片的产能,假设未来柔性OLED价格降到均价400元每片,(21年H1 绵阳线营收71.2亿,销售1250万片,均价570元/片) 3条线满产满销的京东方OLED营收是1080亿元,

利润参考三星21年Q2的业绩,二季度显示屏面板部门营收为6.87万亿韩元(约合59.72亿美元),同比增长2.2%;营业利润1.28万亿韩元(约合11.13亿美元),营业利润率18.6%,这其中还包括了利润率更低的硬屏OLED,和少部分的LCD产品。所以三星柔性OLED的净利润率绝对是高于15%的。

所以假设柔性OLED的净利润率为10%的话,未来京东方柔性 OLED的净利润巅峰大概就是100亿元。不过这里也有很大的不确定性,就是未来的旗舰机型肯定是用LTPO屏幕的,虽然说京东方说可以量产LTPO屏幕了,但目前并没有看到一款京东方的LTPO的量产机型上市,只有继续观察。因为生产LTPO屏幕,是在原有的OLED产线上进行改造,投资不是太大,主要的难点是技术。京东方如果能突破LTPO屏幕的量产难题,实现供货,未来的OLED的净利润可能会再上一个大台阶。如果突破不了,巅峰大概就是100亿左右 。

机构预测2025年柔性OLED的渗透率是32.5%,假设手机屏幕出货量为20亿片,柔性屏的需求为6.5亿片,京东方想满产满销感觉还是比较困难的。

三、MINILED的未来前景

miniled目前直显得成本太高太高了,短期成本下降到消费电子能接受的价格区间比较困难,主要的市场可能就是高端商显市场,就不讨论了。

这里只讨论会爆发和普及较快的MINILED 背光产品。

MINILED背光的LCD电视对比OLED性能上基本差不多了,这里推荐大家去看看B站的先看评测的华为V75评测这个视屏,把MINILED的基础知识讲的非常的通俗易懂。

网页链接

现在的miniled背光,各种技术百花齐放,并没有主流的路径出来,未来还相当的不明朗,但京东方基本主流技术都开始跟进了,

合肥京东方显示光源:新建,年产平板显示控制基板 1460 万片——MIni LED PCB SMT 贴片项目。

可以看到华为V75的PCB基的背光模组,成本大概1万元左右,是整个电视中最贵的器件,未来随着成本的下降,就算背光模组的价格降的3000元,加上LCD面板OC,一台 MINILED电视的就能产生5000元的营收,现在京东方的TV面板出货大概是6000万片,未来做到500万台-1000万台的MINILED电视模组整体出货,营收就是250-500亿,如果再加上IT和车载,这块的营收也有希望冲击1000亿。

$京东方A(SZ000725)$ $TCL科技(SZ000100)$