(原标题:一种适合作为组合底仓的量化基金)

————基金经理画像:中欧基金·曲径

今年量化投资非常火,不过主要是私募量化,咱们散户也参与不了。并且这种投资方法的超额收益也很难稳定,容易受到规模影响。

散户参与量化更多的还是通过公募基金,前几天,有幸了解到中欧量化驱动基金经理曲径关于基本面量化的投资框架,顿时有种发现新大陆的感觉。

我认为这会是非常有效和有前景的量化投资策略,本文与大家一起学习一下。

1、市场股票越来越多

近几年,A股和港股IPO都在放开,上市公司数量剧增,目前沪市有2045家,深市2539家,港股2592家,美股中概股约325家。

一共7500家,这还没统计北交所、新三板那些。这么多上市公司,单靠人工是难以覆盖的。即使覆盖了,也难以保持深度研究和跟踪。

而量化投资是计算机做研究和跟踪,则不受数量限制。甚至股票数量越多,市场变化越快,量化的优势就越明显。

美股的总数是8000只股票左右,每年上市和退市一两百只。在美股,量化选股就比较有效,即使人工选股也会先用量化筛选一遍。

随着A股上市公司数量的增加和港股通的进一步打通,相信量化选股也会越来越有效。

2、选股效率更高,不受情绪影响

曲径把基本面量化选股比喻成是“机器人研究员”:

·不会受情绪影响,不会有线性思维;

·工作稳定,7*24都在工作,不会嫌累;

·工作效率高,事前工作量大,事中工作效率高,动态跟踪,即时反馈;

·没有能力圈限制,研究行业覆盖面广,可以关注到很多其他人没有关注到的投资机会。

比如,很多去年没被大家发现的中小盘股今年表现格外优秀,这些“机器人研究员”很容易扫描到,曲径她的基本面量化模型也是先知先觉,在年初就早早布局了小盘股,今年取得了不错的收益。

3、超额收益稳定

主动选股会有以下几种原因造成收益不稳定:

(1)基金经理有自己的投资风格,当他风格与市场不符时,就难有超额收益。

(2)主动投资无法足够分散。基金一般是20-40只股票,基金经理跟踪的基金池也就100只左右。持仓过于集中就会造成组合波动较大。

(3)现在很多基金经理管理规模较大,那些流通市值较小的股票,以及没有长期投资机会的股票,他们就不关注了,这会错过很多投资机会。但是同一时间,市场里可能有几百只股票有投资机会。

量化基金则不存在上述问题,量化对待投资机会是一视同仁的,只要有机会赚钱,都可以配置,股票数量一般都可以达到100-200只,覆盖足够多的投资机会,进而更稳定的跑赢基准。

下图为曲径管理的中欧数据挖掘对比基准中证500,可以看到超额收益非常稳定。

(来源:wind)

因此,这种基金非常适合作为组合底仓,跑赢基准,不容易出现阶段性跑输市场平均的情况。也非常适合新手配置,适合定投。

以中欧量化驱动为例,截止2021年中报,机构持有比例高达86.7%。许多机构配置该基金作为组合底仓,或者自己买入期货构建对冲,获取绝对收益。

4、可以容纳的资金规模大

同样由于上述原因,量化基金可以同时覆盖的行业和股票更多,因此理论上可以容纳的管理规模也会更大。

有些人认为市场有效,有些人认为无效。如果从市场有效论到无效论画一条线,其对应的投资品种分别是:

指数基金→smartbeta指数基金→多因子量化投资→基本面量化投资→基本面选股→私募股权投资、天使投资

上面这条线,从左到右也代表了投资的被动性至主动性(艺术性)。

量化投资参与的主要是划线的3段,主要分为以下3种类型。

1、量化交易

依靠计算机操作的赚交易的钱,一般采用日内高频交易、统计套利、期货CTA等,可以理解为割韭菜。

这种方法比较适合民间大神和私募基金,今年交易量暴涨,主要也是这些私募产生的。但是不太适合散户和公募基金做。

2、多因子量化

将每个股票和股价的数据拆解成各种因子,比如质量因子、价格因子、动量因子、市值因子等等,甚至研发投入、股东数、毛利率这些指标都能做成因子数据。

多的话大概能拆解出一两百个因子,然后通过多种因子的交叉组合和动态调整获取超额收益。

这种投资方法是早先几年做量化的基金经理普遍采用的投资方法。

缺点是:①因子很容易交易拥挤进而导致失效;

②许多因子可以容纳的规模较小;

③一个因子难以套用所有的行业,例如pb-roe或许适用于食品饮料行业,但未必适用于汽车行业。

3、基本面量化

曲径采用的就是这种量化投资方法,其结合了基本面投资和量化投资的优点。

方法是:

①把主动投资在研究股票时的方法论完整梳理出来,每个细分行业都要做一套;

②在计算机中将每个行业的投资逻辑构建成量化模型;

③根据该模型的结果指导选股和选时。

对比传统的多因子量化,更加符合投资本质,更能适应市场变化,更能准确的把握买入卖出时点。可以获得更多的超额收益,即赔率更高。

对比主动基本面选股,不依赖基金经理个人因素,更加理性,决策更加纪律化,更加分散,有更多的超额收益来源,即胜率更高。

1、宏观层面

由于宏观变化例如疫情、中美贸易战、原材料上涨等多为偶发变量,难以通过量化来分析,因此不予考虑。不做仓位择时,保持高仓位运作。

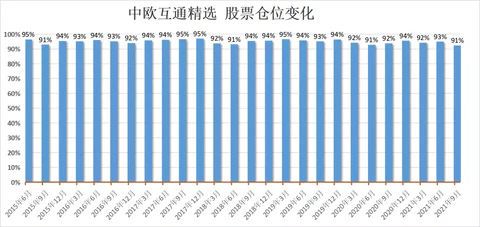

以中欧互通精选为例,确实也一直保持了高仓位运作。

(来源:choice)

2、中观(行业)层面

根据不同的细分行业投资逻辑,搭建选股和选时量化模型。这是工作量最大的部分,需要一个一个细分行业去做。

向基金经理、资深行业研究员、行业专家学习,梳理各行业投资逻辑,然后把投资逻辑做成量化系统,输入各种参数,就能判断出买什么、什么时候买和什么时候卖。

比如养猪行业,要看出栏量、存栏量、豆粕价格、玉米价格、育种时长等等,甚至连每头猪要吃多少豆粕多少玉米都要计算进去。就能判断猪周期,进而判断股价变化。

再比如钢铁行业用到高炉开工率等指标,CRO行业会用一级市场医药投资规模等指标,每个行业的逻辑和指标都是不同的。

据曲径介绍,他们依托中欧基金的强大平台,这几年一直在积累,目前已经做了60多个细分行业的量化系统。并且不断的更新迭代各个行业的量化模型。

3、微观(选股)层面

根据量化系统给出的建议挑选个股,与行业研究员沟通,加上现场调研、看季报、研报等,交叉印证相关逻辑。

量化投资天生会有一些换手率,中欧量化驱动2021年上半年换手率为775%。属于量化基金中换手偏低的一类基金,归其收益来源,最主要的超额收益还是来源于个股的选择。

4、组合构建

根据各行业的高频数据,判断中观行业景气度,决定细分行业比例的超配或低配。

2021中报显示,组合持仓较多,持股分散,Q2持仓大概有160多只,前十集中度低于20%。

5、投资目标

力争收益战胜基准,最大回撤和波动小于基准。

曲径,历任千禧年基金量化基金经理,中信证券另类投资业务线高级副总裁。

2015年4月加入中欧基金,现任量化投资总监,目前管理3只基金,2021Q3规模60亿。

2015-5-18开始管理中欧沪深300增强,现改名中欧互通精选混合,截止2021-11-5,取得收益57.91%。同期,其对标的MSCI中国A股国际通指数同期涨幅为11.73%。

2016-1-13开始管理中欧数据挖掘,截止2021-11-5,取得收益149.88%,同期,其对标的中证500指数同期涨幅为13.94%。

比较有特色的基金是中欧量化驱动,曲径从2018-5-16开始管理,这个基金今年业绩明显跑赢市场平均。2021年来,该基金取得了30.73%的收益,同期偏股基金指数涨幅为3.79%。

对于后市,曲径在三季报中说:经历了集中持股的解体后,分化仍将持续,市场将从大盘成长风格的溢价,转为更关注业绩增速及可持续性业绩稳健的中小型企业,金融地产等低估值行业也值得关注。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

@蛋卷基金 @今日话题 @雪球达人秀

#雪球星计划公募达人# #基金经理# #投资理财#

$西部利得量化成长混合A(F000006)$ $中欧量化驱动混合(F001980)$ $景顺长城量化新动力(F001974)$