(原标题:格雷厄姆看了会流泪:港股红利类指数初探)

“对于强者,或许苦难只是恩赐。”——致敬港股投资者

当61看到下面这数据时,不由轻声惊呼:“太奇葩了”!港股价值投资者太不容易了。

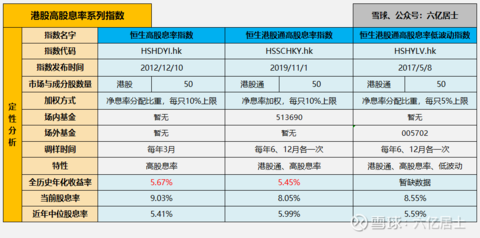

(图1:恒生三大高股息率指数估值)

上图显示:恒生最重要的三大高股息指数,均处于“历史最低估值”,这个最低不仅仅是某一项指标最低,是“所有估值指标均处于历史最低”,需要注明的是该数据基于“市值加权”,有一定偏离。

即便如此,受疫情消息影响,各位看上周5的涨跌幅,三大高股息率指数均下跌逾2%!目前实时股息率显示,三大高股息率指数,股息率均超7%!

这三大指数切实的反应了“没有最低,只有更低”的市场形态,也说明港府在2月份提升“印花税”的措施,有多么影响港股市场整体的活跃性与信心。

@郭荆璞 郭博前阵子还在统计港股市场的“烟蒂股”,那么这三个指数是真正的“烟蒂股集合体”了,格雷厄姆看了会流泪!

为港股投资者捏一把汗!

一、基础信息

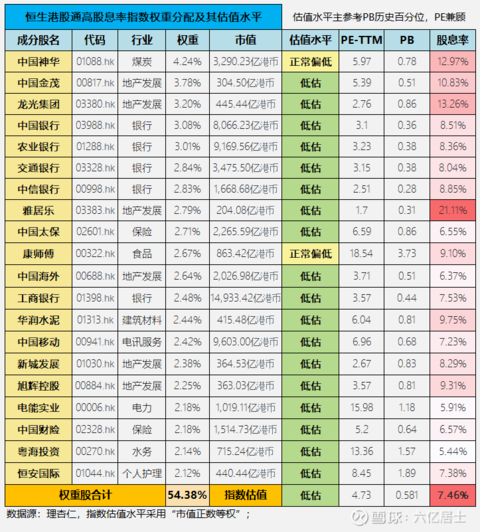

(图2:港股高股息率指数基本信息)

1、权重:三个核心指数均采用股息率加权分配,并且限定各成分股权重上限;

2、调样时间:一般采用一年一次或一年两次进行调样,调样时间见表;

3、成立时间:除恒生高股息率指数外,其余两只指数成立时间不足5年;

4、分红情况:这三个指数跟踪的基金很少,目前仅有港股通高股息率指数有场内基金,港股通高股息率低波动指数有场外基金,且规模较小、成立时间很短,基金暂无分红信息。

5、全历史收益率:采用恒指官方“股息累计指数”数据,暂时缺乏高股息率低波动指数收益率数据。

二、编制规则及权重信息

1)恒生高股息率指数

以净股息率计算,位列前50只的股份或房地产投资信托基金会被挑选为恒生高股息率指数的成份股。成份股于指数中的比重是根据净股息率分配,从而能提升指数的回报率。

为避免指数偏重个别股份,设有10%的股份比重上限。

推出日期:2012年12月10日;基准日:2007年6月29日

个股权重及估值水平

1)整体估值:文章开始时的估值数据,理杏仁默认是“市值加权”,由于加权方式错误,导致走形较严重,61上标内尾部“指数估值”的数据采用:市值正数等权,会相对靠谱一些;

2)个股估值:该指数前20大权重股总占比52.31%,其中4只个股高估,6只正常估值,10只低估;

3)行业分类:该指数以银行、地产、能源、基建、电力、综合等周期性行业为主,因此该指数有较强周期性。

4)股息率:A股高股息率一对比港股就是弟弟,目前该指数成份股最高股息率高达:21.11%(雅乐居集团),前二十大成份股股息率均值高达:8.01%;

5)市净率:前二十大成份股中,有17只成份股破净(<1),其中远洋集团以0.21的市净率夺得倒数第一。

2)恒生港股通高股息率指数

该指数从香港上市?型公司中挑选50只股息率最?的股票,这些股票的价格波幅相对较低及于最近三个财政年度有持续派息记录,且可经港股通买卖。

指数采?净股息率加权法计算,并为每只成份股设定10%的比重上限。

推出日期:2019年11月18日;基准日:2014年12月31日

个股权重及估值水平

好绿!

好绿!

1)整体估值:采用:市值正数等权;

2)个股估值:该指数前20大权重股总占比54.38%,其中2只正常偏低估值,18只低估;

3)行业分类:该指数以银行、地产、能源、基建、电力、综合等周期性行业为主,因此该指数有较强周期性。

4)股息率:A股高股息率一对比港股就是弟弟,目前该指数成份股最高股息率高达:21.11%(雅乐居集团),前二十大成份股股息率均值高达:9.068%;

5)市净率:前二十大成份股中,有16只成份股破净(<1),其中雅乐居以0.31的市净率夺得倒数第一。

3)恒生港股通高股息率低波动指数

在合资格透过港股通交易的证券中,50只拥有连续3年派息纪录的?股息、低波动证券将获挑选为成份股。成份股于指数中的比重是根据净股息率分配, 从?提升指数的回报率。

为免指数偏重个别股份,设有5%的股份比重上限。

推出日期:2017年5月8日;基准日:2010年9月3日

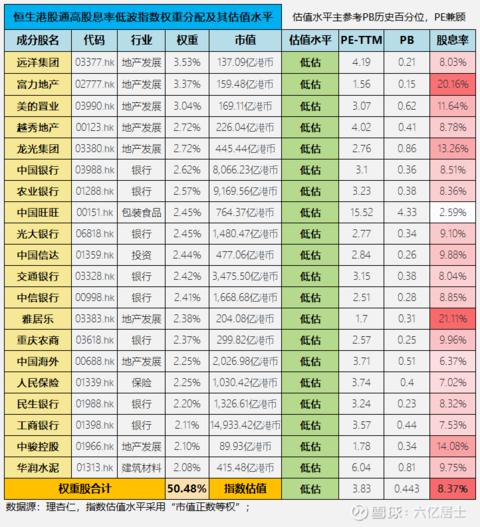

个股权重及估值水平

无语!这真是山外有山,绿中更绿!

无语!这真是山外有山,绿中更绿!

1)整体估值:采用:市值正数等权;

2)个股估值:该指数前20大权重股总占比50.48%,20大权重全部低估;

3)行业分类:该指数以银行、地产、保险等周期性行业为主,因此该指数很强周期性。

4)股息率:目前该指数成份股最高股息率高达:21.11%(雅乐居集团),前二十大成份股股息率均值高达:10.067%;

5)市净率:前二十大成份股中,有19只成份股破净(<1),其中富力地产以0.15的市净率夺得倒数第一。

三、A股可选择基金

可选基金非常少,这跟市场热度有关,也跟基金公司宣传有关。目前可选的场内基金只有“博时恒生高股息ETF”,费率正常,规模合适,不过成立时间很短。

场外只有跟踪高股息率低波指数的“恒生前海港股通高股息低波动指数”,奈何基金规模实在太小,建议不要介入。

四、小结

1、风险警示:港股市场不比A股,是普通投资者相对不熟悉的市场,港股市场有自己的生态圈,没有基本认知的朋友千万不要急着介入。

2、周期股:大家也看到,这三个指数都有较强的周期性,其中以“银行”、“地产”、“保险”、“能源”等行业为最,受地产预期、银行潜在坏账等因素影响,“低估”不一定不会再跌!

3、特殊性:考虑到港股市场的流动性、所得税、汇率风险等宏观因素,再次提醒风险:没有经验的新手,老老实实考虑A股红利指数即可,61写文的目的在于分享信息;

4、机会:如果你熟悉港股市场,明白港股目前的处境,且有极强的风险意识和控制风险的能力,那么61认为,目前的港股市场,是值得纳入选择范围的。

5、红利指数的估值:大家也看到了61的办法,考虑到红利指数的特殊性(股息率加权),几乎所有量化数据平台都是采用“市值加权”等方式,所以会产生估值偏离。如果要想要相对准确的去判断红利类指数,只能一只只个股根据其行业特性,根据不同的指标独立估值,从而相对准确的判断整体的水平。

扩展阅读:

1、港股指数掘金:9大核心港股指数基础价值分析

2、红利家族1:4维度起底“A股红利三兄弟”

推荐文章集合>>“61” 指数基金定投指南系列文章。

$恒生ETF(SZ159920)$ $沪深300ETF(SH510300)$ $红利ETF(SH510880)$

@蛋卷基金 @今日话题 @ETF星推官 @雪球创作者中心

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容仅供参考,不构成投资建议