(原标题:抄底是个技术活儿)

无论投资股票还是基金,相信我们或多或少都有过“抄底”的经历。本想着抄个大底狠赚一笔,但往往事与愿违,我们大部分的抄底并不成功,轻则小亏离场,重则抄底不成反被“抄家”,被抄底虐到遍体鳞伤。

不信?抄地产的底,抄保险的底,抄中概互联的底……有哪个让你轻易得手了的?

事实证明,抄底并不是一件容易的事,因为抄底是个技术活儿。

1、技术底

老资格的投资者都知道量在价先、天量天价、地量地价,当成交量萎缩到最近天量的三分之一时,有可能见到“地价”。

问题来了,你依据的是日地量,还是周地量?万一地量之后还有地量呢?

2、估值底

依据PE、PB,还是PE、PB百分位?是三年百分位,还是五年百分位?百分位低于30%、20%、10%还是0才是底?低于全部历史百分位还在迭创新低的并不少见。

3、政策底

大盘、行业跌到一定程度后,官方出台政策“呵护”。把政策底当底?政策底之后必定还有市场底。

4、市场底、情绪底

当市场产生绝望情绪的时候,市场底出现。传说很多了,可信的情绪指标在哪儿?

我们都想着抄个世纪大底,赚它个三五倍,再不堪也要赚个一倍。

而且抄底者生怕错过抄底时机,以为我抄进去了,马上就会涨给我看。

这也是抄底很难但抄底者却前赴后继的重要原因。

且慢!你听说过“筑顶一天、筑底一年”吗?

其实大部分宽基或行业指数筑底的时间不只一年,却也熊不过两年。

我有个不那么准确的印象,我们的基钦周期(库存周期)大约3-3.5年,对应的股市涨跌周期也大约是3-3.5年。

指数或个券从最高点下跌20%算进入技术性熊市,触底不创新低大约1年,磨磨蹭蹭再来1年,第3年可能才进入主升浪。

如果你还算熬得住,也许刚解套你就想跑;赚了10%更想跑,因为熬怕了,怕一不小心又转盈为亏。

能够熬到创新高,小赚一倍,也许一个涨跌周期还办不到。

可能够熬过三五年的,已经算得人中俊杰了。我们大部分人办不到。

所以我们普通投资者抄底的回报可能并没有想象的那么高。

股市上涨给人信心,下跌让人泄气。

而下跌过程中一定伴随着各种利空。

也许是个股或行业并没有市场之前想象的那么好。

也许是碰到了难以想象的困难。

也许是受到政策限制或打压,环保、低碳、节能,反垄断……

还有突如其来的黑天鹅,譬如疫情。

结果必然是业绩下滑叠加估值下降——戴维斯双杀。

抄底过程中的各种利空会让我们一次次陷入绝望。

一个可行的的抄底策略一定要面对以下问题并提供解决方案:

1、底不确定,底下可能还有底。

2、磨底时间太长,回报有限。

3、磨底过程中会伴随各种利空。

一、资金规划

如前所述,伴随着各种利空的一次次下跌会让人一次次泄气。所以在抄底某一个券上一定要有明确的资金规划。我的做法是单一个券(主要是基金)投入资金不超过我可投资总额的10%,同时进行抄底的个券数量不超过2个(总资金不超过20%)。

这是用策略规避人性弱点。抄底本来就是主动买套,同时进行的抄底项目不超过可投资总额的20%,有利于控制总浮亏,提升投资体验和投资舒适度;而单一个券投入金额不超过可投资总额的10%,即使出现极端情形,比如抄底之后再暴跌50%,也只会影响总投资净值的5%,有利于减轻我们在面对各种利空时患得患失的心理,从而能够坚持下去直至抄底成功。

而投资者抄底失败的最重要原因,就是没有解决好抄底资金占可投资金额比例的问题:第一次抄底出现明显浮亏后,急于摊低成本马上追加投入;再次出现明显浮亏后再次追加投入;越补越亏,越亏越补,直至补成重仓甚至全仓,再来一次暴跌必然心理崩溃,低位斩仓出局,导致抄底失败。

二、择机开始投入,拉长建仓周期、分批布局

择机开始投入、拉长建仓周期、分批布局,虽然不能精准抄底,但可以买到相对底部区域的平均成本,是一种可行的、能够让投资者心安的中庸抄底方式。

这种抄底方式必须以严格的纪律作保证,那就是按月定期、定额无脑投入,逢大跌(单日跌幅超3%以上)可以临时加投一次,但不能显著缩短投入周期。

(一)

我之前在不同文章里介绍过我自己“抄底”买入基金的一些方法,行业主题指数基金最高点下跌30%以上开始分批布局,布局周期12-24个月;主动基金1)在同类业绩排名50%以后、2)没跑赢业绩比较基准和3)达到近2-3年最大回撤,三个条件满足一个开始分批布局,布局周期6-12个月。

很多网友问我,行业指数基金布局周期12-24个月、主动基金布局周期6-12个月这个时间是怎么确定的?其实很简单,我通过分析行业主题指数基金月线,发现下跌周期一般就是1至2年,基本不会超过两年;我关注的优秀主动基金下跌周期更短一些,差不多是行业主题指数基金的一半,也就是半年到一年。

(二)

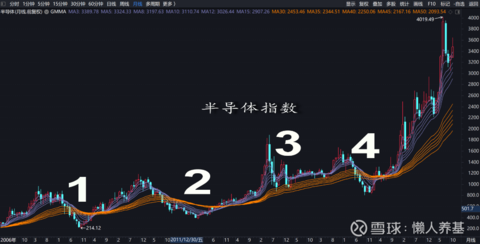

我发现还有一种利用顾比均线确定买入时机和买入周期的方法,简述于下:

选取顾比均线作为主图指标,行业主题指数一般适用于价格跌进月线长期均线组买入策略,买入周期12个月;主动基金适用于单位净值跌进周线长期均线组买入策略,买入周期6个月;而保守型二级债基和纯债基金适用于单位净值跌进日线长期均线组买入策略,买入周期3个月。

该方法详见懒人养基基金专栏文章《一个简单易行的基金买入策略》,感兴趣的投资者可以参阅。

(三)

以上买入方法我上一轮“抄底”中概互联、有色金属和黄金ETF就用过,从我过往的投资实践或回测来看,效果还是不错的。

对于拉长建仓周期的这几种方法,有相当多投资者提出买不完就上涨怎么办?

从经验看,没买完就震荡小涨是有可能的;没买完就进入主升浪并不容易。多看看行业指数的月线图就知道了。

此外,我觉得如果买不完就上涨更主动,毕竟安心投资赚到钱比投入完了迟迟不上涨可能导致心态崩溃更划算;而且买不完的钱放在货币基金里一样赚钱。

三、适时止盈

采用这种策略买入基金,我按照每只基金从投入第一笔计算时间,按累计收益除以累计本金计算收益率,达到年化收益率20%止盈。

当然也有投资者觉得这个收益率目标有点低,说实话是是因为缺乏经验的投资者仅凭想象才会提出这样的问题;因为这种不按每次投入金额和时间精确计算收益率的方法,真实的年化收益率不止20%而是33%左右,恰恰是因为“抄底”才能达到的收益目标,实现起来并不那么容易。我上一轮抄底中概互联实现累计46%左右收益率,用了两年两个月左右的时间。

达到止盈条件时如果市场情绪不疯狂或者估值不算太高,可以只止盈利润部分,本金先留着,让“子弹再飞一会儿”(我上一波清仓止盈中概互联后就错过了30%还多的涨幅);如果市场情绪疯狂或者存在巨大泡沫,则果断执行清仓止盈。

可能会有投资者拿某次完美抄底(买在最低点卖在最高点)的经历来否定中庸抄底策略,因为中庸抄底策略资金使用效率不够高、收益不够理想。事实上某次完美抄底只是偶然和运气,不可能复制。

追求完美抄底的结果,大概率是:要么完美错过,要么被虐得体无完肤。

当然抄底也不是投资必选项,右侧做多是体验更好的投资实践(只是较难等到投资机会、需要更多耐心),比如利用顾比均线月线、周线长期均线组向上穿越短期均线组买入权益基金的胜率就比较高,值得一试。

#寻找热爱基金的你# @雪球创作者中心

#雪球ETF星推官#

#雪球星计划公募达人# @蛋卷基金 @今日话题

$半导体ETF(SH512480)$ $方正富邦中证保险主题指数(F167301)$ $中概互联网ETF(SH513050)$

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。

《一个简单易行的基金买入策略》

《投资主动基金如何进行择时?》

《基金深度回测:用数据告诉你买基金赚钱的终极正确方式》

《优选二级债基,可以构建长期收益率超越沪深300的债基组合》

《从资产配置角度聊聊我投资行业主题基金的思路》

《养只金基下金蛋——“懒人养基”的投资观》

《我的主动基金分析框架》

《买指数基金,还是主动基金?真金白银投资多年后之深切感悟》

《免费的基金定投教程,一篇管够》

《有色金属主题基金投资逻辑》

《最近火出天际的新能源汽车主题基金还能追高买入吗?》

《“抄底”中概互联主题基金的正确姿势》

《选基金为什么不要唯业绩论?》

《 美林时钟、经济周期与基金投资》

《雕虫小技之:看懂货币信用周期与股债基金配置逻辑》

《怕高都是苦命人!投资还需要估值吗?从PE估值说开去》

《雕虫小技之:看懂通货膨胀和通货紧缩》

《雕虫小技之:看懂十年期国债收益率》

《2021,我的基金如何安放》(主动基金部分)

原创不易,如果您觉得对您有用,请顺手点个赞和在看。赠人玫瑰,手留余香。