(原标题:ETF热榜:25只ETF基础数据大比武(11月))

“数据分析是我们选指数基金的必不可少的手段”

自上月试着分析了10月份热榜ETF基础数据之后,不少朋友比较认可,因此61打算把这个工作作为以后的惯例处理,只要雪球还发布热榜,61就会跟进数据分析。尽量帮助大家避免“凑热点”买基金,避免不必要的损失。

市场上常常充斥着“热门消息”,我希望我们都能冷静下来,用数据压制一下自己内心的躁动,仔细的做一些基础分析工作之后,再行动不迟。

切记:盲目追逐热点,最终学费惨痛。学好基础分析,不要盲目“追热”!

一、雪球11月热榜ETF解析

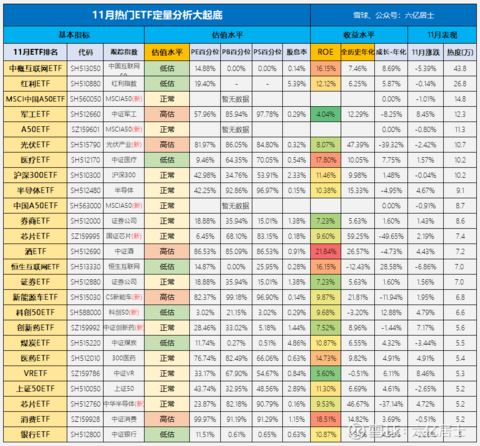

(图1:11月热榜ETF分析总表)

数据说明:

1、估值水平:基于指数历史百分位,不同指数采用不同核心指标;

2、ROE:一般采用近5年数据,不少指数成立时间较短,ROE仅作参考;

3、全历史年化:数据为“价格指数”数据,并不包含分红,红利ETF等高分红指数实际年化收益率会高于当前数据2-3%个点;

4、部分数据缺失:由于成立年限、市场区域(港股美股)等原因,部分数据缺失,请海涵;

5、新指数:图表中标注(新)的指数成立时间较短,属于参考价值较低;

6、成长-年化:是“某指数历史ROE-全历史收益率之差”,指数成立时间越长,该值参考意义越大。从简单理解来讲,该值越大则“价值回归概率越高”,该值越小“则风险越大”。

二、按估值水平排序

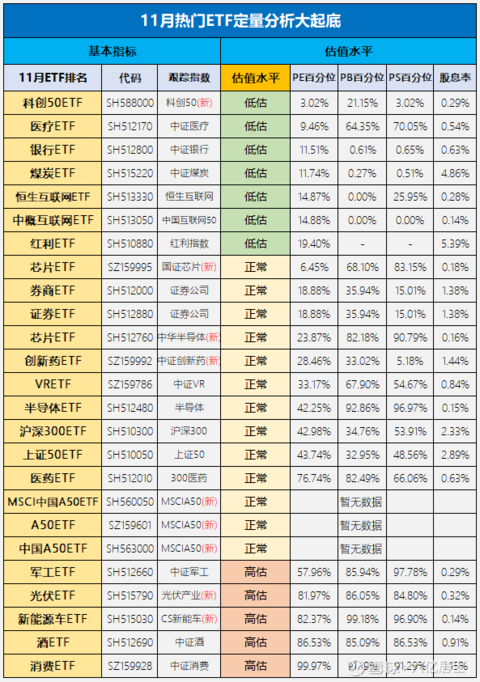

(图2:按估值水平排序)

按估值水平排序后,上部7个指数目前属于低估状态,其中中概互联ETF、红利ETF、医疗ETF、恒生互联网ETF均是最近的热门指数,本期新增“科创50”和煤炭指数。

科创50:科创50指数成立时间短,PE绝对值较高,历史百分位准确度较低,61不建议新手去介入科创50,应当多观察一段时间。61希望科创50以后有机会,成为A股最重要的核心指数之一。

煤炭ETF:属于强周期细分行业指数,不建议新手参与。

另外:

1、红利ETF由于采用“股息率加权”,目前没有百分位数据源,表内PE百分位为61经验值。

2、众多指数的数据并非100%准确,高估并非不能再涨,低估并非不会再跌,但是作为基金投资者,我们强调“模糊的正确”,强调胜率。

3、每周一、周四,61会发布主要指数基金的估值表,请有兴趣的朋友关注哦!

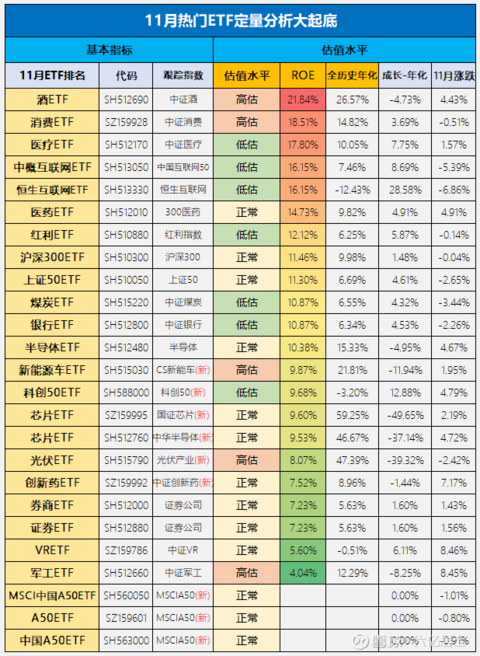

三、按净资产收益率ROE排序

纯粹买低估肯定也不是最优选项,我们需要考虑该指数的历年ROE,只有稳定增长的指数才是我们的首选。

从表内数据看:

1、15%以上的指数主要集中于优秀行业指数:消费、医疗、科技等;

2、10%以上的主要为宽基指数和行业指数:如红利ETF、沪深300ETF、上证50ETF;

3、恒生互联网与中概互联网数据,采集自网上其他数据源,准确度不一定高;

ROE是进攻性指标,61建议选择ETF时,结合估值水平和ROE成长水平,能相对更稳定的获取较高的回报。

四、按历史收益率排名

(图4:按历史收益率排名)

需要强调:本表内收益率并非“全收益指数”数据,为“价格指数”数据,为了更好的反应指数的收益率,请结合“股息率”和“全历史年化”数据进行对比。

1、全历史收益率跟“估值水平”有正相关关系,目前估值水平越高,回溯历史收益率更高,这个大白话就是最近涨的比较好,所以收益率高。所以,对比全收益指标,ROE更合适。

2、表内红框指数成立时间很短,其全历史年化收益率,受近几年的趋势影响,不可作为长期依据。

3、收益率差分为两种,一类是成长差,一类是最近被打压,我们需要仔细甄选。

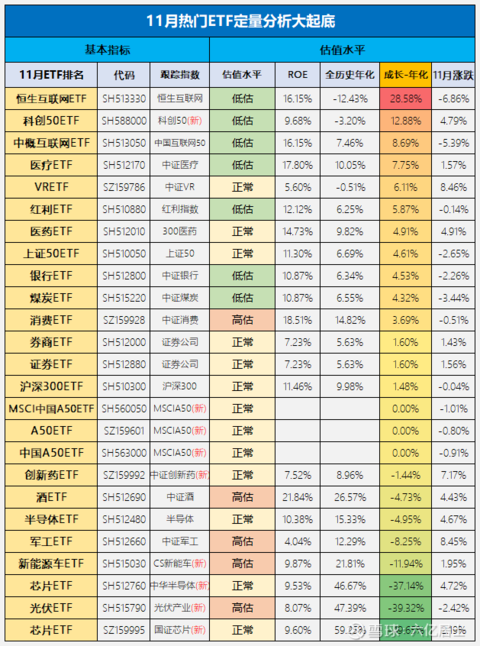

五、按“成长-年化”排名

这个字段,算是61自己搞的字段。

解释一下:该字段值=全历史年化 - ROE,粗略的代表了“某一指数目前收益率,对比实际内增长之间的差值”,该差值越高,则潜在投资价值越大。

以图中数据为例,该值越高,则最近表现越差,估值越便宜。该值越低,则说明目前的价格大幅的“脱离”了价值的基础。即使部分细分行业ROE以后会越来越好,但也预支了不少未来收益。

但这个值很受指数成立时间、数据准确度、ROE变化、取样时间等影响,属于模糊的正确,大家看看就好。

====================

表内数据众多,并且由于回溯时间、数据源、角度不同,导致表内数据可能存在较大误差,如有建议,还请多多留言。

61笔力有限,上述数据仅仅是61不成熟的一些分析,如有错漏,提前说声抱歉。数据分析只是工具,并非答案,各位好友适当了解就好。

点击查看>>“61” 指数基金定投指南系列文章(新手必看)

$芯片ETF(SZ159995)$ $光伏ETF(SH515790)$ $新能源车ETF(SH515030)$

@蛋卷基金 @今日话题 @ETF星推官 @雪球创作者中心

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容仅供参考,不构成投资建议