(原标题:拓邦股份是不是一家好公司(后篇))

拓邦股份的好未来分析,好公司分析的前篇和中篇也已经发表了,这是后篇核心竞争力分析。好价格分析估计要晚些。

进入主题:

拓邦股份的核心竞争力主要有技术优势、品牌优势、规模效应优势和自身的平台优势。

要判断一家公司是否具备技术优势,看研发人员占总人数的10%以上(国家对高新技术企业的认定标准)、研发投入要占销售收入的3%以上且相对同行是否有优势、专利数量跟同行相比是否具有优势。

研发人员:通过年报可以查询到研发人员数量和占比

2016年-2020年研发人数分别为:536、775、940、1218、1345

2016年-2020年研发人数占总人数比例为:13.51%、15.14%、17.87%、20.77%、21.59%。可以看出拓邦股份的研发人员的占比是远高于10%,而且研发人员占比逐年提升,可以拓邦股份对技术研发是比较重视的。

通过年报获取拓邦股份以及同行的研发投入及其占比、专利数量占比情况如下图:

通过上图可以看到:近三年,拓邦股份研发投入金额逐年增加,投入金额均高于同行,和而泰次之。研发金额占比也高于国家对高新企业的认定标准(营收超过2亿的,研发投入应不低于3%)。在专利数量上,和而泰跟拓邦股份远高于同行。

综上所述,拓邦股份研发人数、研发金额逐年升高,研发占比均高于同行,专利数量占据优势。最后我们可以得出结论:拓邦股份在技术优势上跟同行相比具有明显优势。

品牌优势又分为品牌搜索优势和品牌溢价优势。品牌搜索是指提起某种产品我们首先想到的牌子,比如,提起牛奶,我们首先会想到蒙牛伊利;提起白酒,我们首先想到茅台。而品牌溢价是指同种产品可以卖到更高的价格。比如茅台比普通白酒更贵。

但是智能控制器其实在我们生活中并不常见,很多人可能都不知道有这家公司或者不知道这件产品是这家公司生产的。所以我们无法通过日常来判断拓邦股份具备哪种品牌优势。可以通过查阅年报和研报来判断。

品牌搜索优势看该公司的市场份额,品牌溢价优势看该公司的同类产品价格是否高于同行。

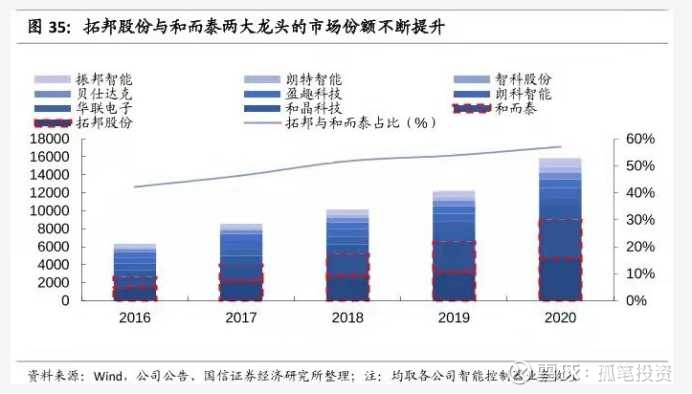

首先是判断品牌搜索优势,看下图:

由上图可以看出:拓邦股份与和而泰近5年在国内的营业收入占比份额差不多,两者由2016年的42%左右提升至2020年的57%,占据国内超过一半的市场份额。随着两大龙头在技术研发上不断投入,未来公司的市场份额会进一步提高。由此可以得出结论:拓邦股份具有较高的市场份额,近29%。可见拓邦股份具有较为明显的品牌搜索优势。

然后是品牌溢价优势,看下图:

由上图可以看出,过去5年拓邦股份每件产品的销售价格都在提高,从2016年的19.9元/件提升至2020年的33.3元/件,复合年化增长率高达近14%,在国内智能控制器厂商中提价幅度是最高的。而且除了和而泰,每年的销售价格均高于同行。所以我们可以得出结论:拓邦股份在产品单价和提价幅度上具有优势,可见拓邦股份具有较为明显的品牌溢价优势。

规模优势在制造业中较为常见,一般拥有核心竞争力的企业都会拥有规模优势。一家企业的营业成本包括固定成本和变动成本。固定成本包括固定的设备、仪器、厂房和管理人员等,而变动成本是则包括原材料、人工福利等。固定成本不变时,生产产品越多,那么平摊到每件费用就越低。当产品价格不变的情况下,成本越低,毛利率就越高。

那么如何判断一家公司有没有规模优势呢?需要看这家公司的营业收入和市场份额。一家公司的营业收入越高,市场份额越大,说明产品销量越高。

从营业收入来看,拓邦股份位列第一,市场份额跟和而泰平分,大概占据29%,相对于其它同行,营业收入和市场份额有明显优势,可以看出拓邦股份具有较为明显的规模优势。

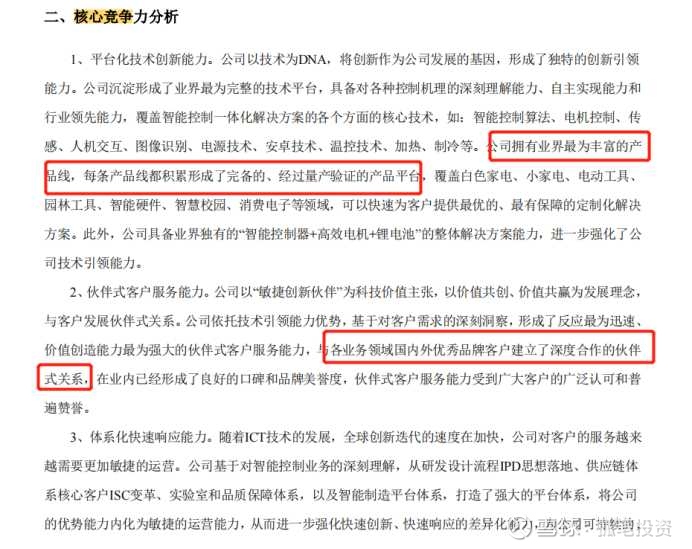

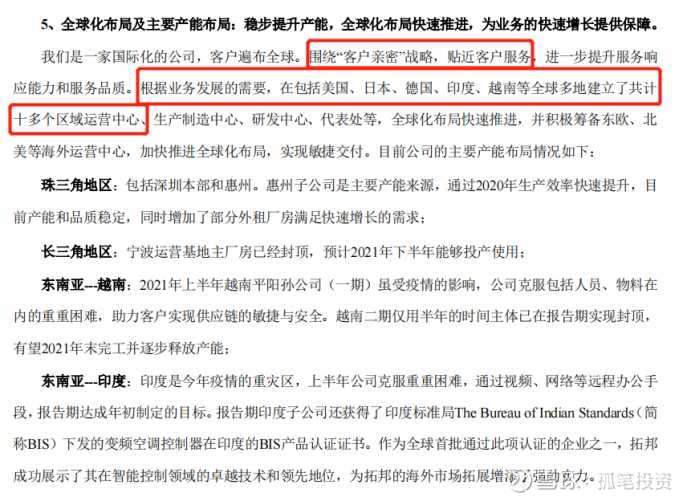

通过查阅年报,可以找出拓邦股份还具备自身的平台优势

公司拥有业界丰富的产品线,建立起全球化布局来满足客户的需求,进一步获取国内外的订单,这样可以进一步获取更多的市场份额,又可以降低各种成本费用,满足客户多样化的需求。

最后,给拓邦股份是不是好公司来个大总结:

不知不觉,好公司分析已经写了9000多字了,还有一篇如何深入分析一家公司(好价格分析)要晚点才能发表,毕竟查找资料需要很长时间。三篇文章是教科书级别的了,下次分析财报可能会更偏向专业一些,大家喜欢可以收藏,若是有兴趣遇到不懂的问题可以留言评论或者私信,看到后会及时回复。