(原标题:2022年基金投资策略:一次跨越的时间窗口)

我们简单点,直接来吧,2022年的策略报告会放在最后一段,

前面会有历史回溯和基本的沟通安排,系统的看完,对于跟踪了解我的策略,会更有价值。

问大家一个问题,大家有想过自己每年做做基金定投能够成为千万富翁吗?需要多少年吗?

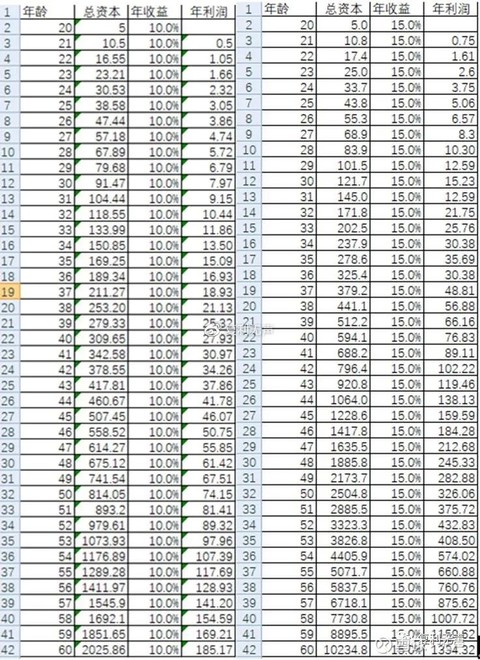

我统计了两个表格,按照20岁开始投资,每年投资5万,投资41年,一直投资到60岁,看看连续投资41年后,大概能赚多少,最终有多少金额。

在第一张表格中,按照年化收益率10%统计计算,每年投资5万,那么总计投入的原始资金大约是205万;

按照年化10%计算,60岁的时候,总的金额是2025.86万元,其中总利润是1820.86万,每年的净利润从最初的0.5万到60岁的时候大约每年可获得185.17万元。

在第二张表格里,按照年化收益率15%统计计算,每年投资5万,那么总计投入的原始资金大约是205万;

按照年化15%计算,60岁的时候,总的金额是10234.8万元,其中总利润是10209.8万,每年的净利润从最初的0.5万到60岁的时候大约每年可获得1334.32万元。

也就是说,从投资5万,到总资产2025万,大约需要40年,而如果能把收益率提高到15%,那么同样的投入金额和时间段,总资产会有1.02亿之巨。

两张表格手动统计。

这大概就是时间的魅力,复利的威力吧!相较于很多十年十倍的口号和个股投资爆发的传奇,这种基金定投的方式来的更真实,也更加符合实际,实现的概率更大。

这里面考验的就是两个问题,

第一,能不能做到年化10%甚至更高的复合收益率,相对而言,我认为把目标设置为10%是比较科学和现实的,努努力,有机会实现。

第二,能不能坚持住,能够每年把足够的闲钱按计划投进去,而且中间并不动用它,这其实也很难。毕竟我们要知道,年化10%不是年年都能取得,很有可能是其中一年涨幅30%,另外一年涨幅-20%,再有一年涨幅5%,中间的波动无论怎么规避都会存在,无非大小而已。

悄悄盈的三张图,可以回顾悄悄盈成立3年来的基本情况,

3年来,XIRR时间加权后年化收益率达到了19.61%,总成本103.5万,总市值136.8万元,累积收益33.3万元。

单独看中间的收益走势,是最舒服的,资产随着投入越来越大,

而且跟最一开始的“从5万到2025万”表格的逻辑非常相似,

越往后,资产膨胀的速度越快,总资产和总成本的曲线喇叭口越来越大。

相对于收益的情况,上面这张表格带给我的成就感也是非常强的,按照数据统计,跟投悄悄盈的用户,在不同的投资周期,盈利面积是这样的:

持有6个月以内的,69%的用户是盈利的

持有6个月—1年的,86%的用户是盈利的

持有1年—1年半的,97%的用户是盈利的

持有1年半以上的,99%的用户是盈利的

数据呈现出投资越长,盈利面积越大的趋势,而且在比较短的6个月内,就能实现投资盈利,也可以说是运气,也可以多少看出来我做了很多功课。

年年红绝对收益组合是在2020年5月25日成立的,1年半以来,取得了15.45%收益率,年化达到了9.63%,对标的基准中证货币基金指数已经拉成了一条直线。

回顾这两个组合还算对得起大家的历史,有几件事情还是值得记录的,其中几个成功的案例:

1、投资新能车始末。

2020年3月4日开始投资CS中证新能车相关指数基金,持仓比例一度达到了15%;

2021年2月19日退出大部分新能车仓位,保留6%。定投区间获利80%。

2、规避中概互联始末。

2021年6月30日开始投资中概互联指数基金;

2021年7月13日悄悄盈和年年红均清仓,亏损3个点。

目前持有部分港股主动基金,约13%。

3、投资军工始末。

2020年9月4日开始投资国防军工相关主动基金;

2021年1月14日退出大部分军工仓位,波段获利50%。

2021年2月中下旬重启定投,目前持有约15%军工仓位。

4、新冠应对始末。

2020年春节期间新冠爆发,2月3日、4日打破一周一发车惯例,连续超额发车;

同时发文给出方案,保持了稳定和预期,反响强烈。

关于年年红的案例就不举例说明了,希望可以继续做好。

当然,这里也有很多失误,包括提前锁定新能车和医疗,包括最近医药的配置时点把握的并不好,还有化工的仓位控制也做的不好,需要改进的空间很大。

但是,人生没有不散的宴席,在合规要求之下,我们悄悄盈和年年红只能到这里了;

好在合规升级后,我们可以继续定投事业,以合规投顾的形式。

先讲个我个人的经历吧,我似乎没有完整的说过我早年在车间当工人的时候的事情。

图片取自大江网

我2002年参加工作,最早在某煤炭企业下属二级子公司工作,从车间工人、班长、检修工干起,整整3、4年的时间,

这期间我的工作环境距离上面照片煤炭工人多少要好一些,但同样面临着沥青、高温碳素、重油、粉尘的高腐蚀性伤害,有过之而无不及。

有一次在检修电气设备的时候,我的电笔不小心让零线和火线并线了,当时嘭的一声一个爆炸声,瞬间一个电火球就把打倒在地,电火花把电笔“咬掉”一半多,把我的树脂眼镜烧了好几个火点子。

我把那支电笔一直留在身边,有时候会拿出来看看,后背一阵阵冷汗,差一点点就死掉了,

直到我2015年年底去上海的时候,这支电笔不知道被我丢到了哪里,找不到了,算是跟过去一个道别吧。

还有一次我们值班24小时,早上八点晨会后准备回去休息,但导热油站突发故障需要更换火花塞,需要人手吊开炉盖并查找检修线路,检修主任说需要留下几个骨干,你留下吧,上午干完再走。

我记得当时是8月份,在导热油站的屋顶上,30多度的大太阳,我打盹了10几分钟真舒服。

当时车间里主要设备,成型机是法国进口的,搅拌机是德国进口了,后来跟德国人和法国人混熟了,跟翻译也混熟了,经常会聊天,其中一个德国老头大概70岁,长年在菲律宾生活,跟我们说,他在菲律宾有2个老婆好几个孩子。

他们来中国,从登机开始就算工资,每天8小时,多一分钟也不干,1个月的薪酬就要几十万人民币,这人生的差距真大啊!

在最基层的这几年,我见过个人的努力在这个企业运行中的无力,也能体会企业经营有多么的不容易,同时也经历着人浮于事的一些现象,最初火一样的热情在几年的工作中迅速消耗殆尽。

我经常问自己我的明天在哪里?

一个月只有1000—2000元的收入,工作环境对身体充满摧残;我一辈子都要在这里工作和生活?

根本看不到人生有什么更大的希望,那种一眼看到头,而且是很卑微的生活,带来的绝望和无限的压力,在20岁露头的年纪,是多么的残忍,一想到这些,即便是现在,我都喘不过来气,忍不住要深呼吸两口。

但庆幸的是我一直不太喜欢混日子,总是努力认真的工作并尝试其他的路径,后来机缘巧合,我步入机关脱离了基层,让自己的眼界和能力都得到锻炼;

再后来去了上海,再后来就是2018年年底全职投资。

从我的经历可以看到,基本可以确认,我是一个非常普通的人,但我一直在努力,幸运的是努力得到了回报,

可是我回头再看看一起以前钻进球磨机、成型机换零部件,浓重的粉末不仅仅把浑身搞得都是,3天以后咳痰还会有黑色的粉末;

一起钻进沥青罐清理沥青的毒气把我们熏得呕吐,皮肤烧伤的脱皮一个月都不好;

那些同事,同样年轻的他们还是有人比我更努力的,可是他们至今也没有在职业上有更好的发展,可以想象,他们在眼界和能力上也难有大的突破,锐气早就被生活磨光了。

经历过,才知道别人的不容易,有句话说:你没经历过我的苦,凭什么叫我坦然和大度?

人真的没有换位思考这一说,完全没有经历过的人,怎么能体谅别人的苦呢?

这些又跟我选择做投顾业务有什么关系呢?关系很大!!!

我们每一个人都被所处的阶级烙下深刻的印记,从小弹钢琴的人一定喜欢优雅温柔的异性,苦过的人总是身不由己的同情穷苦的人,

当我面临自己投资、投顾、私募三条路的时候,这种苦过的、基层的经历让我主观上更倾向于选择投顾业务,因为投顾业务服务的是最广大的中低净值和小白投资者,他们才是这个市场上最需要帮助的群体;

私募是服务高净值客户;

自己做是追求的绝对自由。

我没有把自己说的高大上,树立道德的标签不是我想要的,我也拒绝接受,我只是在力所能及的前提下,有的选择的前提下,尽量善良,尽量多发一点光和热吧。

从三个选择来说,投顾的业务压力最大,这也是我过去3年维护悄悄盈定投型基金组合和年年红绝对收益组合的深刻体会。

压力主要来自于,

第一,业绩,基金组合终究是一项投资,不是心理按摩,写写小软文、卖卖保险,但业绩亏的一塌糊涂,连基本的业绩基准都跑不赢,这是不行的。

这部分压力没啥好说的,在投资上,无论选择哪条路,这都是第一重要的,这个压力都一样。

第二,中低净值用户总体承受能力更差。

这个压力是投顾独有的一个,由于心态和眼界确实没有超越社会平均,跟投基金组合的中低净值和小白用户面对涨跌和市场的波动,心态会非常不平稳,承受能力更差。

可以只是正常的波动,他们对于组合主理人的迫切的询问和质疑,都让人压力非常大;

即便是组合总体表现不错,但其中有一支成分基金表现不好,都会有人天天的去问这支基金该怎么办,这种干扰和压力,对于主理人特别是责任心比较强的,精神上的压力很大。

更不要说一旦偶尔失误或者市场急转向后,出现业绩暂时落后了,虽然我没有经历过这样的事情,但万一出现意外,想想都头大。

第三,沟通和服务的成本高。

这也是投顾业务的一个独有的现象,我看了下在X球圈子里,一年下来我回答了2200多个问题,如果算是雪球、微博、头条、东财、蚂蚁等各个平台对于悄悄盈和年年红组合的问答,总数应该有5000条。

除了总数之外,沟通成本高地方还表现在几个方面,

比如:频繁的询问是不是该锁定某支基金的利润?是不是该补仓某支基金?

等,这些问题比小白问题更难的地方在于,回答的成本特别高,这样的问题其实就是一个总体策略的回答,而回答后,可能提问者并不能理解,下次还是会询问。

总之,纵然有这样那样的问题,我也有这样那样的思考,选择就在这里,我还是选择了投顾这条路,不戴高帽,也不接高帽,遵循我的内心,选择了我想选的,就这样。

在可预期的元旦随后一段时间,悄悄盈和年年红都会由合规机构持牌运营,

我的策略也会得到完整的执行和延续,并且会得到机构的强力投研支持和策略支持。

除此之外,按照合规要求,组合的年换手率的上限是200%,单支基金持有比例不能超过20%(指数基金除外),这些都不是问题,

以前的换手率也不高,单支基金的比例原则都控制15%以下,甚至我在同一方向的持仓都会尽量控制在25%的上限。

按照合规的要求,那些成立不足1年、规模不足1亿的基金也是不能纳入组合,包括指数基金,这个会有一些被动,

毕竟有很多场外指数基金和ETF联接基金是最近1年才推出来的,不能纳入只能寻找替代品种。

在风险评级中,债券基金组合的股票和混合型基金的占比不能超过25%,这个也略有变化,都需要升级的过程中调整仓位配比。

按照现行的合规规定,基金组合作为投顾产品会是一个配置型产品,

也就是说跟投用户不再需要把存量资金分成多份进行定投,只需要确定投资的闲钱是否满足闲置需求(股票型基金组合要用3年以上不用的闲钱,债券型基金组合要用6个月—2年不用的闲钱),

以及目标组合是不是自己需要的即可。

当然,如果有新增资金需要继续跟投也是一样可以继续定投的。

我个人在把个人原持有资金升级投入、做到实盘投资之外,我仍然会根据自己的闲钱流入情况,做好每周一定投,以便给到大家足够的参考。

另外,升级后的两个基金组合,是会有投顾费用的。关于合规升级以及投顾费的问题,我是这样想的。

第一个,升级合规投顾是对的,

实际上包括大V组合、基金公司组合,暴露出来的问题远远不止是能力不足的问题,还有很多其他的没有被发现的问题,不纳入合规监管,未来问题爆发,危害会很大。

第二,合规升级后,收费也是对的,无论是公司的投入成本还是主理人的精力投入,这都是有成本的。

不过,我会跟公司一起协商沟通,争取最优惠比例或者一定时间的优惠期。

另外,在配置上,我会更加突出指数基金的配置,优先选择指数基金,指数基金的综合年费率一般在1%左右,对比主动型基金1.5-2%的平均费率,省下来的费率都足以覆盖投顾费了。

合规升级后,我会从公司团队的角度以及个人跟投的角度,定期分析和跟踪组合运行和策略情况。预计包括:

1、每周策略分析和回顾,

2、每周一的定投,

3、月度报告,

4、重要调仓和决策的分析,

5、个人跟投情况汇总,等等。大家可以参考讨论。

好了,交代了前述事项,相信大家对我的历史沿革和基金组合的去向应该有了足够的了解了,

这就便于大家理解我的2022年基金投资策略,可以取其精华去其糟粕,也可以当做一种声音,姑且听之。

1、对明年大势的预判。

基本的判断就两个,成长型行业高位震荡,低估值价值板块低位补涨,最终大盘指数会在慢牛的节奏下维持一个震荡的局面。

得出这一结论的依据主要有三个,

第一个是外围收缩和内部的宽松,从现在的公开信息看,以莓果为首的经济体,缩表和加息的节奏越来越快,货币紧缩是大概率的,

这样就不可避免的对其他经济体形成虹吸效应,美元会从其他地方退潮并回归莓果。

为了对冲这个风险以及我们自身经济阶段的不同,市场已经给出了明确的明年包括降息在内的宽松预期,就在今天早上,1年期LPR的利率下降了0.05%为3.8%。

这个问题的结论就是货币政策外冷内热,内部肯定不均匀,跟国外产业交际多的,可能会冷一些;跟内部政策相关度高的,可能会有机会。

第二个,成长板块涨的太多。

还是那我经常说的新能车指数来做例子,目前CS新能车指数在5900多点,TTM要170倍,按照2021年340万辆新能车的产能简单推算,假设未来新能车产量扩大6倍,达到了2040万辆/年,估值也好20倍开外,

这种非常简单粗暴的算术题都不能通过的话,从板块和行业的角度,还能继续吗?

这个问题的结论就是,以新能源为代表的高估值板块会整体盘整,但介于增量太大,结构性机会是有的。

第三,低估值板块低位补涨。

这里的逻辑有两层,大的逻辑是这样的,既然在外冷里热的环境下市场会走震荡式的慢牛,

而成长型板块行业基本已经都在了比较高的位置无法继续突破甚至会调整的时候,只有低估值的板块可以顶上来了。

还有以层逻辑,低估值板块主要是基建、银行、房地产、券商等等,而明年加大以水电、火电为代表的传统基建的预期是非常强的,对房地产的治理也有阶段性的缓和,业绩或短或长都有增长的预期,再对比个位数的估值,机会比较明显;

不说银行,说券商,TTM20倍,营收净利润增长都是双30%,明年注册制也是板上钉钉的事情,这种情况,机会显然大于风险。

这个问题的结论就是,以基建尤其是水火电基础建设、券商为代表的低估值板块,板块性机会的概率比较大,空间不好说。

2、主要配置行业方向。

基于对大势的判断,2022年我的备选行业比较多,因为很难再有过去的赛道牛这样的板块性行情了,就需要多覆盖行业,以便均衡配置,适时轮动。

成长型行业里,

新能源系列:光伏、新能源、稀土。

硬科技代表的:科创50、芯片、国防、消费电子、智能车。

医药医疗:生物科技、医疗以及全球医疗。

消费方面:最爱的是消费红利指数,再就是白酒方向,农业方向。

低估值方向,电力、基建、上证50、券商、化工、房地产。

香港方面,在恒生科技方向及主动基金方向,我会逐步增加仓位。

3、基本的应对策略。

均衡配置,适时轮动。

这是我2021年以来的主要策略,也是未来2022年必须要落地的应对策略,

虽然没有系统风险,但也没有系统性机会,均衡配置,适时轮动相对来说就比较实际,当然这也比较考验投资能力。

在悄悄盈里仓位上,未来会跟公司沟通,预计会先配置7成仓位纯股票多头,在上面的行业方向上做一个均衡的布局;

剩余3成仓位会放在绝对收益的部分,包括债券基金、混合对冲基金,耐心等待调整发生或者盘整足够多的时间,然后轮动出击。

年年红方面,会继续以绝收收益的债券基金为主体,

适当配置合适的成长型行业指数基金,尽可能确保稳定收益,追求合理的超额收益。

大道至简,投资的核心逻辑并不复杂,就是我经常说的那句话:万物皆周期,低估永不败;

重要的是发现成长周期和困境翻转,并能够坚守也能够适度调仓。

我坦诚的把我的主要布局方向告知大家,也把我的主要策略公之于众,

从我的研究和积累看,这套过去行之有效的方法是我推崇和实践,希望未来可以继续有效,

但我依然会保持谨小慎微的态度,战战兢兢、如履薄冰,全身心的投入到投资本身。

2022年的投资迷雾重重,有人极度乐观,有人极度悲观,一切都只是预测,市场走成什么样并没有人能提前揭晓,答案总是到最后一刻才可以知道,看起来似乎分析和研究不那么重要了。

其实不是这样的,正是日积月累、年复一年的研究和分析,一遍一遍的重复,才可以有更好的收益和未来。

还是让我们回到文章开头的那个表格,看1个月也好,看1年也好,其实都是相对短期的,

如果我们能够稳妥投资保持年复合收益率10%,每年投入5万块,40年就可以积累2025万的资产,每年的净收益185.17万元,

这条路我会走下,而且我有信心去实现甚至超额实现,有兴趣的朋友一起出发吧!

@今日话题 @蛋卷基金 #2022年投资展望# #ETF星推官#

$悄悄盈(CSI2011)$$年年红绝对收益组合(CSI1063)$ #基金创作者激励计划#

【以下历史文章可以丰富基金投资认识】

写给基金投资者的“三三”小小投资法

你们要的年年红绝对收益债基组合上线了

是投涨起来的,还是投跌过头的?

这样发掘业绩长牛的基金更靠谱

跟投悄悄盈的几个注意事项