(原标题:致敬董承非:重剑无锋,慢就是快)

董承非于去年10月20日卸任其任职的两只公募基金后,兴全于昨日正式官宣其辞去公司副总一职,自此董承非正式作别公募基金。

关于董承非的溢美之词,已有很多,我想不用再多说。今天我想聊的是董承非成为顶流的背后,其业绩是如何炼成的,又能给我们投资带来什么样的启发。

董承非自2007年2月6日开始担任基金经理,并于2021年10月20日离任,任职时长约14.75年,是一位资深的投资老将。

期间他的主要管理产品为兴全全球视野和兴全趋势投资两只,考虑到任职期存在重合且时有多人管理情况,我将董承非2013年年底之前的业绩由兴全全球视野代表,2014年之后的业绩用兴全趋势投资代表。

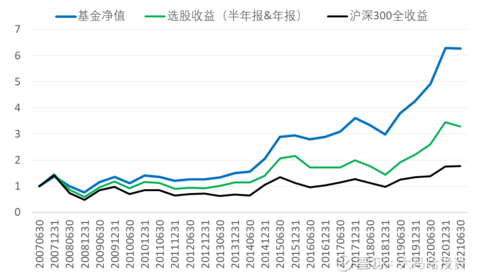

根据上述方式计算,在董承非任职生涯期间:

沪深300全收益:区间收益175.7%,折合年化7.11%;

董承非:区间收益为929%,折合年化17.1%;

董承非VS沪深300全收益:年化超额9.33%。

尽管最终算下来董承非相对沪深300的年超额收益并没那么惹人注目,但持续的超额收益让我们感受到了复利的力量。这期间如果我们投沪深300,1元变为2.76元,如果我们投董承非,1元可变为10.29元。

要是联想到2019-2020年公募爆表的业绩,大多数朋友可能会认为平均每年战胜沪深300指数10%似乎没那么难。不过问题就在于持续性,对照董承非的长期业绩,未来能够这样持续大幅战胜指数的基金很可能会大幅减少。2021年均值回归已经在发生,2022年开年似乎还在持续…

观察上图董承非的超额收益曲线,看起来其超额收益非常稳定,其实不然,分年度来看董承非相对沪深300超额收益的差异非常大:

2008年的大熊市是董承非获得超额收益最多的一年,这一年他相对沪深300获得了62.33%的超额收益。如果刨除2008年,董承非任职生涯相对沪深300全收益的年化超额将由9.33%降低至6.23%。

如果刨除董承非超额收益最高的三年(2008年、2015年和2013年),董承非任职生涯相对沪深300全收益的年化超额将由9.33%降低至2.77%。

此前在我对朱少醒业绩进行分析的过程中(请参考:神坛之下的朱少醒,我们能从中学到什么?)也发现过同样的情况,我认为这至少可以告诉我们两点:

(1)投资优秀的基金经理更多在于陪伴而非来回倒腾。哪怕再优秀基金经理,获取的Alpha在时间的分布上是非常不均匀的。按照线性外推的思维习惯,大家来回切换很可能是业绩最辉煌时进去最低迷是出来,这样做的最终结果大概率就是与优秀基金经理超额收益最为丰厚的阶段无缘。因此对于我们认可的优秀基金经理,更需要的是陪伴,如果对单一基金经理没那么信任,那就不同风格基金经理均衡配置并长期持有。

(2)择时难,在主动基金上择时更是难上加难。择时之难不用我多说,至于在主动基金上的择时更难,这是因为主动基金在什么时候能够获取比较好的超额收益是非常不确定的,哪怕我们判断对了市场,但超额收益的不确定性也会使得最终回报存在不确定性。

众所周知,近几年董承非的业绩相对同行不太理想,这在分年度超额收益中也得到了明显的体现,具体而言,董承非相对沪深300:

2015年之前:年化超额11.51%

2016年之后:年化超额5.77%

如果把2016年以来的业绩拆分,可发现他在2016年-2018年的业绩相对于同行并不算差,尽管跑赢沪深300的幅度有限。其相对同行的差距主要出现在2019-2021年,我认为这主要还是跟他注重估值的投资风格有关,在结构性行情极致演绎的市场中,他很难赚到估值提升的钱。

尽管近几年业绩稍有不佳,但观察其整个任职生涯,董承非仍不失为一位出类拔萃的基金经理。在过去的15年时间里,他只有3年跑输了沪深300全收益指数,业绩稳定性很高,而同期朱少醒则有7年跑输了沪深300全收益指数。当然,这跟两位基金经理的投资风格差异有一定关系。

如果复盘董承非的公募投资经历,既有大家预料之内的,也会有大家预料之外的。

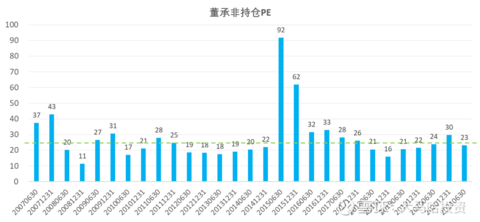

董承非在投资时注重估值保护,下图列出了2007年至今董承非各期持仓的估值水平,平均PE差不多在20倍出头,总体并不高,这一点与大家的印象相似。

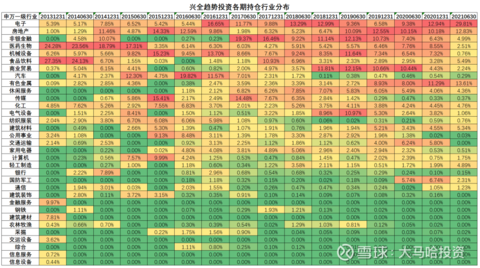

从行业投向来看,在他管理兴全全球视野和兴全趋势投资的过程中,均注重投资组合的均衡性,单一行业的持仓一般不会超过30%。他最偏爱的行业为银行、非银、房地产、电子、食品饮料、化工及机械设备等。

董承非均衡偏价值的投资风格使得其业绩呈现出稳健的特点,在如上的分年度业绩分析中,不难发现在沪深300下跌的年度,他均显著跑赢了指数。

尽管董承非的投资风格稳健,但在实际投资的过程中却不失灵活性。

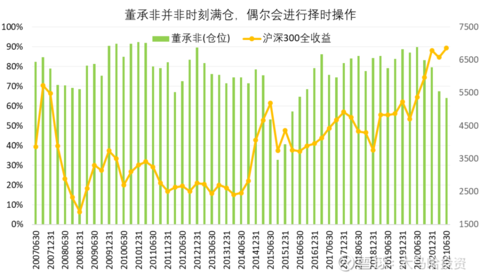

与同为老将的朱少醒时刻保持90%以上高仓位的特点有所不同的是,董承非任职生涯中的权益仓位很少有在90%以上的情形,各期平均仓位仅77%,而且随着市场的波动他也会进行加减仓这样的择时操作,这也是其在下跌行情中回撤少的另一原因。

董承非最近的一次择时操作发生在2020年下半年和2021年年初,作为一个信奉满仓权益不择时的投资者,我此前对他的这次减仓也颇有微词,具体可参考聊聊董承非的减仓操作一文,质疑其减仓的主要理由是认为当前是结构性行情,确实有很多板块存在着高估,但也有不少板块存在低估的情形。

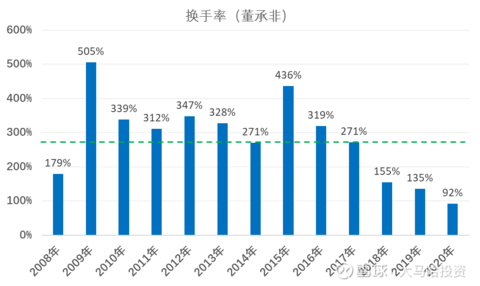

尽管2018年以来董承非的年度换手率处于非常低的水平,但如果观察他的整个任职生涯,其年度的平均换手率为284%,并不算特别低,不过要显著低于同期朱少醒449%的年度换手率。

董承非不算高的换手率非常好的转化为了投资收益。如果按照我此前的拆分方式,将董承非的投资收益拆分为选股收益和交易收益,那么自20070630-20210630这14年间,基金获得了527.6%的投资收益,其中选股收益贡献了229%,交易收益贡献了90.9%。

作为对照,同期朱少醒获得了558%的投资回报,与董承非相当,其中选股收益贡献了432%,交易收益贡献了23.8%。由此可见,董承非具有较好的买卖时点把握能力。

如果再将董承非的选股收益同同期沪深300的表现做对照,同期沪深300全收益上涨了78%,选股收益为229%,相对沪深300拥有年化约4.48%的超额回报,因此董承非在选股上也具备显著战胜业绩基准的能力。

不论什么样的投资风格及特点,都要落实到个股投资上。在个股投资上,董承非的风格充分体现出了“重剑无锋”的特点。

下表列出了董承非在任职期间最为偏爱的40只个股,不难这些董承非重仓的个股中鲜有出现独门重仓股,大多数是我们耳熟能详的“大众情人”。其中,他最为偏爱的个股为中国平安,在过去近15年的投资生涯中除了极少数时候未持有外,其他时候均保持了较高的持有比例,尽管这两年中国平安被大家反复质疑,他也对它不离不弃,灵活的一面也有其坚守。

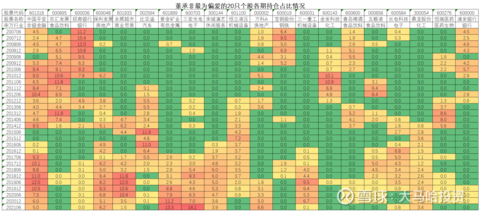

囿于篇幅,下表列出了董承非最偏爱的20只个股各期持仓情况,具体如下:

在上述董承非偏好的股票中,有不少是大家熟知的大牛股,比如像恒瑞医药、贵州茅台、五粮液及招商银行等。不过很遗憾的是,董承非大多未能把握到这些牛股表现最为肥美的阶段。通过上表董承非最为偏爱的20只个股各期的持仓情况,可以看出:

招商银行:该股票表现最好的阶段为2014年之后,可董承非持有该股票主要在2010年及之前。

白酒股:尽管董承非在白酒股上赚到了一些钱(比如2013-2014及2017),但较之于白酒股巨大的涨幅,董承非获取的收益非常有限。

恒瑞医药:董承非把握住了2012-2014年的投资机会,但近几年的投资机会则基本错失了。

三安光电:2018年以来该公司股价涨幅非常有限,跑输了沪深300指数。

这类不太成功的投资例子还有很多。

当然董承非也有不少投资成功的例子,要不然他也不会成为顶流,比如像:

中国平安:尽管最近几年表现不佳,但如果放长至2007年以来,中国平安显著的战胜了沪深300指数。

双汇发展:在董承非持有的2008年年初至2014年年中,双汇发展股价上涨了38%,同期沪深300下跌了59.44%。该公司的扣非净利润由2008年的6.99亿增长至2014年的37.43亿,折合年化32.3%的业绩增速。

比亚迪:在董承非重仓持有的2013年初至2017年年中,比亚迪股价上涨了147.53%,沪深300同期仅上涨45.34%。

恒立液压:尽管董承非仓位不重,但长期保持着不间断的持有,2014年至2020年六月底,恒立液压上涨了870.51%,不过因董承非对估值容忍度较低,因此在2019年以来的拔估值行情中,董承非过早的减了仓,显得颇为遗憾。

紫金矿业:2017年7月至去年6月底,该股票上涨了208.5%,显著高于同期沪深300指数42.47%的涨幅。

由此可见,优秀基金经理固然有很多的可圈可点之处,但也不乏失败的投资操作。这正如我在分析谢治宇的重仓股一文(错过牛股才是投资中的常态)中所说的,错过牛股才是投资中的常态。

在董承非正式告别公募圈之际,本文对董承非的投资操作进行了复盘,尽管他最近几年的投资收益谈不上突出,但考虑到他长期以来的业绩记录及近几年庞大的管理规模,他仍然是一位出类拔萃的投资人,且颇受大家的认可。

从董承非的投资业绩及实际操作中,我想可以给我们带来以下几点启发:

(1)投资中可能90%以上的时间都是很让人沮丧的,只有不到10%的时间让人振奋。观察董承非的历史业绩,尽管在过去的15年间有13年战胜了沪深300全收益指数,可业绩这么稳定的基金经理,如果剔除他业绩最好的三年,其剩余年份的业绩与沪深300指数变得相差无几。

(2)再优秀的基金经理业绩分布也是高度不均匀的,需要对优秀基金经理多一点耐心。大多数投资者对于基金经理的耐心都是以月计,一旦基金经理业绩不太好就可能换人,在实践当中除了指数增强基金经理的超额收益会相对稳定之外,主动基金经理的业绩稳定性远比这个差,因此我们要对优秀基金经理多一点耐心。如果自己对一个基金经理没有那么信任,那么就最好把不同风格的基金经理均衡配置,然后多陪伴少换仓,因为线性思维的惯性很容易让我们错失基金经理业绩最肥美的阶段。

(3)董承非过去15年的投资经历可以用“重剑无锋”来形容,“守正”也可以取得很不错的投资收益。复盘董承非持有的重仓股,少有独门重仓股,大多是大众情人股甚至是我们看着不会买的股票。他能够靠这些看着不起眼的个股成为顶流,我想这提醒了我们,投资并非要一味的追求“小新奇”,把我们日常听说的个股或者基金经理真正搞清楚,并持之以恒坚持下去,也能帮助我们取得不俗的投资回报。客观说2015年以来董承非的收益相对优秀的同行并不算特别靓眼,但我们扪心自问,这期间又有多少人的投资收益战胜了董承非呢,这是值得大家深思的,我认为个中原因可能主要还是大家频繁的换仓操作造成了追涨杀跌。

(4)董承非的灵活与坚守。董承非通过较低的换手率取得了不错的交易收益,可能这当中对于个股投资时机的把握我们很难学得来,就像陈光明所说,卖出时点的选择只可意会不可言传,这是我们很难学习的一面。但另一方面,董承非对于其看好的个股则体现了非常强的坚守能力,很少会因为股价短期的不佳表现而去清仓,比如中国平安、地产股,他基本做到了对行情的免疫,这一点值得我们学习。很多时候我们在投资时太容易受到行情的影响,某个股票或者基金经理短期表现不好,大家就很容易认为是股票基本面不行了或者基金经理不行了,其实绝大多数时候,我们的判断是错误的,股票还是那个股票,基金经理还是那个基金经理,只是随机的股价起伏让我们的判断跟着变化。

全文完,谨以此文致敬董承非的离任!

关联阅读:

神坛之下的朱少醒,我们能从中学到什么?

聊聊董承非的减仓操作

错过牛股才是投资中的常态

长跑健将董承非

全文完!原创不易,如果此文对大家有帮助,欢迎点赞、评论、收藏、关注四连击。

$兴全趋势(F163402)$ @兴全掌柜 @今日话题 @蛋卷基金 $沪深300(CSI000300)$