(原标题:投资不同类型基金有可能面临的最大回撤)

今年开年以来股市连续下跌,在股市“泡”久了人见怪不怪,才入市没多久的投资者就感觉很难受了,最大的原因是什么呢?浮亏有点大!

投资领域有一个判断我们所投资的证券可能带来浮亏的重要指标:最大回撤(率)。

最大回撤是指在选定周期内任一历史时点往后推,产品净值走到最低点时的收益率回撤幅度的最大值。

最大回撤用来描述买入产品后可能出现的最大浮亏;对一直持有该证券的人来说,意味着当净值涨到一个相对高点刚要沾沾自喜一下时,可能紧接着来一个持续下跌,这个下跌可能不仅抹掉全部利润,而且还要面临幅度不小的亏损……

一趟惊险的“过山车”就问你酸不酸爽!

对所有的投资者来说,由于何时上涨迎来主升浪、何时回撤迎来深度回调根本无法预判,上涨和回撤就像一个硬币的两面,你如果想规避掉回撤,也就同时意味着净值错失上涨带来财富增值的机会。

所以权益投资的基本功之一,就是学会面对波动和回撤。

当市场一路上涨,或者小幅波动的时候,我们中的很多人觉得回撤根本不是回事儿,想当然地觉得“我回撤20%、30%根本没事”;而当那个回撤真正来临的时候,我们才能切身体会到原来真实的回撤是非常折磨人的,回撤5%有一部分人就不淡定了,回撤达到10%的时候不少人就会感觉“肉疼”了。

而更折磨人的是,你不知道还会再回撤多少,在“割肉”和“躺平”之间犹豫不决时那种患得患失的感觉。

尤其当你的仓位够重(投资也才有意义)时,这种感觉尤为强烈。

那么,不同类型的基金,每一年的最大回撤是什么样的水平,你到底能不能扛得住呢?

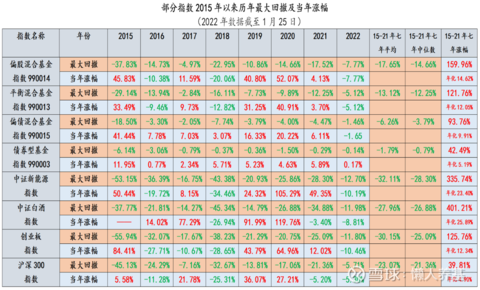

懒人养基整理了2015年以来各类型基金指数的最大回撤和收益率数据,详见下表。

第一类是我们投资最多的主动基金类型,代表它的是偏股混合型基金指数。该指数2015-2021年的年度最大回撤分别是-37.83%、-14.73%、-4.97%、-22.95%、-10.86%、-14.66%和-17.52%,年度平均最大回撤是-17.65%,年度最大回撤中位数是-14.66%。

也就是说,除了极个别年份,主动偏股基金的年度最大回撤都大于10%,平均最大回撤和中位数较为接近,表明几乎每个年度我们都可能要面临14.66%到17.65%的最大回撤,相应的2015-2021年的年化收益率达到14.62%。

年化收益率与最大回撤中位数在数值上大体相当。

第二类是大体上股债均配的平衡混合型基金指数。该指数2015-2021年七年来的最大回撤分别是-29.14%、-13.94%、-2.84%、-16.11%、-7.73%、-9.89%和-12.25%,平均最大回撤和最大回撤中位数分别是-13.12%和-12.25%,也很接近。该指数2015-2021年七年间的年化收益率为12.05%。

年化收益率与最大回撤中位数在数值上也大体相当。

第三类是债券比例大于70%、股票比例小于30%的偏债混合基金指数。该指数2015-2021年年度最大回撤分别是-18.50%、-3.30%、-2.05%、-7.74%、-3.79%、-4.00%和-4.47%。七年最大回撤平均值和中位数分别是-6.26%和-3.79%。

该指数2015-2021年七年间的年化收益率为9.91%,而且七年间全部年度为正收益。

从年化收益率与最大回撤比来看,该指数年化收益率分别是最大回撤平均值的约1.6倍,是最大回撤中位数的2.6倍。从收益回撤比来看,性价比优于前两类。

第四类是债券型基金指数,该指数2015-2021年年度最大回撤分别是-6.14%、-3..06%、-0.79%、-0.37%、-0.36%、-1.50%和-0.29%,最大回撤平均值和中位数分别是1.79%和0.79%。

该指数2015-2021年七年间的年化收益率是5.19%,相较最大回撤均值和中位数,性价比也很高。

第五类是这几年最火的两大行业指数,中证新能源指数和中证白酒指数。

前者2015-2021年年度最大回撤分别是-53.15%、-36.39%、-16.75%、-43.38%、-20.93%、-25.86%和-28.30%,

后者这一数据分别是-37.77%、-21.81%、-14.27%、-45.34%、-14.79%、-26.88%和-34.88%。

中证新能源指数七年间最大回撤均值和中位数分别为-32.11%和-28.30%,年化收益率为23.40%。

中证白洒指数七年间最大回撤均值和中位数分别为-27.96%和-26.88%,年化收益率为25.89%。

也就是说,想获得比主动偏股基金高10%左右的收益率,就得承受高10%左右的最大回撤。

第六类是宽基指数,有代表性的是创业板指数和沪深300。

创业板指数2015-2021年年度最大回撤分别达到-55.94%、-32.07%、-17.67%、-38.23%、-21.29%、-20.75%和-25.09%。

沪深300这一数据分别是-45.13%、-24.29%、-7.16%、-32.67%、-13.81%、-17.06%和-21.36%。

创业板指数七年间最大回撤均值和中位数分别为-30.15%和-25.09%,对应的年化收益率为12.34%。

沪深300指数七年间最大回撤均值和中位数分别是-23.07%和-21.36%,对应着比较惨淡的年化收益率4.90%,还稍微不如债券型基金指数。

上述六大类分别代表着宽基指数基金、行业指数基金、(主动)偏股混合基金、平衡混合基金、偏债混合基金和债券型基金的总体回撤水平。

从今年以来的下跌幅度看,基本上都还远远不到近七年最大回撤均值和中位数的水平,所以真没有什么值得大惊小怪的。

需要特别注意的是,单独的偏股混合基金、平衡混合基金、偏债券混合基金和债券型基金,其波动水平都可能高于相应的指数,尤其带有行业主题色彩的偏股混合基金,其波动性可能堪比行业指数。

所以在基金投资中,根据自己设定的投资目标收益率,多选几只不同投资风格的基金构建合理的投资组合,对降低波动就显得至关重要了。

#ETF星推官# #雪球星计划公募达人#

@雪球创作者中心 @蛋卷基金 @今日话题

$易方达中概互联50ETF联接人民币A(F006327)$ $招商中证白酒指数(F161725)$ $鹏华中证新能源指数(F160640)$

本文所有观点和涉及到的股票和基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。

《2022,我的基金如何安放?》

《普通人如何通过基金投资实现财务自由?》

《我当前投资中概互联主题指数基金的逻辑》

《一个简单易行的基金买入策略》

《抄底是个技术活儿》

《投资主动基金如何进行择时?》

《基金深度回测:用数据告诉你买基金赚钱的终极正确方式》

《优选二级债基,可以构建长期收益率超越沪深300的债基组合》

《从资产配置角度聊聊我投资行业主题基金的思路》

《养只金基下金蛋——“懒人养基”的投资观》

《我的主动基金分析框架》

《买指数基金,还是主动基金?真金白银投资多年后之深切感悟》

《免费的基金定投教程,一篇管够》

《有色金属主题基金投资逻辑》

《选基金为什么不要唯业绩论?》

《 美林时钟、经济周期与基金投资》

《雕虫小技之:看懂货币信用周期与股债基金配置逻辑》

《怕高都是苦命人!投资还需要估值吗?从PE估值说开去》

《雕虫小技之:看懂通货膨胀和通货紧缩》

《雕虫小技之:看懂十年期国债收益率》

《2021,我的基金如何安放》(主动基金部分)

原创不易,如果您觉得对您有用,请顺手点个赞和在看。赠人玫瑰,手留余香。