(原标题:漫谈CTA策略基金投资价值)

CTA策略,即商品交易顾问(Commodity Trading Advisor)策略的简称,也称作管理期货策略,主要投资于全球期货市场、远期及期权市场。其中期货包括商品期货、股指期货、国债期货、外汇期货等。量化CTA策略已有40多年历史,在量化管理规模上仅次于量化股票权益,是量化投资中的第二大板块。#雪球私募上新了# @雪球私募

CTA具体策略我们先不说,今天先聊聊该策略配置的一个必要性,那首先一点CTA怎么来的?可能大家没有了解过,早期CTA策略未被大家知道,国外投资机构的方式其实相对来说比较成熟的,而不是听到一个策略他们就会立出去就投投资的。CTA策略的逐步成名其实是依靠了两个机会,第一次是世纪初的互联网泡沫,破灭之后股市跌了很多,债券比较稳定,但对于追求收益的机构配置意义不大,但是投资机构发现商品策略表现还不错,然后美国的大机构就开始稍微配置一点,但是还没有把它作为必须需要配置的一类资产。$贵州茅台(SH600519)$ $宁德时代(SZ300750)$ $隆基股份(SH601012)$

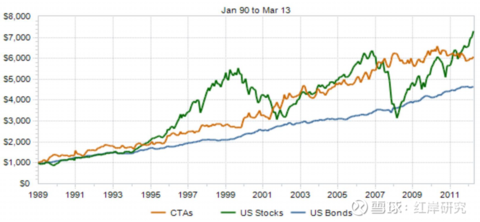

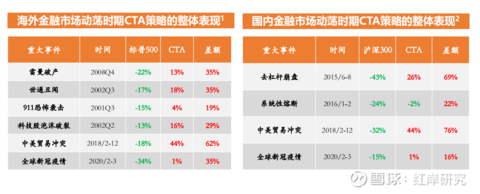

那么真正到了一个意识到必须要配CTA资产的时候是2018年,当巨大的金融海啸的时候,市场出现了极大的恐慌,大家可能不知道那个时候美国国债都跌了20%多,要知道美国国债就相当于是可以刚兑的东西,他都能20%下去就可以反映那时的现金流有多紧张。回头看股票跌幅接近40%多,非常大的幅度,市场是极其恐慌的。只有少部分做空的人赚到钱了,另外一个就是CTA收益比较显著(如下图,CTA基金与美国股票、债券历史表现比较)。所以经过了两轮的大的金融危机事件之后,那么现在目前为止CTA在海外就是标配。很多大机构资产配置中商品的配置不低于20%,就是因为他跟股票市场形成了一个很典型的互补,具有东方不亮西方亮的效果。

具体来看,CTA基金可以通过期货灵活的做多或做空获利,和其他国内风险资产主要依靠做多获利不同,所以和其他风险资产的相关性低,根据过去历史经验,在其他风险资产表现不佳的时候,往往能有不错的表现,起到抵御宏观风险的作用。

不过需要注意的是,CTA策略,获利逻辑主要在于模型对商品多周期价格走势的预测能力上,由于商品是保证金交易,所以往往采用高赔率低胜率的做法,所以商品往往集中在10%-20%的时间有较大收益,其他时间主要是处于震荡和小利状态。

CTA基金的子策略类别主要是:主观基本面策略、量化趋势策略以及量化宏观策略

量化宏观策略:主要基于宏观数据、行业数据和期现货价格差等数据对商品的月度、周度和日度级别变化进行预测。

量化趋势策略:CTA趋势策略,分为3-5天中短周期和1-2周左右的中周期趋势策略为主,把握各个时间段的趋势机会。

商品基本面策略:主要基于库存、价差、供需关系等数据来主观预测各种商品的走势,平均持仓周期几天到几个月不等,套利和单边皆有。

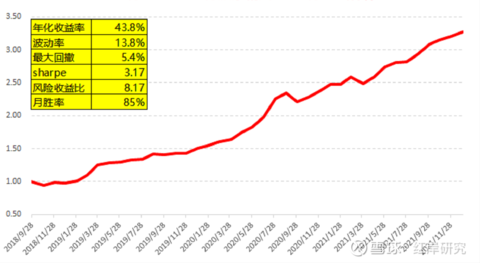

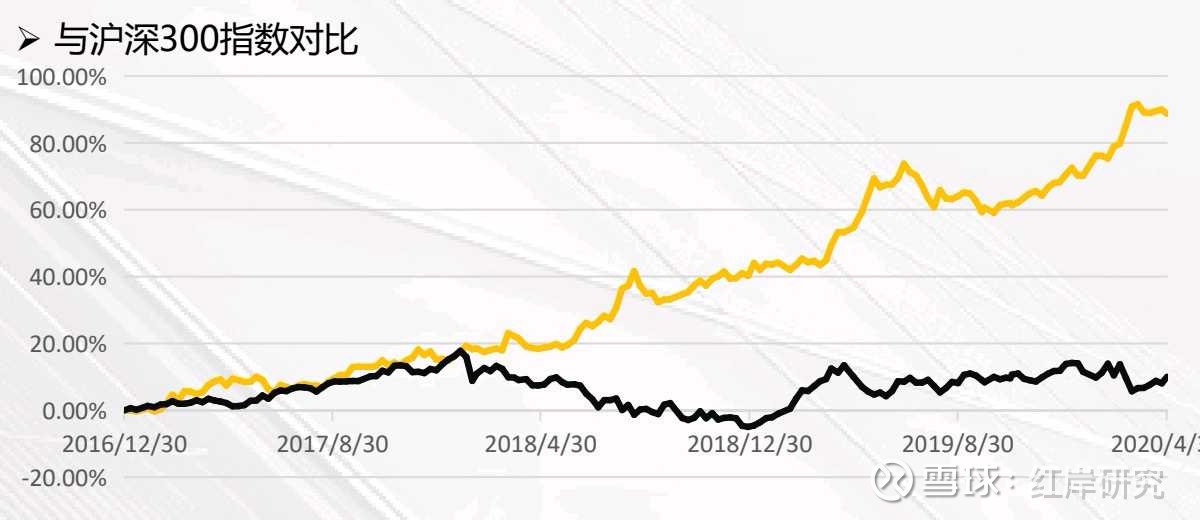

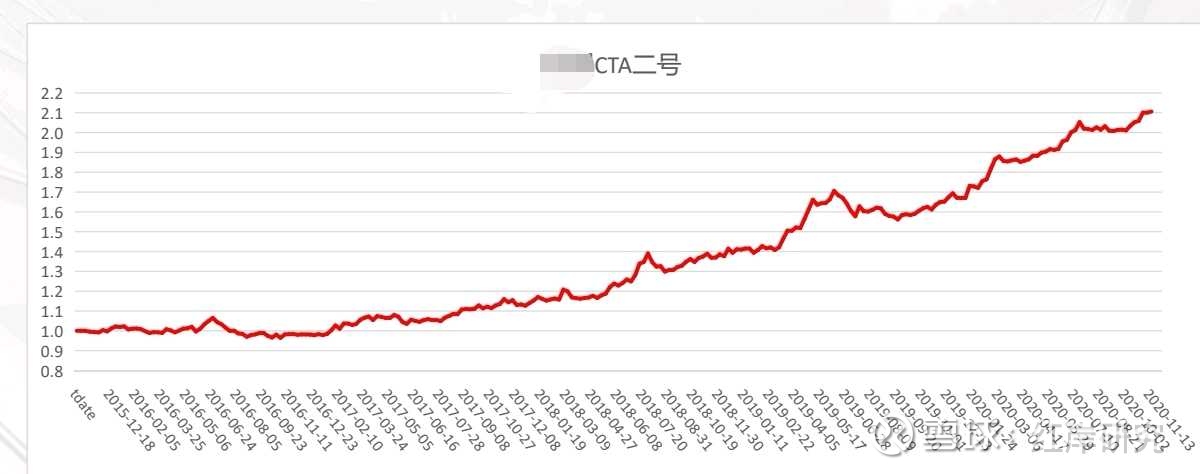

对于私募投资者来讲,与其预判宏观和股票择时,且容易判断不当,不如股票+商品配齐。下图是某量化机构大厂100万CTA策略+100万指数增强策略叠加的月度净值曲线图:在保持住收益的同时,有效降低了组合收益的波动。

国内CTA私募市场现状:主要是三类管理人(主观大佬、海外的对冲基金和量化精英)可以比较好地获取策略收益。

主观大佬,深入产业获得最及时的期现数据,研究基本面,挖掘市场被错误定价的可能性,通过反向套利去获取收益。这一类一般都具备比较强的现货数据获取的优势和一定的交易风控能力。但往往只熟悉自己的赛道,无法实现所有品种的全覆盖。

海外的对冲基金和量化精英,可以实现所有品种的全覆盖,通过历史上大量的数据去做数据分析,挖掘出潜在的规律,根据这些规律获取收益。对于此类管理人,主要关注以下两点:1)这个团队是否有能力可以不断地从海量的数据中提取出一些有用的信息,去捕捉市场无效交易的机会;是否有比较强的 IT 能力能够实现他的策略想法;2)企业治理能力。国内早期有不少团队因主要合伙人意见不合而分家,这对公司的长期发展不利。

目前股票量化赛道上,头部管理人规模超过五百亿,甚至接近千亿,而 CTA 赛道上,超过80亿规模的管理人比较稀缺。策略容量相对有限,规模过大反而会降低收益。因而更要精挑细选。

综合看,对于CTA策略的选择,建议:三不要三要。

三不要:

1. 不要简单地跟股票产品比收益,策略收益基础不同。在两个赛道上都要做配置,平滑整体组合的波动;

2. 不要简单地看去年的榜单排名,市场是周期性的,一些在第一年表现比较好的因子,往往在第二年收益不会太明显;第一年表现一般、但是团队能力比较强的管理人反而会在第二年取得一定收益;

3. 不要做太短期的波段择时,市场预测的难度非常大,尤其是在 CTA 赛道上面,因子之间的变化过程非常快,很难去预测某一个时间点哪一类细分策略表现好。

三要:

1. 关注管理人的能力圈和团队实力;

2. 关注风控能力。无论是量化还是主观,都需要非常强的风控能力,才能把模型、策略变成收益;

3. 长期持有。从长期配置上,CTA与股票、债券和房子相关性极低,本身策略收益比较好,长期比较稳定,以一个配置的视角长期持有。

对于第一次投资CTA策略的新私募投资者来讲,选择合适的CTA-FOF产品或者CTA+指增混合策略不失为一个合适的选择,这两类基金收益更加平滑;对于已经持有较多股票多头、指增类的投资者,可以选择纯CTA策略私募基金。

了解更多私募策略可点击链接网页链接进行注册查看或私信联系。