(原标题:银华富裕最大回撤-42%!焦巍还值得买吗?)

#老司基硬核测评#

焦巍从任职 $银华富裕主题混合(F180012)$ 的基金经理刚好3年。就在这3年内,这只基金最大回撤竟然达到了-42%!

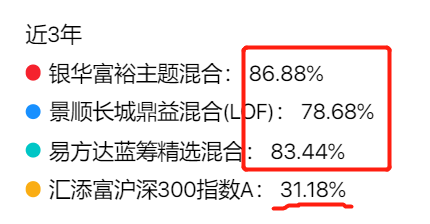

同期:

曹名长的中欧价值发现 -18.61%

谢治宇的兴全合润混合 -28.24%

朱少醒的富国天惠成长 -32.77%

焦巍的这个回撤幅度在本次测评的几只基金中,属于“明显偏高”的了!

看到这个回撤数据,很多在近2年买始买“银华富裕主题混合”的投资者肯定要破口大骂了:“这啥基金经理啊?也太差劲了吧,还不如我自己炒股!”

我们必须要深入到底层来思考,即:基于“基金经理投资风格”来剖析问题。

焦巍是典型的“价值成长风格”,巴菲特就是属于这种风格。

“价值成长风格”又叫做“GARP”,即:Growth at reasonable price,用合理的价格买入有成长性的好公司。

什么是好公司呢?

我们把好公司,用更量化的指标来描述:

(1)持续稳定的业绩成长性

(2)持续较高的盈利能力

(3)良好的经营性现金流

(4)稳健的财务状况和战略

不知道大家看出来没有,这样的公司可谓是“天花板”级别的存在。又要高盈利,又要成长,又要现金流,最重要的是“持续稳定”!这样的公司,用巴菲特的话来说,就叫做“伟大的公司”。

最符合这些特点的行业就是“消费”和“医药”。这两大行业与人类的生存息息相关,是毋庸置疑的“长期稳定盈利和成长”的行业。

因此,我们看焦巍的基金持仓,基本上是在这两大行业中选股的:

消费(主要是白酒):茅台、汾酒、$酒鬼酒(SZ000799)$

医药医疗:片仔癀、药明康德、爱美客

既然这些公司是全市场公认的优秀企业,那么买的人肯定就不少,那就必然会造成一个缺点,那就是“太贵了”!

贵的坏处,想必大家都体验到了——波动大,回撤高。

外加在2020年疫情爆发后,全球流动性宽松,大资金往往都是“有共识的”,哪个赛道好,就都买哪个。当时的大资金选择对医药和消费为代表的大盘成长股进行抱团,从而市场形成了“大盘成长风格”。

然后,到2021年,市场风格开始从大盘成长切换到小盘股和价值股后,焦巍的基金变遭遇了暴跌。

在讲市场风格前,我们得先了解“股票的分类”。

通常有2种分类维度:

① 按市值大小:大盘、中盘、小盘

② 按企业的业绩增速和估值:成长、价值

因此,股票可分为6个类型:大盘成长、大盘价值、中盘成长、中盘价值、小盘成长、小盘价值。

市场风格:当某一类型股票业绩明显强于其他类型的股票时,我们就说当前市场是某某风格。

市场风格成因:市场主流参与者基于“对某行业和股票当前景气度的判断&未来业绩景气度的预期”,形成了一个从“发现→抱团→瓦解”的轮回。

焦巍的基金正好刚经历了这个轮回。

这就得讲讲“价值成长风格(GARP)”所蕴含的投资理念了。

以巴菲特和焦巍为代表的“价值成长风格”投资者认为:买入优秀的企业,最重要的价值就是“赚取复利”,只有好的公司才能通过持续增长提供这种复利。

用焦巍的话来说,就是:牛股必须是那些市值和行业地位能稳定住的,不是那些靠风口或者并购重组快速上涨,之后又“一地鸡毛”的个股。

与“价值成长风格”相对的是“深度价值风格”。

以格雷厄姆和曹名长为代表的“深度价值风格”通常是买入低估值的股票,在估值合理的时候卖掉。这种投资风格的本质其实是一种“交易策略”,赚的是短期情绪波动的钱。这种风格最大的好处就是“买得足够便宜,安全边际较高,波动率相对较低”,但是,缺点就是一旦进入牛市,就很难找到“低估值股票”,业绩就不尽如人意了。

因此,价值成长风格的投资者认为:挖掘并持有“好公司”,比更便宜的“好价格”更重要!

在“价值成长风格”的投资者心中,不存在“适合的持有时长”。他们渴望一直维持高盈利,成长性,现金流。也就是我们常听说的“只要基本面不变差,就不会卖出”。

我一定要再给大家讲讲“巴菲特收购喜诗糖果”的案例。

巴菲特买“喜诗糖果”的时候是在1972年,收购价格为2500万美元。当时喜诗糖果的估值12.5倍,在那个时代看肯定是偏贵的。而那时的巴菲特正深受格雷厄姆的“深度价值投资”策略的影响,不认为它是一家好公司。这时,芒格拿出一块喜诗糖果对巴菲特说“你应该吃吃看,这真能让你上瘾”。在芒格的劝说下,巴菲特买下了当时“价格偏贵”的喜诗糖果。在此后20年,喜诗糖果为巴菲特产生了4.3亿美元的净利润。

巴菲特还投资过富国银行。截至2014年底,巴菲特对富国银行的投资持续了24年,总回报率高达9417%,年化收益率21%!

明白一个更重要的词:上瘾!

在投资喜诗糖果后,巴菲特开始大量投资“令人上瘾”的产品,比如可口可乐。

而焦巍重仓的白酒正是一个可以令人上瘾的产品。片仔癀,爱美客,也都是这样的“令人上瘾”的企业!

这些企业有一个共同点,那就是很高的ROE:

根据2020年的年报披露:

--爱美客的ROE为 19.04%

--片仔癀的ROE为 21.26%

--山西汾酒的ROE为 31.49%

高ROE代表一家企业的管理水平很好,这种公司往往定价权比较高,竞争壁垒很强。这种公司要么在产品有独特性,要么有强大的品牌或者渠道,它们不需要为了维持竞争力去投入大量金钱做研发和产品迭代,也不需要到处铺广告,这就节省了很多钱。

这就是投资者们梦寐以求的“护城河!

所以你发现了么?

真正的超级大牛股,有时候不需要动辄翻倍的利润增长,也不需要所谓的风口和红利,只需要长期稳定的投资回报率以及稳固的行业地位即可。也就是说,只要白酒、医疗的投资回报率和行业地位没有变,就值得继续持有!

因此,他们的近3年内最大回撤都不低,都超过了-40%。

但是,即便经历了如此大的回撤,他们的近3年收益率依然比沪深300高得多。

1、当你想要买一只“价值成长风格”的基金时,请一定要先搞懂这种风格的特点:

①“价值成长风格”的投资者重在挖掘真正优秀的企业,这些企业具有“盈利持续高、企业持续成长、现金流充裕”的优势,比如白酒,医疗,一些互联网巨头就是这样的行业。

② “价值成长风格”投资者主要赚企业长期稳定增长和盈利的钱,在时间复利的作用下,长期回报通常都不错。

③ 但是,好的投资标的,买的人自然不少,于是他们的价格和估值通常不低,从而导致波动率高,回撤也大!

2、然后,再问自己:

① 是否用的是“中长期”不用的钱?

② 是否有一颗强大的心脏,来承受这种波动?

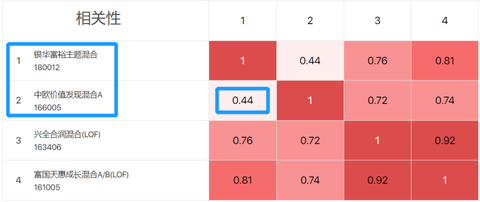

3、最后,如果确实想要买,我个人觉得,为了一定程度平滑掉波动,可以再搭配一只“与其相关性更低”的长牛基,比如$中欧价值发现混合A(F166005)$ 。

基金经理的投资风格,犹如武侠世界中的各大门派,各有各的绝招和弱点,也都分别适合不同的市场风格,与不同的投资者类型。

就拿下面这5位“风格不同”的基金来说,虽然年化收益率都不错,但是他们的“持仓特征”和“风险指标”却千差万别,这就导致大家在购买这些基金后,持仓体验是完全不同的!

当你无法理解“明星经理为何也会有如此大的回撤”时,你就很容易听信谣言“这个基金经理不行了,廉颇老矣,时代变了......”, 最后,你就会急忙割肉,从浮亏到实亏。

(本文旨在分享我对“GARP风格”的理解,不做基金推荐!)

@今日话题 @雪球基金 @雪球创作者中心