(原标题:拆解利润表,寻找护城河)

我之前一直都很注重资产负债表的分析,而忽略利润表。原因就在于我一直认为,利润表只是经营的结果,生意的秘密都藏在资产负债表中。

但是,最近在看一些公司时却让我很困惑,在分析完资产负债表后,仍然一无所获,并没有在资产负债表中找到什么秘密。

换句话说,就是我不确定公司有没有护城河,护城河究竟在哪里。

所以,我想换个角度,尝试从利润表入手,看看会不会有不一样的发现。

与分析资产负债表时把重点放在资产结构上一样,为了对公司的利润表有一不一样的理解,我会从两个角度来拆解利润表:一个是财务视角,一个是企业经营视角。

一、 财务视角拆解利润表

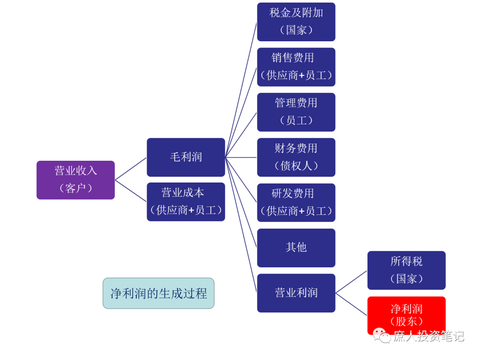

按照利润表所列示的顺序,从营收这个源头活水出发,看它在形成净利润之前,都被谁分走了、分走了多少。见下图:

首先,营收需要扣除营业成本之后,得到毛利润;毛利润要扣除税金及附加、销售费用、管理费用、财务费用、研发费用以及其他杂项费用之后,才能得到营业利润;在营业利润的基础上,扣除所得税(此处忽略营业外收入 ),最后得到净利润。

这是一个典型的净利润生成过程。在此过程中,在最后形成归属于股东的净利润之前,营收先后被上游供应商、员工、国家、债权人等多方分走了。

供应商分走部分包括:营业成本中的被原材料供应商拿走的采购费用、被水电气供应商拿走的能源费用、被固定资产、无形资产供应商拿走的折旧及摊销费用;销售费用中的广告商拿走的费用;研发费用中被实验仪器供应商拿走的设备及耗材费用。

员工分走部分包括:营业成本中的生产线员工的工资、奖金及保险费用;销售费用中的销售员工的工资、奖金及报销费用;管理费用中的管理员工的工资、奖金及报销费用。

国家分走部分包括:税金及附加、所得税等。

债权人分走部分包括:财务费用中的利息费用。

任何一家企业,在得到可以分给股东的净利润之前,都必须先支付上述4类费用中。唯一例外的情况,是没有有息负债的企业,就不需要支付财务费用。企业从客户那里赚回来的营收,就是被供应商、员工、国家、债权人、股东这五大主体分走了。

按照【谁重要谁分得多】的常识,是不是可以反推得出一个结论:谁分得多谁就重要?这个重要的那个谁,就可能掌控了这家企业经营所需要的核心资源,并指向这家企业的竞争优势:如果那个谁是不属于企业自己的,那说明这家企业就没有竞争优势;如果那个谁是属于企业自己的,那可能那个谁后面就藏着企业的竞争优势。

这就是从利润表出发,分析企业竞争优势的逻辑框架。下面举几个行业的例子,来看一下这个分析框架是否适用。

1. 地产行业

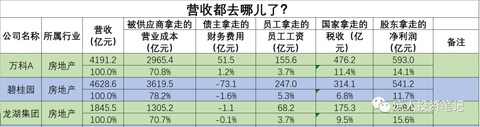

首先来看一看地产行业,下表数据均摘自于2020年年报。为了简化处理,直接把营业成本等同于被供应商拿走的部分,把“支付给职工以及为职工支付的现金”等同于被员工拿走的。这样处理有一定的误差,各方主体的比例加起来也不完全等于100%,但是不影响整体结论。

$万科A(SZ000002)$ 、龙湖、碧桂园三家企业,被供应商拿走的部分都超过70%,也就是毛利率不足30%。这个供应商中最大的大头是什么?大家都懂。再考虑到被国家以税收的形式拿走10%左右,地产公司的营收中可能超过80%都被ZF拿走了。

谁分得多谁重要,ZF的地产行业的重要性怎么强调都不为过,甚至可以认为地产公司只是ZF把核心的土地资源变现的一个通道而已。

至于员工拿走的比例,才3%~5%左右。这一方面反映了员工并不是地产行业的核心竞争力,另一方面也说明了在员工工资端进行所谓的降本增效的效果可能会微乎其微,对于提升占比10%~15%的股东净利润影响并没有想象中大。所以,各位投资人不要被郁亮黑铁时代降本增效的言论带沟里了,认为员工工资这块有太多的潜力可以挖掘。

由于这三家公司都以财务稳健著称,被债权人拿走的部分很少。

2. 白酒行业

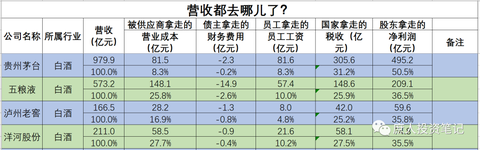

接着来看一下白酒行业,下表摘自2020年年报,其他处理方式同上。

在被供应商拿走的营业成本中,$贵州茅台(SH600519)$ 居然只有8.3%,$泸州老窖(SZ000568)$ 是16.9%, 五粮液和洋河为25%以上。两点结论非常明显:茅台一枝独秀,白酒整个行业极为优秀,尤其是和上面苦逼的地产行业相比。

对于现金奶牛的白酒行业,完全没有有息负债,账上躺着大量的理财产品,债主拿走的部分自然是负的。我重点关注的公司,也基本都具有这种特点。

被员工拿走的部分,茅台8.3%、五粮液10%、泸州老窖4.8%、洋河10.2%,远高于地产行业的3%~5%。而白酒行业反而没怎么听说人员优化、降本增效。

被国家拿走的部分,茅台又以31.2%独领风骚,其余三家都在25%~30%之间。每家白酒企业的消费税税率都是一样的,这当中的差异,主要还是在于所得税率。因为茅台的净利润率最高,所以所得税/营收的比例也是最高的,自然税率也就最高了。

剩下的净利润,就是归股东所有了。茅台又是再一次独领风骚的50.5%,其余三家均在35%以上。无论哪一家公司,股东分到的部分都超过了1/3,说明这些公司一定有属于自己独特的竞争优势。而这些竞争优势的来源,说一千道一万其实都可以归结为一句话--祖上赏饭吃。

这老祖宗留下来的东西,自然应该归属于它的后人们。众所周知,由于1949后发生的某些事情,这些后人们没有了,继承人变成了国家。所以,国家从白酒企业中分到了大头:以税收的形式分走营收的25%~30%之后,再以大股东身份分走净利润中的一大部分。

以贵州茅台的国家持股比例约60%计算,营收中被国家拿走的部分为31.2%+50.5%*60%=61.5%。掌握茅台核心资源的国家,拿走了营收的6成以上!

二、企业经营视角拆解利润表

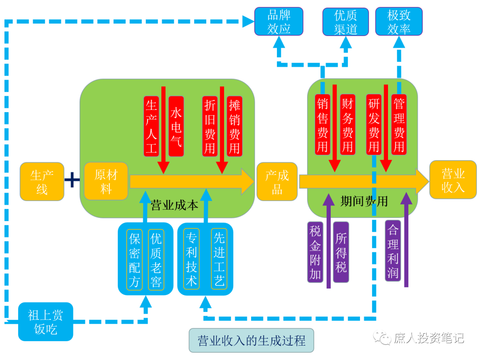

按照企业经营活动的先后顺序,从企业购建生产线等固定资产开始,再购入原材料,生产出产成品,最后到卖出商品的过程中,支出了多少钱,收回了多少钱,剩下了多少钱。见下图:

企业经营活动的实质,就是在上述这个产供销的过程中,不断动态优化配置人财物等资源,以实现从客户处获得的营业收入的最大化,以及支付给供应商、员工、国家、债权人等其他利益相关方的费用的最小化。

从价值链的角度来看,这个产供销的过程本质上是一个价值创造的过程。观察这个价值创造过程有两个维度:第一,把它拆解为生产和销售两个环节,从原材料到产成品是生产,从产成品到营收是销售。第二,把它嵌入整个行业产业链的上下游。

在生产环节中,企业从上游买来原材料,通过在生产过程中附加入人工、能源、生产线的折旧与摊销费用,最后形成产成品。

这个产成品有会计价值和市场价值两个价值。会计价值就是营业成本,是为了生产它而支付的费用,是实打实能看得见的。市场价值就是营收,也就是能卖多少钱,它由三个方面决定:

1. 营业成本。这部分费用会计准则可计量,弹性较小,几乎不会带来产品溢价。

2. 生产过程中附加的无法用会计准则计量的因素。如片仔癀的保密配方、茅台和五粮液的老窖池、恒瑞医药的专利技术、英特尔芯片的先进工艺等。这些因素中,前两者是天生的,属于“祖上赏饭吃”;后两者是后天努力得来的,努力程度可以用研发费用(绝对额和占营收的比例)来衡量。因为不可计量,弹性很大,有“我说值多少钱就值多少钱”的特点,是产品溢价的第一个来源。

3. 销售过程中附加的销售费用。其中包括销售人员工资和奖金、广告营销费用等。前者弹性较小,运用得当可以带来一定的产品溢价;后者弹性很大,有“消费者认为值多少钱就值多少钱”的特点,是产品溢价的第二个来源。

按照上述逻辑,上面图片中的蓝色方框部分所列的保密配方、优质老窖、专利技术、先进工艺、品牌效应、优质渠道、极致效率等因素,就可能是企业竞争优势的。它可能是长期的、可持续的,也可能是短期的、不稳固的。它的来源也可能是天生的,也可能是后天努力得来的。

对于天生的竞争优势,几乎不需要过多的费脑子分析就能找得到。而对于后天努力得来的,我们可以按照下面这个思路去寻找:

如果在公司的利润表中,显示有长期持续的在投入某一笔费用,就有可能会形成一笔在资产负债表中看不见的资产。顺着这笔费用,就有可能找到公司的护城河。这方面的典型,就是持续不断的广告投入所形成的品牌效应,以及持续不断的研发投入所形成的专利壁垒。

@今日话题 @雪球创作者中心