(原标题:7家银行历史估值比较:银行股的合理PB在1.5倍!)

股票的估值就像艺术,没有统一的标准。因为贵和便宜本身是没有标准的,同样一个公司,到底是10倍PE算合理,还是15倍PE算合理,还是25倍PE算合理呢?

就像欣赏一幅名画,每个人的标准是不一样的。

我对银行股估值的标准如下(当然也是模糊的标准):

1)合理的PE在15倍左右,PB在1.5倍左右。所以,1倍以下属于低估,2倍以上属于高股。

2)再用ROE和股息率辅助来看。ROE用来判断公司是否足够优秀,股息率来辅助判断估值的高低。ROE和股息率一起,可以用来判断未来潜在的收益。

当然,好在股票的估值有历史数据,我们也可以通过历史数据来判断。

下面我们来看看这7家银行的历史估值,以及当前估值。来看看他们处在的估值位置。(截止2022年4月8日的数据)

1、PB,PE的历史数据:

通过昨天的文章,我们清晰地看到银行的经营:2012-2017年下行,2018-现在是上行的。

从下图的PB历史估值也可以看到:

2012-2017年PB也是下降的趋势:

2012年,银行股的PB大概在1.5倍PB左右,7家银行没有破净的。

2017年,7家银行的最高PB也只有1.5倍,其他几家都在1倍附近(招行的PB当时在1.2倍左右),其他的大部分都是破净的。

2018-现在,银行的经营数据是上行的,但是PB还是下行的。当然下行幅度已经有所缩小。

到2022年4月8日,宁波银行PB到了1.95倍,招行到了1.63倍,其他的全部破净。

最低的民生银行只有0.35倍,这跟民生本身的经营数据不好有关系。

兴业,建行,邮储等也都在0.8倍PB以下。

在看PE,从2012年到现在,银行股的PE倒是比较稳定的趋势。

主要原因是2012-2017年间,银行的净利润增速放缓,与股价的涨幅同步,所以PE也没有太大的波动。

2012-2017年间,7家银行的PE分化较小,基本上都在6-10倍PE。

2018年进入上行周期后,7家银行的PE分化就很大了,宁波银行,招商银行,平安银行的PE大幅上升。最高达到15倍PE。即便到现在股价有所回落,PE也在10倍左右。

其他4家的PE继续稳定,PE还是在7倍以下。

从以上PB,PE的走势来看。过去10年,最优秀的银行股的PB的天花板就在2倍左右。PE的天花板在15倍左右。

当然,这主要跟过去这10年,银行股并没有大的行情有关,没有大的资金关注银行股行业。如果有大的行情,优秀的银行股的PB会突破2,PE会突破15倍。

所以,从历史估值来看,我认为银行股的合理PB在1.5倍左右,PE在15倍左右是合理的。

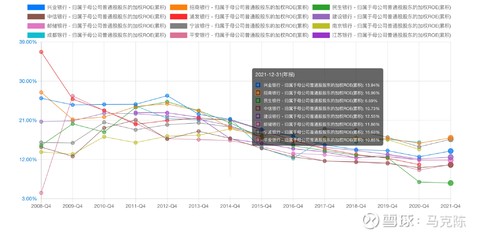

2、ROE和股息率的历史数据:

估值跟股价有关,是市场给的。ROE和股息率跟业绩有关,是公司给的。

我们来看看银行的ROE到底怎么样呢?银行的盈利能力怎么样?

从ROE的历史数据可以看出来,银行股的估值越来越低也是有原因的。因为ROE一路下滑。

2012年,大部分银行的ROE在20%左右,这个净资产收益率是非常高的。1块钱净资产每年能赚0.2元,盈利能力非常高。

然后2012到现在,ROE一路下滑。

到2021年,大部分银行的ROE只能勉强维持在12%左右。最高的招商银行只有17%,当然17%这个数据已经算很高了。

兴业银行这两年努力后,ROE稍微上升到了14%左右。

而其他10%-12%的银行,ROE的数据确实有一点太低了。当然,10%的ROE,对应着5倍左右的PE估值,还是非常非常低估的。

因为银行股当前处在上行周期,预计盈利能力在2022-2023年能继续保持稳定,所以几家优秀的银行的ROE应该能保持稳定。其他的银行应该也能维持10%以上的ROE。

最后我们来看股息率。对于长期投资者来说,每年能收到的股息也是投资收益的一部分,并且是实打实的收益,每年都能拿到。

大部分银行每年的分红率都是比较稳定的,比如招行每年的分红率达到33%,而且把分红率30%写进了公司规章制度中。其他银行也大都把25%的分红率写进了规章制度中。

因为股价低迷,分红率不变,每股分红越来越多,所以,银行股的股息率越来越高。

看最新的股息率数据(2022年4月8日),可以看到除了宁波银行和平安银行的股息率只有1%多一点意外,其他银行的股息率都比较高,超过了10年起国债以及一年起定期存款的利率。

就连招行的股息率也超过3%。

其中建设银行的股息率最高,达到了5.8%。兴业的股息率将近5%。

也就是说,此时花100万买入银行股,每年能收到大概5万左右的股息。

如果把这100万存1一年的存款,大概只有2万左右,10年期国债也只有2.8万。

如果把这100万买一套门面房,大概只有3万左右的收益(这已经算不错的租金了)。如果买一套小房子,每个月租金大概只有1000元,一年也只有1.2万。

从以上收益率可以看出来,银行股的股息率很高。也从侧面可以证明,当前银行股的估值是非常非常低估的。

如果不是股价低迷,银行股不应该提供比其他理财产品更加高的股息率。

3、全文结论:

1)通过10年的历史PB,PE数据,我认为银行股的合理PB在1.5倍,合理PE在15倍。(当然,这个太主观了,跟欣赏名画一样);当前大部分银行股处在极度低估的状态!低估幅度至少50%以上。

2)通过ROE和股息率可以佐证银行股的低谷状态。跟历史数据比,即便ROE已经下降了,但是ROE还是在10%以上,优秀的在14%以上。也证明银行的PE至少应该在10倍PE,15倍PE以上。

3)通过股息率看,当前投资银行股能获得的股息率比几乎其他所有的投资品种都要高。

$兴业银行(SH601166)$ $招商银行(SH600036)$ $平安银行(SZ000001)$ @今日话题