(原标题:一家“冰清玉洁”的公司)

这是我对我武生物这家公司,系列分析文章的第七篇,在上一篇中,我写到:

“公司在2020年,进行了上市以来的第一次增发。

在申报材料中,公司花了很多篇幅论证:

为什么在资产负债率只有5%、基本没有有息负债的情况下,公司要通过出卖股权的方式获取资金。

当时,公司讲了很多理由,比如抵押物少、贷不来多少钱(鬼才信),获取的资金主要用于中长期资本支出、所以需要匹配等等。

但我觉得,那些只是部分原因,或者说台面上的原因。

真实原因肯定很复杂,但其中的原因之一,我认为是凭借常识,就可以知道的。

从这个原因,我们就可以“管中窥豹”,知道管理层在对待股东方面,有着什么样的小九九。”

我们接着来看。

01 身体很诚实

很简单,我们看看公司当时的市盈率,大概心里就有数了。

当时,公司的市盈率在80-170倍之间,考虑到公司业务开拓慢的特性,这很明显是一个非常贵的价格。

股价贵不贵,还可以看高管的股票交易行为,公司高管就曾在这段时间密集减持。

比如,2020年,高管王立红和张露分别减持104万股和8万股,套现大约5亿和4千万。

这里还有个小插曲:

很多人以为高管有内部消息,所以高管的买入卖出价格,基本就是底或者顶。

我们来看看,我武生物董事长的卖出,在散户看来水平如何。

2019年9月,大股东减持1000万股,大概套现20亿,看起来很不错,毕竟这么多钱。

但如果董事长在一年半后卖出,这些股票的价值是多少呢?大约53亿。

接着说这次高价增发。

在公司股价高估、市场看好的情况下,从市场里拿钱过来,就是“既然你这么愿意出钱,那我也不好意思不卖给你”的明牌。

这对于原有的股东来说,绝对是一门划算的生意,至于愿意高价买入的新股东们,只能说自求多福吧。

所以,整体而言,我认为公司管理层过去的资本配置,是花在拓宽公司护城河的正当用途,也表现出不错的股东导向(毕竟老板自己也是大股东)。

再来看评估管理层的三个过程因素,分别是财务杠杆、关联交易和会计手法。

02 谨慎

关于财务杠杆,这公司简直是“一穷二白”,公司完全没有有息负债。

咋一想,这不就是巴菲特说的“能获得很高的股东权益报酬率,同时很少举债”的公司吗?

关联交易方面,公司的关联交易是0,大股东我武咨询,自从我武生物上市后,就没有开展过业务,只是老板持股的平台。

再看看会计手法。

我武生物主要涉及的,是应收账款减值计提准备、存货减值计提准备和研发费用资本化3个方面。

由于公司毛利率太高,存货基本可以忽略,我们看其他两方面就好。

应收账款,前面文章提到过,公司的客户,都是些实力雄厚的大型医药商业企业,很多都是国有的,坏账的风险是比较小的。

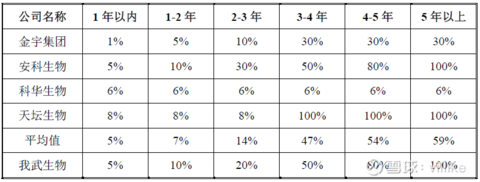

在公开披露资料中,公司曾经把自己的应收账款坏账计提政策,和竞争对手的政策做过对照,虽然有些年份,但不影响理解,见下图。

上图已经显示得再明显不过了,在公司坏账风险不高的背景下,公司的坏账计提准备政策,依然是比行业整体情况,要更为保守的。

再来看看研发费用资本化,下图是公司历年研发费用资本化率的情况:

这张图看起来是不好看的,自2014年上市起,公司的研发费用资本化率一路飙升,最高达到68%。

看起来,公司似乎在通过将研发费用资本化、进而将费用后置、从而达到美化当年利润表的目的。

但这只是表面现象,如果我们从头开始了解公司的会计政策,就会明白背后的原因了。

这里要稍微讲一下,所谓临床试验的1-4期,分别在做什么事情、要出什么结果,然后,我们才能对我武生物的会计政策有清楚的理解。

03 医药小课堂

要说明的是:这里的内容,是我以一个外行研究者的视角写的,学术上不够严谨,但易于像我一样的外行理解。

一款药物的开发,通常包含临床前研究、临床试验和上市后试验三个环节。

其中,临床试验环节是最关键的,直接决定了能否最终取得药品监督部门的“批件”,也就是“许可证”的意思。

临床试验,分1、2、3期,分别是:

1期临床试验,主要做的是两个事情:初步的药理学研究,以及人体安全性评价。

顾名思义,一个是研究药的作用原理,一个是看用在人身上是否安全。

这个阶段临床试验的目的,主要是获得一些数据,比如药代动力学,你可以理解为药物从进入人体到排出的“流动情况”。

另一个目的,就是观察人体对药物的耐受程度。

结合这些,1期临床需要为接下来的临床试验,提供给药方案的依据。

2期临床试验,首先是在1期基础上,进一步评价药物对患者的安全性。

另外,需要初步评价药物的治疗作用,也就是疗效。

最后,为3期试验的研究设计和给药方案提供依据。

3期临床试验,应该说是研发药物出成果的阶段,目的就是向监管部门证明:你看,我的药是管用的。

这个阶段的要求是比较高的,因为这是新药审批前的最后一个试验,所以对于患者的样本量、试验设计的科学性,比如随机、双盲、对照等,有比较高的要求。

药物研究获得注册批件、生产批件后,就可以上市销售了,这时候可以选择性地开展4期临床,目的是更广泛地评估疗效和不良反应,用以未来可能的药物改进。

这个4期临床,也就是上面提到的上市后研究。

作为外行,这些内容应该够我们大致理解药物研发了,我们再回头看我武生物的情况。

04 意外收获

根据公司之前的会计政策说明,公司对研发费用到底是计入当期费用、还是资本化,是有明确规则的:

“发行人在研发项目一期临床结束,并获得一期临床总结报告后,开始对该项目后续发生的研发支出予以资本化,止于三期临床结束后,申请并获得药品注册批件与相应的GMP证书。四期临床实验费用予以费用化。”

上面规则写的很清楚,临床前的研发支出,因为“八字还没一撇”,所以“花掉就花掉了”(计入当期费用)。

但一旦药物开发进入了二期,就约等于可以测试疗效了,这时候将研发支出资本化,也是符合商业逻辑的。

当然,这种做法只能说是“公允”,如果公司比较看重“赚钱”,其实是可以将研发支出全部费用化的。

因为,由于国家对企业的研发支出,是有税前利润加计扣除优惠政策的,所以可以实现减少税收支出的效果。

这里多说一句,我武生物这种做法,让研发费用资本化这个指标,其实变成了一个“药物研发梯队指标”。

具体来说,随着研发费用资本化率的提高,虽然当期企业利润会增加,但其实也暗示着另一个问题:

企业“后继无药”了。

你看上面那张图,我武生物的研发费用资本化率从2014年的17%,一路上升到2017年的68%,就是因为公司在这些年,其实并没有多少临床前、一期临床的后备药物。

换句话说,公司在研发的药物,大量进入到了2期或3期临床,这一方面说明可能收获在即,但另一方面,也暗示着“后继无药”的尴尬。

关于这一点,后面我们还会再讲,这里先到这。

05 清白之身

关于研发费用的资本化,其实公司是可以调控的,我在阅读历年年报过程中,发现一个小细节:

2020年,由于公司的产品是处方药,需要患者到医院开了方子才能拿药,上半年爆发的新冠疫情,对于公司业绩造成了比较大的影响。

事实上,2020年也是公司上市以来,头一次营收和利润停滞不前。

但是,如上图所示,公司当年的研发支出资本化率,继续在大幅下滑,达到历史倒数第二。

如果管理层想在利润上动手脚,其实是可以通过调高研发支出资本化率,把当年利润给做多的,但他们没有选择这样做。

三个过程因素就说到这,总的来说:

我武生物管理层的表现,没有明显的疑点,而且很多方面相当不错。

另外,关于上一段管理层不通过资本化率美化报表的这种选择,我还有一些观察分享。

我观察到的这些内容,显示我武生物这家公司,有点“愣愣的”,不太像是一家精明的上市公司,至于这些表现是否符合你的胃口,你可以看完以后,自己来判断。

xx号后台,输入我武生物,就可以看到下一篇文章了。

@今日话题 网页链接 rel=noopener noreferrer target=_blank>$我武生物(SZ300357)$ 网页链接 rel=noopener noreferrer target=_blank>$上证指数(SH000001)$ 网页链接 rel=noopener noreferrer target=_blank>$恒生指数(HKHSI)$