(原标题:找出8只债基的“抗跌”基因)

众多“固收+”基金在今年以来这样的熊市中收益为负,不但表现为“-”,而且“固收”那部分都给“-”没了。

也有少部分“固收+”在熊市中仍然顽强地“+”,实现正收益。#老司基硬核测评#第十一期的8只逆势抗跌债基就属于这一类。

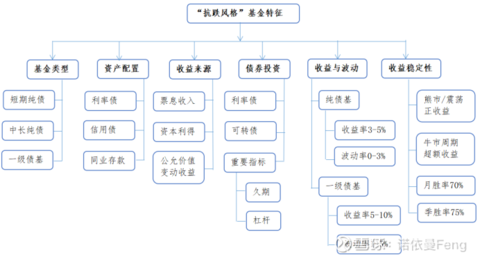

本文根据固收+类基金的以上表现,跟大家探讨一种将“固收+”基金细分的方法:“抗跌风格”的固收+基金和“积极风格”的固收+基金。

并在测评这8只逆势抗跌债基的过程中找出“抗跌”的共同基因,作为识别“抗跌风格”基金的产品特征。

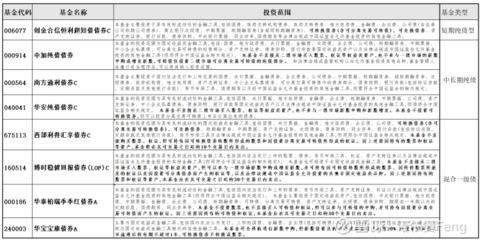

一、以8只抗跌债基为“抗跌风格”基金样本,根据基金合同的投资范围确定8只基金的基金类型。按基金类型将“固收+”基金细分为“抗跌风格”的固收+基金和“进攻风格”的固收+基金。

1、8只抗跌债基的投资范围及基金类型

八支基金典型的特征就是不直接在二级市场上买入股票、权证等权益类资产,部分可投资可转债。

从投资范围和投资标的看分别属于短期纯债型、中长期纯债型和混合一级债基。

由此可以简单地将“抗跌风格”债基定义为:短期纯债型债基、中长期纯债型债基和混合型一级债基。

而其它作为“不抗跌”类型的基金,则可以直接在二级市场购买股票、权证等权益类资产。股票投资是“固收+”类基金权益增强最重要的手段之一,股票投资比例的大小直接影响“+”或者“-”的程度。优秀的“固收+”基金在牛市时“+”的收益甚至可以超过偏股型基金,当然在熊市时同样会毫不客气地变为“-”,甚至侵蚀“固收”部分的收益。

我把这种收益弹性和波动很大的“不抗跌”类型的这部分叫“进攻风格”的固收+基金。

2、固收+基金的两分类:抗跌风格、进攻风格

这样划分虽然有点加单粗暴,但是简洁、清晰。再加上下面总结的风格特征,更容易操作和复制。

二、测评8只逆势抗跌债基,找出“抗跌风格”基金的风格特征

1、逆势抗跌债基的基本情况:

现任基金经理的管理年限对于选择基金具有重要的参考价值。

本文中虽然不将其作为抗跌基金的风格,但仍建议投资者在选择具体标的时将其作为条件之一:基金成立三年以上、现任基金经理管理三年以上。

话题哥选择的这8只基金正好全部都符合这个基本要求,真是用心了。

下面从8只基金的资产配置、收益来源拆解、抗跌能力、业绩稳定性等方面进行测评和讨论。

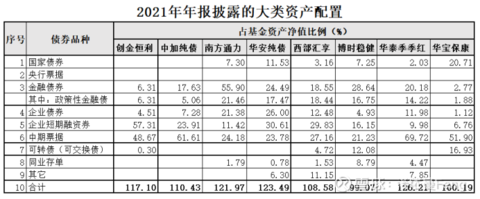

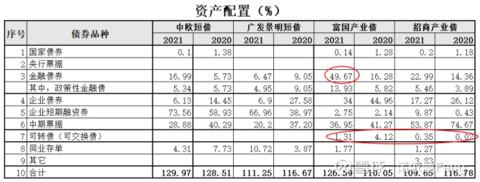

2、资产配置:利率债、信用债、同业存单

“抗跌风格”债基,没有股票资产,主要配置利率债、信用债和同业存单。

如上表,1-3为利率债;4-7为信用债;8为同业存单。

以债券为主要配置对象的“抗跌”债基,会根据基金规定的投资策略和基金经理的投资风格配置不同的资产。

通过基金配置不同资产的比例,可以判断该基金获得利润的主要来源、投资风格、风险大小、波动情况。

创金合信恒利超短债是一只超短债基金,主要投资剩余期限在180天-270天高评级短债。因此,该基金主要配置“企业短期融资券”,配置比例达到57.31%;而一季报显示,“企业短期融资券”比例已经提高到了71.22%。

8只基金中有4只基金配置了不同比例的可转债,最低的创金合信恒利0.30%,最高的华宝保康16.93%。可转债是既有债性又有股性的债券,历来是债券投资资本利得的重要来源之一。相比较而言,在没有股票配置的债基中,配置可转债的基金,收益弹性大,业绩波动也比较大。

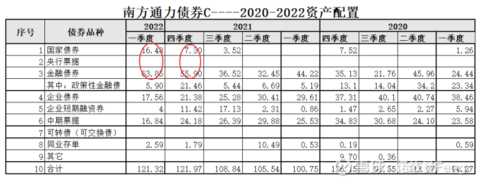

除南方通力的利率债配置比例为63.2%之外,其它7只基金的利率债配置比例都不高。笔者统计了南通通力最近9个季度的资产配置,其仅是在最近2个季度配置了较高的利率债,大部分时间仍以信用债为主。

同样,利率债也是债券投资资本利得的重要来源。基金经理通过积极参与利率债的波段操作获得资本利得。

而8只基金普遍的低配置利率债,意味着他们基本放弃了这一重要的利润来源(后面收益来源拆解能明显看到这一点)。

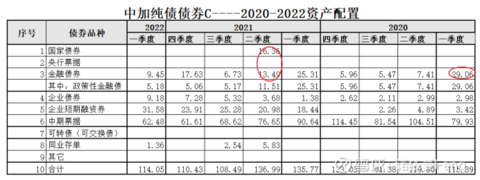

为了确认这一点,笔者又分别统计了两家不同类型的基金9个季度的资产配置情况:

中加纯债为“中长期纯债”型,无可转债投资:

两次最高的利率债配置也不到30%。

西部利得汇享债券为“混合型一级债”型,配置了一定比例的可转债

西部利得汇享债券各种债券比例配置相对比较稳定,利率债的配置比例最高才21%,也没有将其作为主要配置。

8只逆势抗跌债基普遍通过质押式回购进行融资杠杆交易,作为增厚收益的重要手段。

通过杠杆增厚的收益非常有限,一是通过质押债券借钱融资需要支付一定的利息,二是证监会《公开募集证券投资基金运作管理办法》规定基金总资产不得超过基金净资产的140%。

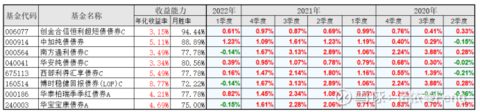

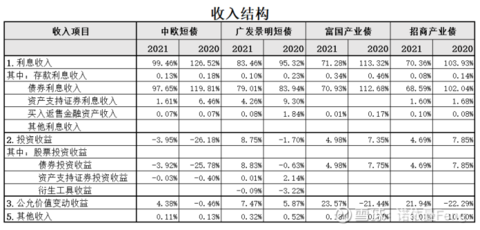

3、收益来源拆解:债券票息、债券资本利得、公允价值变动

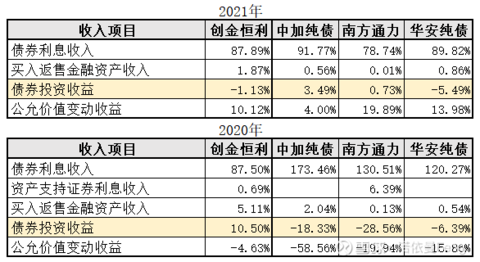

笔者根据8只基金2021年年报和2020年年报利润表中披露的收入数据和收入结构,计算出各类收入的占比。

将2020和2021年两张表结合着看。

短期纯债型的创金合信恒利,中长期纯债型的中加纯债、南方通力、华安纯债,以及没有可转债投资的华泰季季红,五只基金的收益来源单一,基本上全部来源于债券利息收入,也就是票息。

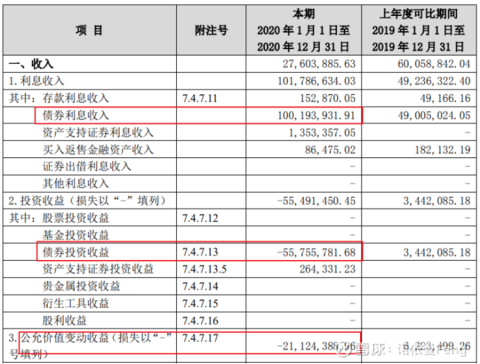

华泰季季红2021年有三分之一收入来源于公允价值变动收益和少量的投资收益;但是在2020年债券投资的大幅亏损(-5500万)和公允价值的负收益(-2100)吞噬了超过70%的票息收入(10000万)。(如下图)

创金合信恒利一只有比例不高的可转债投资(基本不高于0.5%),可以认为该基金的投资收益来自于占比比较低的可转债收益。2021年为-1.13%、2020年为10.50%

而没有可转债投资的中加纯债、南方通力、华安纯债,其债券投资收益可以认为来自于利率债的波段操作。

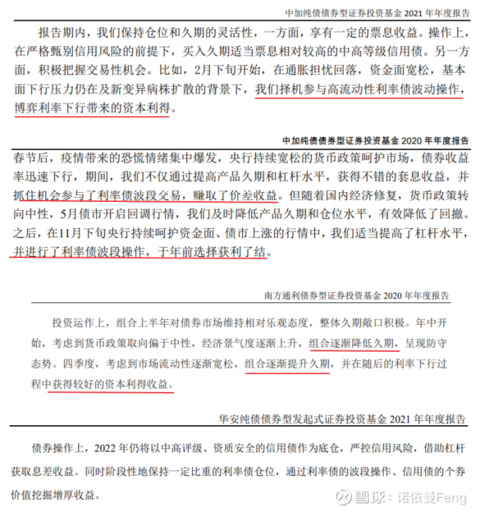

这点,在年报中均有主动描述(虽然实际结果并不尽如人意)。

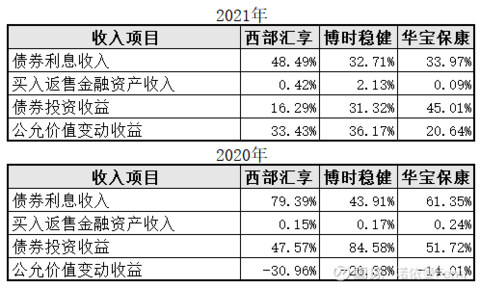

另外三只基金西部汇享、博时稳健、华宝保康,因为投资了一定比例的可转债,收益来源则显得更丰富。

显然,可转债的投资收入(资本利得)贡献举足轻重,2021年的收益结构丰富且具平衡性;尤其是在2020年公允价值变动收益大面积为负的情况下,债券投资收益更显得举足轻重。

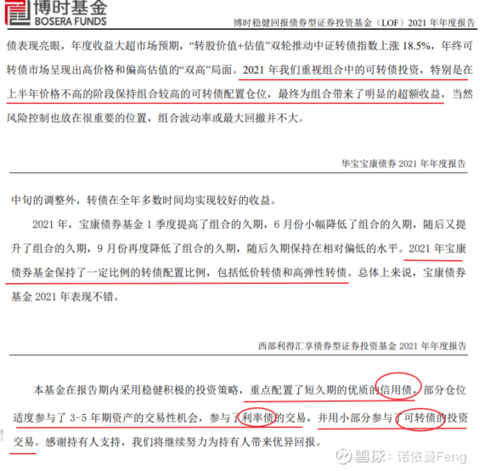

三只基金在年报中也均主动提及可转债的交易操作:

从收入来源来说,票息收入的贡献是稳定的收益,而债券投资收益的贡献则是“+”或“-”的收益。也就是说,如果票息收益贡献度低,则“+”的弹性程度高。

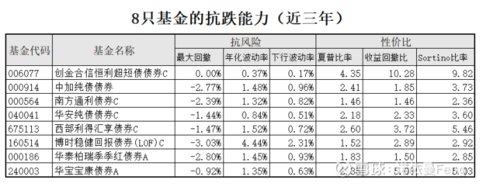

3、抗跌能力:最大回撤、下行波动率、夏普比率、索提诺比率

三年最大回撤最低数值、下行波动率最大数值均为博时稳健回报债券(LOF)C 分别为-3.03%和2.31%。该基金可转债配置比例较高,3年年化收益率也是最高的。

同为可转债配置比例较高的华宝保康债券最大回撤和下行波动率相对较低,夏普比率和Sortino比率则相对较高。

三年回撤和下行波动率最小的均为创金合信恒利超短债,3年年化收益率也是最低的。创金合信恒利超短债的夏普比率和Sortino比率均为最高。

并没有可转债配置的中加纯债债券和嫩放通力债券的最大回撤并不低,抗跌能力稍弱。夏普比率和Sortino比率也不高,性价比一般。

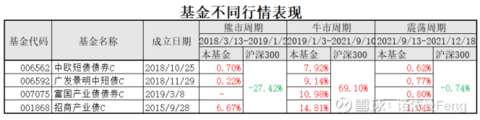

4、业绩稳定性:牛、熊、振荡周期表现及月胜率、三年年化收益率

(1)最近的牛市、熊市、震荡周期表现

三个周期均为正收益。

适度配置可转债的债基牛市表现更好。

(2)三年年化收益率、月胜率及近8个季度表现

8只基金均没有极端表现,月度、季度、年度表现平稳。随基金类别赋予适合的收益率。适度可转债配置的基金年化收益率较高,而短债基金则月度、季度胜率高,波动更小。

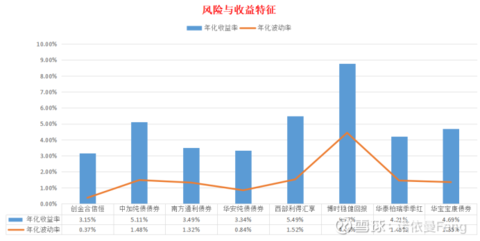

5、风险收益特征(三年年化)

三、结论:

“抗跌风格”基金特征描述

1、“抗跌风格”基金类型:

短期纯债型、中长期纯债型、混合一级债基

2、“抗跌风格”基金配置:

以信用债为主,利率债为辅,较低配置同业存款;

可转债配置比例20%以内;利率债配置30%以内;

普遍采用质押式回购进行融资杠杆交易配置;

3、“抗跌风格”基金收益来源:

票息收入为主;

资本利得收益为辅:利率债波段交易、可转债交易;

公允价值变动收益;

4、“抗跌风格”基金收益和波动对应区间

(1)短期纯债基:平均年化收益率3-4%;波动率0-3%

(2)中长期纯债基:平均年化收益率4-5%;波动率0-3%

(3)混合型一级债基:平均年化收益率5-10%;波动率1-5%

5、“抗跌风格”基金收益的稳定性

(1)熊市周期和震荡周期正收益;牛市周期获得超额收益;

(2)月胜率大于70%;季胜率75%

四、验证:

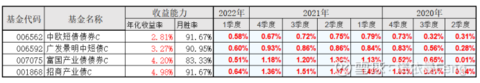

将“老司基硬核测评”第一期的12只固收+基金,按照上述“抗跌风格”基金的风格特征标准进行验证。找出这12只固收+基金中,具有“抗跌风格”的基金。

1、12只固收+基金的品类细分及“抗跌风格”基金的初选

2、4只“抗跌风格”基金的特征验证:

(1)资产配置

可转债配置比例均较低。利率债只有富国产业债在2021年超过30%

(2)收益来源

全部为票息收入为主

(3)风险与收益特征

收益率接近标准要求,波动率好于标准要求

(4)收益稳定性

不同行情周期均为正收益

月胜率最低83.33%,季度胜率100%

3、结论:从12只固收+基金中选出的四只基金均符合“抗跌风格”基金的特征,属于“抗跌风格”基金。

(注:1、本文内容只代表本人观点,只能做参考之用,并不构成投资建议,不能作为买卖、认购证券或其它金融工具的推荐或保证。2、欢迎留言批评指正、共同探讨。3、资料来源:东方财富网、好买基金网、相关基金定期报告)

@雪球创作者中心 @今日话题 @雪球基金 @ETF星推官 @球友福利 #雪球星计划公募达人# #老司基硬核测评#