(原标题:对当下医药行业的一些理解和思考)

本文为$青侨阳光(P000385)$ 4月报部分节选~

4月份,很多医药标的作为整体,已经跌出我们估值体系的常规解释范围——这个体系是通过大量代表性标的历史估值回溯总结而来,逻辑上说能囊括90%以上、包括2016年初和2018年底那样的所谓熊市的状态。很多医药标的整体跌出常规可解释范围,意味着当下市场估值,已经低于多数“正常熊市”水平,是很极端的状态。股价反映的是预期,极端的估值意味着巨大的外力压抑——但预期是可以被消化吸收的,只要外力不再持续增加,内生价值的回归动力,会伴随着预期的消化而重新滋长。我们不能确定预期压抑的幅度和压抑边际逆转的时间,但相当肯定的是,这些标的内生价值已经非常可观。

市场的不断下行和基金净值的持续回撤,对我们无疑是煎熬的感受和艰难的挑战。但从理性角度说,我们现在更需要的是保持平和的心态和耐心的等待,以及对行业对自己更具建设意义的积极反思。“危”已经是既成事实,关键是能不能借机形成能更拟合真实真相的认知体系,能不能调整搭建更具前景预期的组合,能不能在“危”中发现“机”。

在反复推敲研究后,我们对行业的核心观点并没有太大改变,包括仍然看好医药行业的增长前景,也包括仍然看好本土创新的强劲动力。

关于医药行业的前景,虽然有质疑,但整体是能形成共识的。2021年以来很多人对医药变得悲观,跟2001年、2006年、2011年、2015年、2018年很像,不少人把一些阶段性的结构性的压力放大成压倒整个行业的核心矛盾,就像时不时会冒出来的中国崩溃论一样,认为医药行业的前景已经不可逆地被破坏。而事实是,中国医药行业总盘子在一轮轮的质疑声中,已经从2000年的4000多亿增长到2020年的超7万亿体量。近年中国GDP增速已经降到5%-6%一带,考虑通胀的名义GDP增速在7%-8%一带,相应的卫生总费用年增速也下滑到10%左右。但即使是10%的增速,依然意味着每年5000亿-10000亿的行业总增量,依然有着大量的增长机会。

从根本上说,只要国家经济还在发展、生物科技还在进步、人口老化还在蔓延,只要人们对疾患还是焦虑、对健康还是渴望,那么医药行业的景气基础就不会中断。

关于本土创新的前景,大家的争议会更大。因为本土创新营收基数薄弱、即使增长动能很强也还不能形成强烈的信息冲击,同时行业高速发展中积累的问题开始暴露、负面新闻不断出现,加上相关标的跌幅巨大、股价持续低迷,反过来也强化了投资人的负面印象。很多人据此得出结论,创新药(械)在欧美日过得再好,在中国也成不了好行业;过去这么多年本土创新的蓬勃发展也只是资本砸钱堆起来的假象,是一个缺乏基本面支撑的泡沫。

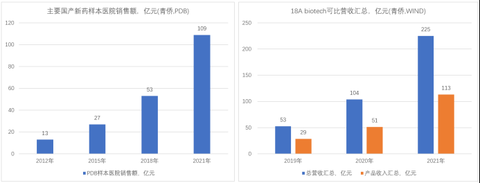

首先,我们看两组数据。一组是主要国产新药(按1类申报和获批、由国内企业自主研发)在PDB样本医院的销售额,这个在3月月报中有过探讨,从2012年的13亿、2015年的27亿,到2018年的53亿,再到2021年的109亿,保持了接近3年翻倍的速度在增长,按我们的估算,这一增速在未来5-8年大概率还会继续;不含样本医院之外的全口径下的国产新药在国内的销售额,也已经从2012年的40-50亿,增长到2021年的400-500亿,预计10年后有机会达到接近4000亿元的市场总体量。

而且,支撑这些数字增长背后的创新药,已经从机理不被欧美主流认可的仅是中国特有的丁苯酞们,到机理跟欧美主流接轨但性能上不具出海优势的埃克替尼们,再到在性能上可以与欧美主流硬碰硬也不逊色的泽布替尼/奥布替尼们,国产创新药在创新成色上已经完成了两次质的飞跃,开始具备真正国际化竞争的性能基础——这点非常重要,它不仅意味着未来国产新药有机会主导国内新药市场,也意味着国产新药至少在性能上具备了出海的基础。海外药品市场超过1万亿美元,每年仍然有5%-6%的增长,其中可能70%是创新药,这个市场在10年后有可能会达到超过7万亿人民币的庞大体量。相比当下国产新药400-500亿人民币,是大百倍的广阔天地。过去3年泽布替尼和西达基奥仑赛凭借过硬的性能优势已经敲开欧美市场的大门。虽然中美之间还有政治上的不稳定因素,但就目前FDA和EMA的政策看,欧美新药市场的大门依然对优质国产新药敞开。在可预见的3-5年内,国产新药出海的节奏大概率还是会持续加速。

另一组数据,是汇总统计上市超过1年的港股18A生物科技公司(剔除新冠业务扰动巨大的君实生物和康希诺生物)的营收。2019年-2021年的产品合计收入分别是29亿元、51亿元、113亿元,2年增长接近4倍,增速远超国产新药整体,意味着这批“创药新势力”已经成为国产创新增长的核心动力源。如果算上对外授权的合作收入, 2019年-2021年的营收分别是53亿、104亿、225亿元。考虑到这批公司自主创新产品还在加速获批和快速放量,预计未来3年产品收入仍将保持显著超50%的年增速。即使考虑全球宏观环境动荡和资本市场趋冷,对合作收入带来的负面影响,未来5-8年的合计总营收,预计仍将以每年超30%的速度增长。

与营收高歌猛进形成鲜明对比的是,这些公司的市值却在过去1年极速缩水。一增一减之间,18A生物科技公司作为整体的PS倍数已经剧烈下降:以2021年4月底市值去比2020年营收是60多倍PS,而以2022年4月底市值去比2021年营收已经不到13倍,如果考虑今年的增长,动态PS已经只剩10倍。参考欧美历史经验,成长型生物科技公司,成长早期普遍会有超过20倍PS、成长中期典型是8-12倍PS、成长后期会被给4-6倍PS。港股18A 生物科技公司现在是少年,多年发展后也还只是青年,整体给到10年PS并不困难。

一个空间巨大、增长迅猛的行业,比较合理的是放量早期给很高的PS,然后伴随营收的高速增长,在市值稳健增长的同时持续消化着估值。但现在的情况是,一个空间巨大的成长性行业,市场一把打到壮大后的估值水平。如果现在的动态PS是10倍左右,5年8年后仍然是10倍左右,这就意味着,以当下估值拿得住,就有机会参与分享行业的巨大内生增长。即使考虑一定比例的再融资摊薄,这里的内生成长动力仍然壮观。

当然,这里有两个前提:1. 18A公司营收高增的趋势不会被中断;2. 5年8年后的基本面,可以支撑10倍PS水平。

对于营收能不能持续高增,可以拆成两个小问题:1.创新药的需求够不够强烈,能不能释放;2. 国产新药供给有没有竞争力,能不能抢到份额。

需求方面,因为人对疾患的恐惧和对健康的渴望是非常强烈的情感,这可以为创新药提供无上限的强烈需求;在基础医疗获得保障之后,“人们对更美好生活的向往”,对更高水平诊疗的渴盼开始显化,再加上2015年开始的深度医改顺应与强化了这一趋势,人们的渴望与政策的扶持,共同促进了创新需求的释放。供给方面,国产新药的竞争力在以“3年小变样、5年大变样”的速度迅速提升,在国内市场占据绝对主导只是时间问题,出海征程也已经正式开启。另外,创新药行业(大体等同我们常说的生物科技行业)竞争的核心是产品性能和创新能力,而港股18A基本汇集了国内最具创新力的生物科技公司,应该比其它公司更受益国产“供给升级、需求释放”的产业大势。因此,18A公司营收高增是高可信度的趋势,有强可持续性。

剩下的问题,是多年后的18A基本面能不能担得起整体10倍的PS。这个问题换个角度说,是中国的创新药产业从本质上说到底是不是个好的商业模式,跟欧美创新药是大体相似还是本质不同——特别是在中国有一个独特的强势医保局的存在,会否动摇行业的景气根基。

一个最受争议的问题,是医保局介入入保新药的谈判定价,到底会不会破坏国产新药作为整体的投入回报预期。从宏观上说,国家组建医保局的初衷是借助支付的杠杆作用,挤压传统业务利润空间、加码对创新业务的扶持力度,进而主动引导产业的持续转型升级。所以,逻辑上说,扶持和加速创新是医保局设立时就被赋予的政治使命。医保局成立后,逐渐把创新药纳入医保支付范围,在客观上确实加速了创新药整个行业的发展。但医保局也有自身的局限,一个是嗷嗷待哺的创新药太多、而医保局当下的资源仍然有限,医保局有最大化有限资源的现实压力;另一个是双方谈判的模式,在定价效率上终究不如市场化竞争的模式,容易在局部形成不合理定价。从这点来说,我们对医保局过度博弈、无限降价的担忧是没必要的,这不符合医保局的使命定位和成立初衷,医保谈判这几年以来,我们看到医保局的定价思路还是比较清晰和稳定的。

但也要看到“机构定位上需要扶持创新”VS“资源供求上僧多粥少”这一对矛盾的客观存在,是贯穿医保局新药谈判的主要矛盾。这一矛盾可以解释医保局在新药谈判上明显“厚此薄彼的偏袒性倾向”:比如治疗重症急症新药的谈判成功率很高,医保局普遍给了很好的价格来争取尽可能高的谈判成功率;相比之下,仅是改善生活质量的多数慢病药的定价意向要低得多,医保局更优先保障“救死”而非“扶伤”。比如,在重症急症内部,相比50万100万天价去扶持只针对少数患者的孤儿药和贵族药,医保局更愿意用同等资源去扶持患者基数更大的10万20万定价的大众药。再比如,同样是针对重疾症肿瘤的新药,多数价值突出、格局良好的创新药的定价在7万-12万每年,一些格局更好、价值更突出的,定价会更高(比如达雷妥尤等等),而一些过度竞争的产品(主要是几大PD1单抗),定价则更低。对于那些竞争更激烈的产品,医保局是有动力去推动更大幅降价的,一个直接动力是可以节约有限资源去扶持更多创新,同时也有警告内卷问题、间接向“未满足需求”引导资源的效果。

那为什么,比如达雷妥尤单抗的医保年费用会被给到超20万,而已经多家竞品的BTK小分子抑制剂也给了超10万的定价?

这里有一个定价权,或者说议价能力的问题。首先,对于很多创新药而言,也不是非得进医保不可,比如贝伐珠单抗在6-7年前就在自费市场卖到了20来亿;过去几年,国内自费市场的支付能力又增长了一大截,加上各地惠民保等商业补充险也快速兴起,进一步增加了医保外市场的放量节奏,比如奥布替尼首个完整年就实现了2.2亿元的销售额,比如派安普利上市后仅4个多月就实现了2.1亿元的销售额,再比如帕博利珠单抗(K药)2021年在PDB样本医院实现了4.7亿的销售(算上样本医院外市场应该超20亿元)和59%的增长,这几个都是同类竞品已经纳入医保而自己未纳入的情况下,在医保外实现的快速放量。创新药不进医保也能实现首个完整年过2亿营收、几年后超20亿营收,靠的还是性能上的优势,和医患的认可。

进医保并非必选项,而是药企提高峰值天花板的一个选项:比如50万患者基数的一个疾病,假设新药定价20万每人年,只需要覆盖2%的患者来治疗1年就有20亿元营收,这不算是多困难的事;但如果降价进医保,比如年费用从20万降到8万,来换取覆盖患者从1万增到6万,营收空间就有机会从20亿增加到了48亿,即使毛利率和净利率有所下降,总利润可能还是增加的。但既然是个选项,就意味着药企也有放弃的权利。医保如果给的价格,进了还不如不进,那药企为何还要降价进医保呢?一个谈判,或者一次交易,对双方都有利可能达成。在交易双方都获益的基础上,才有进一步谈如何分配价值增量的前提:如果药企的议价能力强,双方谈判就可能形成一个更有利于药企的高定价;如果药企的议价能力弱,双方谈判就可能形成一个对医保和医患更有利的低定价——但可以肯定的是,那些谈判成功的,即使是低定价产品,进医保也比不进医保对药企更为有利。

一款新药,它的临床价值越突出,不可替代性越强,不进医保能实现的销售潜力越大,它在医保谈判时不接受低价的底气也就越足;反而越是这样的药品,医保局越有动力去尽量争取纳入,以体现对创新的扶持。比如上文提到的达雷妥尤单抗是唯一获批的CD38单抗,它有很强的不可替代性;比如具有性能优势的BTK抑制剂,就算不进医保也能上量。这些产品最终反而获得了相对更好的定价。对于那些可以定价到7万-12万的国产肿瘤新药,只要价值突出、格局良好、患者充足,考虑到国内更为庞大的患者人群,以及低得多的研发和生产成本,它们的投入回报率不低,按我们的测算,是不输欧美生物科技公司可比产品的。假设还有机会出海,可能有机会显著超过后者。

总体而言,中国的创新药跟欧美的创新药并无本质区别,都是“医疗升级”大趋势下的具体投射,都是靠着创造更强临床疗效来换取高额回报。医保局的存在,在加速行业发展的同时,也影响了行业内的生态结构和利益格局,但它并不改变创新药的商业本质,也不影响优质创新药的高回报特征。中外新药主要的区别,是不同禀赋决定了在不同类型新药上的比较优势差异:国内创新的优势在于更低的研发和生产成本,在技术已经充分扩散的领域里,有更大机会做出成本更低、性能更强的国际竞争力产品;国内创新的劣势在于基础研究积淀不足,在技术并未充分扩散的领域里,还不具备广泛诞生开辟式创新的潜力。

当下18A估值体系的崩溃,除了外部宏观因素之外,可能也与创新药上下半场逻辑切换时的预期混乱有关。国内创新药,已经从单纯逻辑与资金驱动的上半场,进入到商业与竞争驱动的下半场。旧的逻辑信仰已经被打破,不再“是个创新就看好”;新的逻辑信仰还未建立,那些代表未来的公司还得不到广泛认可。但按我们的理解,类似当下预期混乱的状态不会太过持久,因为有一些契合行业变化趋势的公司,他们获批上市的产品已经开始高速放量、他们开发阶段的产品仍在快速推进、他们的海外拓展也已破冰推进。对于这些公司的前景和预期,我们在反复研究后还是坚持原来的观点,他们有着很值得期待的未来。