(原标题:一个有趣的基金经理评价指标)

个股交易是投资者投资能力的落脚点,对于基金经理同样如此。

个股交易无非就是买入和卖出,针对买卖时点的差异,通常有左侧投资和右侧投资两大类型。

把基金经理的交易模式按照左侧和右侧划分有利于基民对基金经理做判断和筛选:

(1)左侧的基金经理通常估值容忍度会更低,右侧的基金经理通常估值容忍度更高。

(2)如果两位基金经理业绩差不多,偏左侧的基金经理可能会更值得信赖一些,逆市场共识更能体现基金经理的选股能力。当然这不代表着偏右侧基金经理不优秀,在行情发轫之初能够识别未来的市场机会也需要超越市场的判断力。

(3)对于太过右侧的主动基金经理,我认为可能得小心,这大概率是追高小能手,跟风市场,业绩波动大。而且不论是对个股还是行业的投资价值判断,均缺乏足够的前瞻性。

如何判断基金经理到底是左侧还是右侧呢?

右侧交易体现为追涨,越早买越好;左侧交易则体现为抄底,越早买越差。因此:

如果交易偏右侧,那么这笔交易越提前做,业绩大概率比现有业绩越好。

如果交易偏左侧,那么这笔交易越提前做,业绩大概率比现有业绩越差。

基于这个思路,再考虑到基金在每半年度会给出一次完整的持仓,我给出识别基金经理到底是左侧交易还是右侧交易的简易算法,如下:

收益差异 =股票持仓在过去半年期间的涨跌幅(提前买入)-过去半年期间基金涨跌幅

如果收益差异<0,即提前买入业绩更差,意味着基金经理是左侧交易;如果收益差异>0,即提前买入业绩更好,意味着基金经理是右侧交易。

举个例子,如果某基金披露的2021年年报持仓持有的是一堆新能源,这堆股票在2021年下半年的收益是+10%,你以为它在2021年下半年业绩很好,结果这半年基金的实际收益是-10%,该基金经理大概率是右侧交易。

再举个例子,如果某基金披露的2021年年报持仓持有的是各种“茅”,而这堆股票在2021年下半年的收益是-10%,你以为它在2021年下半年业绩很差,结果这半年基金的实际收益是+10%,该基金经理大概率是左侧交易。

可能单看半年的数据有偶然因素,如果基金经理任职期间各个半年的数据放在一起看,就能看出基金经理到底是经常左侧还是经常右侧了。

为此我统计过一些典型基金经理的情况,很符合大家的定性认知。

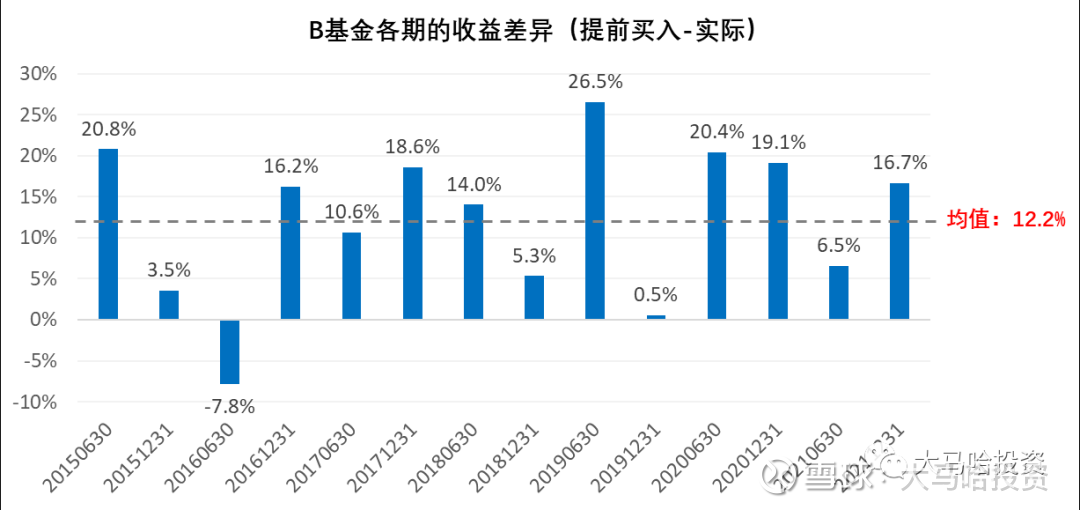

此前我在曾经的百亿基金,是如何堕落的?一文中,对喜欢追热点的绩差B基金的各种追高行为进行了详细列举,如果计算上述所列的收益差异指标,是下图这样的:

该基金各期的收益差均显著为正,这意味着该基金经理每半年度披露的那些持仓在过去半年的时间里要比基金的实际业绩平均要整整高出12.2%!

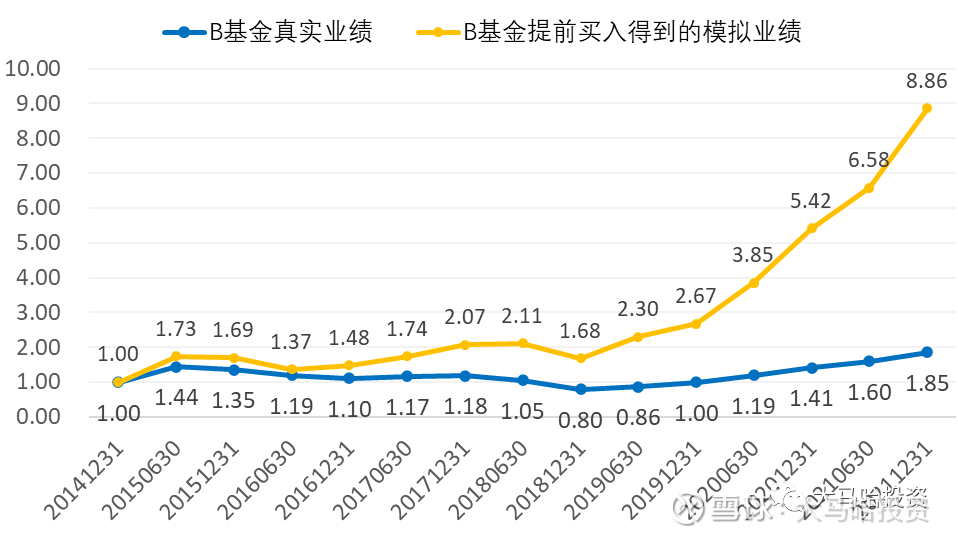

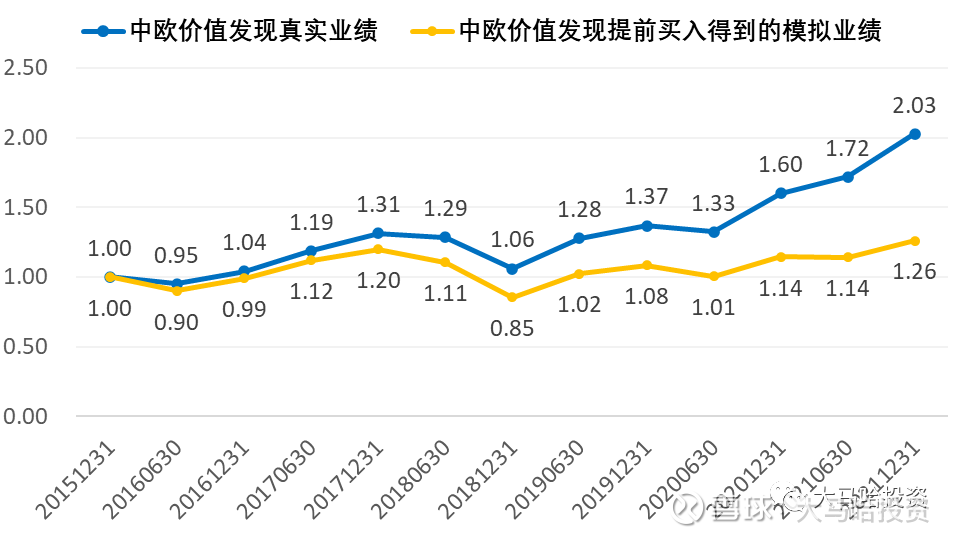

这个数据是惊人的,换个维度,我们假定该基金经理提前最多半年买入他的那些持仓,即将基金期末股票持仓在过去半年期间的涨跌幅作为其业绩,那么真实业绩与提前买入得到的模拟业绩对比是下图这样的:

由此可见,提前买入的模拟业绩秒杀实际业绩,该基金经理是妥妥的追高小能手无疑…

需要特别声明,当时我写那篇文章时还没有想到这个指标...

这个基金经理属于比较极端的情形,接下来我们看一些大家熟知的基金经理:

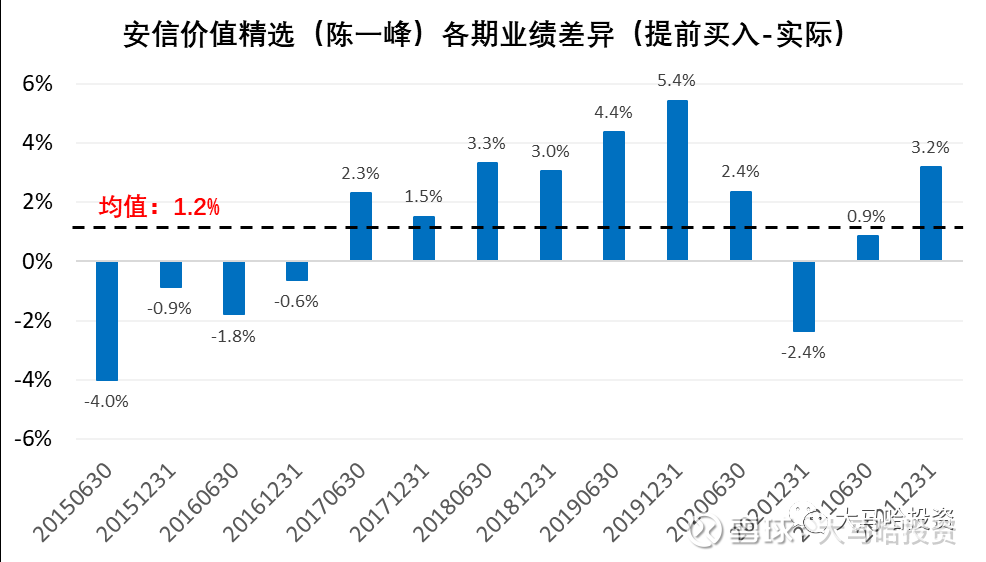

上篇文章我聊到了安信基金陈一峰,我将他定义为略偏右侧的选手,下图为其收益差异指标:

陈一峰的各期收益差异均值为1.2%,显著低于B基金的12.2%。陈一峰在我看来虽偏右侧,但高位追进去的时候很少,因此右侧不代表投资能力差,只有像上面说的B基金经理那样特别右侧才说明投资能力差。

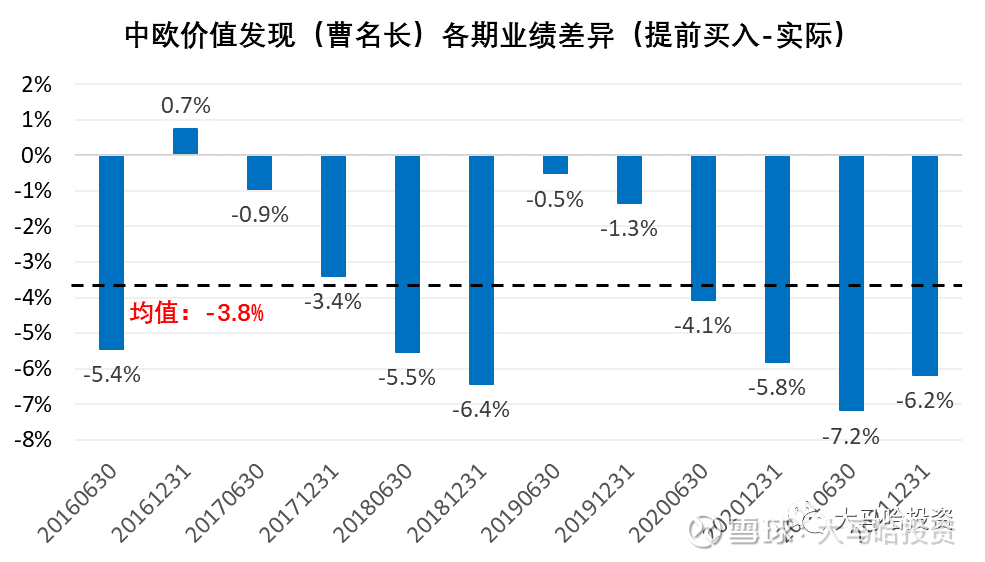

上面我说过,注重估值的基金经理往往是左侧选手,所以我们看看老曹管理的中欧价值发现(具体如下图),各期业绩差异均值为-3.8%,这意味着提前买入他持有的那些股票,收益反而要差不少,这是典型的左侧投资者。

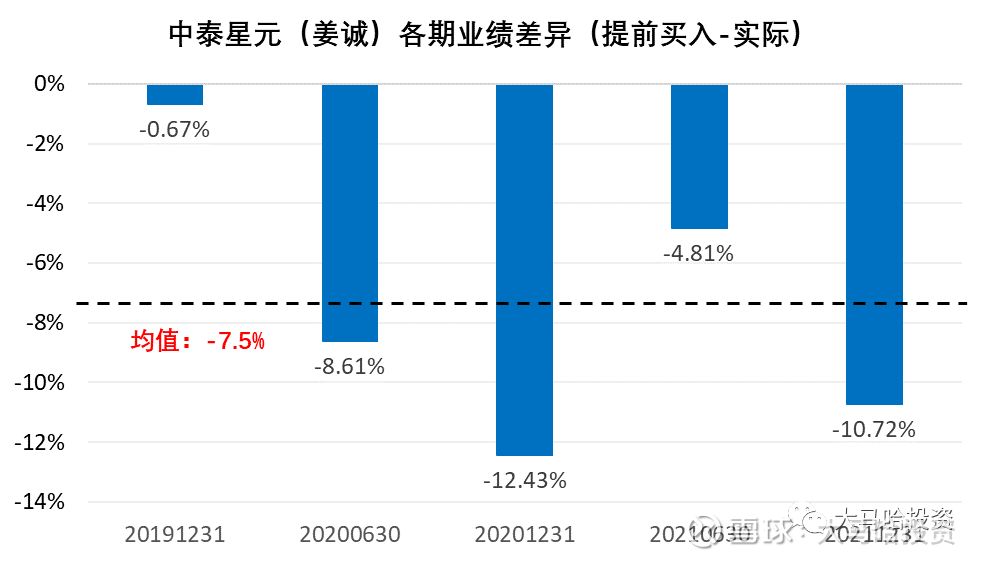

再看另一位深度价值投资者姜诚,具体如下,这同样是一位坚定的左侧投资派,各期业绩差异均值为-7.5%。值得一提的是,中泰的另一位基金经理田瑀,尽管估值容忍度要高一点,但同样是一位典型的左侧选手,任职期间各期业绩差异均值-11.4%。

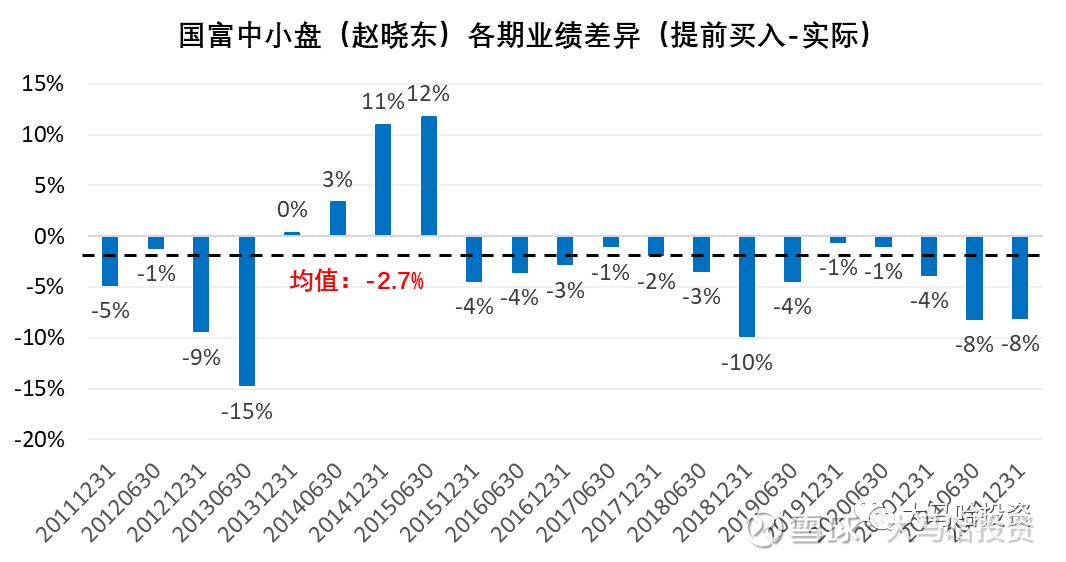

再看均衡偏价值型选手(国富中小盘赵晓东),这一指标均值为-2.7%,也是偏逆向选手。

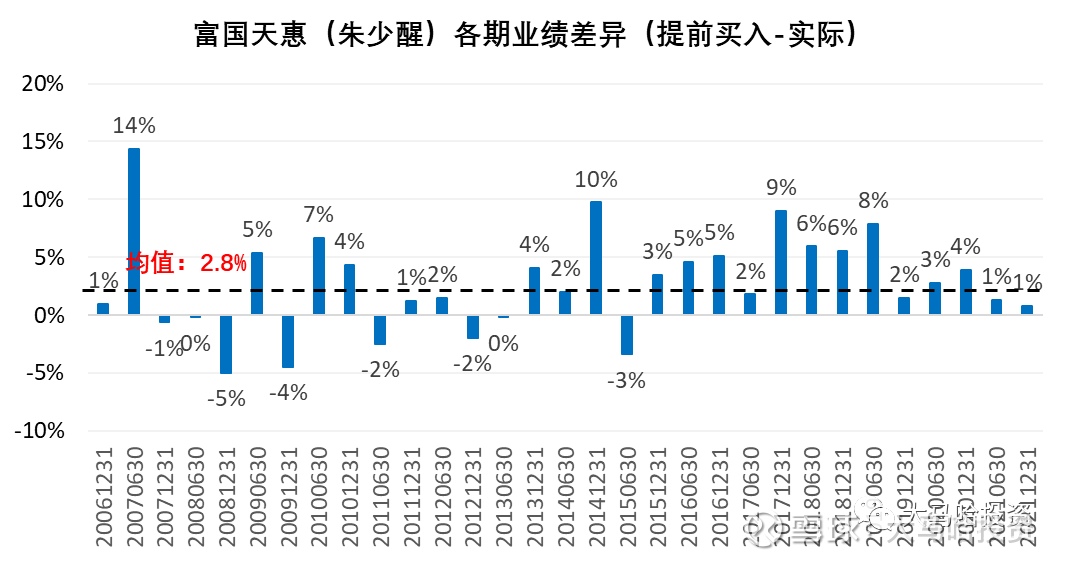

像成长型选手朱少醒,则偏右侧风格,各期业绩差异均值为2.8%。

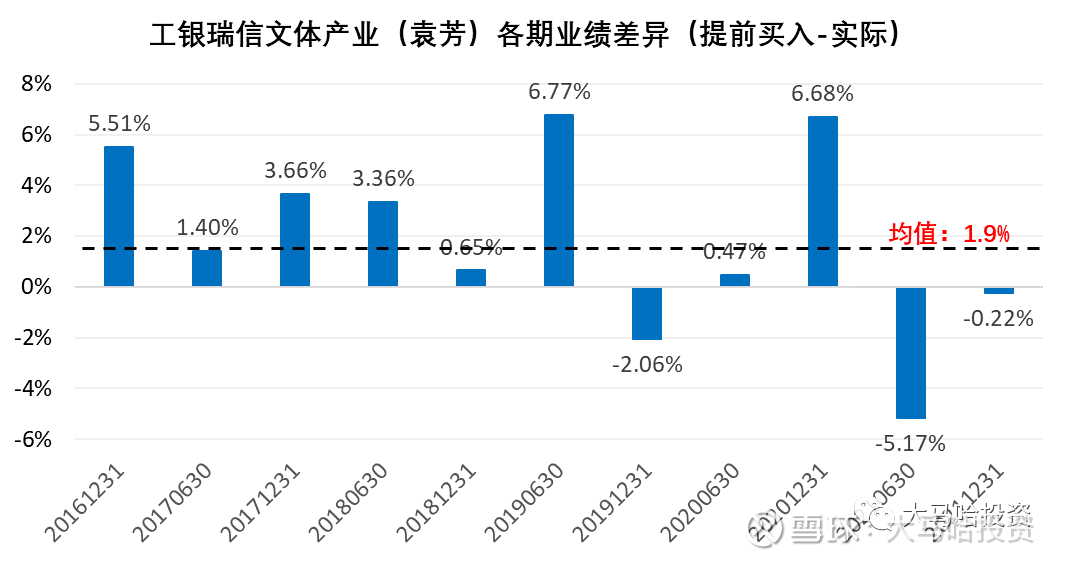

一些朋友可能会认为,换手率高的交易型选手会呈现出非常强的右侧风格,其实并不是,我们看看工银瑞信文体产业(袁芳)的数据(具体如下图),各期业绩差异均值为1.9%,略偏右侧一点,总体还算好。

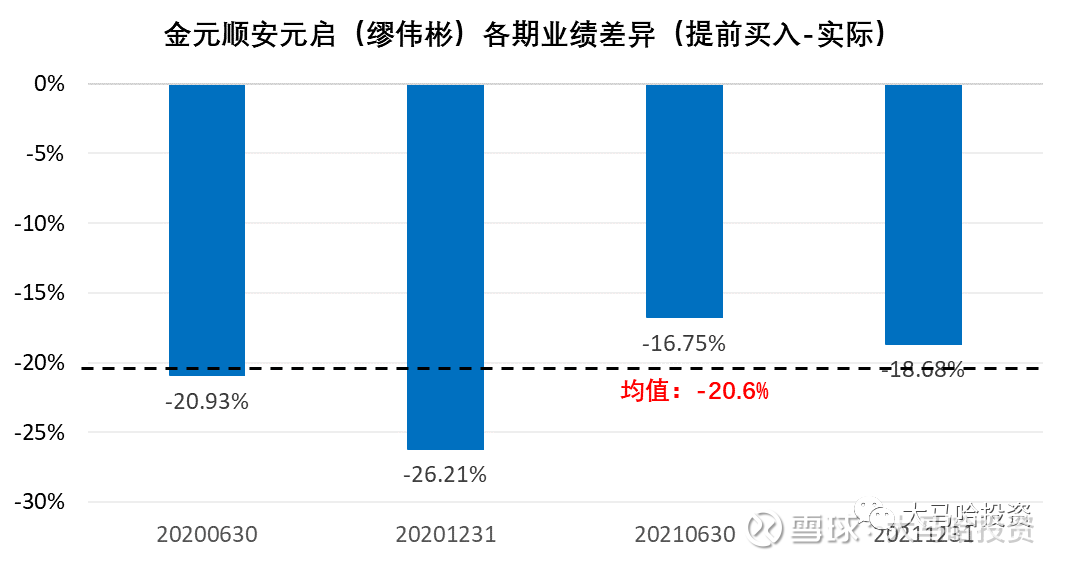

还有最近一只叫金元顺安元启的基金非常火,我特地去看了下(具体如下图)。

好家伙,这是一只非常极致的投资微盘股的抄底型基金,最近四期的业绩差异均值低达-20.6%。该基金主要投50亿市值以下的个股为主,这些个股基本面普遍一般,但被基金经理买入的股票普遍具有买入之前表现糟糕,但在买入后可能会蹭上一些主题热点而走强。

最后,再给大家列另外两位追高特别明显的基金经理的具体数据,给各位参考。

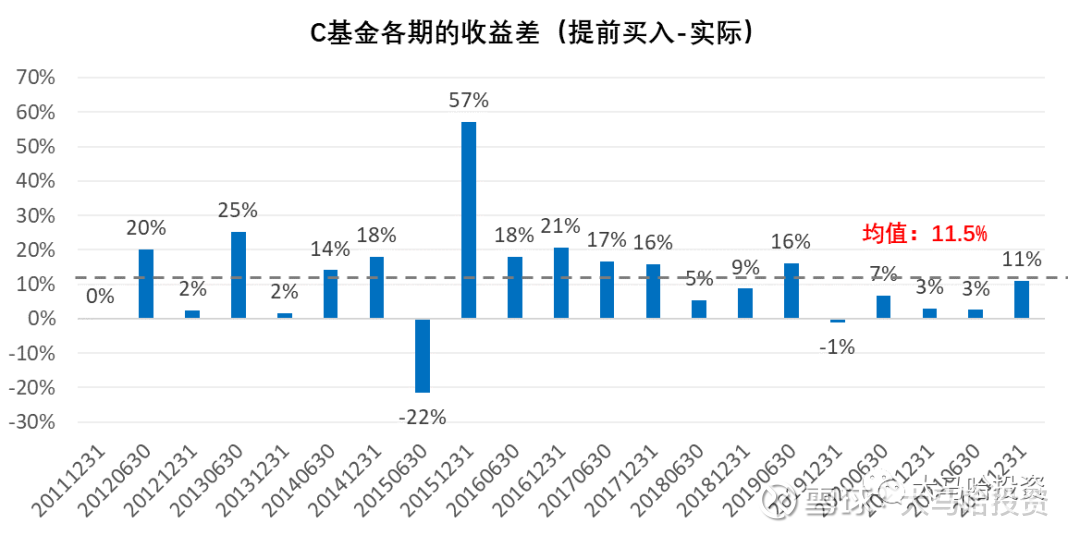

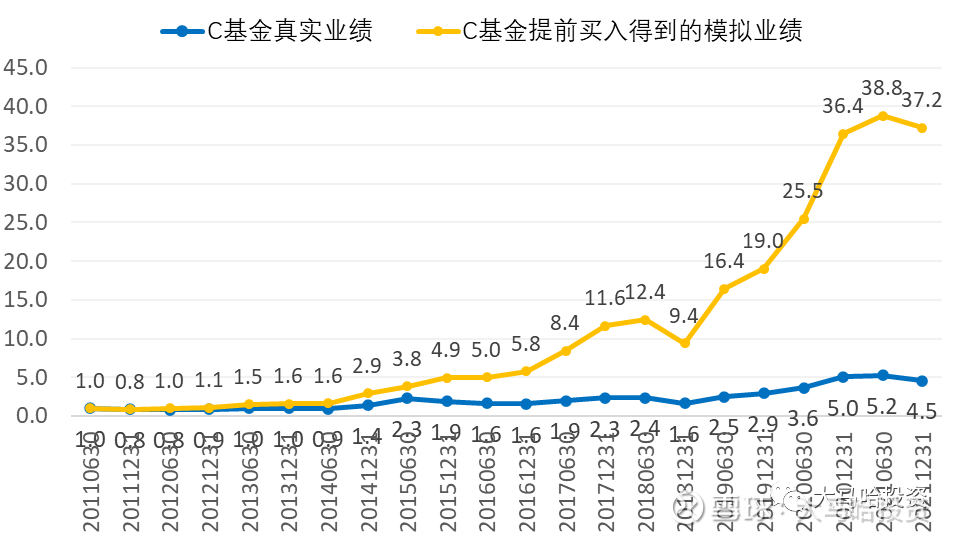

第一位基金经理C是大家非常熟知的,我直接上图:

C基金经理各期收益差异均值为11.5%,如果C基金经理能提前最多半年买入他持有的那些股票,那期间业绩将由实际的353%大幅提升至3624%。

对,你没看错,由353%提升至3624%,我没有漏掉小数点…

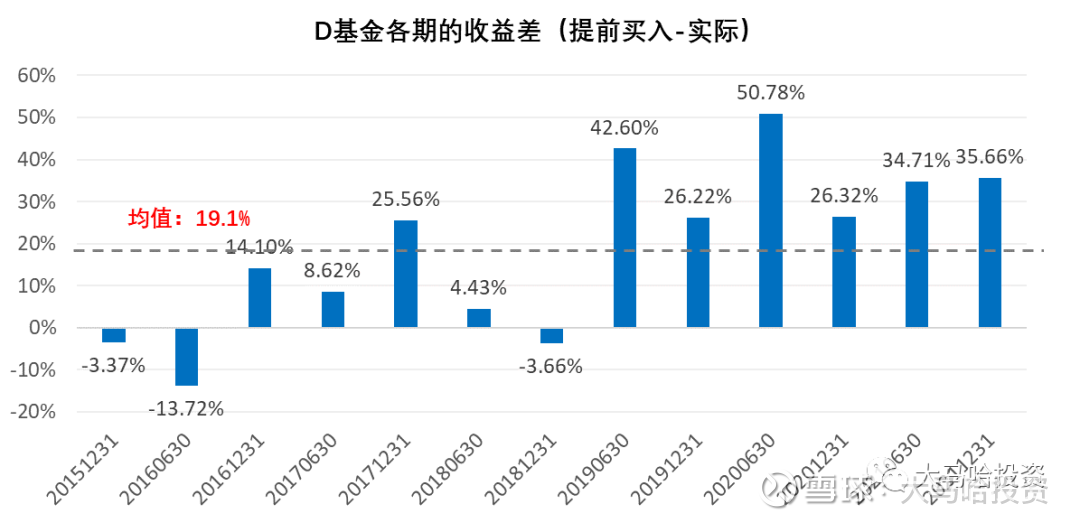

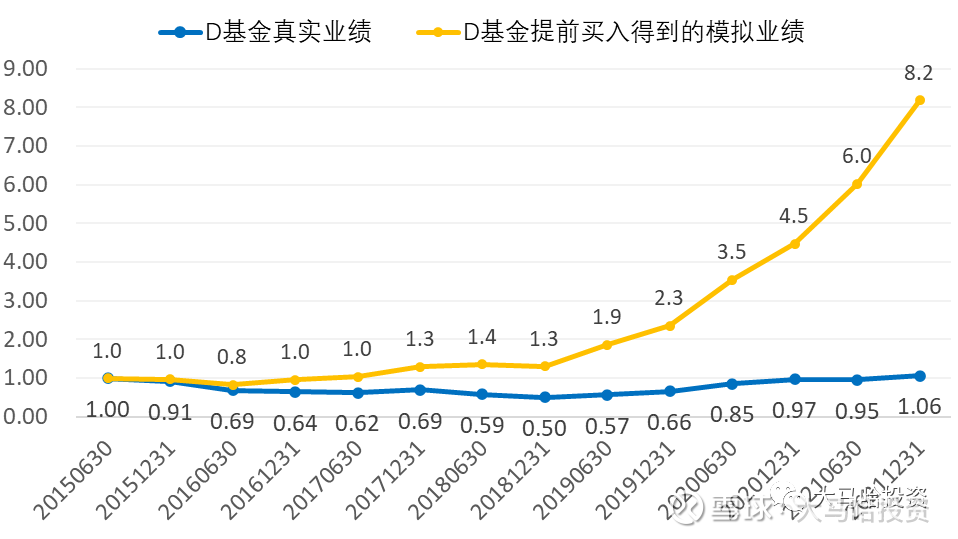

第二位基金经理D比较冷门,长期业绩不太理想,我也直接上图。

D基金经理各期收益差均值为19.1%,如果D基金经理能提前半年买入他持有的那些股票,他足可以乌鸡变凤凰,持有期间业绩由区区的6%变成惊人的718%...

对上文提到的(B、C和D)基金经理感兴趣的朋友可以私信发送“马赛克”获取三个基金经理对应的基金产品名单。

上面给大家列出了这么多不同风格的基金经理数据,不难看出该指标还是很好用的,基本上反映了各基金经理的风格特点,与大家的印象也颇为相符。后面我会尝试像此前做超额收益汇总表那样,将A股市场的代表性基金经理的该指标数据统一列出来供大家研判参考,敬请大家关注我的后续文章。

关联阅读:

曾经的百亿基金,是如何堕落的?

全文完!本文的所有统计数据均来源于Choice,原创不易,如果此文对大家有帮助,欢迎点赞、评论、收藏、关注及转发四连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

@今日话题 @雪球基金