(原标题:网络爆火的“4%定投法” 是否真的很厉害?)

#医药基金逼近估值底部,定投良机已到?# 最近市场震荡又加剧了,A股也打响了3100点拉锯战,基金公司也开始内卷,纷纷推出定投活动,甚至还把自家基金经理定投扣款记录都拉出来晒单

这不,我在前段时间逛B站时,就看到一个号称“名校硕士毕业,资深研究员”的博主分享的“进阶版定投策略——4%定投法”。

我认真反复看了这个视频,理解到其核心就是“只买跌,不买涨”,如果只是原地轻微波动,都是不会触发加仓的,目的也很明确,就是要尽量降低买入成本。

这个视频在B站的播放量已经达到了28.6W!

当我看完4%定投法的介绍后,第一反应就是:

“想法不错啊!我怎么没有想到?“

“迫不及待想要试试看!”

于是,我立即开启了“策略数据回测”项目,邀请到了成都西筹科技来为我提供数据支撑,一起来验证一下“4%定投法”是否真的这么好。

如果效果真的好,我肯定会第一时间推荐给大家。

于是在与西筹团队进行了多次沟通和分析后,我们终于得到了令人失落的结果:“4%定投法竟然跑不赢普通定投!”

难道:买跌不买涨,不能降低成本?

在本文末尾,我会回答这个问题。

那么接下来,文章会依次讲解一下内容:

①4%定投策略的规则

②回测148只优秀基金后的数据结论

③分析“买跌不买涨”跑不赢普通定投的原因

④到底怎么定投更好

4%定投法总共有3个环节:

1、建仓期:把可投资资金平分成10份,每次投入一份;

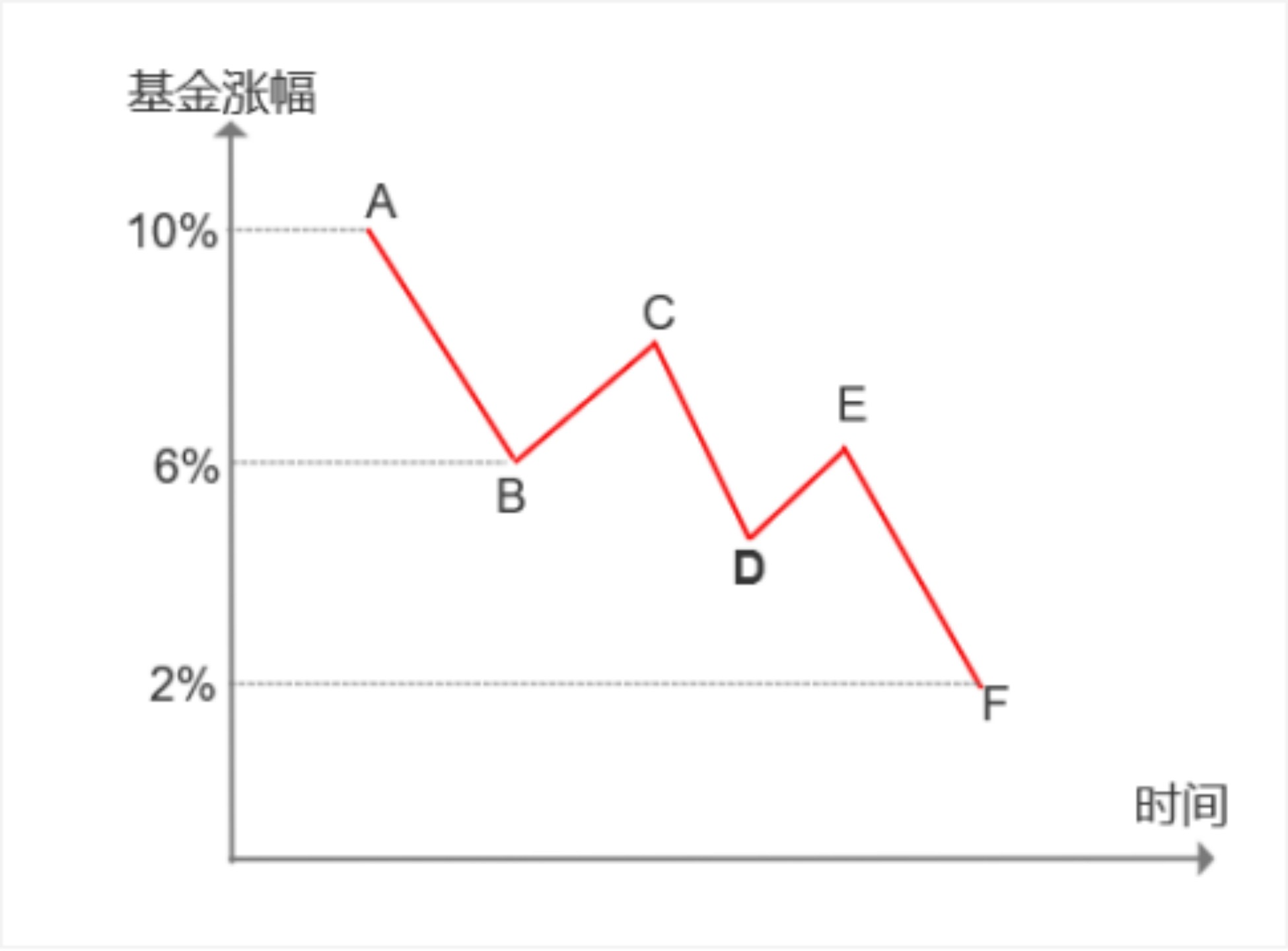

2、投入期:每当从上一个“最低点”,跌幅达到4%后达到“新低点”时,就投入1份。如下图所示,假设你上一次买入时的低点在A,那么后面,你应该在B和F点买入,而不是D点(这一点很关键!)

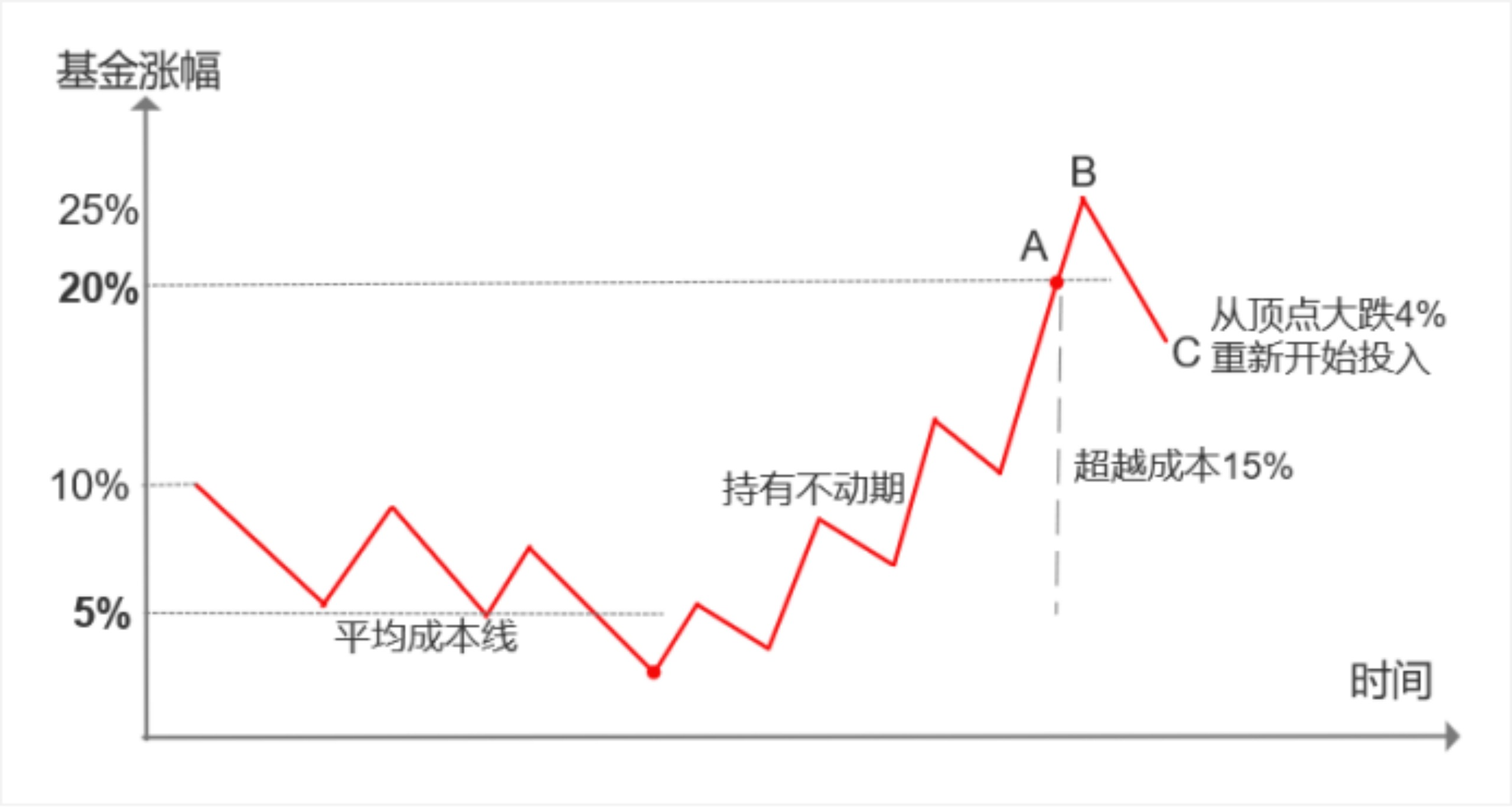

3、大涨脱离成本期:假设牛市行情突然来临,开始单边上涨行情:

①当未涨到超越成本15%时,则持基不动,也不投入;

②当净值涨到超过平均成本15%后,进入止盈观察区间,然后从最高点回撤达到4%后,卖出止盈。并在下跌4%后,开启新一期定投。

以上就是视频中讲解的具体方法。

视频中也解释了为什么是“4%”——因为从大量基金历史数据来看,特别是优秀的基金,通常最多跌30%就差不多到底了。极端行情下会跌到40%,但是这种情况在历史上出现次数很少。所以,把资金分成10份,即便在高位开始定投,每跌4%就投入一份,等10份钱全部投完,代表基金也已经跌了40%了,也是在底部区间了。

怎么样?看完后是不是第一感觉就觉得:真不错!很有道理!

那么,我们来看看真实的回测数据。

1.首先确定本次回测的基金样本

①基金成立满5年,且近5年年化收益率≥18%;

②基金公司非货规模前20%

共筛选出148只长牛基,并从2018年1月开始跑策略,到2022年初截止。

2.以下是回测数据结论

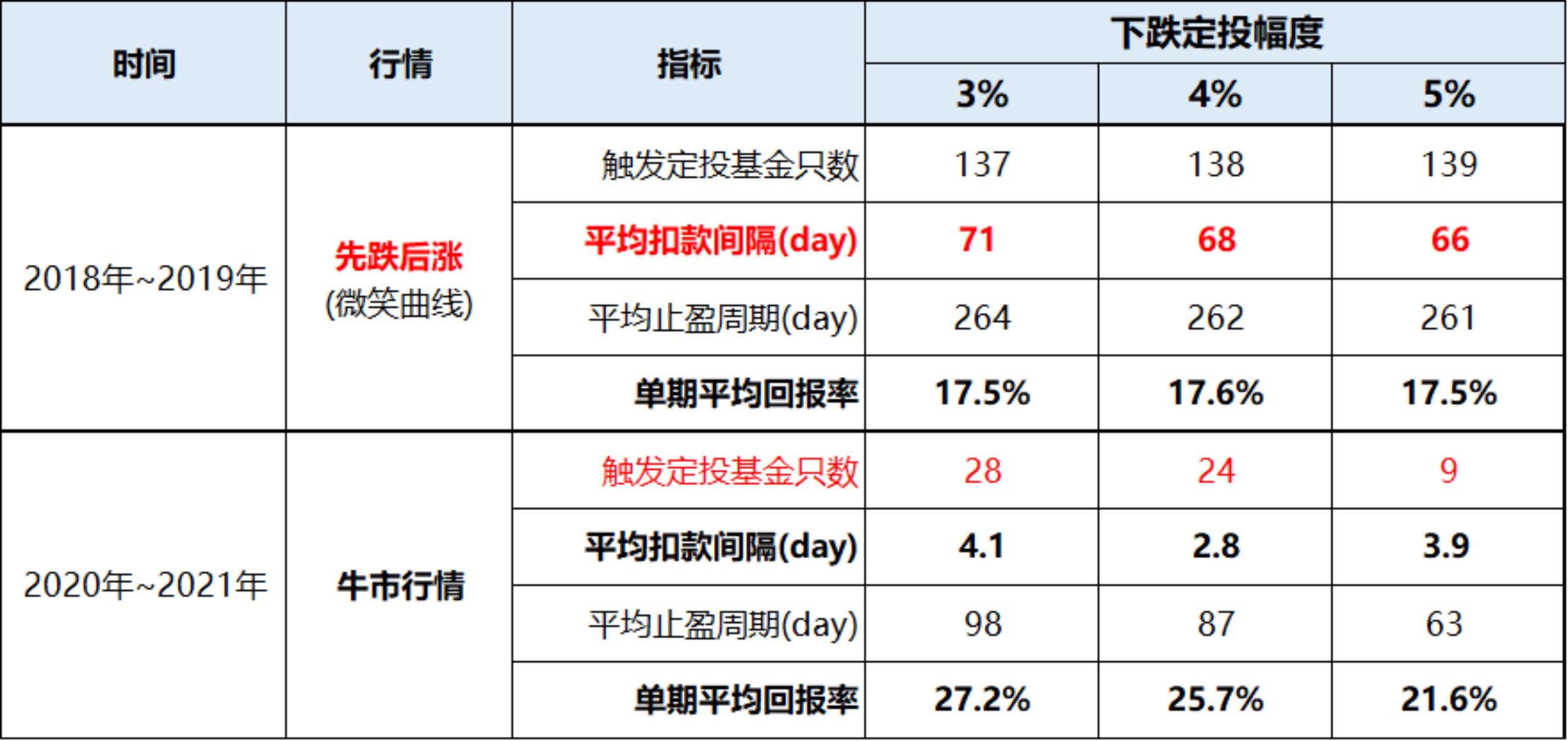

回测的时间段是从2018年1月~2021年12月,穿越牛熊。

为了更全面的验证策略,我们不仅回测了视频推荐的4%,还同时回测了3%和5%。

回测源数据by西筹科技 数据整理by范范

?我们先看在2018~2019年的“微笑曲线”行情下:平均138只基金触发了下跌定投,虽然单看“每一期”(才开始到止盈)的回报率17%还行,但是最大的问题就是“定投扣款间隔”过长,平均要等2个月才定投一次,这导致的问题就是“投入金额”太低了,最终落到盈利金额少,也没赚多少钱。这也侧面说明了优秀的权益类基金,可能日常波动不低,但是不容易创新低!所以,总体还是比较稳。

?再来看2020年~2021年的牛市行情:最大的问题就是“触发定投扣款”的基金数量,相当少!即便设置3%的下跌扣款幅度,也只能触发28只基金扣款。(咱们回测基金有148只)也就是说,对于绝大部分基金来说,如果采用“下跌至新低才买一笔”的定投法,就完全错过了整个牛市行情,连汤都喝不到。

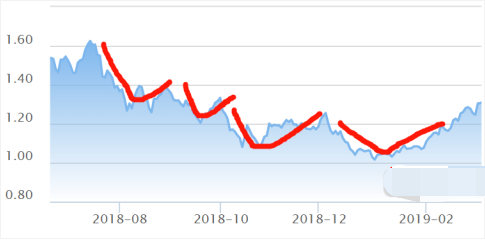

为了更形象给大家展示该策略,我特地找了$中欧医疗健康混合A(F003095)$ 来给大家展示细节。

我首先关注到的还是“第2期”,2018年6月~2019年4月期间,先跌后涨的微笑曲线行情下,该基金本身期间涨幅 -5.9%,而该定投策略的收益率是13.8%!

但是,我对比了同期中欧医疗健康混合的“普通月定投”的情况:

先看看收益率:下跌定投策略并没有明显优势,仅仅多了3.8%;

再看收益金额:两者差别更小。最重要的是,普通定投操作起来相当简单,省时省力。

所以,还是简简单单的普通定投好。

看完数据后,我陷入了沉思:为什么这种看似能赚更多钱的“下跌4%定投法”还跑不赢普通定投呢?

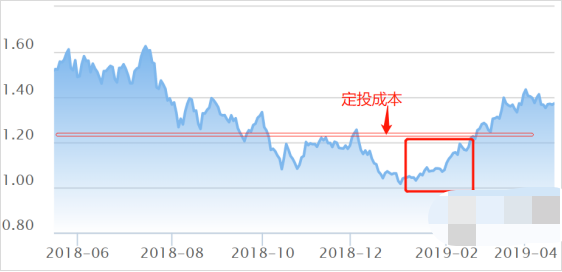

今天我终于想通了。还是拿上面“中欧医疗健康混合”为例:

4%定投法是“买跌不买涨”,从18年6月高位基金净值为1.46元,每次跌破新低4%后就买一笔,直到底部净值为1.016元结束购买,然后一直持有等待上涨。

期间平均定投成本为1.26元,也就是下图横线位置:

问题就在这里:上图红框的“回暖区间”,如果继续定投,是可以继续拉低成本的!普通定投就赢在这里。

所以,这就是为什么 看似成本更低的“只买跌不买涨”,还不如在整个“微笑曲线”期间无脑定投的成本低。

不知道大家有没有发现,无论是左侧下跌定投,还是在右侧回暖时定投,其实成本都差不多的!

那么,问题就来了?

既然“左侧下跌定投”和“右侧回暖定投”,成本都一样,那我们为什么不等跌到底部区间,甚至开始回暖后,再慢慢定投呢?

为什么机构和媒体都反对“等回暖后再开始加仓”的行为呢?

这个问题其实也是文章开头抛出的问题:买跌不买涨,不能降低成本?

我还是先说结论:“左侧下跌定投”肯定比“右侧回暖定投”更好!

原因1: 左侧定投可以更好地设置卖出策略,而右侧定投很容易上头一直买,难以及时止盈。

通常,当我们在左侧下跌时不断定投,等定投到底部区间时,大概率“子弹”已经打完了,等后续回暖期间,可以投入的资金很少(被动控制追高的资金量)。那么,当基金净值涨回到跟定投成本一样后,就可以一层一层卖出了。

但是,如果回暖才开始右侧定投,特别是看着基金一直涨,再看看自己手里还剩下那么多现金,第一反应就是“再不投进去,就真错过机会了”,然后就越买越贵,很容易上头,从而忽略止赢,最后高位站岗。

原因2:左侧开始定投,可选择的定投策略更多。

比如,在你时间精力允许的前提下,你可以在每一个小的微笑曲线中,做“左侧定投,右侧止盈”的波段操作;

也可以像4%定投那样,只买跌不买涨,追求最低的成本;还可以用“倒三角”加仓法,越跌,买得越多......

我认为比较理想的定投策略就是在“急跌”后的“稳定期”开始,越跌越买,然后回暖后继续定投,直到“定投成本=基金净值”后,就要开始留意了,保守一点的客户,可以一层一层逐步逢高卖出止盈。

总之,左侧开始计划定投,你的选择会很多。但是,一旦回暖后才开始,那么就很容易被上涨影响情绪,从而造成非理性操作。

最后想说的是,虽然网络大V的4%定投法,没有视频中宣传的那么好,但这种“尽量降低成本”的思路肯定是对的!

所以一味追求“最低买入成本”的后果就是:一年都投入不了几次,投入的本金少了,那么收益率即便高一点,最后获得的收益金额也很低。特别是在牛市行情中,很可能完全“不在场”,完全错过一波行情!

所以啊,大道至简,对于我们普通投资者来说,可能真的没有太多必要去费时费力做一些“花样定投”。就老老实实设置好普通定投,制定好“止赢目标和减仓计划”,并且一直坚持下去,就已经很棒了

@雪球基金 @今日话题 @雪球创作者中心 $上证指数(SH000001)$ $创业板指(SZ399006)$ #今日话题#