(原标题:关于医保:对市场担忧的一些不同看法)

本文为$青侨阳光(P000385)$ 5月报里“投资思考:医保真相,认知周期,与自我反思”的部分节选~

政策是理解医药行业的关键,而医保又是理解政策的重点,因此,能否正确理解医保的角色与定位、行为与影响,是我们正确理解行业趋势的一个前提基础。

市场上流传着很多听上去很合理、但与事实真相相去甚远的观点。这些观点在医药标的的持续下跌中被广泛传播,这种广泛传播的偏见会进一步强化了下跌趋势,进而在某些方向上形成系统性的压抑与错杀。

之前的月报中,我们探讨过“医保到底是在扶持还是打压创新”的问题:国家医保的强势谈判地位,对少数过度竞争的创新产品不太有利,但对大多数创新药械而言是重要的加速力量;过去5年,医药行业的内生增速稳步下台阶,但创新药作为整体保持了3年翻倍的速度、甚至在近年还有所加速,这与医保局通过谈判将新药纳入医保密不可分,不管是逻辑上还是行业数据上,医保局都在加速推动创新的崛起。

本次月报我们试着探讨2个有关医保的新的话题:

1).防疫需求是否正在让医保不堪重负,医保会否被迫挤压正常医疗支出?

2).强势医保的崛起是否会系统性冲击医药制造业的议价权,导致上市药械企业作为整体的盈利能力出现大幅下行?

先来看第一个话题:防疫需求是否正在让医保不堪重负。

这个问题是比较好回答的,因为医保局有定期公布收支数据的传统,5月23日披露了前3月的统计数据:基金收入8314亿元,与疫情前的2019年同期规模相比,年均增长9.3%;医保基金支出4584亿元,与2019年同期规模相比,年均增长3.1%;期间结余3730亿元,与2019年同期规模相比,年均增长19.6%。另外,2019-2021年的医保全年结余率分别为14.6%、15.4%、16.4%,逐年攀升。所以,新冠疫情这3年来,医保不仅没有不堪重负,反而是结余率已经连续第3年攀升。

疫情反复,会影响入院就医,一些“非紧急非必需型医疗需求”会因此后延或消失,这块消失需求对应的总支付规模,超过医保需要承担的疫苗等防疫费用(核酸检测原则上市地方财政而非医保基金担负)。从负面的角度理解,是疫情会压抑正常就医需求,使得除疫情受益型业务(尤其是防疫品出口业务)之外的医药行业整体承压,行业增速远未达到潜在增速。从正面的角度理解,是非防疫型医药业务未来一旦解除封印,行业可能还会迎来明显加速。

不过,对医药投资者来说,相比结余率持续提升积蓄的再释放潜力,往往与高结余率伴生的“宽松窗口期”的意义会更大。因为前者可能也就是让行业增速提高5-6个百分点,回到8%-10%的行业正常增速;而后者往往意味着更可稳定预期的政策环境,在估值时更有利于延展远端的成长预期。

国内医保基金在收支管理上,一直有“量入为出”的传统:结余率掉多了,政策会各种踩刹车,容易出现花式控费新政;结余率剩得多了,政策会松刹车同时加点油门,往往意味着更温、更可预期的政策环境。

事实上,医保局在去年关节集采和今年胰岛素集采中,已经大大弱化了对更大降价的诉求,同时强化了对品牌的尊重,价格降幅也显著收窄。而且,骨科和胰岛素之后,在国家层面也一直未公布下一轮集采的高耗与生物类似药新品类,集采扩围的进程似乎在明显放缓。反而是2021年起,我们越来越多听到,诸如机器人辅助手术纳入地方医保、TAVI手术纳入地方医保等新闻。虽然市场上对这些很少有讨论,但我们觉得,这可能是值得注意的边际改善的政策信号:未来1-2年,很可能会是医保政策的宽松窗口期。

再来看第二个话题:强势医保的崛起是否会系统性冲击医药制造业的议价权,拉低上市药械企业的整体盈利水平。

医保的能量确实巨大,2018年国家成立医保局时,集合了人社部和卫计委的医保管理、发改委的医疗服务与医药产品的定价、卫计委的招标采购等职能,尤其是后面两个的招采职能和定价职能,让医保方从依附于医疗体系的被动支付方,变成了真正有能力引导产业发展的核心政策力量,是我们现在看到的仿制药带量采购和新药谈判入医保等政策得以推行的权力基础。

但医保局的成立是带着使命的,医保局需要维持医药企业必要的高利润率来配合这一使命的达成:以支付为杠杆,撬动行业利益格局,推动行业的“提效+创新”。

医保局能提效,是因为原来的行业是“医疗VS医药”两股力量在主导,但问题是它俩在利益上相互依存,药企需要医院和医生帮它卖药,医院和医生需要药企给它加成与回扣,两者不仅无法相互制约,反而可能一拍即合,助长一些不合理诊疗行为,来牺牲社会利益来增加彼此的利益,比如以药养医越来越严重造成诊疗结构畸形,比如回扣现象遍地、“没啥用”的神药横行,比如大量老药躺赢后企业都不愿真正冒险做创新等等;而医保局的出现,让行业变成了“医疗VS医保VS医药”三足鼎立格局,更重要的是,医保局不需要医院医生和药企帮忙卖医保,利益上的独立让医保局成为其它双方真正的制衡力量。在制约医疗与医药、推动行业效率提升方面,医保局的贡献是巨大的:比如原来因为缺乏有力外部监管而滋生的每年4000-5000亿规模的“神药产业链”,在医保的介入监督下,已经急剧萎缩;比如原来躺在老药上赚政策漏洞红利而无意冒险创新的医药制造业,在医保不断封堵政策漏洞之后,靠着低价值老药躺赢的历史一去不返,很多传统老药企被迫重新站起来,跑着去寻找新的出路。

看上去医保局主要干的是“破旧”的活,其实医保局更重要的政治使命是“立新”:扶持创新发展,推动产业升级。某种程度上,拔除枯死的朽木、裁剪老树的枝丫,也是在为承载转型希望的新树苗腾出足够的资源和空间。

但破旧容易立新难,创新能不能发展、产业能不能升级,起决定性影响的还是在企业端。而要想让企业心甘情愿地冒着巨大风险去创新,合理的高回报是必要的基础。从逻辑上说,医保局需要“挤压传统产业的利润预期”+“维护创新产业的利润预期”,才有助于引导资源向创新集中,进而推动产业升级。事实也是,我们在之前的交流中分析过国内入保新药的定价问题,对于那些“价值突出+格局良好+患者众多”的创新药,医保局给的价格已经算得上非常有诚意。因此,“推动产业升级”的使命,意味着医保局有充足的动机在符合自己战略方向的领域,维持充足的利润预期。

那是否意味着契合医保局扶持意愿的领域里,企业的利润就能有保障;那些不契合医保局扶持意愿的领域里,企业的利润就难以维持?还真未必。下面分别就OTC仿制药、创新药、和高价高耗的案例,探讨下那些“医保”无法有效触达的情景。

首先,来看两个仿制药的案例:第一个案例是阿莫西林胶囊,这是一款经典的抗感染老药,2019年底“毫不意外”地被纳入第2批集采,但“意外”的是,原来的品牌龙头联邦制药却并未积极应标。就在市场在惋惜没了医保支持的联邦阿莫仙将被挤出市场的时候,现实却给了我们一个巨大的反差震撼:集采中标产品,因为巨幅降价(单价只剩几分钱一粒),整个标内市场只剩1亿元左右的规模和可能只有几百万的合计利润;反而是联邦阿莫仙,2021年居然还有5亿销售额并且实现了正增长,仍在贡献每年过亿的利润,利润远远超过标内所有企业的总和!积极应标的普通企业面对的是急规模剧萎缩的标内市场和断崖式下滑的利润,而消极应标的品牌龙头却能从容地分享规模稳定的标外市场和丰厚的利润——同样是阿莫西林胶囊,集采让标内、标外市场被割裂成了云泥之别的平行世界。

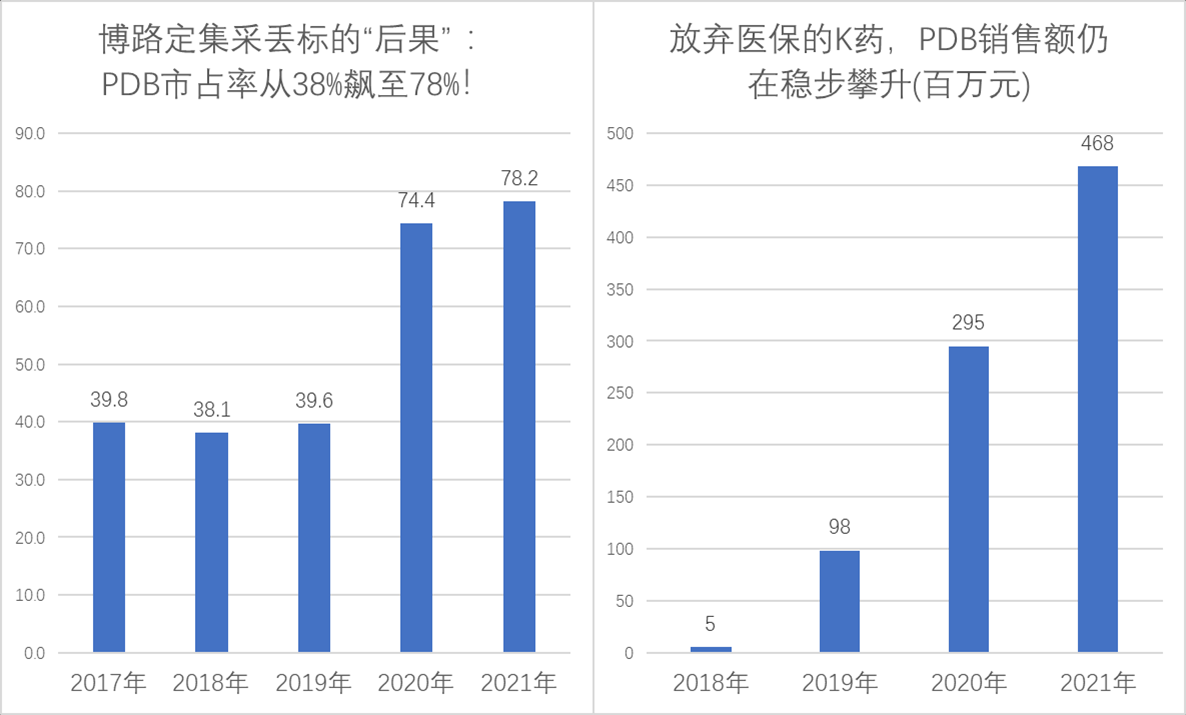

这种巨大的反差给人的印象是极其深刻的,而且类似的案例仍在不断累加。比如恩替卡韦是另一款被集采改变命运的经典老药,在国产企业动辄降价超90%、彼此疯狂厮杀的时候,一分钱未降的施贵宝在样本医院的市场份额反而从38%飙升到78%;集采前施贵宝的博路定在样本医院的销售额仅位列第2,结果集采运行3年后,博路定不仅反超成第一,而且销售额已经超出第2名10倍以上!问题是,集采前博路定在PDB样本医院的市占率是稳步下降的(国产替代),结果一波集采,直接把博路定送上了78%的近乎垄断的份额地位。

这种近乎讽刺般的集采结果,必然会让品牌企业重新反思,在集采中积极应标的意义何在。

比如2021年正大天晴也把自己的恩替卡韦(润众)单价提高了4倍多,也追随施贵宝的后尘转向拥抱标外市场。这是个非常值得重视的标志性事件,该公司原来是国内恩替卡韦的第一厂商,就是因为该公司在2018年愿意降价90%积极应标恩替卡韦的4+7集采,震撼了当时的产业界和资本市场,迅速奠定了医保集采的威慑性影响力。而现在的情况是,正大天晴早已放弃低价抢标策略,2021年在样本医院的销售单价更是提高了4倍多;某种程度上,算不算是医保威慑力在品牌仿制药领域开始动摇根基的又一次标志性事件?几分钱一片的集采价似乎对患者并未形成太大的吸引力,更多患者很可能会追随品牌厂商留在标外市场,以“高达几十块钱每盒的昂贵价格”自费购买那些自己更愿意相信的产品。未来带OTC属性的仿制药产品,很可能会在医保集采的介入下形成普遍性的二元切割市场:有品牌力的主导厂商,可能会系统性放弃医保标内市场,转而培育高价高利的标内自费市场;缺乏品牌基础的二线厂商,可能会选择通过价格战争夺低价微利的医保标内市场。

如果说“医保意志”无法左右OTC仿制药,是因为几十块钱一盒的单价还不足以激起患者对价格的敏感。那我们就再看两个动辄几千一针、几万一盒的高价创新药的案例。

第一个案例,是4月月报里提到的帕博利珠单抗,也就是我们常说的“K药”,2021年帕营收172亿美元,是全球PD1单抗领域的领导产品,但因为默沙东都拒绝接受医保局给的价格,因此一直没进全国医保。现在是国产PD1的单价已经屡创新低,结果K药的中标价依然雷打不动地维持在“17918元/100mg”,即使考虑赠药政策,也比国产PD1贵了4-5倍以上。但就是在如此不利的情况下,2021年帕博利珠单抗在样本医院的销售额仍然增长了59%,达到4.68亿元(预计包括样本医院外的全终端营收应该超20亿元)。对于那些能够获得医患认可的创新药而言,也不是非得疯狂降价进医保才有出路,看上去中国人对于高价自费创新药的购买力也没那么不堪。第二个案例是德琪医药引进开发的塞利尼索,这是一款抑制XPO1的抗肿瘤药,已经获批后线治疗多发性骨髓瘤,患者基数不是很大。现在医保局的新药定价风格,是不管患者数量多寡,大多数抗肿瘤都给的是7-12万/人年的定价,不像欧美日等发达国家那样给小众新药明显高得多的定价来保障回报利润,因此XPO1抑制剂要想进全国医保的话就需要很大降幅,不太容易占到优势。但公司依然给出了未来1年半实现6-7亿营收的预期,而之所以能给这么高的营收预期,是因为公司不准备进医保——塞利尼索是独家产品,完全符合新药入保谈判资格,但公司这两年都不准备申请入保谈判,表面的理由是想等多获批2个适应症再申请入保谈判,免得每次增加适应症就得谈判一次;但说到底,还是因为对自己产品凭高价策略打开自费市场有信心、反而是对医保局溢价扶持小众药没有信心,现在就进医保还不如待在医保外市场更能发挥商业价值。不进医保会多少影响点放量预期,但因为价格高了数倍,营收预期和利润预期反而变高了。像德琪医药这样,明明可以申请入保谈判却愿意主动放弃的情况,在前几年是极其罕见的,但在未来可能会不断增多——那些价值明确、格局良好、但患者基数不大的特色小众药,完全有可能放弃进国家医保来更大化自身的商业价值。

如果说联邦阿莫仙和施贵宝博路定选择放弃医保反而提升了份额守卫了利润,和默沙东的K药选择放弃医保维护了高额定价和稳健增长,算是产业对医保定价权的争夺尝试和初步胜利的话。那么正大天晴润众放弃低价策略转而拥抱标外市场,德琪医药的塞利尼索谈都不谈直接放弃入保机会转而开发自费市场,可以看成是医药产业已经开始系统反思医保体系的局限和强势定价的弊端。医药产业,正在重新认识医保的角色、定位、行为和影响,正在逐渐适应强势医保崛起带来的生态改变。

那些拥有品牌号召力的仿制药企和拥有不可替代临床价值的创新药企,开始重新认识到品牌优势与性能优势,即使在强势医保面前仍能展现出巨大的强大影响力和巨大韧性。开始有企业主动选择进或者不进医保,来守护市场、捍卫定价权;而这些标志性企业与产品的主动选择,也会削弱医保定价的合理性与权威性,反过来也迟早会诱发医保行为的收敛与再适应。医保局在这个过程中也会重新认识医保的行为边界与能力局限。医保局并非万能,不进医保也远非万万不能。

除此之外,医保局也面临着集采可行性的巨大挑战。这在高值耗材的集采中体现得尤为突出。美国10万美元一年的创新药,在中国可能卖10万人民币一年,而美国5000美元一份的高值耗材,在中国却可能卖2万人民币一份,就比价关系来说,中国高耗的价格体系是明显偏高的,这里有历史的遗留的问题,也是医保局“重点关照”的对象。但高耗的非标属性,极大影响了高耗集采的扩围进程,仿制药集采已经推行数百个品种,而高耗集采进行了这么多年,国家层面也才集采了冠脉支架和关节植入物2个产品。

仿制药是标准品、一个通用名下不同品牌的产品性能相差无几,简单背书同质化竞争并无大碍;但高耗是非标品,两个名字完全一样但临床效果差异极大的案例比比皆是,无法背书同质化竞争,因此需要更加小心地平衡体系内的利益避免破坏了行业生态引发行业倒退。

这也是为什么冠脉支架集采后,医保局为何愿意如此大幅度地修改关节集采规则,说到底还是希望尽可能对行业既有格局的剧烈冲击。医保局每推进一个产品的集采都需要经历复杂的调研、分析然后量身定制适应症的集采政策,因此扩围进程非常缓慢,而这会带来一个严重的现实挑战:一个冠脉支架就花了一年时间,那腹主动脉覆膜支架、胸主动脉覆膜支架、颈动脉支架、椎动脉支架、髂动脉分叉支架、颅内药物支架、鼻窦药物支架、下肢点状支架、取栓支架……等等各种支架集采下来需要多少年时间?问题是,这还只是支架的集采,按现在的进度把所有支架类别都集采一遍,可能得很多年过去了。而且,高耗依赖术式,过于激烈的价格变化很可能造成不合理的政策逃逸,比如冠脉支架集采后,“药可切”类替代型高价产品销售态势很好。这就带来了另一个现实的挑战:集采造成价格的剧烈波动,会极大影响不同术式之间的激励分布,进而对整个诊疗规范带来非常不利的潜在冲击。

上述2类现实挑战,主要原因高值耗材“高度非标、且高度依赖医生术式选择”的产品特性,不是“运动式推进、断崖式降价”集采模式能够hold得住的,集采不仅进度缓慢、扩围困难,而且副作用严重、容易对产业格局和诊疗规范产生非常不利的冲击。欧美日在几十年前就尝试了各种同质化背书来增加行业内的竞争,利用ANDA制度全面改写了化学药的格局,但高值耗材等领域一直未有实质性进展,这是业务本质决定的,不以医保局的意志为转移。

欧美日最终都选择了“长期化-制度化”的DRG模式,通过对高耗所依赖的术式本身进行同效化竞争,来间接提高高耗的定价效率。我们认同高耗价格体系需要进一步调整,但不认为靠目前的集采模式可以在高耗领域解决定价问题,也不认为未来几年国家层面的高耗集采会显著加速推进。

很可能,国内高耗定价效率提升,也还是会学习欧美日等发达国家经验,最终走向DRG/DIP主导的时代。从这点来说,我们觉得市场将冠脉支架和关节植入物的集采结果简单线性外推,认为国内高耗已经系统性进入低利时代,是不合理的。和上述讨论的仿制药和创新药类似,最终市场会发现,那些拥有品牌和性能优势的高耗产商,有着比我们预想的更为强劲的产品定价权和市场号召力。