(原标题:中证港股通科技指数,投资须知)

本文集中回答中证港股通科技指数的几个关键问题:

指数的基本概况和指数编制规则

指数成分股的变化趋势

指数当前的估值如何

与A股宽基指数对比,该指数有哪些特点?

与泛科技指数对比,该指数有哪些特点?

投资该指数,目前最有的指数基金是?

投资该指数有哪些机会,又有哪些风险?

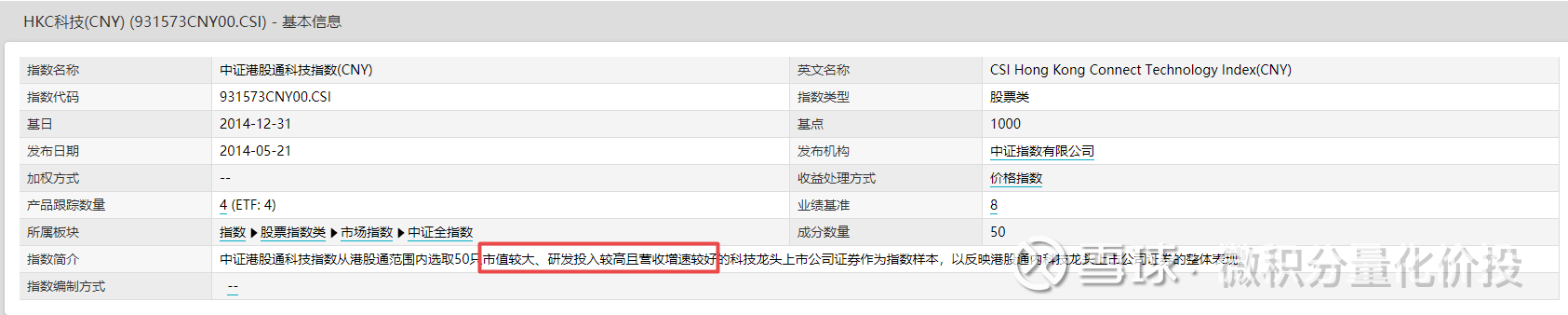

中证港股通科技指数从港股通范围内选取50只市值较大、研发投入较高且营收增速较好的科技龙头上市公司证券作为指数样本,以反映港股通内科技龙头上市公司证券的整体表现。

从市值最大,研发投入较高和营收增速好,这几个关键字能够看出来是SmartBeta的影子,另外需要关注的是该指数考核的是营收增速,而不是净利润增速,也就是某些未盈利的公司比如互联网要医药生物,也能够纳入该指数。

2、选样方法

(1) 对样本空间内的证券,剔除过去一年日均成交金额不足1000万港元的证券;

(2)在剩余证券中,选取通信、互联网、医疗器械、生物科技、电子、半导体、新能源等行业的上市公司证券作为科技主题空间;

(3)在科技主题空间中,剔除过去两年营业收入增速连续为负以及过去两年研发投入占营业收入的比例不足3%的证券,对各中证二级行业中市值排名前三的证券豁免上述要求;

(4)在剩余证券中,按照过去一年日均总市值由高到低排名,选取排名靠前的50只证券作为指数样本,不足50只时,全部纳入。

从选样规则来看,首先剔除了流动性比较差的股票,另外选择科技行业主题的上市公司,再剔除营业收入增速下滑的公司和研发投入不足的公司,在这个基础上再按照总市值排序选取市值比较大的部分。

注意,这个SmartBeta似乎与其他有点不同,这里的营业收入增速和研发投入占比主要是作为剔除项,而不是选择的优先项,也就是并不是研发投入越高,营业收入增速越高的个股入选指数。所以该指数更多的是暴露市值风格。

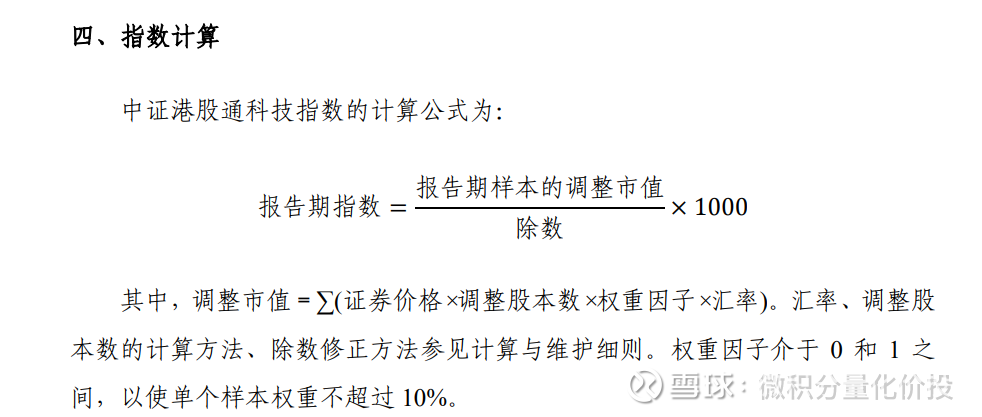

但是需要注意到:权重因子随样本定期调整而调整,调整时间与指数样本定期调整实施时间相同。在下一个定期调整日前,权重因子一般固定不变。也就是在调整后,还是有可能权重超过10%。

同时,需要注意,该指数存在快速纳入机制:特殊情况下将对指数进行临时调整。如果香港市场新上市证券市值在指数样本股中排名前十,将在其进入港股通后的第十一个交易日快速进入指数。

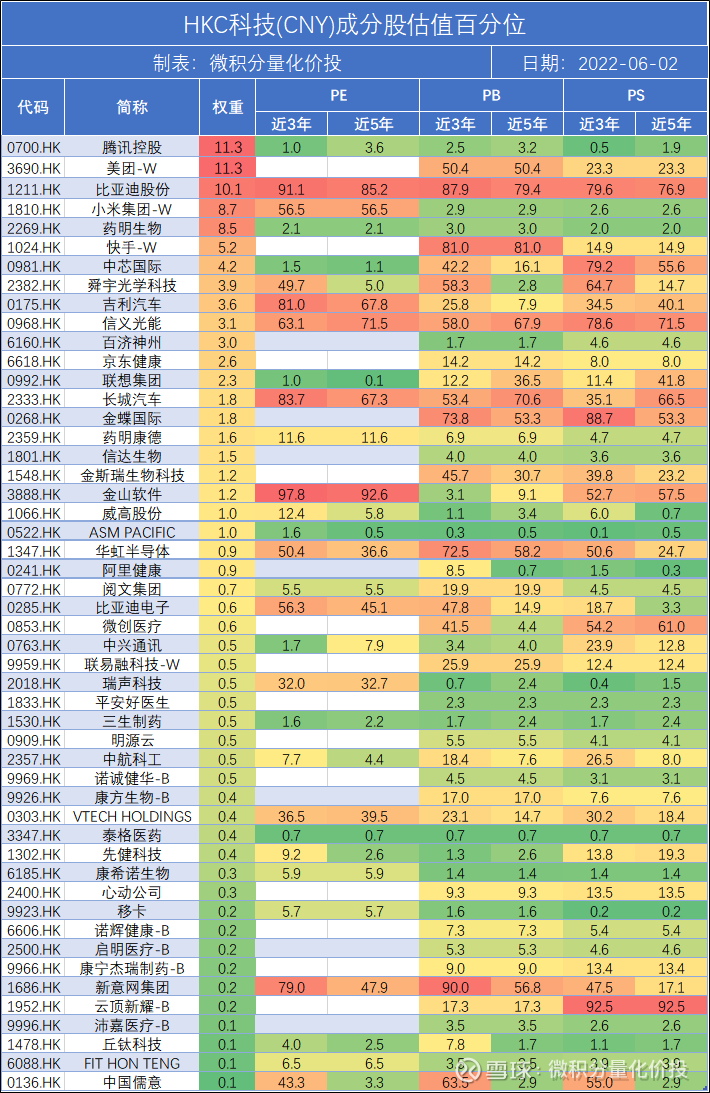

目前前十大权重股是:

历史上的权重股变化比较大,如果看2019年的指数成分股:腾讯的权重接近70%,(这个似乎与指数编制方案有一点冲突,指数编制方案通过调节因子控制了单个股票的权重)相当于一个股票了。所以现在的指数和以前的指数差别很大。

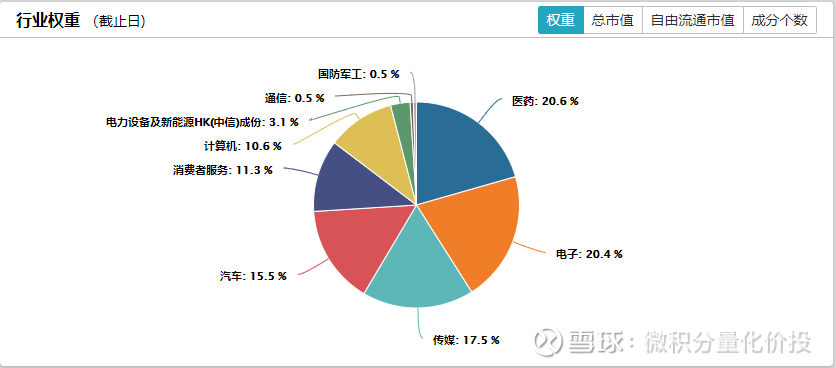

从最新的权重来看:

持仓行业相对比较均衡,其中医药,电子,传媒,汽车,消费者服务是权重最大的几个行业。

因为指数成分股变化比较大,尤其美团这种未盈利的营业纳入指数,对于指数估值指标的计算会有很大的波动,因此更多的建议参考主要的权重股的估值来大概判断当前指数的估值。

从上面的数据来看,成分股之间的估值存在明显的分化,初步看下来,毛估估整个指数的估值偏中间水平。不同公司属性适应的估值方法也不同。比如美团未盈利,采用市盈率估值就并不合适。

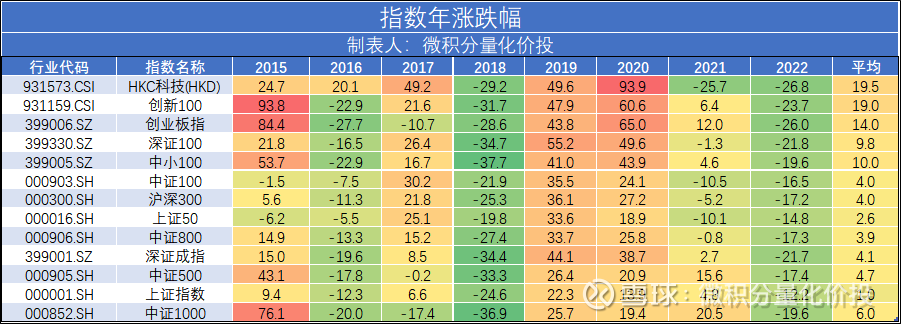

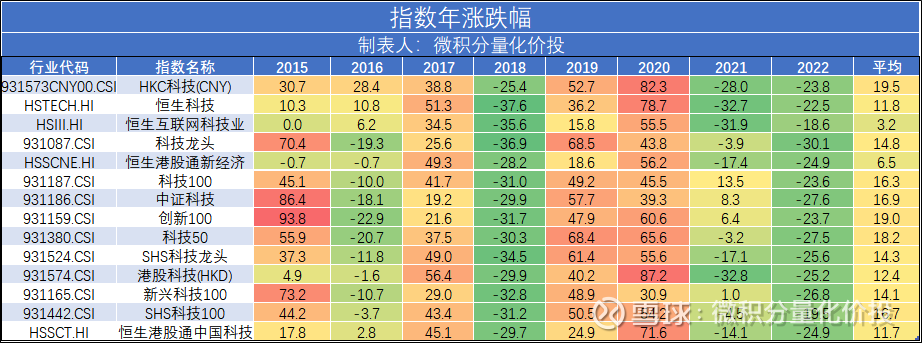

从历年涨跌幅来看,整体来说,从2015-01-01到2022-06-02(时间区间下同),整体平均收益HKC科技最高,其中最靓眼的收益是2019年,2016年和A股指数也有比较大的分化,但从21年到22年,整体表现最差。

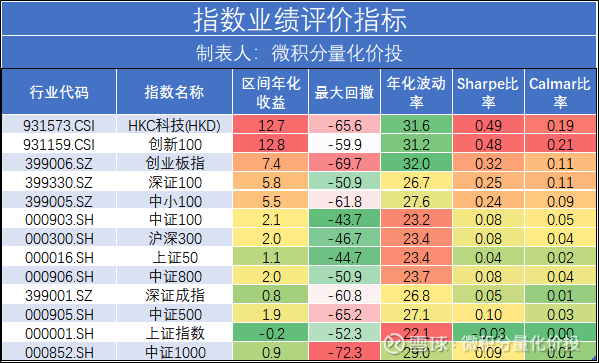

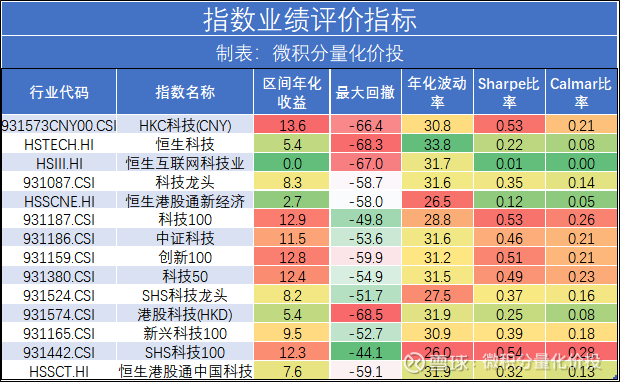

从全区间业绩评价指标来看,HKC科技区间年化收益仅次于创新100,但波动率和最大回撤相对也比较高,收益/风险综合评价来看,Sharpe比率和Calmar比率在主流宽基指数表现相对优异。

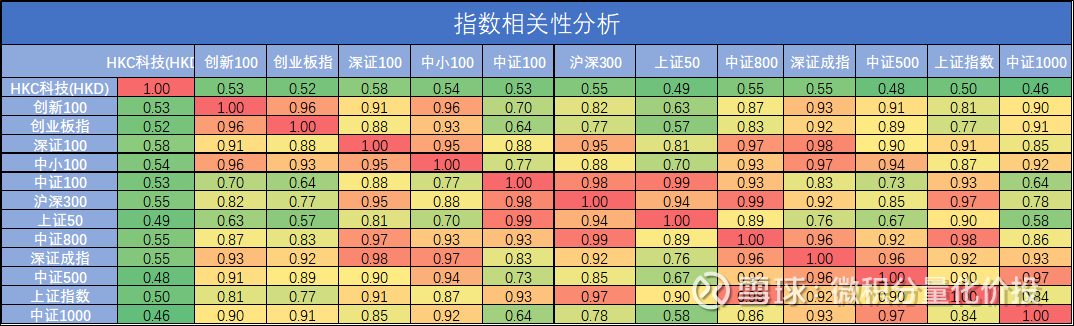

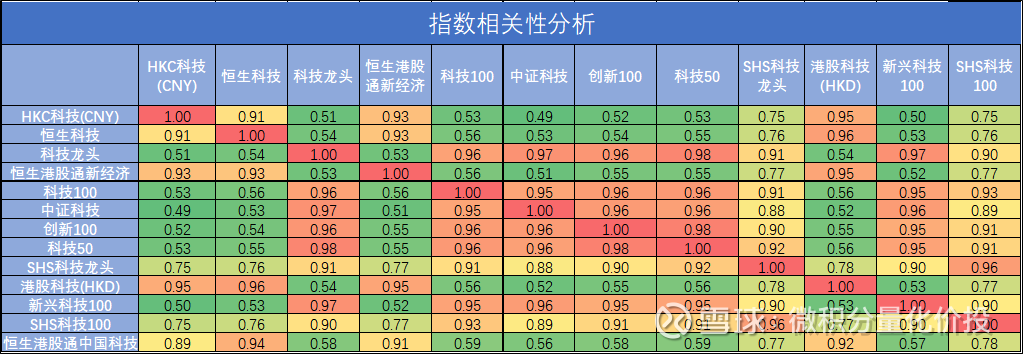

从相关性来看,HKC科技与国内A股宽基指数整体的相关性并不高。

根据耶鲁模式,高收益和低相关性的原则,将指数纳入到A股的资产组合中,能够提升整个组合的收益风险性价比。

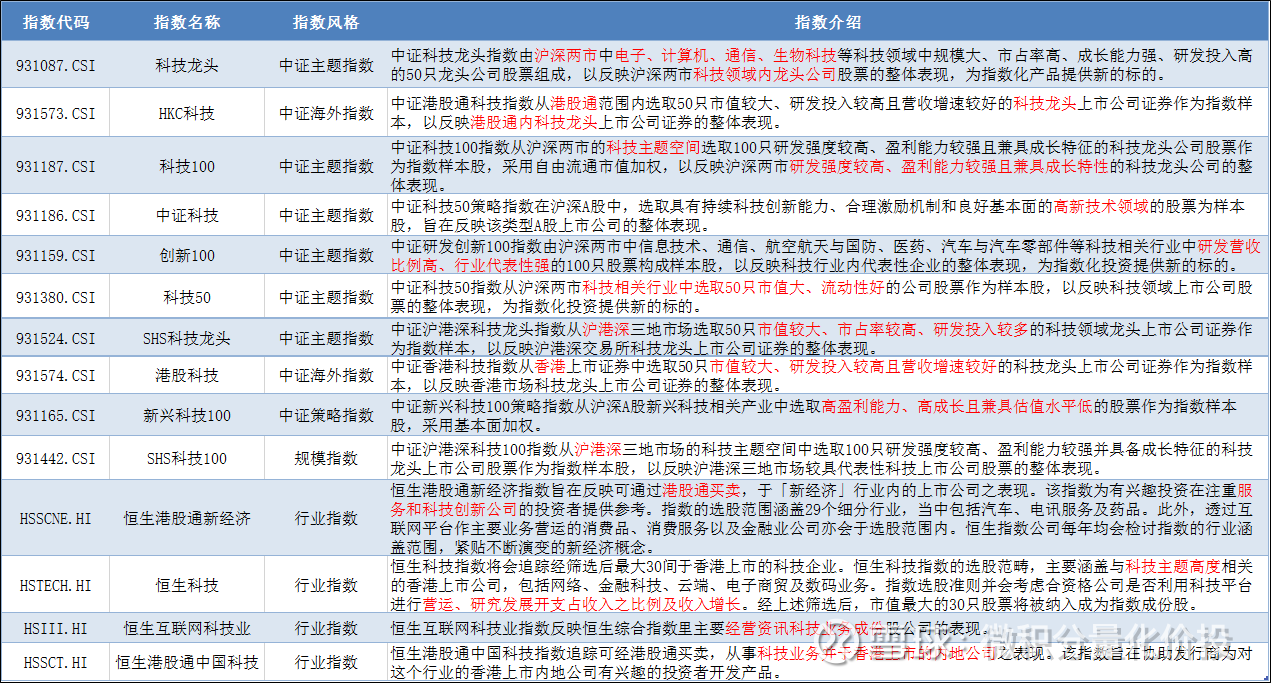

同时,可以将HKC科技指数与其他泛科技指数对比,观察和分析该指数的配置价值和优势。

虽然看起来挺复杂的,而且感觉大同小异,整体来看,可以有以下划分标准:

中证指数编制,还是恒生指数公司编制。

是考虑沪深两市,还是沪港通,还是仅包括港股比如恒生科技指数。

是单独考虑泛科技领域,然后简单按照市值,流动性排序,还是在这个基础上再考虑研发投入占比,成长能力,盈利能力等。

下面是不同泛科技指数的历史业绩情况,从整体来看,HKC科技的收益最高,2019-2020表现都比较优异,在2021年有一定的分化,A股的科技指数表现相对更好,但2022年是普跌行情。

从业绩评价指标来看,HKC科技收益最高,但最大回撤和波动率略大,从收益风险综合指标来看,HKC科技整体表现还是非常优异的。比较有意思的是,HKC科技的同胞兄弟港股科技(与HKC科技不同在于,后者指包括港股通的标的)表现差很多。

从相关性分析来看,HKC科技指数与A股科技指数的相关性整体也不高,但与港股科技指数相关性很高,比如恒生科技,恒生港股通新经济,港股科技,对于A+H股的科技指数,处于中间位置。

因此,HKC科技指数,可以作为A股科技指数的一个有效补充。不过可以引申思考的一个问题是A股科技指数+H股科技指数,是否表现会优于A+H股的科技指数?

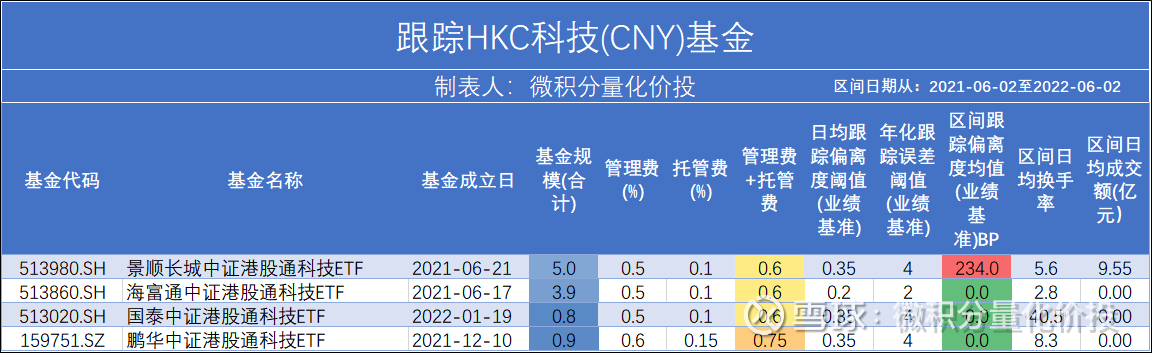

目前跟踪HKC科技指数的基金并不多,目前只有4个ETF。其中景顺长城的ETF在基金规模,流动性和费率上都是相对占优的。

下面根据当前成分股的主要行业简单谈谈个人看到的一些机会和风险,本人对细分行业并没有深入研究,以下观点仅供参考。

电子(小米集团,中芯国际,舜宇光学)

电子行业相对来说中芯国际看好一点,其他都是手机高度相关,目前换机热潮已过,手机也没有出现颠覆性的更新,并没有更换手机很强的动力。小米汽车太慢了,及时出来了能不能竞争过造车新势力和比亚迪还是一个未知数。而且小米海外市场,比如印度很容易受到地缘政治的影响。

互联网(腾讯,快手,美团,京东健康)

互联网目前机会可能更多的一点,短期的政策性风险已经释放,更多的是估值修复和后期盈利的修复。游戏版号有看到放开的趋势,有利于腾讯,但腾讯的广告业务与经济高度相关,广告被称为经济的晴雨表,所以广告腾讯整体还是有压力,除非腾讯的增速能够重回之前的水平,不然股价和估值才有更好的支撑。目前对于美团更看好一点。

医药生物(药明生物,百济神州,药明康德)

感觉长期的风险大于机会,现在创新药的泡沫似乎已经破灭,无论从一级市场和二级市场来看,都很难给到创新药一个估值。虽然药明生物这种是卖水的好的商业模式,如果后期的其他药企研发投入跟不上,卖水也没有地方卖啊。之前券商推的一个逻辑是海外业务占比比较高,但是这一块的地缘政治风险也比较大,之前又不是没有出过类似的事情。另外考虑到很多医药主题抱团在这个赛道,如果一旦黑天鹅来了,如果机构抛盘,到时候想走都比较难了。

汽车(比亚迪,吉利汽车)

十年河东,三十年河西,宁王已经退位,迪王已经上位。

中证港股通科技指数从港股通范围内选取50只市值较大、研发投入较高且营收增速较好的科技龙头上市公司证券作为指数样本,以反映港股通内科技龙头上市公司证券的整体表现。但研发投入和营收增速只是用作筛选项,所以在这两个因子上的暴露并不是很高。另外指数存在快速纳入机制,这个也需要注意。

从指数成分股来看,指数成分股存在比较大的变更,比如现在重仓股美团和快手在近两年才上市,因此直接看指数整体法估值并不合理。如果从当前成分股的估值百分位来看,当前整体估值处于中间位置,但行业和个股之间存在一定的分化。

与A股宽基指数和A股泛科技主题指数对比来看,港股通相关性比较低,而且历史收益比较高,符合耶鲁模式“高收益,低相关”的标准,因此作为A股科技股的一个有益补充。但该指数与港股的泛科技指数高度相关。

目前该指数的行业分布相对比较均衡,在医药生物,互联网,电子,汽车等行业分布相对比较均衡。从个人的角度:整体看下来,目前指数的投资机会略高于风险,风险主要在于医药生物和电子行业。

但在这其中有一个有意思的发现,这个指数的同胞兄弟港股科技指数,只是前者是港股通标的,后者是全港股,两者的历史业绩表现差异很大、不知道这是幸存者偏差,还是南向资金托起了这部分公司的估值。

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎您的指正和补充。

以上内容仅作为个人投资分析记录,仅代表个人观点,分析内容基于历史数据,历史业绩不预示其未来表现,不作为买卖的依据,不构成投资建议。

中证港股通科技指数编制方案,中证指数有限公司,20220605

#雪球星计划公募达人# #ETF星推官##景气时代,共话港股科技新基遇#

@蛋卷指数基金研究院 @今日话题 @雪球创作者中心 @蛋卷基金 @ETF星推官@球友福利 @景顺长城

快速检索历史文章

$港股科技50ETF(SH513980)$ $美团-W(03690)$ $比亚迪(SZ002594)$