(原标题:医药研发外包:所有人都在说估值底部,我想强调确定性)

$泰格医药(SZ300347)$ $昭衍新药(SH603127)$ $药康生物(SH688046)$

对一个企业说确定性其实是非常需要勇气的,因为这份确定性不应该是基于市场短期表现做出的判断,而应该是结合企业当前的情况对未来较长一段时间发展做出的“向好”判断。

在A股市场上能被说确定性的企业其实并不多,像护城河比较宽、生意比较稳定的企业,贵州茅台、海天味业、青岛啤酒、片仔癀等算一类,那些处于成长阶段的企业则必须通过更全面的研究才能得出结论,但一千个人眼里有一千个哈姆雷特,在当下这个阶段,我认为医药研发外包企业也算是一类。

短期我们因为估值波动而盈亏,中、长期我们便要赚企业业绩增长的钱,医药研发外包行业的增长仍然具有确定性,你认可吗?

一、合理估值区间是多少?

自5月26日发布《泰格医药:底部将至?》至今,泰格医药这波已经反弹了20%多,我们当时是从相对估值和绝对估值的角度来看的泰格底部,5月26日,相对估值有56倍,绝对估值按7%折现率估值的话,不加非经营性资产的内在价值便已经达到了810亿元。所以基于这种测算和当前的验证,我们基本可以认可泰格医药的估值底部。

因为泰格业务比较简单,资本支出相对较少,所以我便拿它举了例子。

但泰格医药的合理估值是多少我们还需要深究,从相对估值来看,我们认为75倍以下可以接受,根据PE=P÷E计算公式,企业价格达到118.8元,其中每股收益按滚动市盈率、扣非净利润口径测算,约为1.584元/股。

当然,因为净利润中非经常性损益的增长,泰格医药的市盈率估值失真了,所以我们在计算的时候要剔除非经常性损益的影响。

除此之外从绝对估值角度来看,自由现金流折现法取7%的折现率虽然不高,但也反映了我们对它的确定性,从而我们可以认为,泰格的内在价值为810亿元,但这部分内在价值和市值之间还存在差距,所以我们可以再加上企业的非经营性资产,主要为其他非流动金融资产,截至2022年一季度,这部分资金金额为91.84亿元,所以和810亿元加起来约为900亿元。

按这个市值计算,市值=净利润×市盈率,净利润分别取2021年的归母净利润和扣非净利润,算出来静态市盈率分别为31.32、73.05,其中73.05与我们前面判断的75倍相差不大。

所以总结下来是,泰格医药的合理估值区间在73.05倍以下。

但70多倍的估值真的很高,所以我们又凭何认为泰格医药能抹平估值?

二、医药研发外包企业确定性在哪?(以昭衍新药为例)

由于我最近在研究小白鼠行业,即实验动物模型行业,它也属于医药研发外包行业,目前在A股市场,除了新上市的企业药康生物、南模生物之外,目前主要从事药物临床前安全性评价服务的昭衍新药也在向实验动物模型行业扩张,实验动物模型被广泛应用于药物发现阶段和临床前阶段的研究,所以我们今天主要来看看昭衍新药这家企业。

1、昭衍新药业绩增长仍在加快

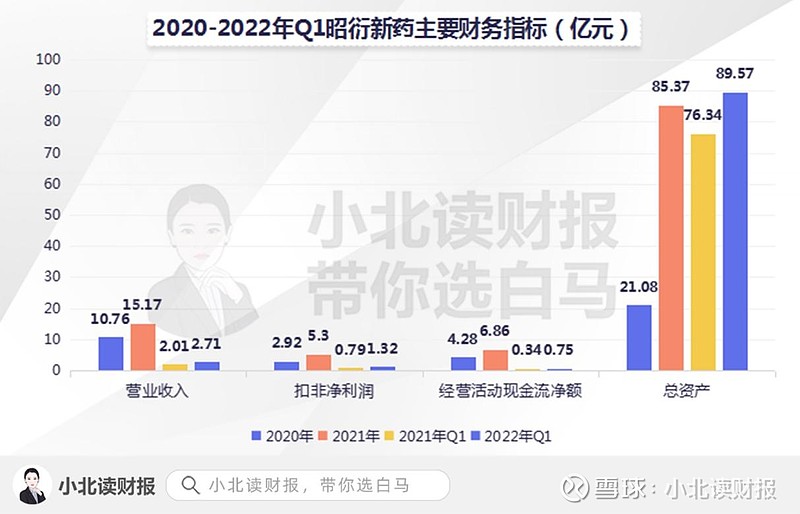

关于企业成长的判断我们有这么一套公式,经营现金流净额增长率>扣非净利润增长率>营业收入增长率>总资产增长率,显然,符合这个公式的企业一定成长良好,昭衍新药自2020年便维持了这个趋势,一直到今年一季度,当然其中2021年总资产突变主要是因为港股上市融资导致。

数据显示,2020-2021年昭衍新药现金流净额复合年增长率为115.29%,扣非净利润复合年增长率为84.91%,营业收入复合年增长率为54.08%。

2020年与其说是疫情爆发之年,不如说是赋能创新药发展的又一大年,《药品注册管理办法》结合我国医药产业发展和临床需求实际,设立了特别审批、突破性治疗药物、附条件批准、优先审评审批四个药品加快上市程序。自2015年以来,中国创新药行业经历了制度到“落实”的跨越,十四五期间有望迎来快速增长阶段。

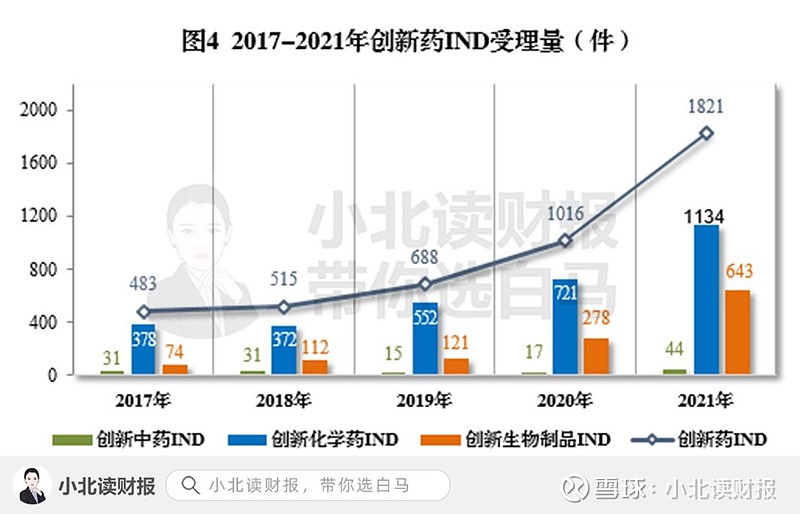

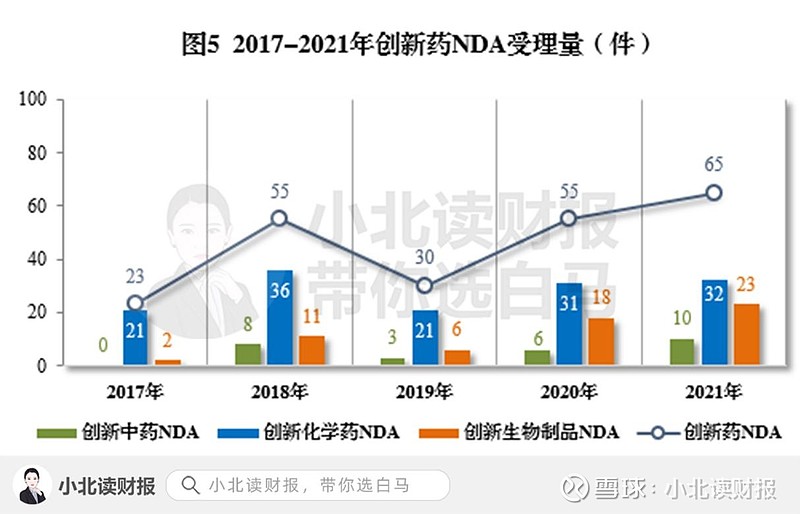

由近2021年的药品审评报告,近两年创新药IND(新药临床试验申请)和NDA新药上市许可申请数量明显增多。

虽然新药研发时间仍然很长,但创新药发展势必使得研发投入增多,所以作为医药行业的“卖水人”,医药研发外包行业以及昭衍新药维持了高速增长趋势,未来的发展从而具备确定性。

2、昭衍新药为何比泰格医药估值高?

在对比二者估值的时候,我发现,昭衍新药本身的估值便比泰格医药高一些,合理估值大约在90倍以下,比泰格医药估值中枢高10倍还多。

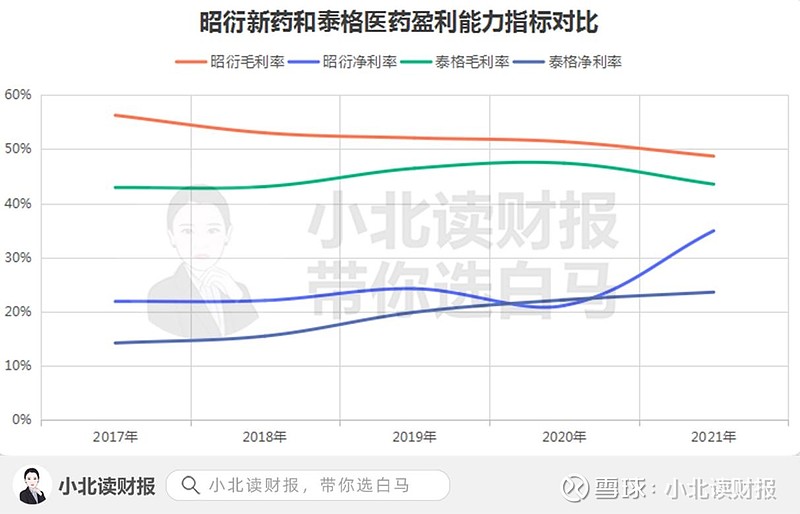

在未做现金流折现的情况下,我试图在定性分析的角度找寻二者的差距,发现昭衍新药不仅成长能力要高于泰格医药,经营盈利能力也要高于泰格医药,盈利能力较高反映为昭衍新药业务的技术附加价值更高。

3、实验动物模型发展怎么看?

截至2021年,昭衍新药的实验动物模型收入仅有约355万元,占总收入比不到1%,而企业早在上市前就已经有实验动物的销售业务,这几年一直没有发展起来,可见这块业务具有一定的门槛。

但为了发展这块业务,昭衍新药于今年4月29日发公告称,拟以合计18亿元的现金收购两家实验动物模型企业,玮美生物和英茂生物,买入超过2万只猴子的存栏量,可见昭衍新药对于实验动物这块业务的重视以及实验动物的重要性。

目前对于这部分业务,昭衍新药明显在加大资本投入,我们认为这个行业虽然当前景气度较高,但昭衍新药是否能形成规模优势还未可知,回报时间可能会较长。

三、总结一下

总的来看,我们认为医药研发外包行业景气度不减,估值下调有限,上行仍有较大空间,行业的确定性增长便是我们的支撑。但医药研发外包行业估值偏高,也就意味着存在更大的风险,对于诸多企业的投资还需要具体分析~

@今日话题