(原标题:中远海控2021年度利润分配方案点评)

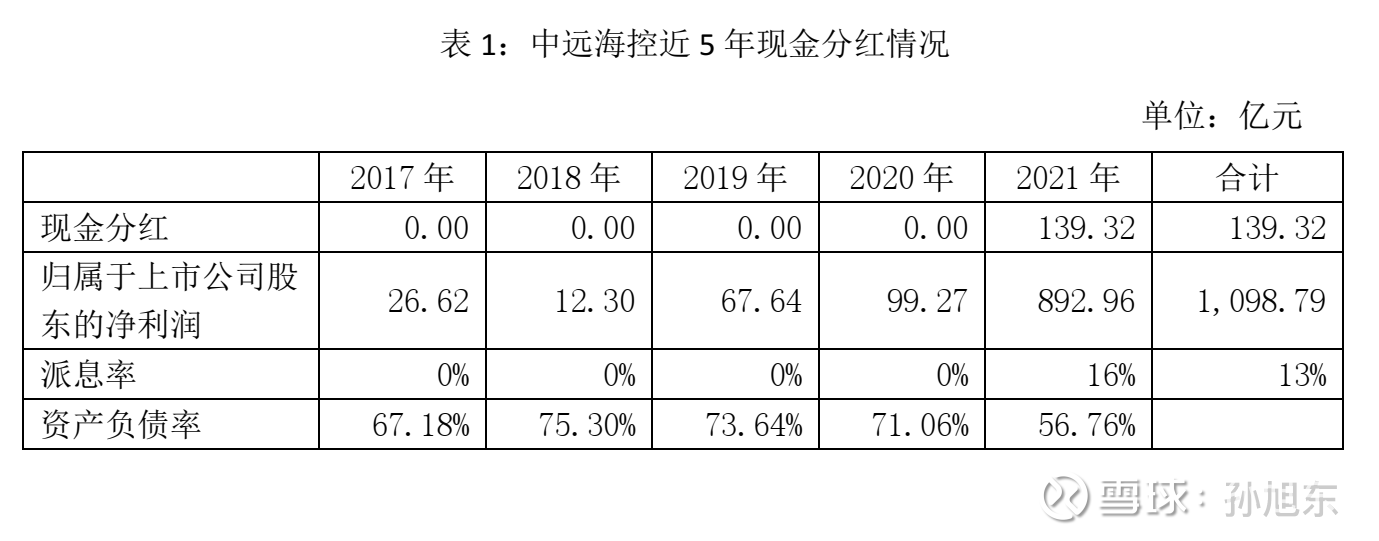

中远海控(601919)2021年度利润分配方案为:每股派发现金红利0.87元(含税)。按截至2021年末公司总股本16,014,125,710股计算,合计派发现金红利139.32亿元,为公司2021年度实现的归属于上市公司股东净利润的15.6%,为母公司报表2021年度可供分配利润的50.15%。

以5分制进行评价,我给这一方案打2分。

中远海控的这份利润分配方案在股东大会表决时,遭到了不少中小股东的反对——在持股5%以下的A股股东中,反对票占到了60.25%,另有0.20%的弃权票。在A股市场上,这是很罕见的现象。

在分析过中远海控的财务数据后我认为,中远海控的利润分配过于少了,这也难怪中小股东们有意见。

2021年,中远海控实现归属于上市公司股东的净利润892.96亿元,同比增长8倍,加权平均净资产收益率达到了101.11%,令人瞠目结舌。尤为难得的是,公司的利润并非纸上富贵,其经营活动产生的现金流量净额多达1709.48亿元,是净利润的1.65倍。

2021年末,中远海控的货币资金余额为1783.28亿元,资金相当充裕,我们不妨将其和中国神华(601088)比较一下:

表2中我们计算货币资金与经营活动现金流出小计的比,是测算公司在没有现金流入的情况下能够维持当前规模下生产经营的时间,能维持的时间越长,资金越充裕。显然,中远海控的资金比中国神华还要充裕,而中国神华2021年度的派息率是100%。

或许有读者会提出异议——上述测算没有考虑公司未来的资本支出,那就考虑进去好了。中远海控的总会计师张铭文先生在2021年度业绩说明会上披露,2021年末,中远海控的资本承诺是362.90亿元[i]。据此计算,(货币资金-资本承诺)/经营活动现金流出小计=0.85,依然很充裕。

请注意,我们在上面分析公司的资金情况时使用的数据是合并报表口径,而张铭文先生在股东大会上回答提问时则使用了另外一种口径。

特别是大家知道我们公司的名字叫中远海运控股,这个特征是什么?我们就是一个控股型的架构,我们旗下的相关的公司资金债务结构也不均衡,我们核心的企业包括中远海、集运、东方海外、港口公司,各子公司,它的资金都需要满足自身发展的需要,特别是部分企业的负债率也是偏高的。我们在多重上市的架构下,大家都知道东方海外是港股上市公司,中远海控是a加h股两地上市的,有很多的监管的要求,我们根据监管独立性的要求的话,资金也是不能随意混用的……那么就中远海控整个控股的架构来说,我们控股平台期末的货币资金减去后续的2022年之后需要归还的并购贷款,这个结余大概是200亿。我们控股平台的境内外资金大概是550亿左右,并购贷款债券这些大概350亿。那么在考虑还有期末的近50亿元的递延税款,所以基本上的可用资金也都用于了年度利润分配[ii]。

说实话,我不知道张先生所说的控股平台的数据从何而来。按上下文意思来理解,似乎是指上市公司中远海控(母公司),也应该是指母公司,以区别合并报表数据。但是,从中远海控的母公司报表数据来看,货币资金只有360.12亿元,加上134.63亿元的应收股利,也不过494.75亿元,离“控股平台的境内外资金大概是550亿元左右”差了50多亿元。不过,差得更多的是负债,控股平台“并购贷款债券这些大概350亿元”,还有“近50亿元的递延税款”;而母公司报表中有息负债只有9.99亿元的应付债券,递延所得税负债更是为零。

按张先生的方法和中远海控(母公司)的财务数据进行分析,中远海控显然有能力分更多的红,至少可以轻而易举地将派息率提高到30%。

我不知道张先生为什么没有使用母公司报表的数据来分析公司的资金情况,其实,他给人的印象是极为看重母公司报表数据。例如,在业绩说明会上有这样的一则问答:

xiawangzhi 问 总会计师 张铭文03月31日 15:45

张总您好:

公司2021年归母净利润弥补往年亏损、扣除法定盈余公积后,可供投资者分配利润为853亿元,根据中央要求,国有资本收益上缴比例不低于30%。

公司反复强调,139亿分红占母公司报表 2021 年度可供分配利润的 50.15%,然而《中央企业国有资本收益收取管理办法》显见30%上缴比例的基数应是合并报表的可分配利润,而不是母公司的未分配利润。

以上问题,希望公司能予以合理解释。

总会计师 张铭文 答03月31日 16:02

您好!根据《上海证券交易所股票上市规则》(2022年1月第十五次修订)5.3.2条, 上市公司制定利润分配方案时,应当以母公司报表中可供分配利润为依据……谢谢!

我个人的理解是——上交所要求上市公司制定利润分配方案时,应当以母公司报表中可分配利润为依据,这没有错。这是因为上市公司(合并报表)只是一个会计主体,不是法律主体,分配利润只能以上市公司(母公司)为主体进行。

按企业会计准则,母公司以成本法核算对子公司的长期股权投资,只有当子公司分配利润时母公司才有投资收益。于是,我们才看到张铭文先生在股东大会上有这样一番陈述:

我们为了达到早日分红的目标,也跟大家汇报过,我们在2021年度也采取了一系列的非常超常规的措施,我们下属的重要子企业几乎都安排了大比例,甚至全额的利润分配,从而弥补了历史上的超过200亿的亏损。尽管有这些困难,但我们还是像之前向大家报告的,我们实现了年度向股东分红的目标。

问题是,子公司是否做到了“应分尽分”?如果没有,那么,母公司报表下的净利润可能会远低于合并报表下归属于母公司股东的净利润。我们知道,母公司对子公司有控制权,可以决定子公司的利润分配方案。因此,如果一家上市公司的主要利润来源于子公司,那么,在很大程度上其管理层可以左右母公司报表下的净利润数。

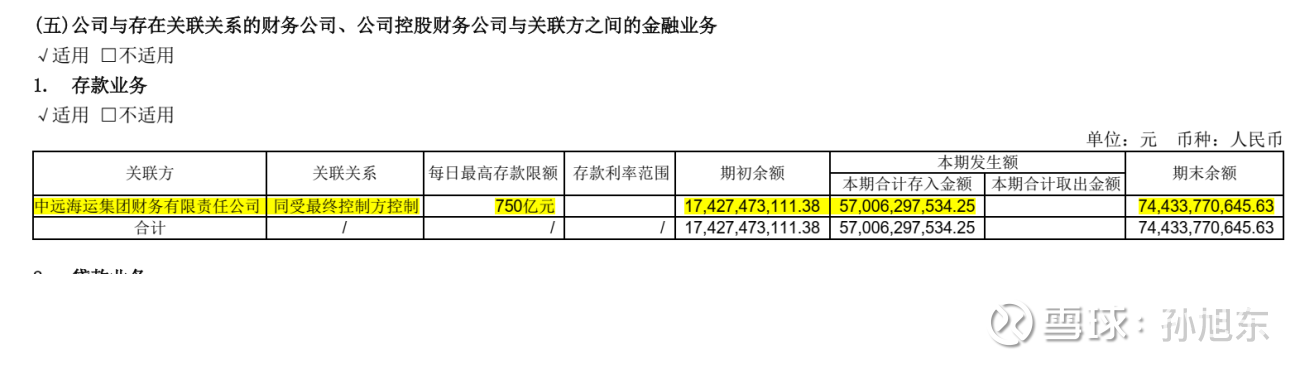

中远海控的子公司们做到“应分尽分”了么?恐怕未必。我注意到,2021年中远海控在关联方中远海运集团财务有限责任公司(以下简称“中远海运财务”)处存入存款570.06亿元,却没有取出过一分钱。2021年末,中远海控在中远海运财务的存款余额高达744.34亿元。这么多的资金能在中远海运财务放着一直不动,说明中远海控的子公司们还有不少资金闲着。

2021年年报公布后,中远海控及其子公司发生了两起收购关联方资产的交易。4月29日,中远海控的子公司中远海运集装箱运输有限公司(以下简称“中远海运集运”)拟以22.83亿元收购上海天宏力资产管理有限公司(以下简称“上海天宏力”)81%的股权。5月19日,中远海控拟以13.79亿元收购中远海运财务15.13%的股权。

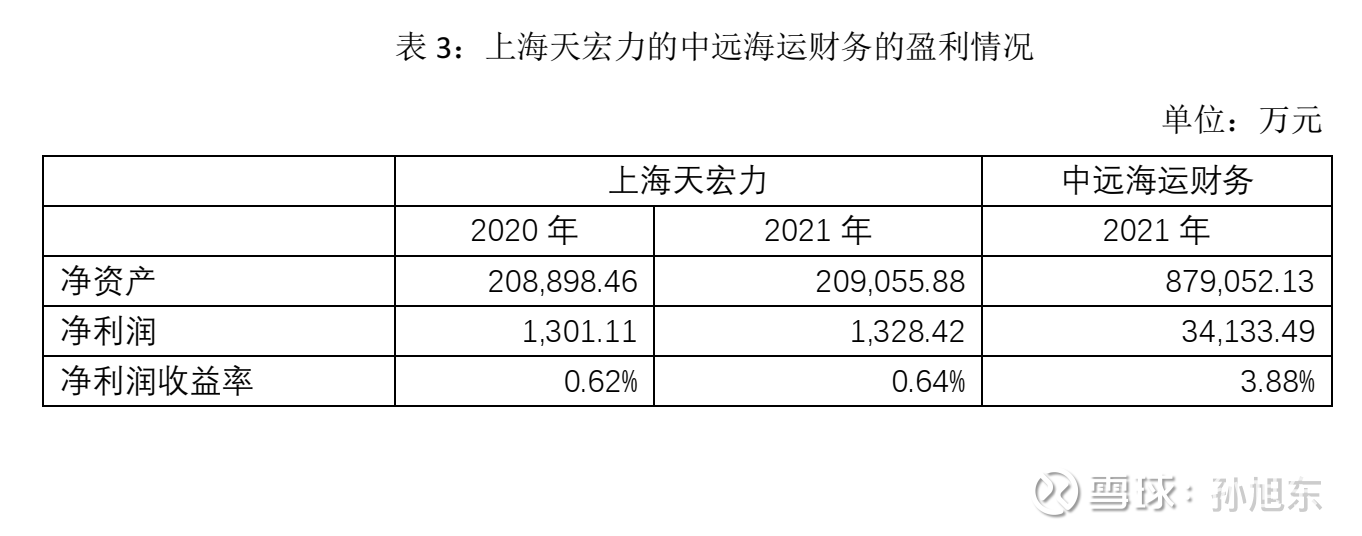

从相关公告中披露的信息来看,上海天宏力和中远海运财务的盈利能力极差。

简单计算可知,中远海运集运以22.83亿元收购上海天宏力81%的股权,这个价格相当于212倍的市盈率。如果中远海运集运的资金不充裕,岂能以如此高的价格收购一家盈利能力低下、也没见有什么成长性的公司的股权?!

在前面,我们比较了中远海控和中国神华的资金充裕程度。但说实话,我们不能指望中远海控像中国神华那样高分红——与中国神华相比,中远海控所处的行业竞争更加激烈,周期性更强,公司本身的资产负债率也更高。

有报道整理了中远海控与同行业公司2021年度的派息率[iii],可以看到,中远海控的派息率明显低于其它公司。

将上表中没有考虑的资产负债率指标加上去,我们发现——与同在A股上市的中远海特(600428)和招商轮船(601872)相比,中远海控的资产负债率与它们相差无几,但派息率却有着明显的差距。

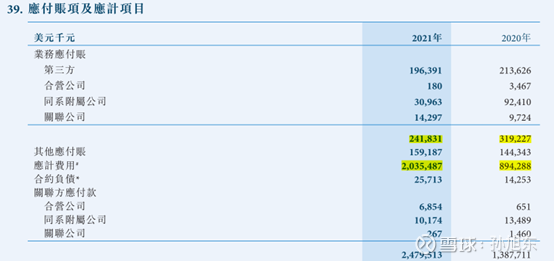

更大问题还在后头——中远海控的部分小股东怀疑其通过虚增负债(应付账款)的方式隐藏利润:

公司2021年四季度和2022年一季度的成本异常主要表现在应付账款暴增,其中四季度应付账款突发性暴增200多亿元,同比增幅超过100%,而全球范围内无论欧洲、还是美洲,还是亚洲的同行业集运公司,同期的应付账款普遍只增长了20%左右。今年公司一季度合并报表应付账款余额高达913亿元,这几乎相当于三个季度的购买商品和支付劳务的费用。[iv]

我们来看一下中远海控在年报中是如何解释应付账款猛增的:

截至 2021 年末,本集团应付账款余额 691.01 亿元,比上年末增加 355.62 亿元,增幅106.04%。 报告期内受到港口拥堵、集装箱短缺、 内陆运输迟滞、 供应链紊乱等多重因素影响, 船舶和舱位租金、集装箱租赁费率、码头装卸费率、集装箱内陆运输和堆存费率、燃油价格等均大幅攀升。为全力保障客户供应链的稳定,本集团积极采取措施,加大资源投入,在业务规模持续增长、相关商品和服务采购价格明显上升的情况下,应付账款余额也相应增长。此外,受新冠疫情反复的影响,货运发票等单据流转变慢, 应付款项支付周期延长。

东方海外国际(00316.HK)是中远海控的子公司,与中远海运集运同为中远海控的主要利润来源。然而,东方海外国际2021年末的应付账项中的“业务应付账”却从3.19亿美元下降到了2.42亿美元。东方海外国际流动负债中真正大幅增长的是应计费用——“主要包括货柜运输业务的营运支出拨备以及应计酌定花红。”

那么,东方海外国际的“业务应付账”与中远海控的“应付账款”口径是否相同?如果相同,那么在中远海控应付账款猛增的同时东方海外国际的业务应付账却不增反减又是怎么回事?为什么两者占营业收入的比例相差悬殊?请看表5,同样主要从事集装箱航运业务,中远海控获取1元的收入,会有0.21元的应付账款,而东方海外国际却只有0.01元。考虑到东方海外国际本身是中远海控的一部分,这意味着中远海控从事集装箱航运业务的另外一家子公司——中远海运集运获取1元营业收入产生的应付账款比0.21元还要多。

如果中远海控的“应付账款”与东方海外国际的“业务应付账”口径不同,从体量和增幅来看,则前者还应包括东方海外国际的“应计费用”,而“应计费用”从其内容来看是“拨备”和“酌定花红”,其增长不可能是因为“货运发票等单据流转变慢”。更何况,货运发票等单据流转变慢本身就令人疑惑——新冠疫情没有影响到中远海运集运开展业务和取得收入,也没有影响到上游企业为其提供服务和货物,就只影响到了取得上游企业开给它的发票?

综上所述,中远海控的应付账款猛增疑点重重,这家公司实际的资产负债率可能比表面上要低一些。这样看来,15.60%的派息率就显得更加低了些。

[i] 中远海控2021年度业绩说明会 网页链接

[ii] 中远海控2021年年度股东大会 会议纪要 【会议出席情况】 出席人数:上海疫情,采用线上腾讯会议,共出席约189人 机构出席:微信参会为个人名,未识别出机构名称。... - 雪球 网页链接

[iii] 拟分红139亿!中小股东却“不答应”,集结抗议!为何? 网页链接

[iv] 中远海控中小股东股东会上投反对票调查:不满分红“模糊”,质疑上市公司隐藏利润 本刊编辑部 | 胡靖聆 ·编者按· 中远海控 长期业绩平平,疫情爆发后,受海运成本飙升的影响,公司股价一度大涨1000%... - 雪球 网页链接