(原标题:一位敢于发声的逆向投资老将)

在一个有趣的基金经理评价指标中,我给大家介绍了一个评估基金经理到底是左侧还是右侧的参考指标。总体来说,投资偏左侧的基金经理是非常稀缺的,在所有基金经理中占比约10%(数据来源:回答关于基金经理的三个疑问)。

相对于趋势交易的基金经理,逆向交易的基金经理在投资过程中往往要承受更大的压力,其持仓往往也会显得更为与众不同(非抱团),因此我认为值得大家给予更多的关注。

国泰程洲就是这样一位逆向型投资老将(公募任职时长已超过14年),参照此前文章(回答关于基金经理的三个疑问)给出的左右侧评估参考指标,可将其归属于公募基金经理中的少数派。

目前程洲共管理10只基金产品,合计管理规模为168.65亿,其代表作为国泰金马稳健回报(20080403-20131231)和国泰聚信价值优势(20140101-至今)。

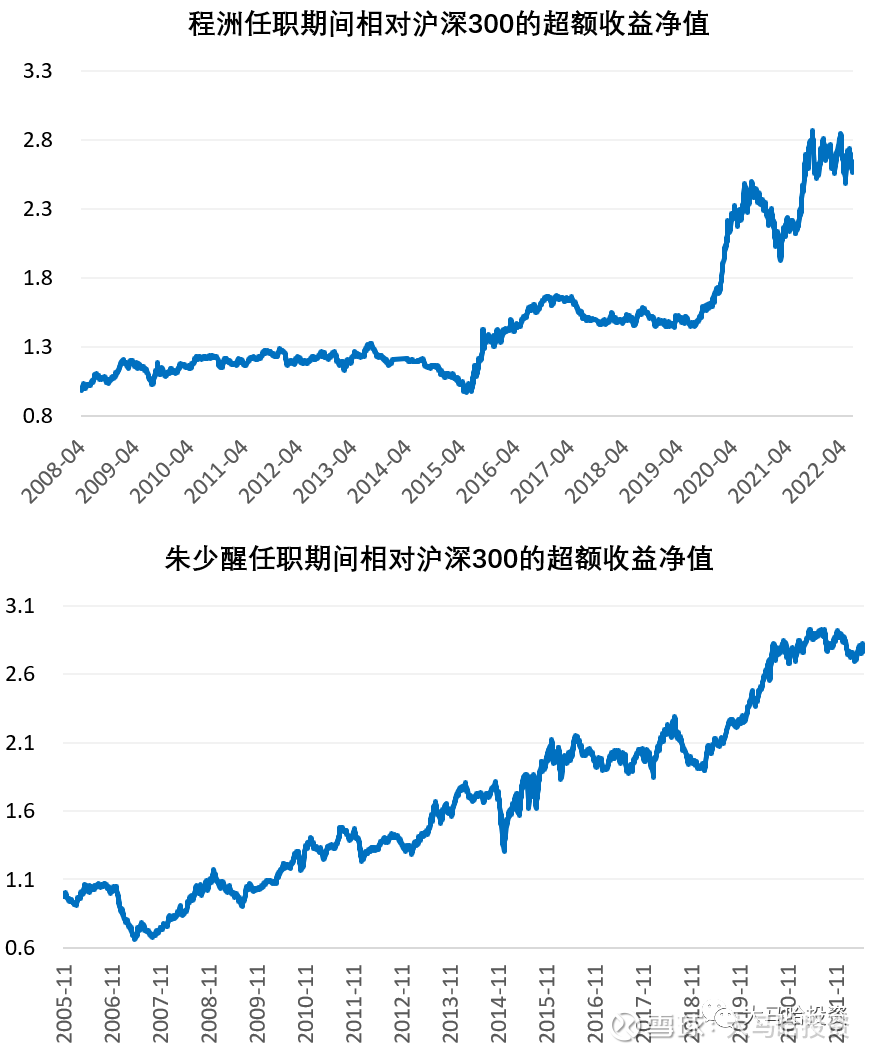

在长达14年的公募任职生涯中,程洲取得了年化11.22%的投资回报,同期沪深300全收益则录得了3.92%的年化回报,任职期间相对沪深300的年化超额为7.03%,略高于同为投资老将的朱少醒(任职时长16.7年,年化超额6.33%)。

不过美中稍显不足的是,任职期间程洲的业绩相对沪深300全收益指数的业绩稳定性不太理想,其相对沪深300全收益指数的超额收益主要集中于2015年年中-2017年年中以及2019年年中-2021年年中这四年时间,其余时间相对沪深300全收益指数的累计超额收益为负值。

为说明问题,我列出了同为投资老将的朱少醒任职期间相对沪深300的超额收益曲线情况,不难发现朱少醒的超额收益曲线的稳定性要显著优于程洲。这意味着如果长期持有程洲的基金,投资体验可能不会那么好。

与朱少醒及董承非这类专注选股的投资老将有所不同的是,程洲在投资的过程中展现出了更强的灵活性。

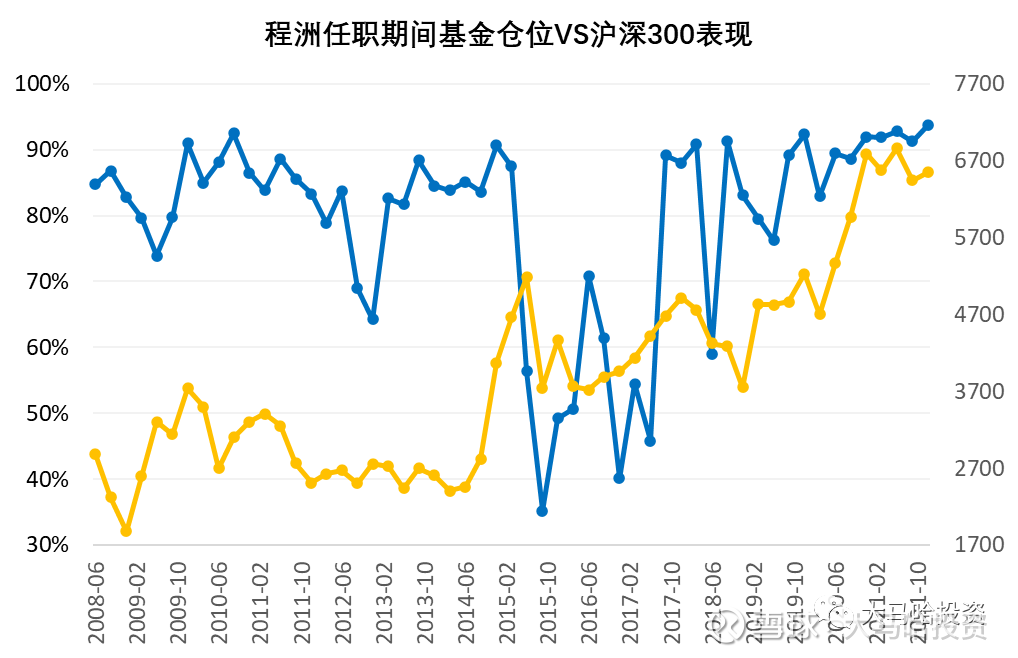

程洲的灵活首先体现在择时上,他在任职期间有过多次大开大合的择时操作(具体参考下图),事后看择时的效果,总体“得”要小于“失”。

其中,“得”主要体现在2015年上半年,在2015年Q2程洲管理的国泰聚信价值优势进行了大幅度的减仓,从而部分规避了股灾期间市场的暴跌。

至于其他时候的择时操作则主要体现为“失”,具体体现在:2011-2013年,程洲的仓位与市场的涨跌呈现出很显著的正相关;2016-2017年沪深300走出了慢牛行情,可期间程洲的仓位偏低,直到2017年下半年才大幅提升仓位;2018年程洲也做了择时操作,然后国泰聚信价值优势全年下跌了25.78%。

哪怕是像程洲这样策略研究出身的专业选手,择时也并非易事。对于这一点,程洲在2018年年报中直言不讳的表示:

自2015年以来,我们每年都会有一两次大的资产配置的调整,除了2015年较好地规避了股灾的损失,其余年份都没有啥效果,2018年二季度末大幅降仓后同样没能在三季度上证50逆市上涨的行情中受益,这让我们逐渐忽视了仓位调整的重要性,开始加仓,开始执迷于寻找结构性机会,最终净值四季度严重受损。资产配置的重要性在低迷了两年后再次显现。股市就是这样,当你对某些现象开始深信不疑时,市场就会向相反的方向运行。【程洲】

除了偏爱择时外,较之于选股型基金经理,程洲的换手率明显偏高,2014年至今国泰聚信价值优势的年均换手率为990%,随着近几年程洲管理规模的增大,换手率整体有所下降。

至于程洲在投资上为什么呈现出如此强的灵活性,这应该跟其职业生涯早期的策略研究背景有关。策略研究对市场走势的关注更为高频,投资模式更偏向于自上而下,这一背景使得其在投资操作上相对于纯自下而上的选股型基金经理有着更高的灵活度。

前文我们提到程洲是一位偏逆向的基金经理,属于市场当中的少数派,其持仓同样体现出非主流的特征。这意味着他对很多板块的看法注定会与市场主流认知存在着差异。

而且更为难能可贵的,程洲敢于将其这些不同于市场的认知在访谈中直白的表达出来,应该说“敢言”是程洲最大的特点。

比如像白酒,程洲非常直白的表达了对其基本面的担忧,直言白酒板块在未来几年没有投资价值。坦白说,对白酒板块估值有担忧的基金经理非常多,但直接质疑其基本面问题的基金经理却少之又少。程洲表示:

以白酒为例,我觉得大家不能对一个股票偶像化。白酒这个行业从数据来看很清晰,过去两年的消费量都是负增长的,行业的收入增长在3%到5%之间,意味着行业增长就是靠提价。需求量整体出现稳定下滑的特点,这也和人口老龄化的趋势符合,年龄大了,肯定喝酒越来越少。

在这样一个需求稳定下降的行业中,我们并没有看到供给收缩,反而是在扩张。许多曾经快死掉的白酒品牌,现在都冒出来了。这在其他消费品行业,基本上是不可能出现的。中国白酒行业呈现的特点是供给增加,需求稳定,这是不符合常识的。唯一的解释是,社会库存太大了,吸纳了很多存货。但是渠道屯的社会库存,一定有上限的。我春节(注:2021年年初)的时候去青浦Costco,这里面卖的某次高端白酒品牌(注:五粮液),都是2018年生产的。这个Costco是新开的,只能说明是经销商屯的库存卖给他们。

一旦白酒的价格涨不动了,就要开始去社会库存。我个人觉得,未来2到3年,白酒行业大概率没什么可看的。而且白酒绝对不会因为价格跌了,大家去多喝。我们已经看到了白酒龙头企业开始下调盈利预期,这可能是刚刚开始。【程洲】

又比如像新能车,他非常强烈的表达了对宁德时代的质疑,然后间接表达了对于比亚迪的看好,认为比亚迪的市值会超过宁德时代,这一观点目前已经得到阶段性的验证。程洲表示:

还有那个新能源车的电池龙头,我承认未来利润能做到1000亿,但那时候估值可能就是15倍,对应1.5万亿的市值,和今天的市值差别不大。到了2030,中国电动车渗透率可能有60%以上了,那时候就是叫汽车,不叫新能源车了,不是什么新兴产业,也不能给高估值。

我不会因为大家都说好,我就觉得好。包括现在电动车大家都看好某电池龙头,我就一股没有,买的是一家整车龙头(注:比亚迪)。我认为这家公司未来3到5年市值一定会超过这家电池龙头,要么是前者跌下来,要么是后者涨上去。【程洲】

程洲这样对行业直白化的表达还有很多,值得一提的是,随着大家对基金关注变得越来越多,定期报告近两年成为了基金经理各类小作文的集中地,然而程洲在这之前就充分利用这一渠道与持有人进行沟通。比如在2014年半年报中,程洲将经济比作主人,股市比作狗,并进一步将沪深300比作成年的大狗以及将创业板比作初生的小狗,并以此作为类比解释2013-2014年主板和创业板的行情分化问题。

在定期报告中,程洲这样接地气的表述还有很多,一位有血有肉的基金经理跃然纸上,基本反映了他对各个时间阶段投资得与失的总结。同样从字里行间也可以看出其在投资上有着非常多偏中短期的自上而下思考,这也在另一个维度上解释了其投资换手偏高的原因。

为方便大家对程洲的访谈及定期报告观点进行系统的了解,我将这些内容进行了汇总整理,感兴趣的朋友可以在私信“程洲”获取。

在访谈中,程洲不止一遍的强调其对估值的低容忍度,他表示:

总体而言,尽量选估值更低的标的。聚光灯下、大家都在买的东西,一定是被高估的,至少不会被低估、或者合理。

不过我认为他对估值的低容忍度与深度价值型基金经理存在着显著的区别,与注重绝对估值不同,他会更注重估值与业绩的匹配度,在程洲的四个选股标准中,他对估值的要求是PEG<1(市盈率低于公司每年的预期增速)。程洲非常注重公司的成长性,他表示:

我现在越来越看重行业增长了。过去我们的经济增长是9%,所有的行业都在增长,只是增速的快慢不同。但是今天看,没有一个行业能绕过周期,只是有些周期波动小一点,有些周期波动大一些。在经济增速放缓到6%之后,有些行业增速会放缓,但也有一些行业会负增长。这里面许多行业会出现估值陷阱,可能以后很长一段时间都不需要去看了。【程洲】

尽管程洲反复强调估值的重要性,但其组合中整体持仓的估值水平并不低,2019年下半年以来国泰聚信价值优势各期持仓的市盈率均保持在30倍以上,鉴于此,我更倾向于将程洲定义为成长型基金经理。至于他对白酒、新能车电池、CXO、眼科、基因测序及二线快递等行业股价偏贵的担忧,这主要还是因为程洲认为这些板块的成长性无法匹配其当下的估值。

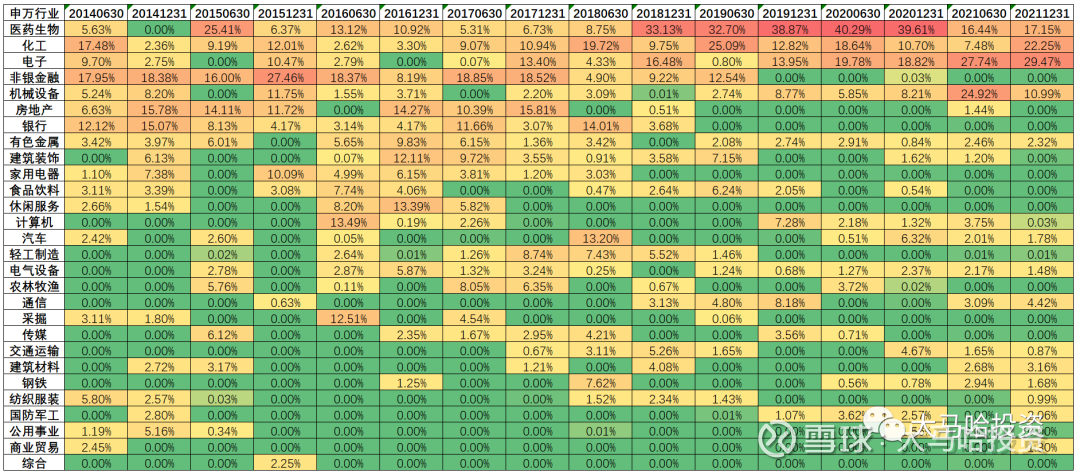

从行业投向来看,程洲主要偏爱医药生物、化工及电子板块,2019年以来他在这三大板块上的持仓占比基本维持在60%以上甚至更高,持仓行业较为集中。值得一提的是,程洲在2018年及之前配置较多的非银金融、房地产及银行在2019年及之后基本销声匿迹,这主要是因为随着程洲对行业成长性要求越来越严格,这些成长性较为一般的板块逐渐被移出了组合。值得注意的是,程洲还阶段性的配置过不少券商股,券商板块作为强周期性品种出现在程洲的组合中,这同样反映了其在投资过程中具有较强的自上而下的思维。

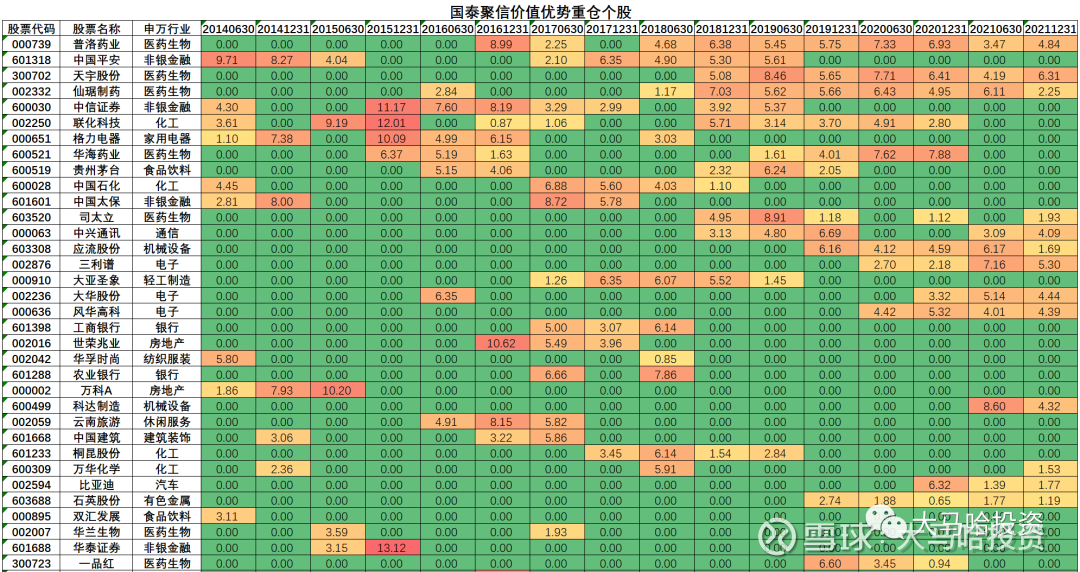

个股投资上,程洲长期重仓持有的个股并不算太多(具体可参考下表)。

其中程洲最为成功的个股投资主要集中在原料药,像国泰聚信价值优势自成立至今的前十大重仓股票有五只为原料药板块(普洛药业、天宇股份、仙琚制药、联化科技和华海药业),这些个股2019年以来的突出表现为基金贡献了较大比例的净值涨幅。对于原料药板块的投资价值,程洲在访谈中着墨颇多,他表示:

原料药是一个长逻辑,由于行业监管的变化,带来系统性价值重估的过程。过去的原料药企业,随着中国的产业升级,中国的原料药企业也会沿着这个产业链升级。大家都给CDMO企业高估值,原料药企业低估值,其实原料药企业做CDMO才有优势。而且,这些原料药企业的估值便宜超过一半。【程洲】

除了原料药外,程洲在其他板块的个股投资上令人印象深刻的案例并不多,成功投资案例的过于集中我认为在一定程度上会对业绩的可持续性构成制约。

整体来看,程洲是一位投资风格偏逆向、不从众、注重估值且敢于表达自我的成长型基金经理,兼具自上而下和自下而上思维,在过去的14年里取得了较为不错的投资回报。

当然,客观来说,也有些不尽如人意的地方,主要体现在:(1)长期业绩不错但表现得不太稳定,投资体验不佳;(2)投资灵活但并未很好的转换为基金经理的投资业绩,而且近200亿的管理规模也会对其过往的投资模式构成制约;(3)个股投资亮点主要局限于原料药,能力圈相对而言较窄,一旦未来对该板块基本面判断失误,组合业绩可能会受到较大程度的负面影响。

如果配置基金经理也按照“核心+卫星”的思路,个人比较倾向于将程洲作为卫星去配置,不从众逆市场的特质或许在某些时候能为组合带来意想不到的效果。

关联阅读:

一个有趣的基金经理评价指标

回答关于基金经理的三个疑问

全文完!本文的所有统计数据均来源于Choice,原创不易,如果此文对大家有帮助,欢迎点赞、评论、收藏、关注四连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

@今日话题 @雪球基金