(原标题:谁在A股重仓了比亚迪)

新能源行情卷土重来,这一次换了个新王——比亚迪。

最近,比亚迪的股价经过近两个月的调整后一路攀升,从3月209.43元的最低点,冲到了6月13日的359.86元,创下历史新高,成为第一个突破万亿市值的国产汽车品牌,放眼全球汽车行业,也就仅次于特斯拉和丰田。

名声在外的中信证券随即发了一份研报积极唱多比亚迪,表示比亚迪的合理市值空间有望达到1.4万亿,虽然研报发出的第二天,股价果不其然地迎来回调。但毕竟市场寂寥已久,一个新的「万亿故事」依然刺激着市场的神经。

短短两年时间里,比亚迪股价翻了将近6倍。从2020年6月开始,彼时比亚迪的股价还在60元左右,到了2021年2月已经涨到260元,这是比亚迪股价的第一轮大涨。第二轮行情开启于2021年6月,持续5个月后,于11月份达到阶段性高点。此后比亚迪股价开始回调,一直到今年3月份触底,随后反弹,创下新高。

那么,在这几轮行情中,基金经理们都是怎么操作的?谁在比亚迪行情爆发前就进行了“埋伏”?是精准布局、坚定持有,还是追涨杀跌?

谁买了最多的比亚迪?答案其实是一只被动型的指数基金。

今年一季度的数据显示,汇添富中证新能源汽车产业指数基金持有比亚迪股数最多。受益于这两三年新能源的大热行情,汇添富中证新能源汽车近三年收益率263.14%,在同类基金中排名第二,从持仓上来看,它在2018年就持有了比亚迪。尽管新能源行业最近波动剧烈,这只基金的基金经理过蓓蓓依然表示坚定看好——“新能源车板块是我们中长期看好的方向,现在可能不过是‘小荷才露尖尖角’”。

但真正论选股,还是要看主动管理型基金。

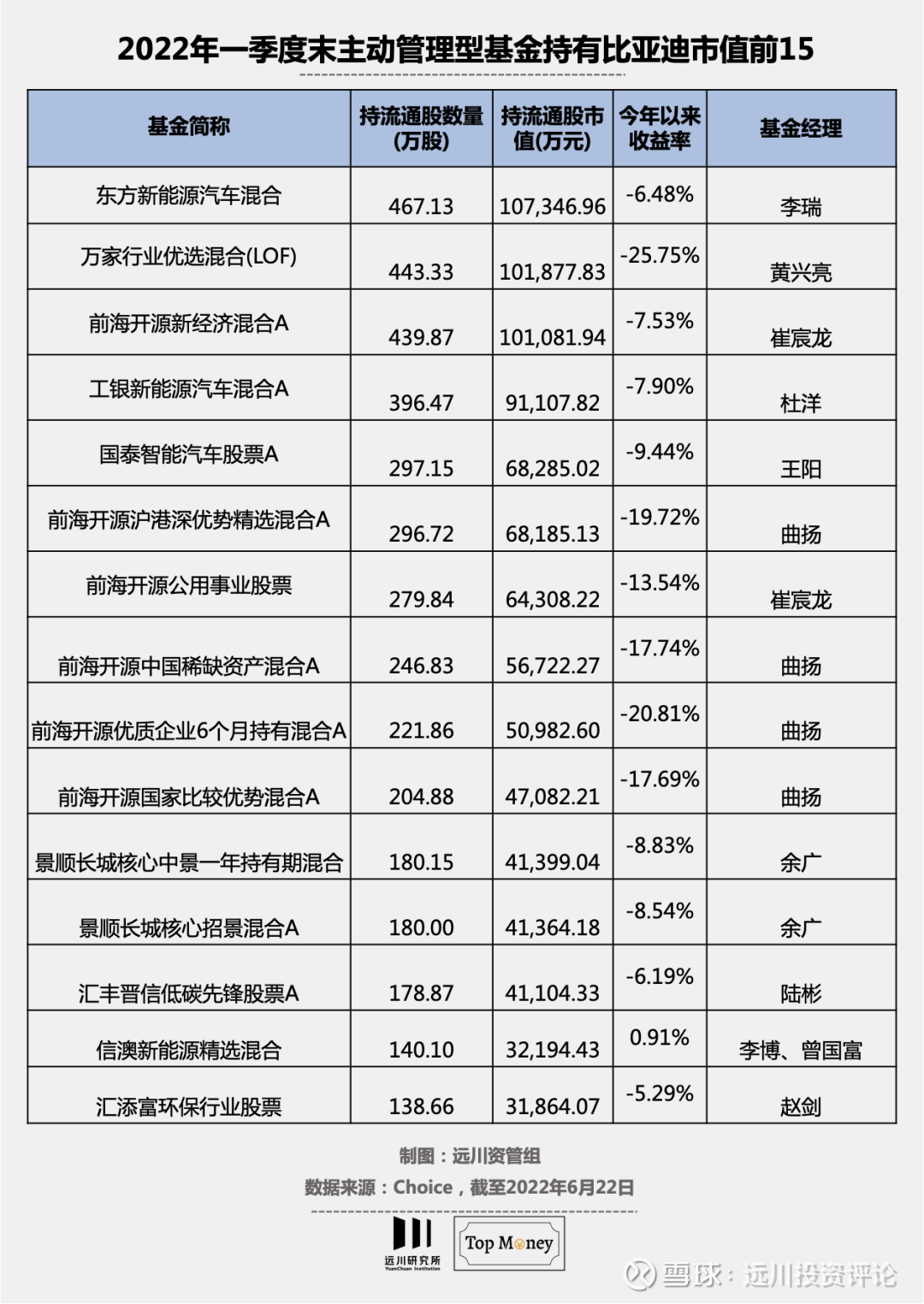

根据2022年一季度数据,李瑞、黄兴亮、崔宸龙、杜洋、王阳、曲扬、余广、陆彬、李博、曾国富等人管理的基金均位列比亚迪基金持股前列。而在这个截面数据背后,不同的基金经理从买入时间、持仓周期和仓位占比上,则表现出了各自的特点。

长期在场派

这些基金经理里买入较早、布局精准的要属王阳、黄兴亮了,这两位基金经理早在2019年就大手笔买入了比亚迪。

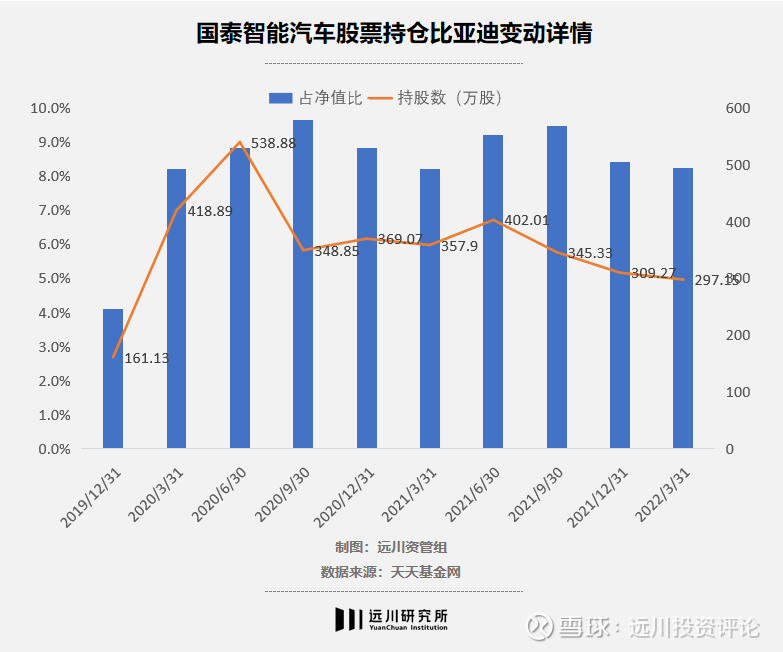

王阳是在2019年8月开始参与管理国泰智能汽车的,彼时国泰智能汽车持有比亚迪的数量在100多万股左右,仓位并不算小,而在2020年一、二季度的低位,也就是即将到来的6月上涨行情前,这只基金开始大幅加仓比亚迪,将其从第八大重仓股买至第二大,持股数一跃上升到了418.89万股和538.88万股,这是王阳的第一次大幅加仓。

能够早于市场发掘投资机会得益于他对经济结构转型、产业升级大方向的把握,做投研十几年的他,喜欢和产业内、外部的人聊天,经常游走于各大新能源展会。所以在2019年的时候,他已经看到新能源产业链中最强的是电池环节,买入比亚迪最重要的一点也是因为它是全球排名第三的电池厂,在行业快速发展的时候,电池厂实力强劲。

随后比亚迪股价一路攀升,王阳便逐渐减仓,直到2021年一季度高点,持股数已减少近200万股。

到了2021年二季度阶段性低位,王阳又一次加仓近50万股,再一次把握到了2021年下半年的上涨行情,而后边涨边卖,直到今年一季度末持有比亚迪297.15万股,相比于前期高点已减持了100万股。

笔者采访过王阳,性格耿直的他曾表示,“大多数人都喜欢在高光的时候来说你厉害,但其实你没见我痛苦的时候”,就像这两年新能源行情起来之后大家才关注到他,但他其实很早之前就在看新能源了,比如他在2016年就开始买入并坚定持有光伏龙头,比如2019年他就开始推荐新能源汽车这个行业了。

而就在今年一季度末股价低位,王阳曾发表观点:锂电板块逐渐进入配置区间。至于他是否布局到了本轮行情,我们可以期待一下他二季报的持仓。

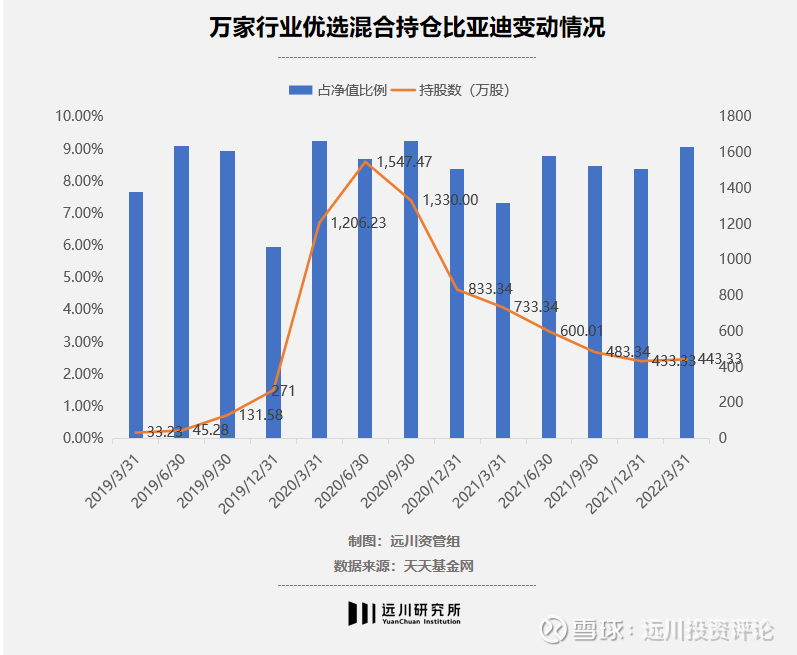

同样在2020年6月行情之前就已经布局了比亚迪的,还有万家基金的黄兴亮。

他在2019年3月开始管理万家行业优选,接管后对比亚迪进行了小幅加仓,到了2020年一季度,黄兴亮进行了史上最大幅度加仓——买入了近1000万股,紧接着在2020年二季度末持股数达到最高峰——1547.47万股,此后便一路涨、一路卖,算是吃到了一波不小的收益。

不过值得一提的是,万家行业优选这只基金今年以来下跌27.12%,业绩排名垫底,多是被组合中其它个股拖累。由此可见,组合管理毕竟还是一个更全局的事情,一只股票上的得失并不能保证组合整体的业绩。

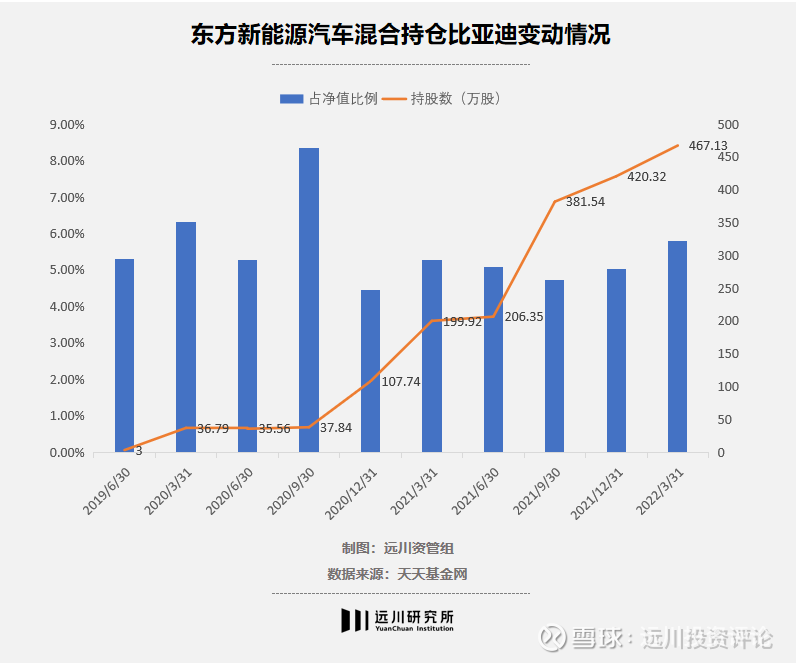

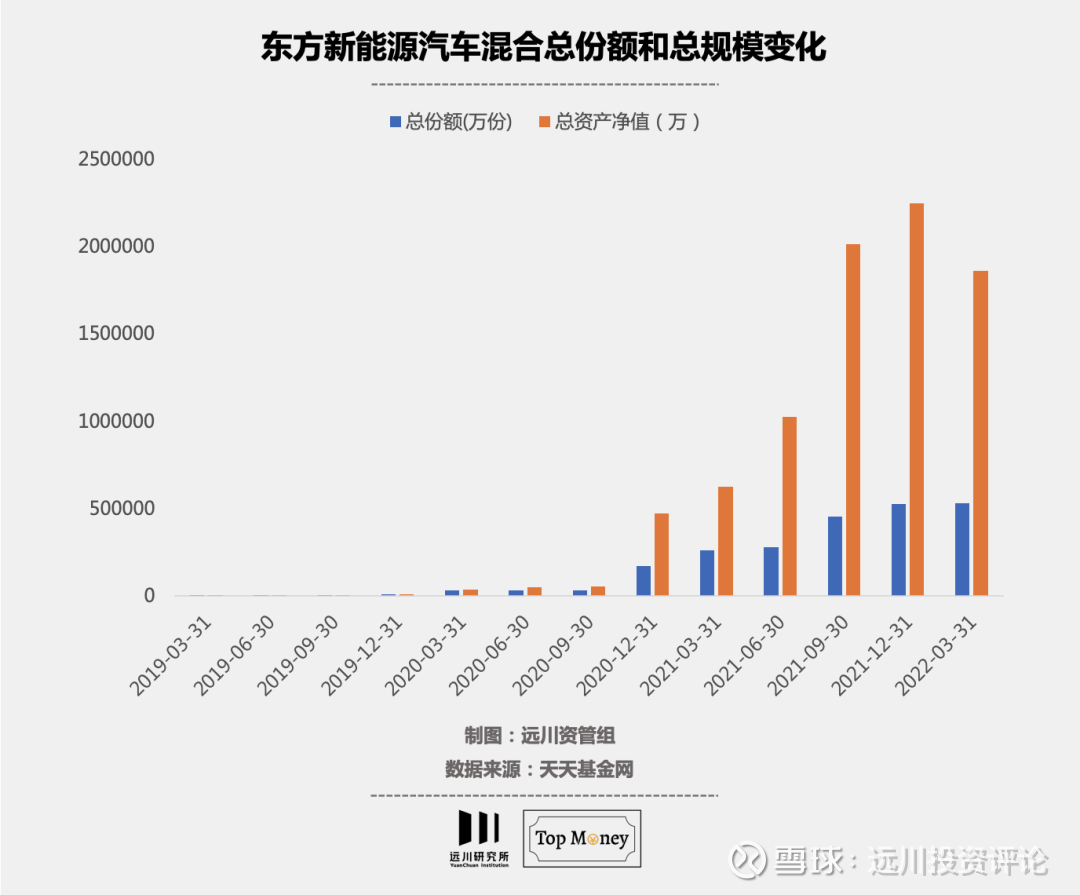

与王阳、黄兴亮边涨边卖恰恰相反的是,东方新能源汽车的基金经理李瑞自2019年买入比亚迪以来一路涨、一路买,没有明显波段,一直顺势而为。

不过,买的早不见得买的好,虽然李瑞在2019年就关注到了比亚迪的投资机会,但当时他只是小幅买入了一点「观察仓」,在2020年6月行情开启前加仓两次还算及时,但整个2021年下半年却是一路追涨,包括在去年四季度高位,他依然在加仓。

加注新能源的结果是,李瑞管理的东方新能源汽车在去年四季度排名靠后,今年一季度净值下跌17.47%,大幅跑输业绩基准,在一季度基金亏损榜中排名前列,直到最近业绩才有所提升。面对行业回调,李瑞认为短期的问题总会过去,新能源车市场长期发展良好,2022年依然主要关注新能源车领域新技术的方向和变化[1]。

其实,李瑞似乎也没有更多的选择余地。因为顺势而为的,不只是他,还有基民。

东方新能源汽车主题基金在行业热火朝天的这两三年里,基金规模从不到3000万一路飙升,到21年底时一度超过220亿。做为一个在产品合同里写着“投资于与新能源汽车主题相关的行业及上市公司的证券资产占非现金基金资产的比例不低于80%”的主题型产品,涌入巨量新资金后,除了追涨新能源似乎也的确别无他法。

总之,无论是逆势布局或是顺势加仓,在比亚迪股价起伏的这两三年里,这几位基金经理始终在场,从未抛弃。

追涨杀跌派

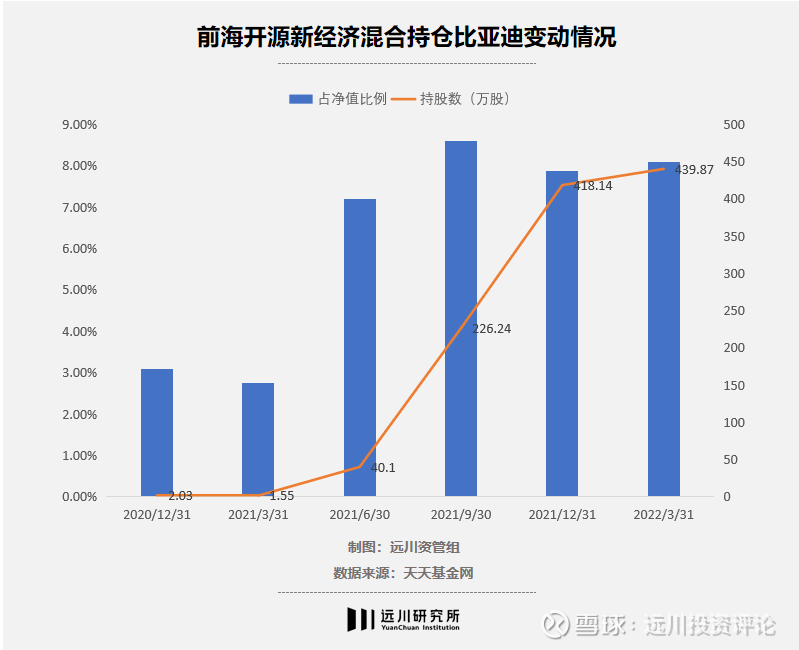

去年的双料冠军崔宸龙没有在非常早期就发掘到比亚迪的投资机会,准确来说,崔宸龙是在2021年下半年这一轮行情开启后,才开始重仓比亚迪的,并且两次大幅加仓都发生在股价上涨之后,也就是2021年的三、四季度,属于典型的“追高”。

而到了今年一季度,比亚迪股价回调期间,崔宸龙却又开始“杀跌”。虽说前海开源新经济这只基金较四季度增持了21万股比亚迪,但是崔宸龙管理的另一只基金——前海开源公共事业较上一季度减持了116万股,总的来说,崔宸龙在今年一季度共减持比亚迪95万股。

不过从公开观点上来看,对于新能源汽车的投资机会,崔宸龙依然看好:“目前投资上还是坚持以电动化为主,智能化为辅的策略。”

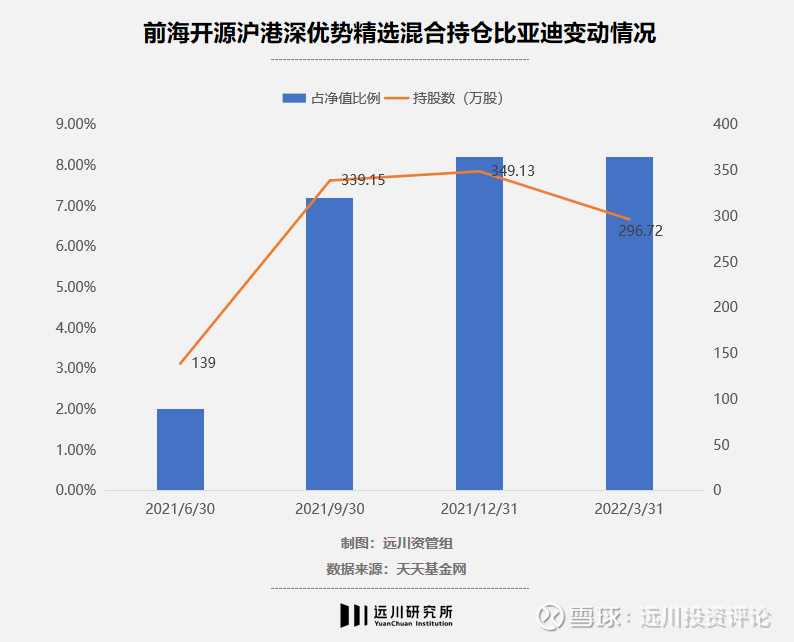

作为崔宸龙的同事,曲扬在比亚迪上的操作可以算得上与他如出一辙,几乎在同一时期“追涨杀跌”。

曲扬管理的前海开源沪港深在2021年二季度开始持有比亚迪,三季度上涨后加仓了200万股,并在四季度高位略微加仓,随后,却在今年一季度下跌时就进行减仓。相较于上一季度,曲扬管理的基金共减持比亚迪116万股,不过,比亚迪依然还是曲扬的第一大重仓股。

之所以曲扬和崔宸龙都在一季度对比亚迪进行了不同程度的减持,可能也与一季度市场大幅波动、大量基民赎回基金份额有关,毕竟,不少基民去年都冲着崔宸龙“双料冠军”的名号买入了前海开源的基金。而数据显示,上述两只基金的规模在一季度缩水了不少。

规模的缩水或是让两位基金经理都在一季度选择减持了比亚迪的一个重要原因。因为从重仓程度——比亚迪的净值占比来看,占比都有所提升、在前十大重仓股中的排名也有所提前,这或许也是基金经理们在「被迫卖出」的同时,对具体个股判断的有限表达。

中途离场派

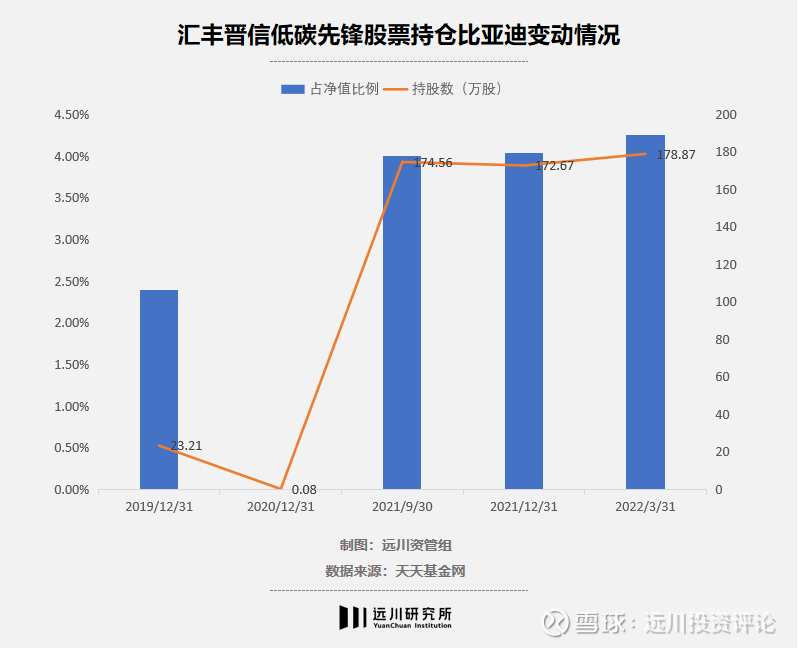

而在早期重仓比亚迪的基金经理中,也有中途离场的人,比如2020年股基冠军陆彬。

陆彬在2019年开始管理汇丰晋信低碳先锋时,持仓中出现过比亚迪的身影,结果,他在2020年底股价上涨一波后清仓了,直到2021年第三季度,第二轮上涨进行到一半以后,他回过头来以更高的价格、更重的仓位将比亚迪买了回来,而这回他选择不再频繁操作,而是稳稳地拿到了现在。

在新能源产业链上的勤奋耕耘,也让他管理的汇丰晋信低碳先锋取得了近1年排名第4、近2年排名第2、近3年排名第1的好成绩。前几天陆彬发表了对新能源汽车的看法,他认为当前新能源汽车的估值,处于过去3到5年间相对较低的区间,看好新能源车的长期需求[2]。

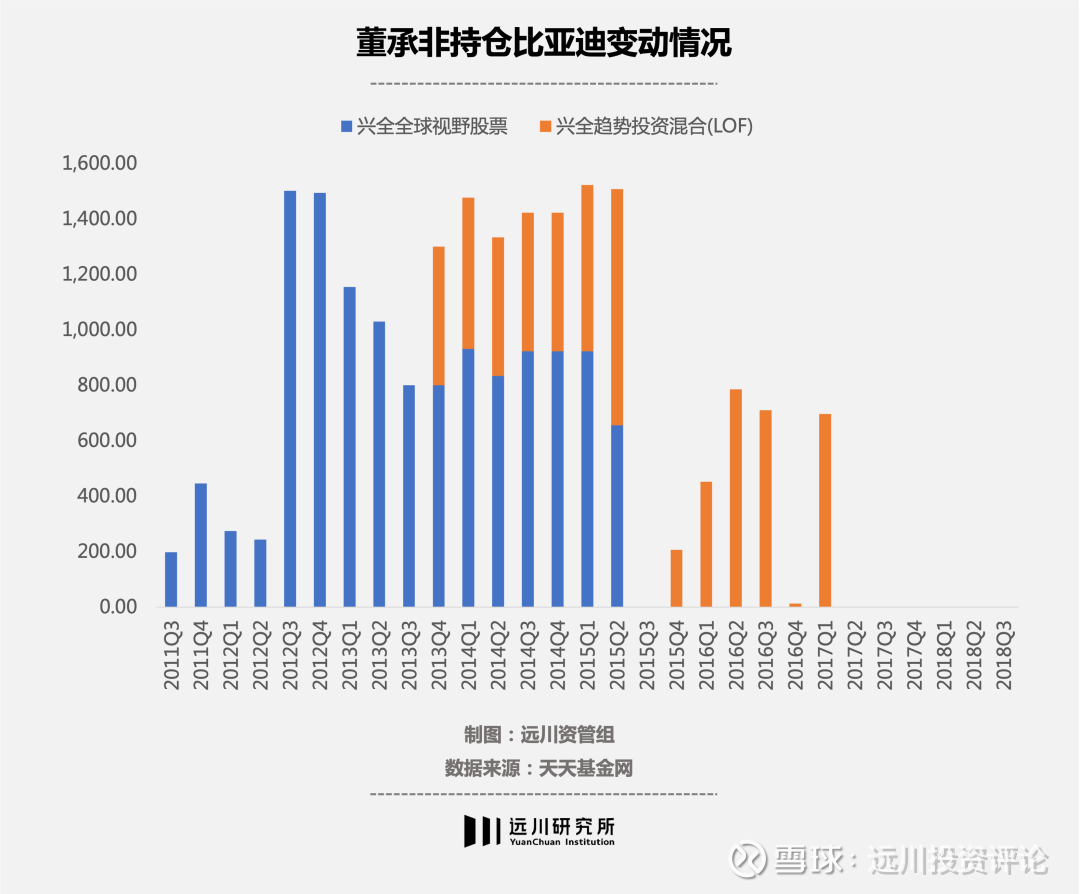

值得一提的是,前兴全基金经理董承非,其实是最早重仓比亚迪的公募基金经理,但他却错过了这几轮的大涨。

董承非首次买入比亚迪是在2011年三季度,2012年三季度到2015年二季度,比亚迪都在兴全全球视野前十大重仓股之列。2015年三季度,市场大幅震荡,董承非减持了比亚迪,但在不久后的四季度他又再次加仓,将比亚迪买入了前十大重仓股,而到2017年二季度开始逐渐减仓,此后持股数仅有1.7万股,直到2018年三季度完全清仓。

持股周期横跨8年,董承非是长情的,只可惜他持有的这几年里,比亚迪的股价一直不温不火,最终还是选择将其卖出。

尾声

2021年初,招商策略对市场行情提出过一个「自我强化上行期」的总结词。说白了,就是市场的赚钱效应带来了大量公募基金申购,持续的增量资金打入基金账户后,基金经理们不断地加仓自己的重仓股,带来了当时「公募重仓50」的自我强化。而当这个趋势调转方向,踩踏式的「负反馈」也会给许多基金带来规模、业绩双杀的压力。

放在比亚迪的持仓上,业绩上涨-大量申购-追高加仓的东方新能源汽车主题基金、业绩下跌-大量赎回-杀跌减仓的前海开源新经济,也绝不是个例。很多时候,提供了较高流动性的公募基金,在持仓上的「顺势而为」,既有基金经理的主动为之,也有份额变动的难为之处。

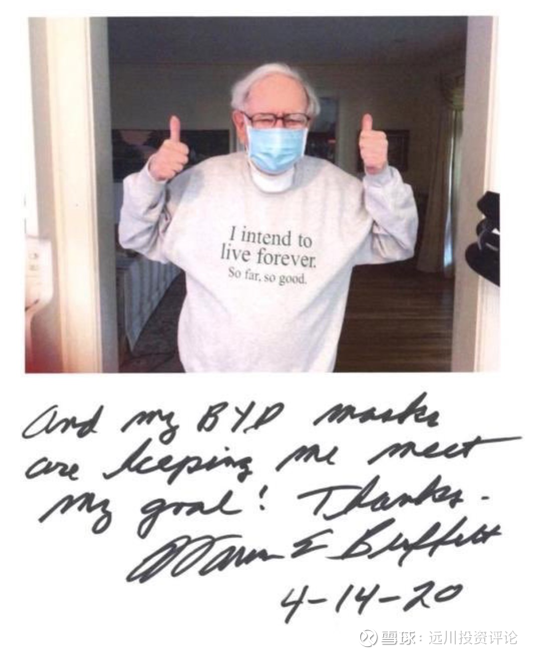

只有摆脱了这个困扰的巴菲特,才是那个做到了2008年首次买入后,14年里对比亚迪(港股)持仓一股未动的人。

2020年疫情爆发之初,收到口罩的多年大股东向比亚迪致谢