(原标题:浅谈神华的火电业务)

在“双碳”发展如火如荼的今天,风电光伏是资本市场的香饽饽,火电,尤其是煤电,则被大众看成是没有技术含量的、与“双碳”政策背道而驰的夕阳行业。

就是这样的夕阳行业,在政策的压制下,尽管行业装机容量的占比已经降低到55%以下(其中煤电占比46.7%),但依然高效的产出70%+的电量,是我们享用便宜的、稳定的、可控的电力能源的基石。

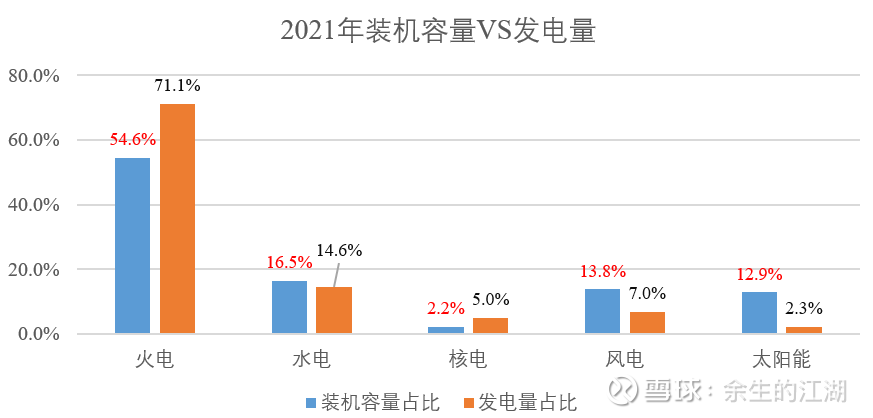

以2021年为例,火电以54.6%的装机容量占比,制造了71.1%的电力;由于来水偏枯,水电以16.5%的装机容量制造了14.6%的电力;核电最为高效,2.2%的装机容量制造5%的电力,但核电的问题是停不下来;“明日之星”风光则以26.7%的装机占比制造9.3%的电力。

所以,以中国的能源结构,火电尤其是煤电创造了巨大的社会效益,其作为主体能源的地位和作用在很长的时期内,都不可替代。

一、商业模式

对于一位“庸俗不堪、自私自利”的商人来说,某个生意在社会上的地位或许只是一般选择项,最重要的还是取决于这项生意是否能够带来令人满意的回报。

那煤电是怎么样一个生意呢?

1、煤电的产业链地位弱

煤电的价值链流程是:首先自筹+贷款资金,建造发电设施等固定资产,然后从上游采购煤炭,发电后销售给电网。

下游的电网,也就是配输电业务,主要掌握在国家电网和南方电网手里。且电力涉及到国家民生及制造业竞争力,销售端受到严格的价格管控,基本采取的是计划电模式。因此煤电企业在下游没有定价权。

上游的煤炭,最近10年来逐步向“三西”地区集中,在2021年已经达到72%左右,且在可见的将来,集中度会进一步提升。

现在新建的煤矿,地方政府大多占有不少的股份,比如最近审批的新街台阁庙,地方上占有40%的股权。再加上从价计征的资源税,煤炭的价格直接关乎地方政府的利益。在这条产业链利益博弈的过程中,没有任何理由认为煤电企业会占上风。

弱产业链地位,不仅占用企业的运营资本,也会压低企业的利润水平。

以国电电力为例,在煤炭全行业亏损的2015年,国电的毛利率不过30%左右,随着煤炭价格步入正轨,毛利率下滑到18%,2021年随着煤价进一步提高,国电毛利率只有7.3%,陷入亏损。

要知道,国电自己有煤矿,且大部分煤炭都通过长协购买,2021年国电采购的标煤价格只有900.4元/吨。

换算成5500 K,每吨707元,而现在港口的现货价格超过1200元。

2、煤电是一个重资产生意。

煤电的资产有多重?

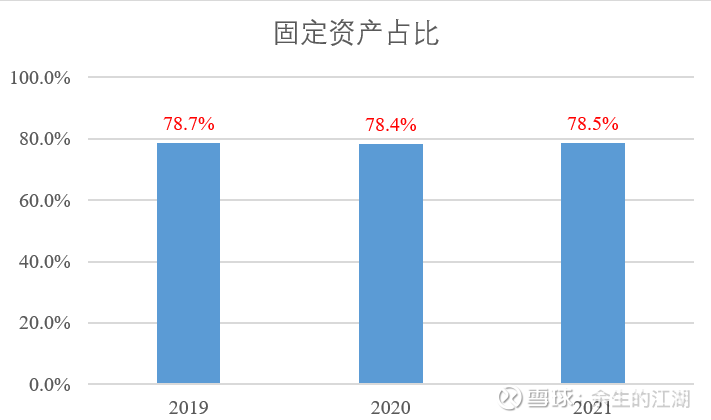

还是以国电电力为例,最近3年,资产负债表上的固定资产和在建工程的占比,基本占据总资产的78.5%左右,不可谓不重。

重资产的生意,也未必不可能是好生意,也要看固定资产的结构的折旧年限。

3、煤电的固定资产折旧

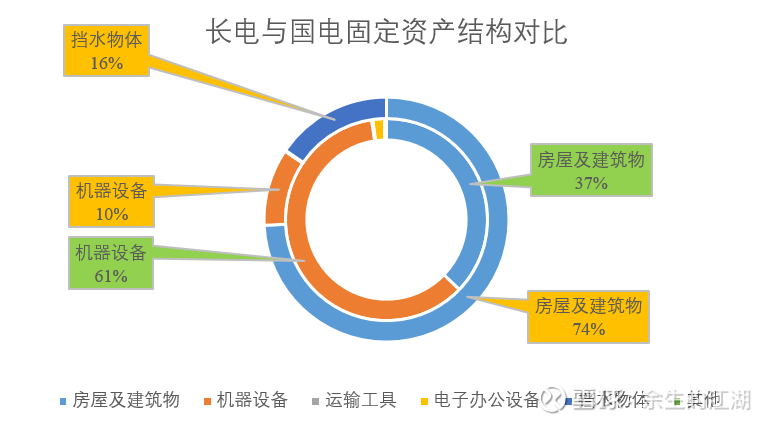

先以煤电为主业的国电(内环)与水电为主业的长电(外环)为例,对比下火电和水电的固定资产结构,如图:

明显的,水电以房屋建筑物和挡水大坝为主,共占固定资产90%,剩下10%为发电机组等设备。房屋、建筑物和挡水大坝按照50年折旧,但这个折旧是假折旧,真正的使用年限远超50年,所以作为重资产的水电,是妥妥的印钞机,是妥妥的好生意。

火电的结构则有明显的不同,房屋建筑物只占37%,而发电机组等机器设备占61%,很明显机械设备的实际使用年限不可能有建筑物和大坝那么长。

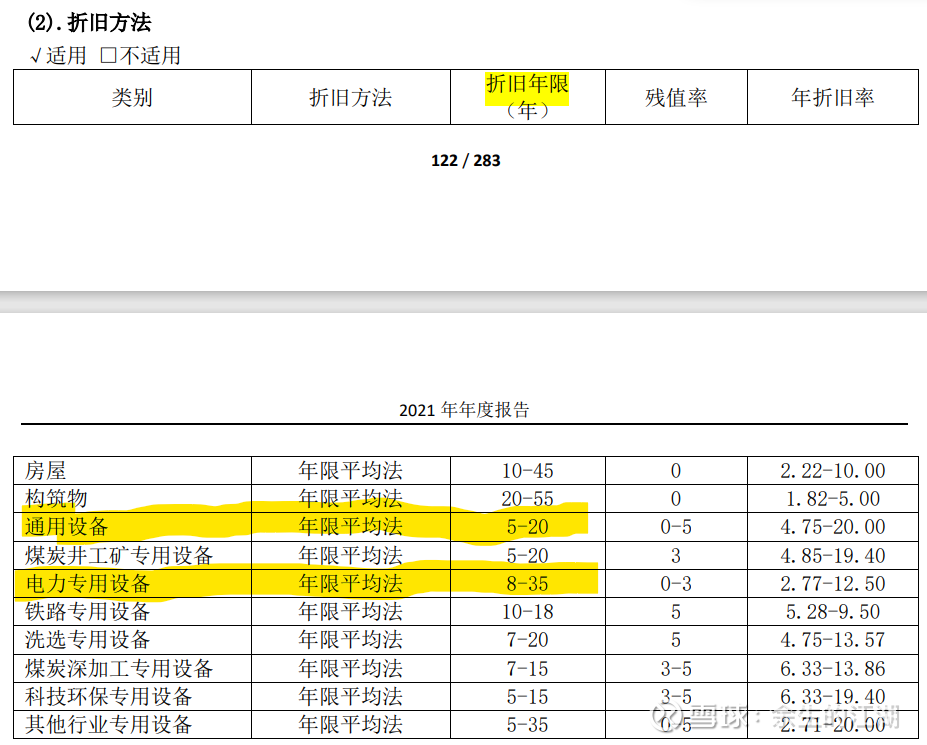

国电的电力设备折旧,设置在30年左右,这是一个合理的年限。

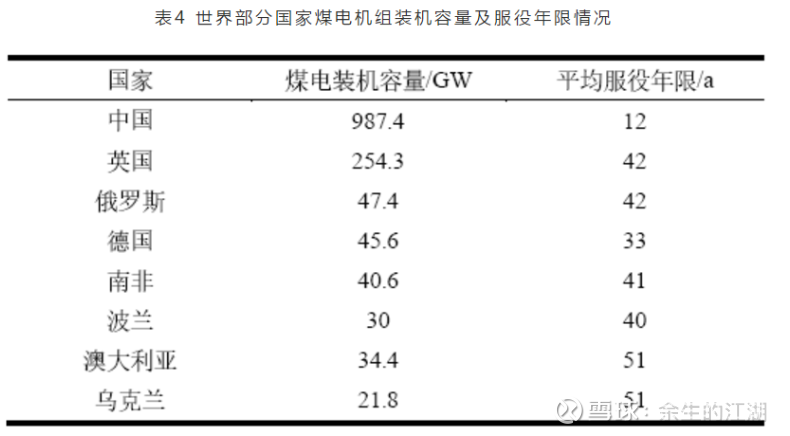

但目前,国际上有不少服役年限超过60年的火电机组,不少发达国家的煤电机组平均服役年限超过40年。

我国目前的煤电机组集中在2000-2010年,平均服役年限只有12年,如果未来能够延长服役年限,则对现金流大有裨益,当然使用后期的维护成本一定会增加。

图片来源于王双童《国内外煤电机组服役年限现状研究》

无论如何,资产结构注定火电的商业模式并不好。

当然,重资产模式下,折旧年限相对较短,只要边际成本低,也可以获得比较高的毛利率水平,比如风电和高速公路。

火电是吗?

4、煤电的边际成本高

水电的原材料是水、风电是风、光伏是光,尽管这些原材料的获取得看天吃饭,但它们的共同点是基本不用钱,所以这些发电模式的毛利率都在50%以上。

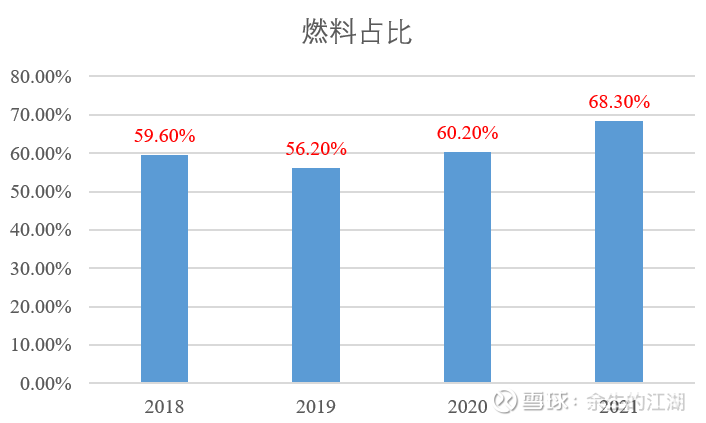

煤电显然不是,煤电的原材料(燃料)是煤炭,需要承担采掘、运输等一系列成本。煤电中原材料在成本中占比多少?

还是以国电为例:

国电的燃料成本,在总成本的占比,维持在60%左右,2021年随着燃煤价格的上涨,燃料成本占比接近于70%。

这说明:煤电的边际成本递减效应不显著,边际成本高,因此并不具备规模优势,不可能具备水、风和光电的高毛利率和稳定的现金流。

煤电生产一度电,需要消耗300 g标准煤,折算成5500 K的煤炭大约380 g。以目前长协价的中值670元/吨计算,则一度电的燃料成本为0.255元。在此基础上,煤炭价格每上涨100元,成本增加0.038元。

在2021年,国电的火电业务上网综合电价,大致只有0.4元左右。燃煤成本,是煤电企业的不可承受之重。

综上,煤电是一门在产业链中处于相对弱势地位、重资产且需要较多的维护成本、边际成本高的生意,现金流受制于煤炭的价格浮动,商业模式非常一般。

这样的生意,虽然不乐意,但切切实实的参与过两次:一次因为水电买入国投电力,第二次就是神华,两家企业都有不少煤电业务。

二、神华的煤电业务

扯了这么久,终于到神华了。

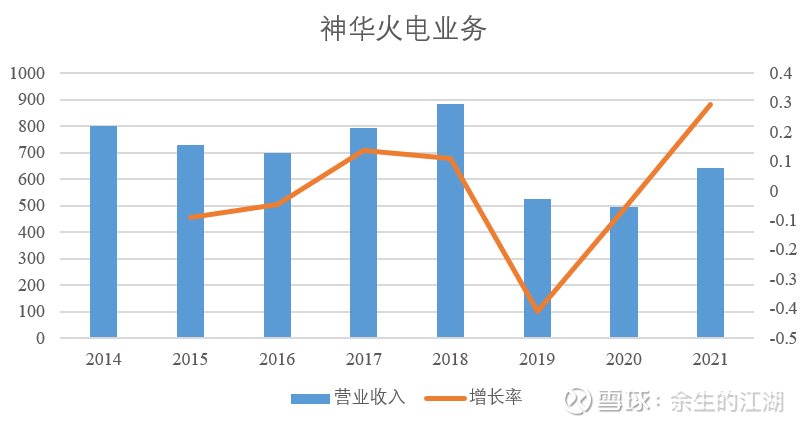

近10年,神华扩张了不少火电业务,从营收上可见一般,2019年的巨幅下跌是因为部分火电业务合并到国电,但随后又重拾增长。

不可否认的是,由于火电盈利能力有限,大规模的火电投入拉低了神华的ROE。

不同于其他煤电企业,神华的煤电是从上游煤炭采掘业务向后延伸下来的,是国家“煤电一体”策略的产物。

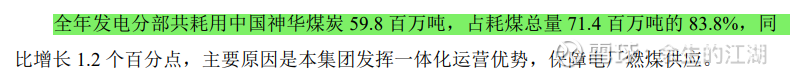

在2021年,神华控股的煤电业务,累计消耗煤炭0.7亿吨,其中自有煤炭0.6亿吨,占比84%。另外,国电控股的北京国电电力有限公司,神华占有42%的股权,这部分可以看作和神华控股的煤电业务类似。

神华火电业务的商业本质是采煤发电后销售给电网。

因此,针对这部分,煤炭价格的涨跌对公司的整体盈利没有影响,只是内部结算时利润放在哪个控股公司而已,真正对公司利润产生影响的是电价的涨跌。

当煤价上涨时,由于电价的制约,神华的盈利爆发力一定会比没有火电业务的煤企差。但当煤价下跌时,则可以为利润跌幅做缓冲,让神华的利润更加平稳。

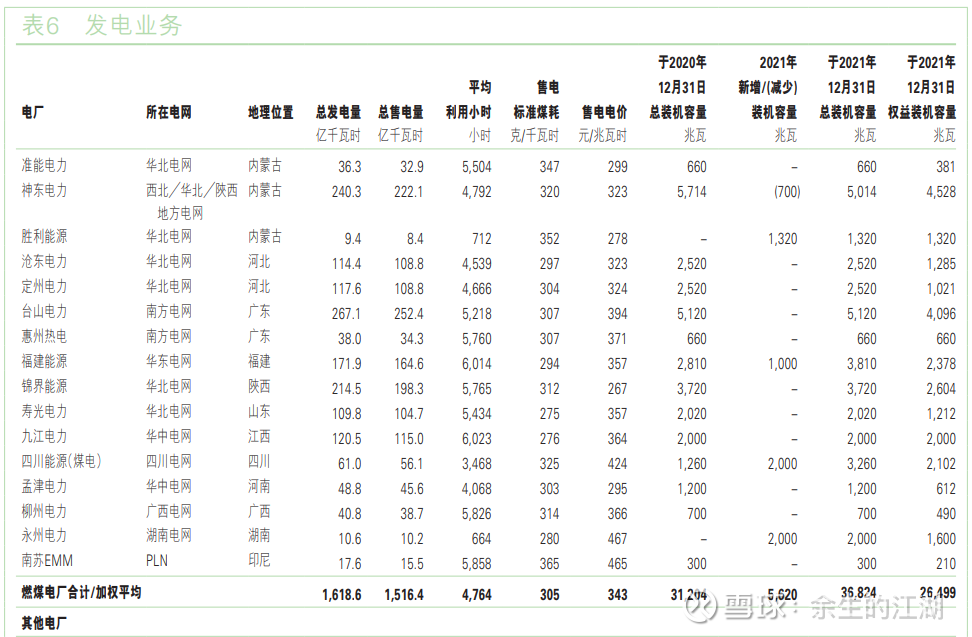

先看神华的煤电业务权益装机容量,这部分包含两块:一是神华控股的煤电业务;二是和国电电力合并的部分煤电业务。

第一部分在年报中有披露,控股煤电的装机容量3582 万千瓦,其中权益装机容量2650万千瓦。

第二部分需要估算。2018年,国电拿控股装机容量4000万千瓦,神华拿控股装机容量3600万千瓦进行整合成立北京国电,累计在运和在建的控股装机容量7600万千瓦。但北京国电在这部分控股中权益大概60%,因此权益装机容量大约为4500万千瓦。

这部分,最近几年北京国电售出一部分火电业务,也建造了一部分,大致持平。

在北京国电中,国电股权57.5%,神华42.5%,因此神华的权益装机容量大约1900万千瓦.

因此神华的权益装机容量大约为4400万千瓦时,这个数字占据国内煤电装机容量的4%,说神华是一家头部电厂一点都不过分。

保守估计煤电业务每年的设备利用小时数4400小时,则神华每年的权益发电量大概为1900-2000亿度。

近年一季度,神华的火电售电价格0.406元,同比增长0.08元,如果全年维持该电价增幅,则每年可以增厚营收接近160亿,而这部分营收大部分可以转换成净利润。

这也是近年神华的净利润60%增幅的两个原因之一。

所以,神华推进火电业务,是国家“煤电一体”政策的产物,这项业务可以平抑煤价波动带来的利润波动,但不可否认的,火电在当下的政策环境下商业模式和可持续的盈利能力很一般,接近4%的火电市占率拉低了神华的投资回报。

基于此,也希望未来神华在发电板块适当保守一些,更多的资源集中在煤炭业务,毕竟神街台阁庙的权益占比只有60%,毕竟神东目前的产量,正在面临压力。如果没有好的投资机会,希望能够向过去两年一样,回报股东。

申明:个人对于火电业务,属于外行,因为投资标的有火电业务,因此做一点皮毛研究,抛砖引玉,还请专业人士轻喷。

$国电电力(SH600795)$ $中国神华(SH601088)$