(原标题:卅载坎坷,血泪光荣——美股1990以来全体Biotech上市公司回报分析)

这算是一个至少已经种草五年以上的题目,最初只是因为不满足于简单的“创新药投资风险大”、“美国生物医药行业发展成熟”、“中国创新药投资刚起步路还很长”等大而化之的描述,后来在日常关注那些国际对标的潮起潮落中深感“只见树木不见森林”,再就是经常被老板们提出“创新药风险这么大、我们为什么还要投”这种灵魂拷问,直到最近美股大幅调整一夜回到解放前使得细究其历史脉络变得富有现实意义。

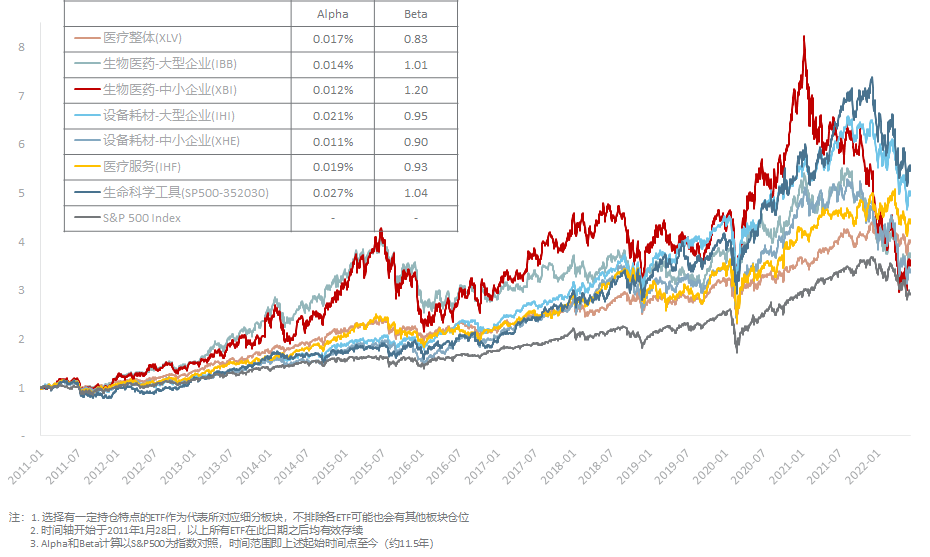

在进入微观分析之前,首先必须要承认的是,Biotech甚至整个医药板块都是风险明显偏大的,但同时也是拥有最大收益弹性的,即在相当长时间内都可以带来优于其他医疗板块的超额收益、却也会显著放大市场波动的影响。下图是美股医疗领域几个有代表性的板块主题ETF的长期走势,看图就很容易理解为什么美国投资人“明知山有虎、偏向虎山行”。

于是,先要亮出本文最核心主旨观点:Biotech不仅是典型的“高风险+高收益”的赛道,而且是具备“长期成长+周期波动+分化巨大”等多重特点,在产生增量的同时,又伴随高烈度的存量互相收割;因而在投资决策中,既要坚持长期密切关注,又要高度重视择时择股、杜绝“平均主义”或“被动消极”策略,对风险收益配比合理的高确定性机会下手要果断、对估值明显不合理的泡沫也要坚决规避,如此才有可能吃到行业长期增量红利、而避免成为短期存量收割的对象。

以下所有分析的目标就是为了找到相对的收益和风险所在,在统计学意义上增加判断准确的概率。方法上是通过将历史上出现过的biotech企业的各种维度特征与其投资回报之间建立相关性,以期对未来提供建设性的指引,不仅对美股biotech上市公司有直接描述,而且考虑到阶段和特征的相似性、也应对国内一级市场非上市biotech企业的风险收益产生间接结论。

“太长不看”的结论摘要如下:

1)Biotech行业周期性明显,市场热度往往催生泡沫、继而拉低回报,整体回报弹性空间很大,但择时择股都很重要、躺平不动必然吃亏,IPO后卖出时机可以参考“2年时间+7亿美元”的统计规律;

2)疾病领域客观上难易有别,肿瘤虽好但过热明显,自免稳定而高效,心血管和传染病都是极少数超高倍数而大多亏损,神经类近十年几无幸存,罕见病受益于新技术平台表现较好;

3)药物类型不宜喜新厌旧,小分子事实上长期稳定且仍新意不断,抗体近年热度高涨、回报尚可,基因出现过高回报但非常不稳定,细胞已经从巅峰跌到谷底,核酸刚被验证进入发展期,疫苗和多肽都明显对Biotech不友好;

4)研发阶段宜早不宜晚,临床前可以选择押宝高潜平台,刚进入临床时风险收益比相对稳定,进入POC风险释放程度往往和高估值开始不相匹配,临床三期阶段估值水平对回报影响很大,有更多管线进入临床中后期反而降低性价比,已有产品获批的IPO企业近年数量已经较少;

5)全市场估值中枢不断上移,早年在3亿美元以下淘金收获不少,近年已经逐步转移到3-8亿区间,更高估值标的则更大概率出现风险收益不匹配。

0. 数据准备

0.1 筛选范围

从所有1990年以来在美股IPO过的生物医药企业起步(不包括更早时期主要是招股书信息获取难度问题),排除以仿制药、宠物药、CXO、特医食品等业务为主的标的,以及Moderna/BioNTech/CureVac等因短期因素而市值巨大对长期结论形成噪声的标的,最终形成一个近600家公司的列表。

0.2 IPO情况

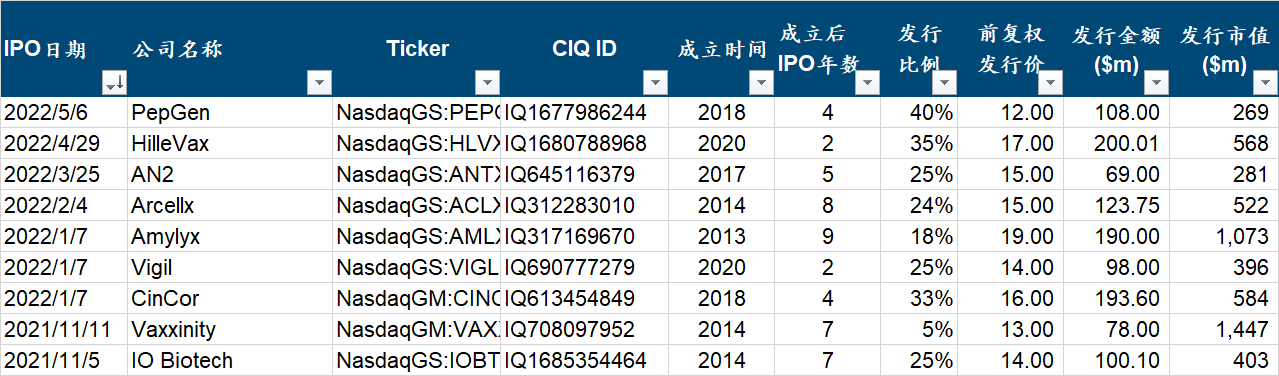

IPO日期、上市发行比例、发行价、发行价、发行金额和发行市值等数据,以CapitalIQ插件导出数据为基础,并手动进行核对(u1s1错误率挺高的)

注:节选公司只为做示意性说明,总表大约是600*50的信息量

0.3 回报水平

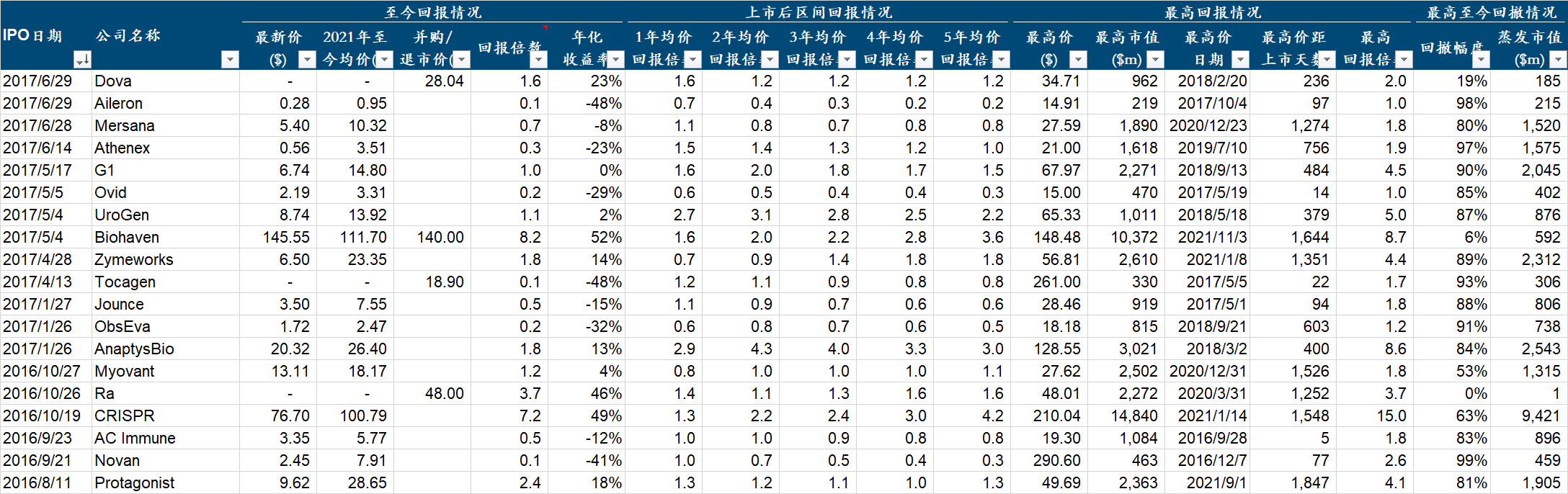

回报衡量主要分三个大的口径类型,尽可能模拟不同的持有策略

1)至今回报:核心意图是模拟“消极持有”策略,即假设IPO之后沉默持股而不做主动操作情况下的回报,计算方式为若公司已被并购或退市则按并购/退市价格计算、若尚为上市公司且在2020年以前IPO则按2021年至今的均价计算(尽可能淡化本轮下跌的影响)、若在2021年以后IPO则按最新价格计算;

2)最高回报:核心意图是模拟“择机逃顶”策略,即假设认购IPO后所可能取得的最大回报、应被视为极限收益空间,计算方式为后复权IPO发行价与最高点股价之间的倍数,顺便还用最高价与现价或被收购价得到最大回撤幅度;

3)区间回报:核心意图是模拟“定时退出”策略,即假设在IPO后持有不同年份可能获得的回报,计算方式为发行后第n年内均价与发行价之间的倍数。

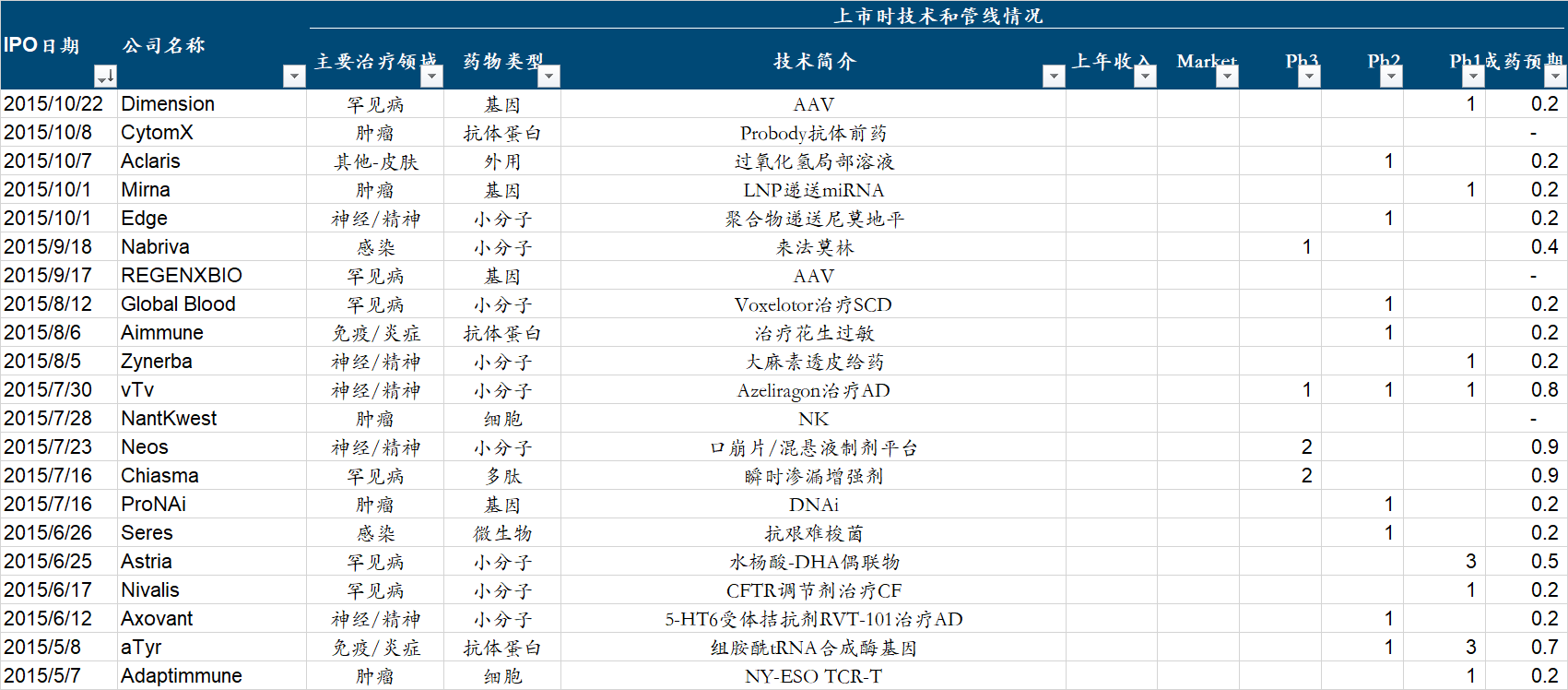

0.4 研发信息

挨个读招股书(想想一共近700篇招股书占据巨大工作量,但读这前后绵延三十年的招股书本身也是令人心生感慨的),扒出IPO时候(不排除后续发生转向)的研发信息,包括主要针对的治疗领域、药物类型/技术路径、核心管线的阶段,通过管线数量与各临床阶段成药概率(参考既往研究统计,已上市为1、临床三期为0.439、临床二期为0.216、临床一期为0.159)的加权求和,得到“成药预期”指标用于描述公司发行时的研发风险。

1. 整体趋势

首先要说明的是,由于不同时期客观上是造成不同回报水平的最重要的因素之一,所以本篇所有维度的统计分析都会先以发行年份时间轴为基础、再将其他各个维度分别进行控制变量,而因早期部分年份发行数量不多,故将一些可以视为同一周期的年份合并(比如2001-2004年)。

1.1 发行热度

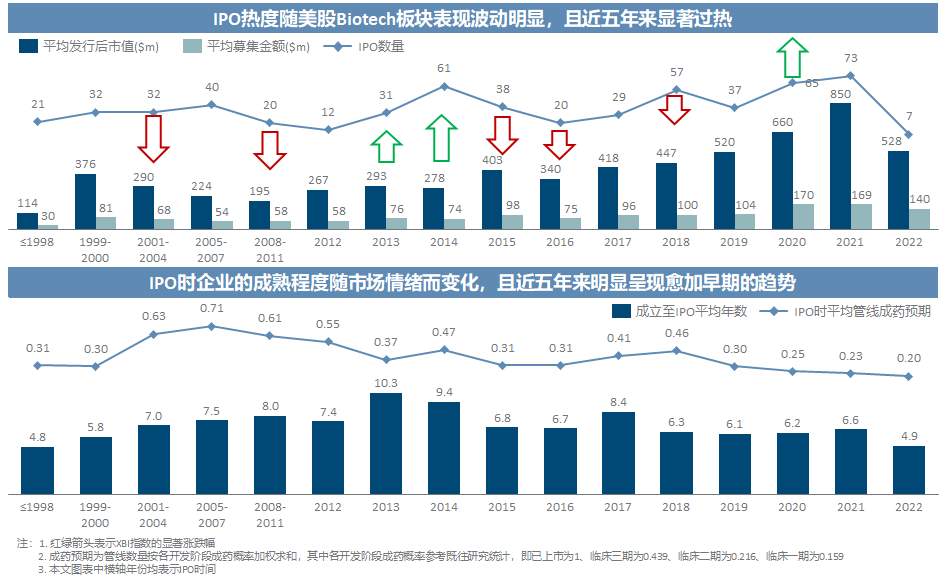

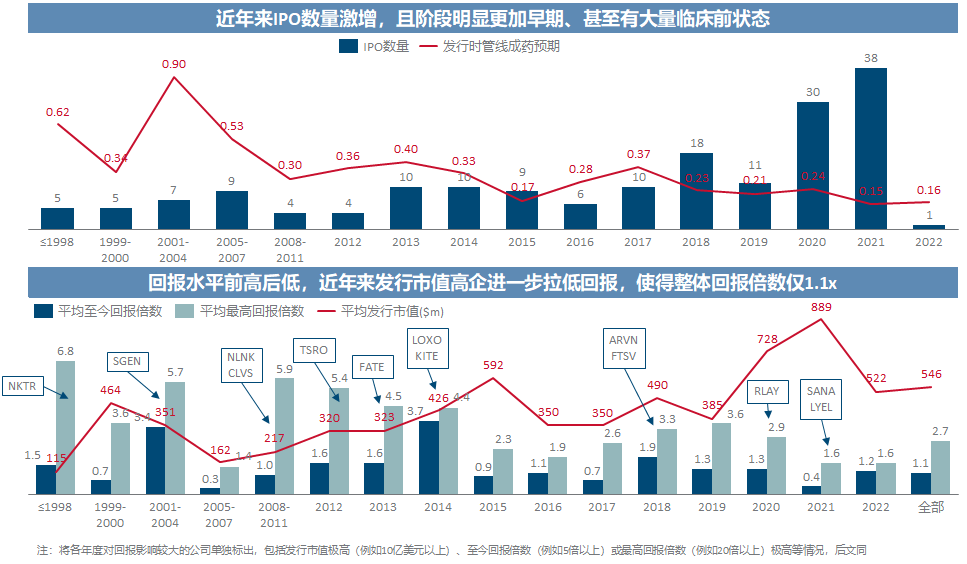

Biotech行业的IPO热度随板块的股价表现波动明显,在2001/2008/2022这些市场整体大幅下跌的窗口期,发行数量和市值都会出现明显的遇冷。同时,在拉长到三十年周期来看,在2017年之前的二十多年发行的Biotech企业的市值基本稳定在3-4亿美元(涨幅至多是大盘整体水平)、成立年份平均在7-8年、成药预期稳定在0.3-0.5(差不多就对应着有临床二三期的管线);然而在近五年、尤其是2020和2021年以来,出现了肉眼可见的过热,以至于有一批临床前却市值高达数十亿的疯狂标的,后文可以看到这波发行市值高企对大幅下跌亏损有显著贡献。

1.2 回报空间

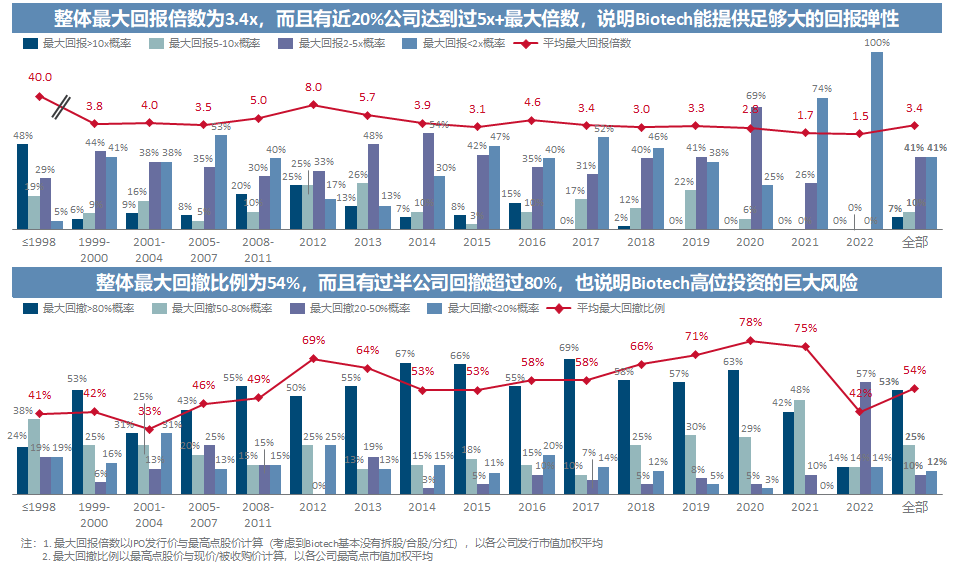

Biotech企业能够提供足够大的回报弹性,整体有3.4x的最大回报倍数,但个股差异巨大、这些回报来自少数标的,真正有5x以上最大回报的标的只占不到20%。然而,在高弹性的背后必然带来巨大的回撤风险,整体有54%的最大回撤比例,甚至有过半的概率出现最大回撤超过80%的情况,特别是近五年随着市场热度增加带来回撤风险几乎是在直线提升。

1.3 长期收益

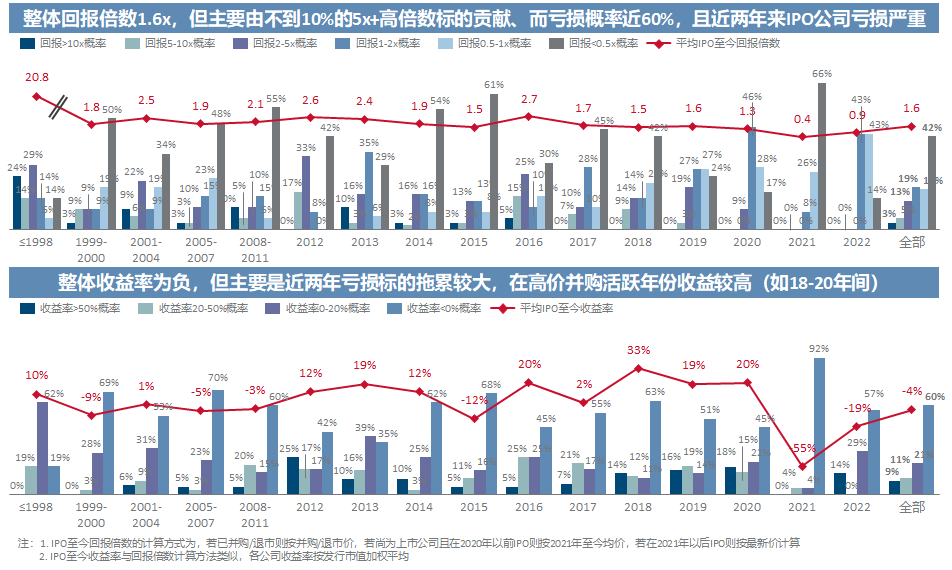

如文首所述,Biotech整体周期波动、个体高度分化,绝不属于能够安心长期持有的行业,所以坚决要回避在IPO后“躺平式”的被动持股,统计来看这种策略只会有1.6x的回报、收益率为负,本金亏损概率过半,能实现5x+倍数或50%+收益率的高回报标的不到10%。

1.4 持有目标

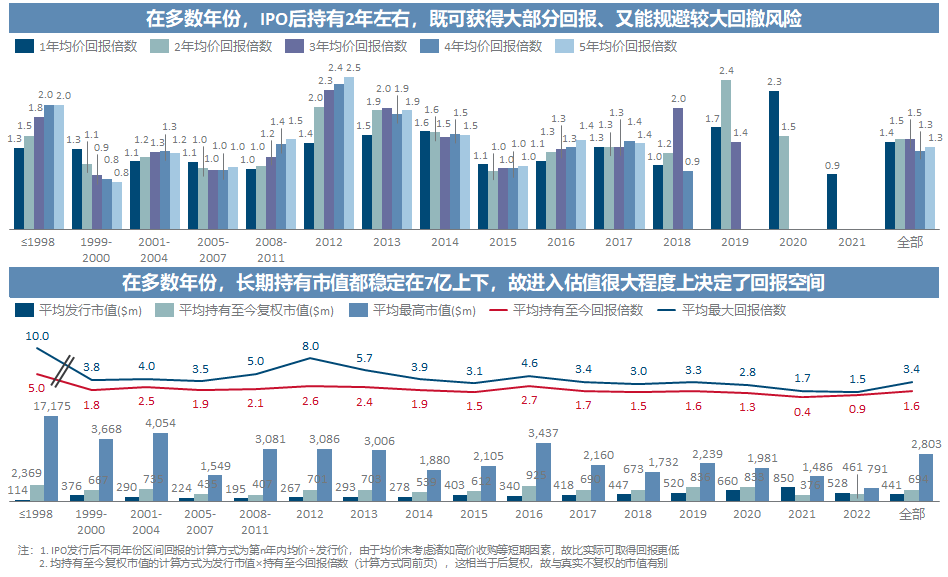

虽然各个标的之间差异极大,但有趣的是放在一起能看出一些统计规律。从时间上看,发现在IPO之后持有2年左右时间可能是较合理的周期,既能吃到回报的大头(短了可能价值没有充分实现)、又能规避一定回撤风险(长了未必会兑现更多反而可能翻车);从估值空间上看,有一个更有意思且出乎意料的事实,标的情况各异,但从发行时后复权的市值在近十年里基本上很多都维持在7亿上下,也就意味着进入估值很大程度上决定了回报空间。

2. 疾病领域

不同疾病领域的赔率差异非常大,客观上存在选择决定命运的问题:肿瘤领域曾经出现过大批高回报的明星企业,但近年数量和估值都略显过热,显著拉低了整体回报;自免领域表现相对稳定,且不乏高倍数标的;心血管/代谢和传染病领域都是极少标的带来超高回报,而绝大多数标的都处于亏损状态;神经/精神领域属于近期最大冤种,近十年大多数标的都出现亏损;罕见病领域受益于基因治疗等新技术的发展,屡有较好表现。

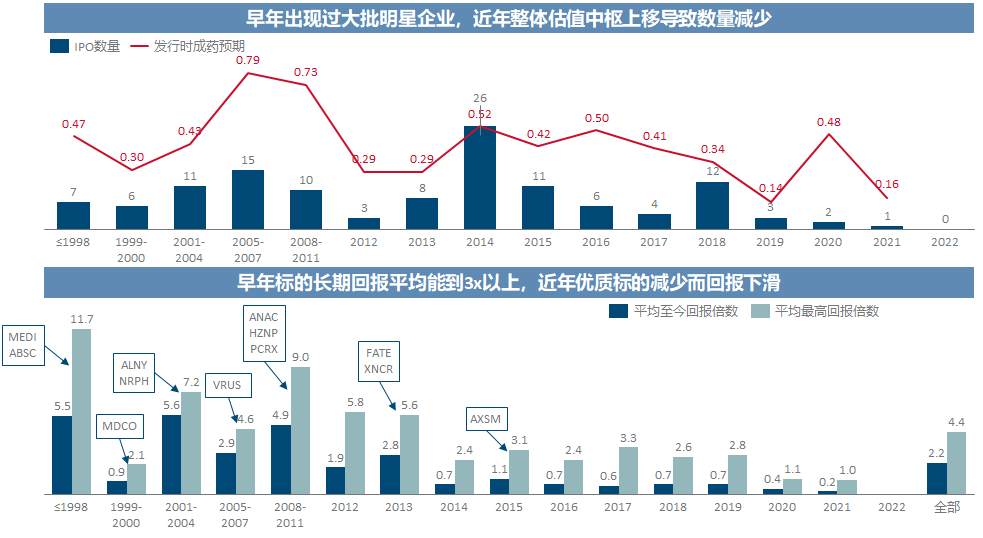

2.1 肿瘤

肿瘤一直是Biotech的重中之重,历史上出现了大批耳熟能详的明星企业,相当长时间内的最高倍数都在5x以上,但随着近几年拥挤度显著提升,数量激增、阶段早期、估值高企,特别是2020年以后超高估值而造成大额亏损的标的很多,使得整体回报迅速被拉低盈亏线附近。

2.2 免疫/炎症

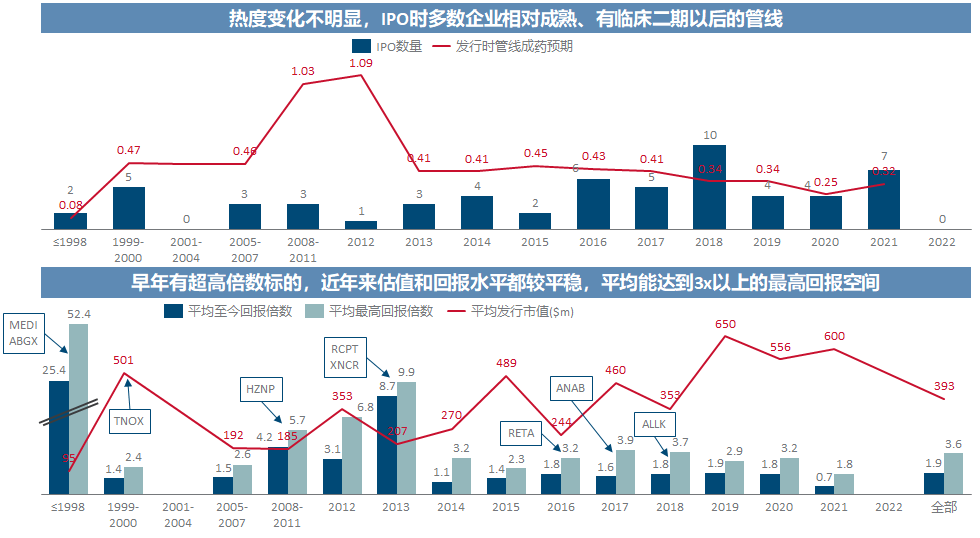

自免几乎是所有治疗领域中最平稳的,即使不考虑早年的超高回报标的,近二十年平均下来,可以稳定产生近2x的长期回报和3.5x左右的最高回报,也能持续涌现高倍数标的。

2.3 传染/感染

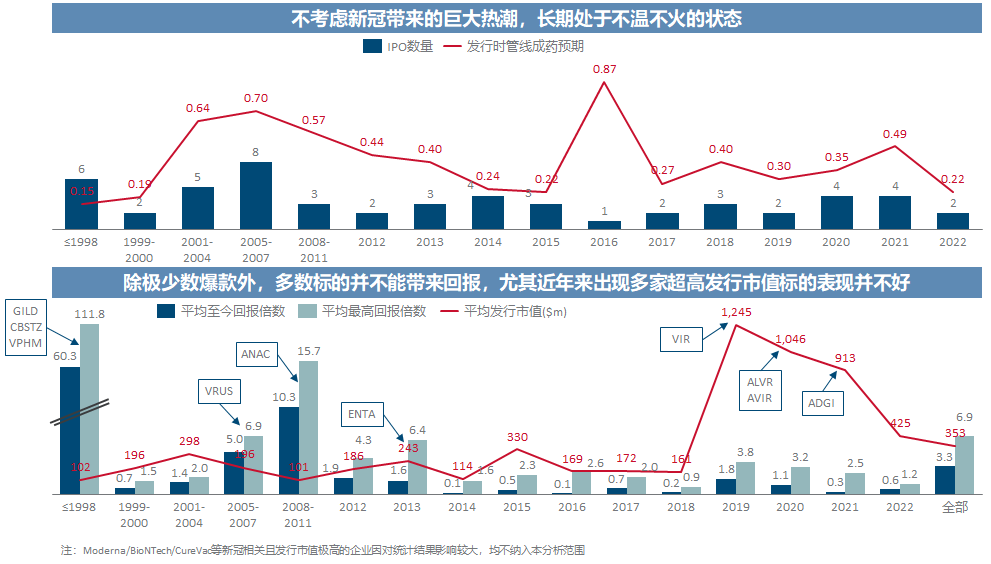

在不考虑本次新冠疫情受益极大的几家企业的情况下,多数传染性疾病领域标的都陷入亏损,仅有极少数握有超重磅品种而回报极高。

2.4 心血管/代谢

与传染病类似,心血管和代谢领域也只是极少数企业带来过正回报,而多数标的最终亏损,事实上此类超大适应症对Biotech并不友好,市场长期也并不太热衷。

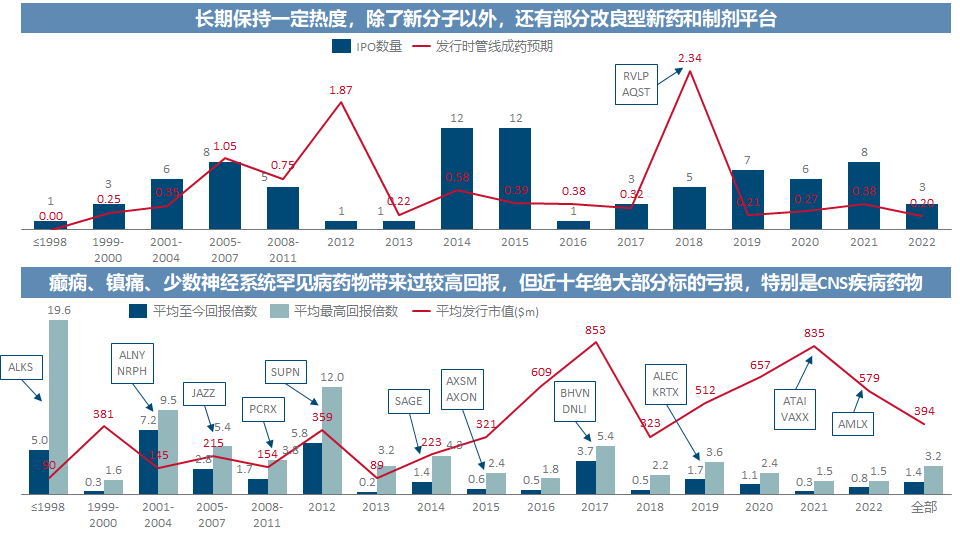

2.5 神经/精神/疼痛

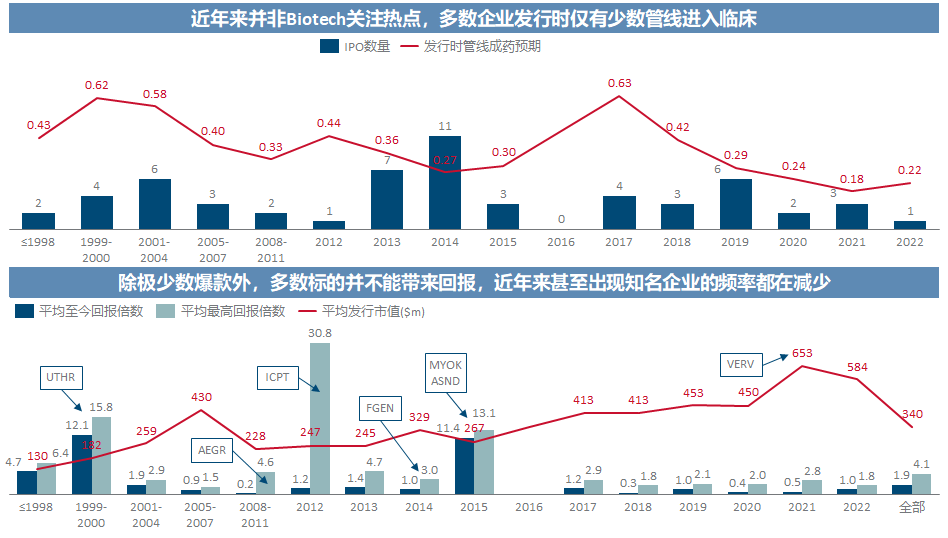

神经和精神类药物一直受到Biotech较高的关注,然而回报情况却并不太匹配,除了早年有过较高回报,近十年绝大多数标的都出现亏损,特别是CNS疾病几成飞蛾扑火之势。

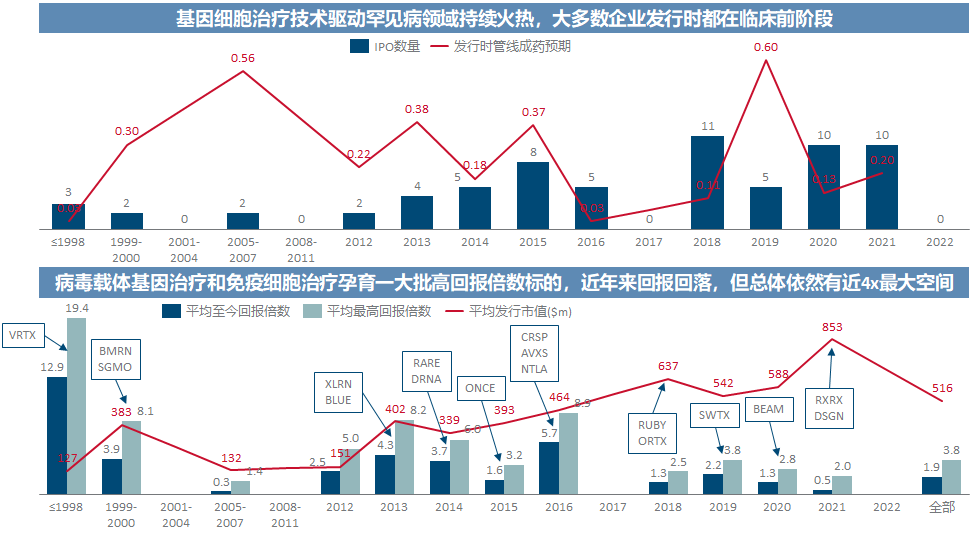

2.6 罕见病

伴随着基因细胞治疗等新技术路径的兴起,罕见病领域热度持续上升,在12-16年集中出现了一批高回报标的,18年以后因发行市值过高而有所回报,但依然有不少可能成为下一代平台技术的明星企业,总体有4x左右的最高回报空间。

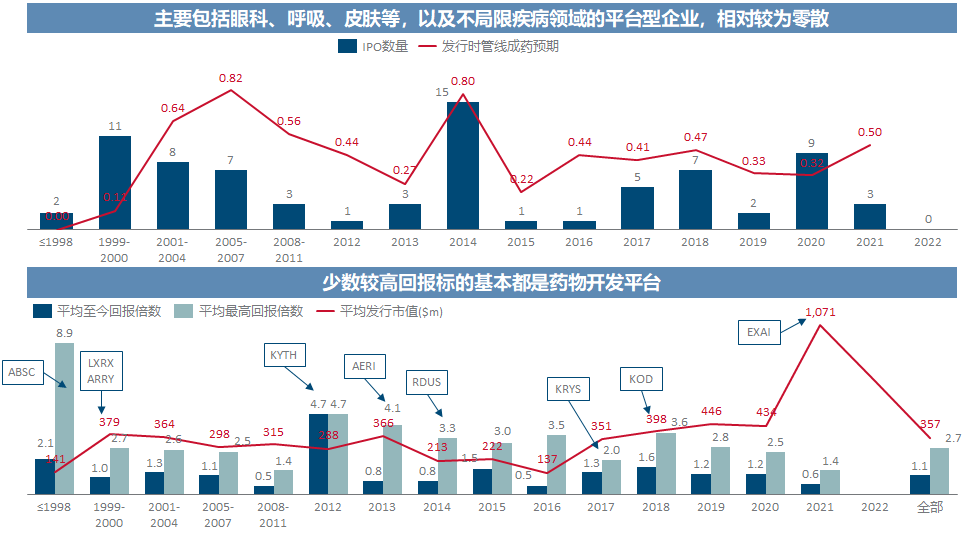

2.7 其他

少数不局限疾病领域的药物开发平台往往有较高回报,而其他疾病领域标的则回报相对平庸。

3. 药物类型

不同药物类型也产生较大的分化,特别是针对一些新兴的技术路径,完全未见得“凡新必好”:看起来有点像落后产能的小分子药物,反而是长期稳定的回报来源,即使是近年也不乏有代表性的创新企业出现;抗体蛋白药物近年热度持续升高,但革命性创新缺缺,回报有所下滑;基因治疗曾经出现过较高回报,但因技术路径尚未充分验证,而导致不太稳定;细胞治疗经历情绪过山车,部分年份高度繁荣,而近年来连续出现高额亏损情况,目前处在萧条阶段;核酸药物刚得到验证,现有企业数量尚少,但回报都较好;疫苗和多肽等领域都明显对Biotech不够友好。

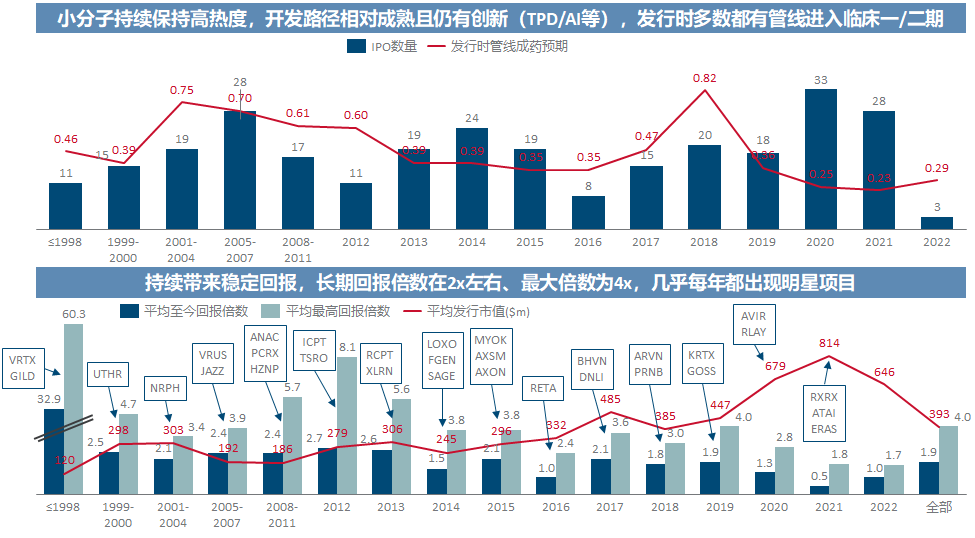

3.1 小分子

小分子药物开发路径最为成熟,且仍不断有新方向和代表性企业涌现,多年来能以较大概率稳定产生4x以上最高回报空间,是风险收益最为平衡的药物类型。

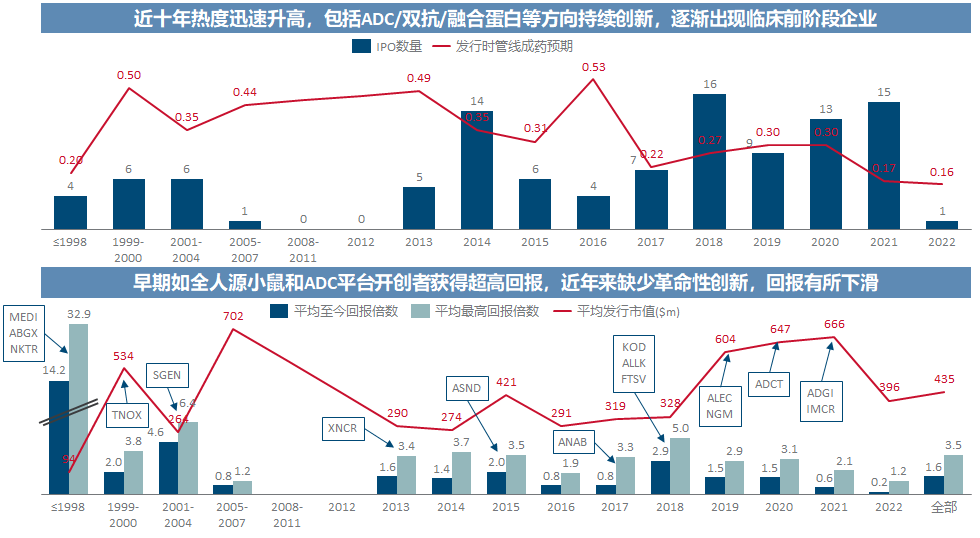

3.2 抗体蛋白

二十年前的一批抗体发现平台型企业或成长为biopharma、或被巨头收购,都给投资者带来超过回报;近十年来虽然热度持续升高,但多为靶点层面小幅创新,机制层面革命性创新并不多见,加之估值抬升较快,使得回报明显回落,最高回报空间多在3x以内。

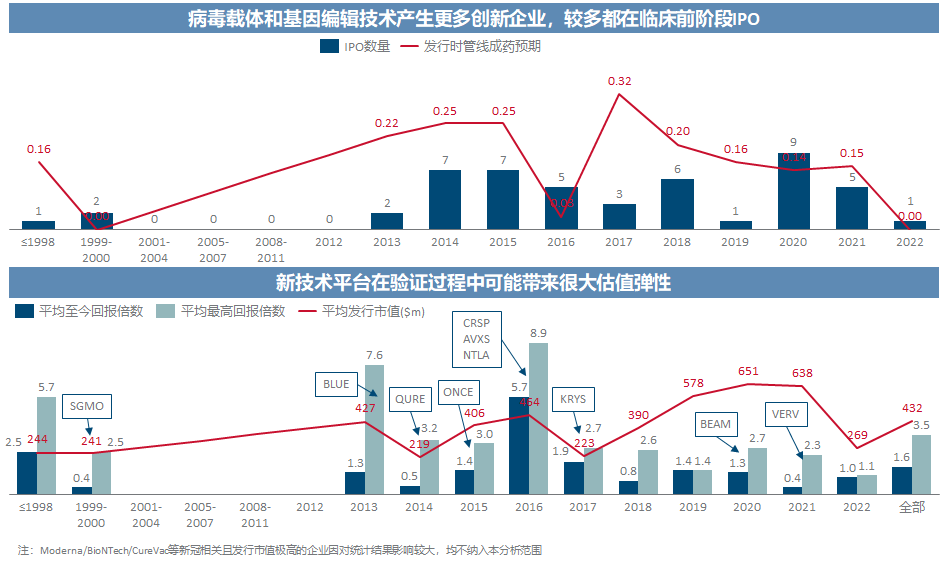

3.3 基因

基因治疗孕育了一批优秀的创新技术平台,估值弹性较大,最高回报倍数往往在5x以上,但由于基因治疗药物极少得到充分验证,股价极不稳定,导致长期回报并不高。

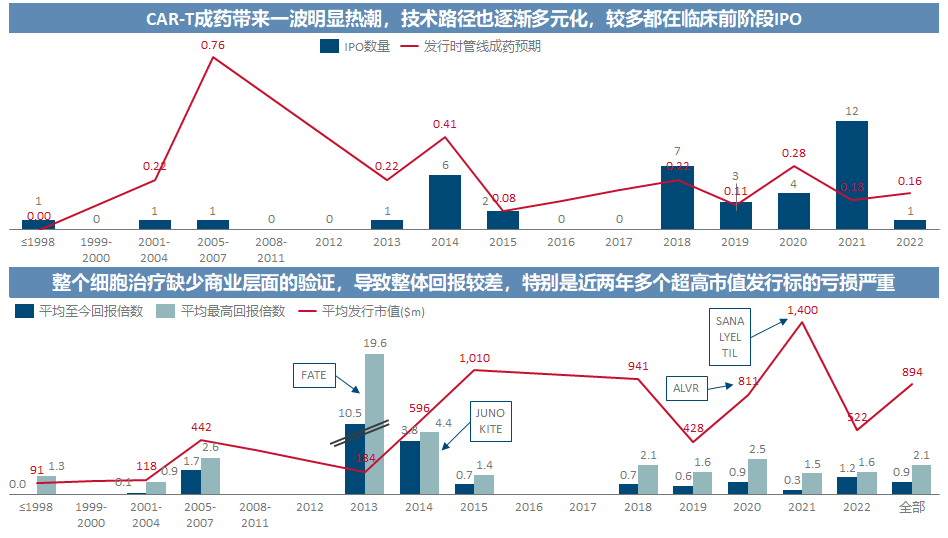

3.4 细胞

以CAR-T为代表,细胞治疗药物出现过一波浪潮,但由于缺少完整验证和商业化不力,除极少标的外,多数标的都陷入亏损,且有多个超高市值标的亏损严重。

3.5 疫苗

不考虑新冠疫苗的特殊情况下,Biotech相对于巨头的竞争力不明显,故长期在这个领域都难以出现明星企业,而绝大多数标的都陷入亏损,即使最高回报倍数也难超过2x。

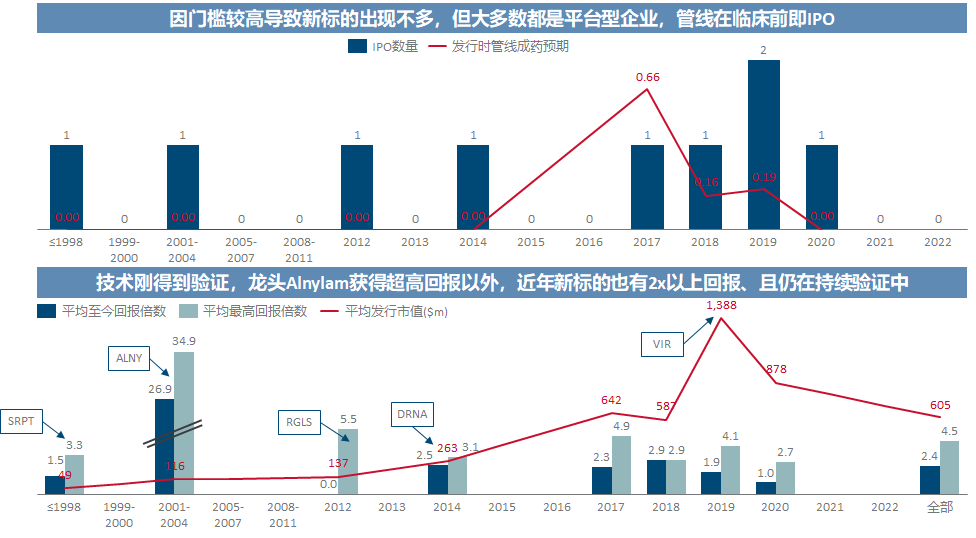

3.6 核酸

即使不考虑新冠/mRNA等特例,siRNA和ASO等核酸药物技术都已得到验证,推动更多创新企业出现,近年来多数标的都有3x以上最高回报倍数,而未来明显有更大发展空间。

3.7 多肽

虽然大药企已有多款多肽类重磅炸弹成药,但Biotech在这个领域参与度不高,少数标的出现过6-7x以上高回报,但由于未能得到最终验证,使得长期回报仅为0.6x。

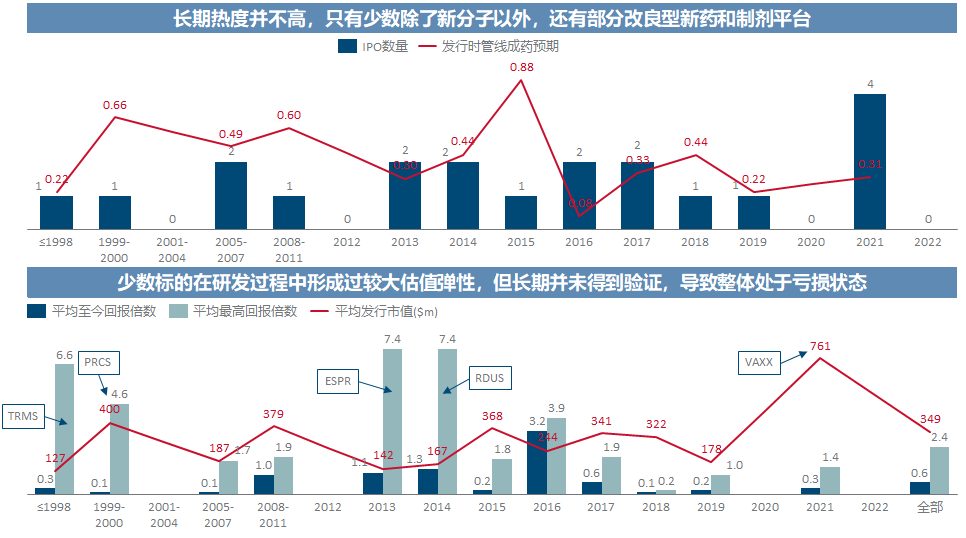

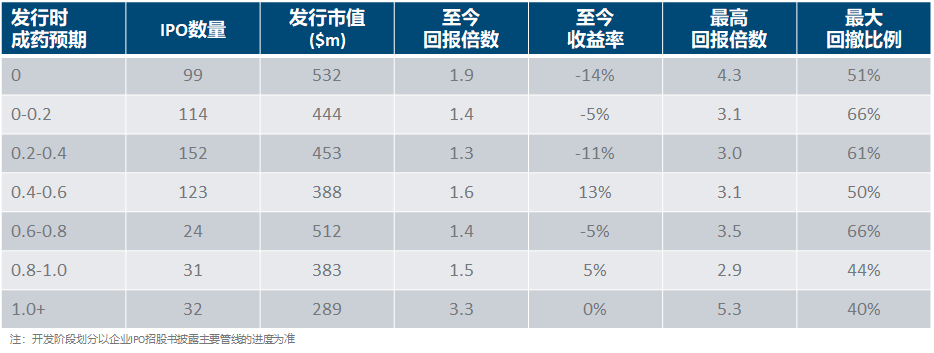

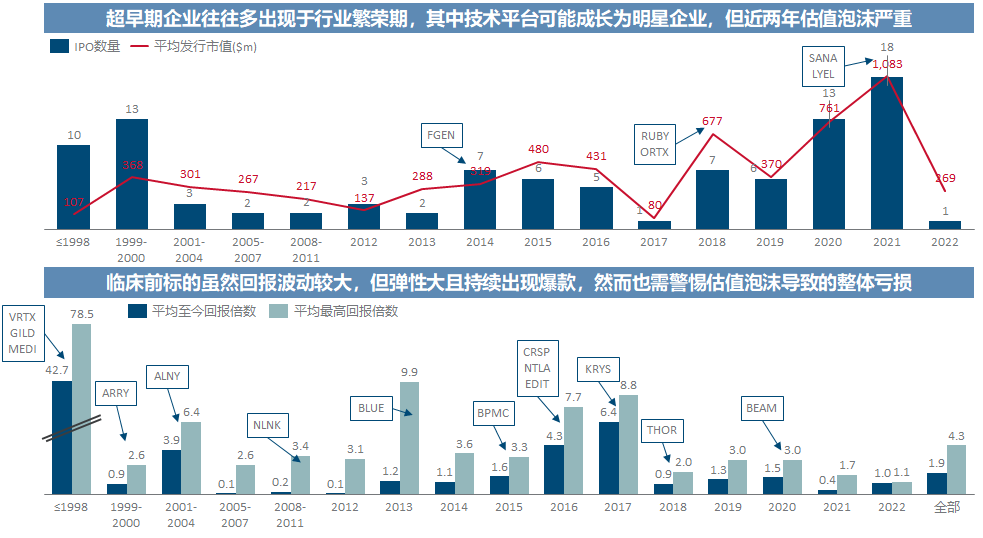

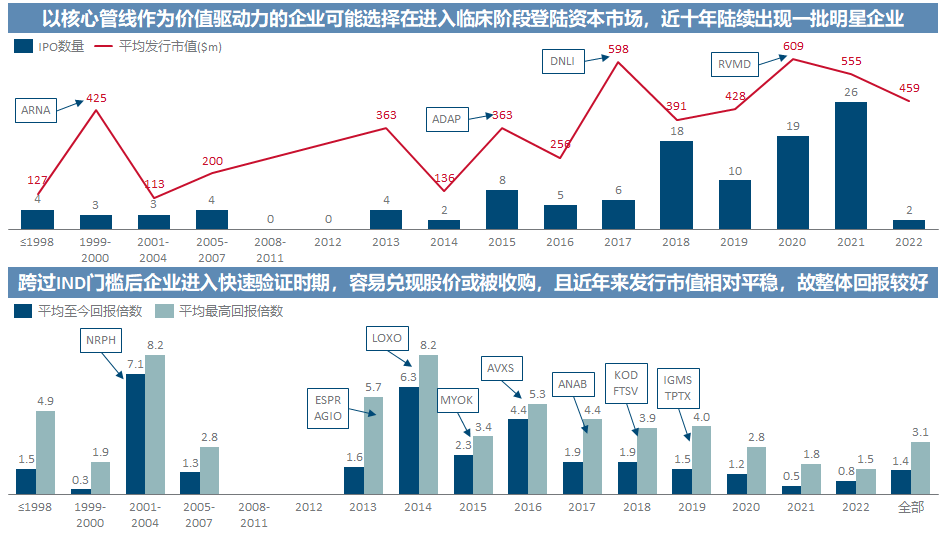

4. 研发阶段

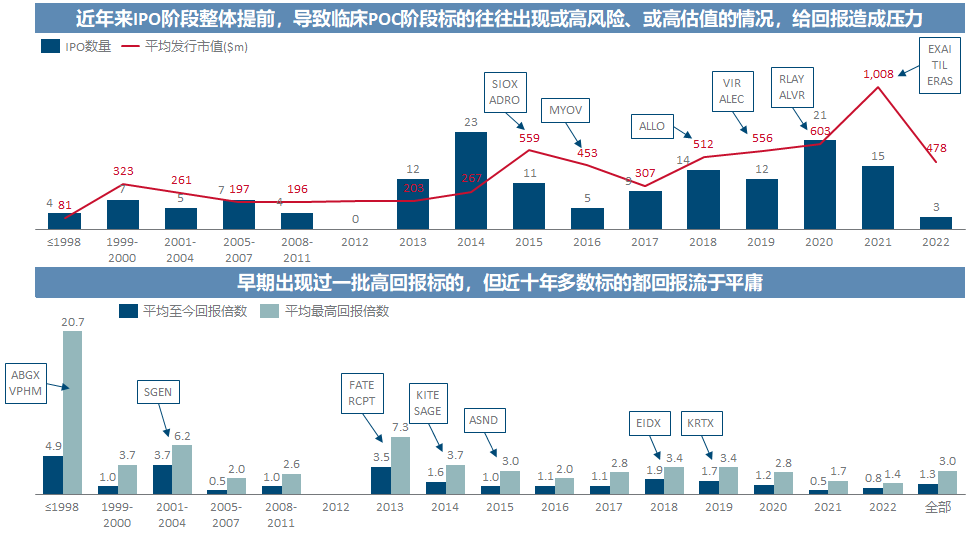

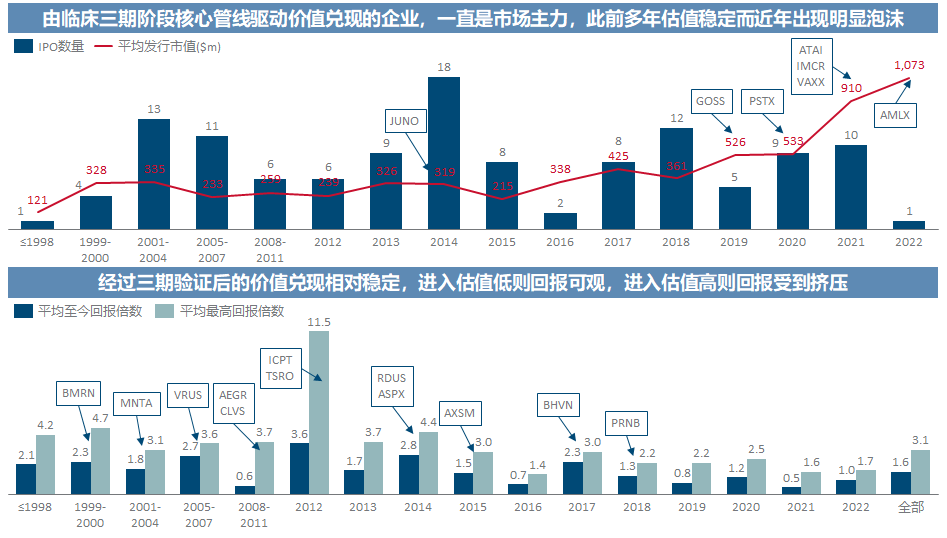

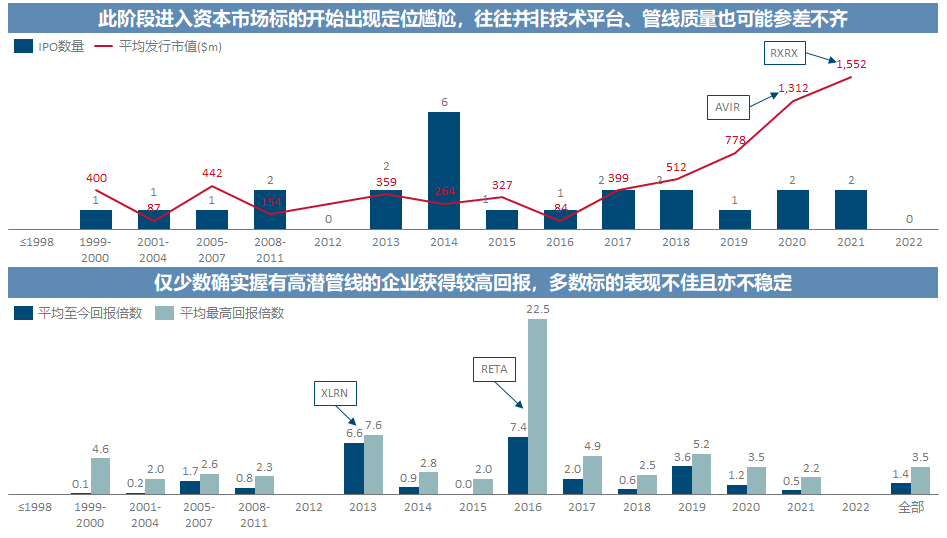

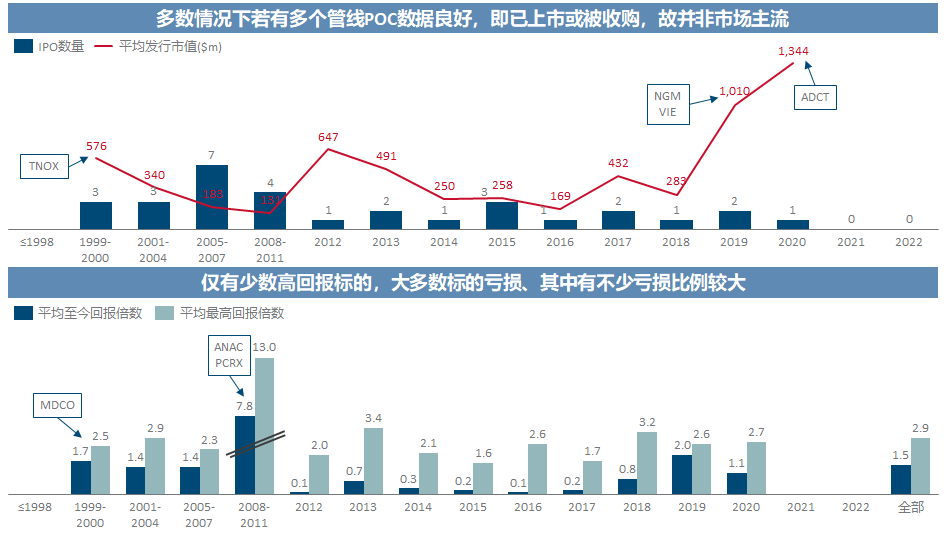

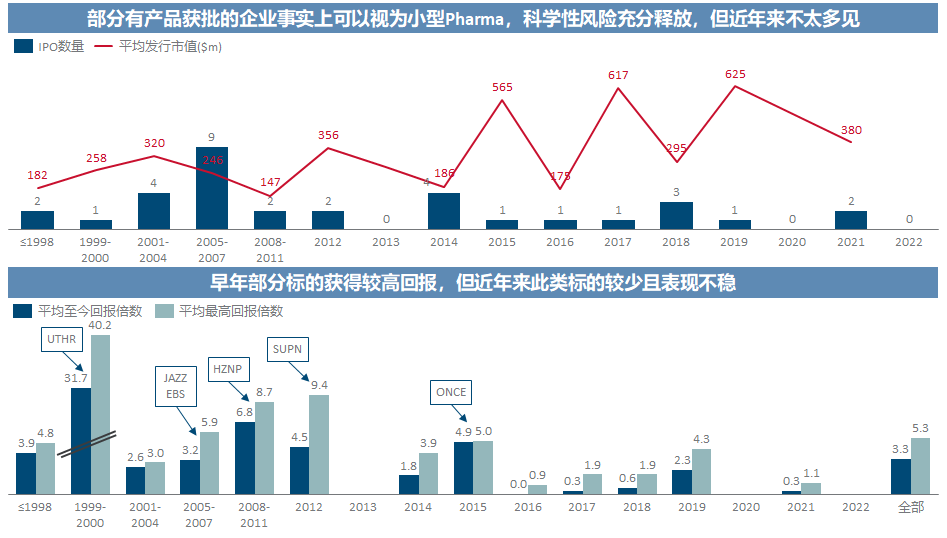

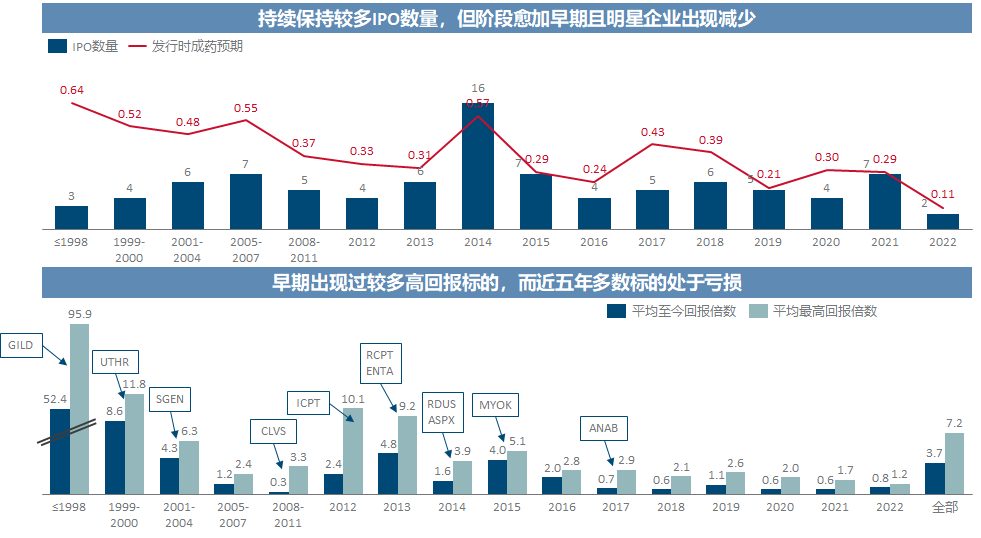

整体的观察结论是,对Biotech投资宜早不宜晚:在临床前阶段,有望通过押中有潜力的平台型企业,从而获得管线验证后的超高回报;刚进入临床阶段时,通过有效释放早期风险,可能带来相对稳定的风险收益比;进入POC阶段后,反而可能面临风险未充分释放但估值已高企的情况;在临床三期阶段,确定性进一步提升,早年估值低时回报尚佳、而近年估值泡沫严重导致回报下滑;有更多管线进入临床中后期,反而降低性价比;已有产品获批的企业,相当一部分可视为小型biopharma,早年回报较高但近年数量不多。

4.1 成药预期为0(临床前阶段)

有很多技术平台型企业往往在临床前阶段就选择进入资本市场,屡屡出现高回报标的,但需要分散投资以规避单个标的波动较大,也需要注意控制估值来避免风险收益不匹配的问题。

4.2 成药预期0-0.2(已有管线进入临床一期)

选择以核心管线进入临床阶段为节点登陆资本市场的企业,往往早期风险释放而估值相对合理,风险收益比较为稳定,近年来都稳定带来4x以上最大回报空间。

4.3 成药预期0.2-0.4(已有管线进入临床二期或有多个临床一期)

核心管线进入POC阶段后,往往反而带来风险和估值不可兼得的困境,近年来陆续出现一批临床二期阶段标的发行市值过高,导致整体回报迅速被拉低,故投资此阶段应高度关注性价比问题。

4.4 成药预期0.4-0.6(已有管线进入临床三期或多个临床一二期)

在展开大规模临床三期验证阶段,临床早期的风险进一步释放,早年发行市值相对合理则能稳定产生3.5x以上的最高回报,但近年的估值泡沫又显著拉低了收益。

4.5 成药预期0.6-0.8(已形成多个进入临床中后期的管线梯队)

在这一阶段性价比反而有所下降,少数管线梯队确实过硬的标的可能获得较高回报,但多数标的并不稳定。

4.6 成药预期0.8-1.0(已有多个管线进入临床三期)

企业数量进一步减少,而个体差异进一步拉大,少数标的获得较高回报,但也有相当多数造成接近于清零的亏损。

4.7 成药预期>1(已有产品获批)

有产品获批的企业事实上可以视为小型biopharma,往往是改良型新药或一些制剂技术平台,科学性风险充分释放,若商业化较为成功则回报较高,早年此类标的能产生4x以上长期回报,但近年来IPO阶段迁移,此类标的已数量较少。

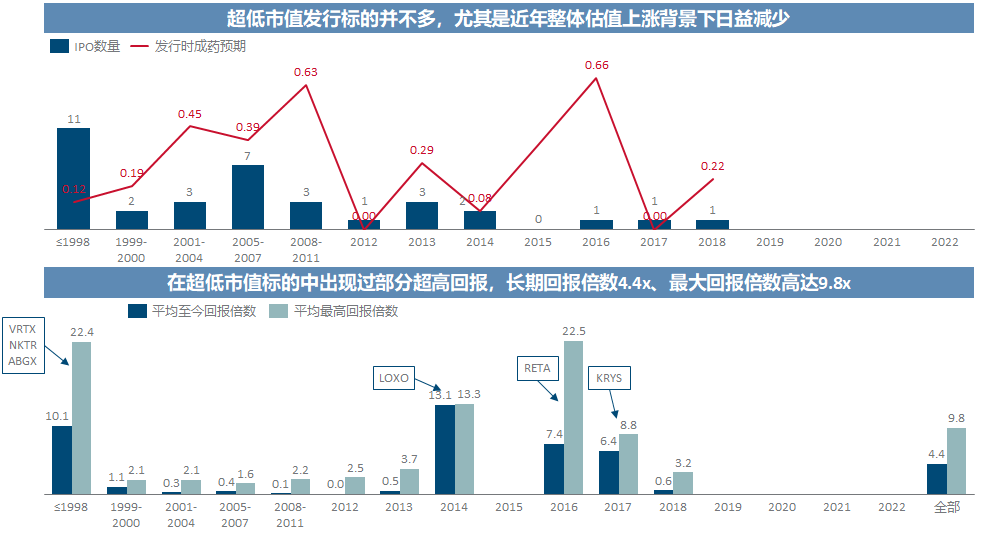

5. 估值水平

进入估值自然是回报的最直接决定因素,在全市场估值中枢不断上移的过程中,早年在3亿美元以下出现过大批高回报的明星标的,近年来已经逐步移至3-8亿区间,更高估值则可能出现更多的风险收益不匹配情况(还记得前面说的“7亿美元定律”吧)。

5.1 发行市值低于1亿美元

发行市值基地有可能带来超高倍数,但同时意味着企业成熟度极低、会有相当大的归零概率,整体回报弹性很大、波动同时也极大。

5.2 发行市值1-2亿美元

早年出现过一批平均最高回报倍数5x以上的明星企业,但随着近年估值中枢上移,这个区间段的优质标的显著减少,导致多数标的长期处于亏损。

5.3 发行市值2-3亿美元

同样出现了早年回报较高、后续优质标的减少、特别是近五年来多数都陷入亏损的剧情,若不考虑特例Gilead,则整体的长期回报被拉低到2x左右。

5.4 发行市值3-4亿美元

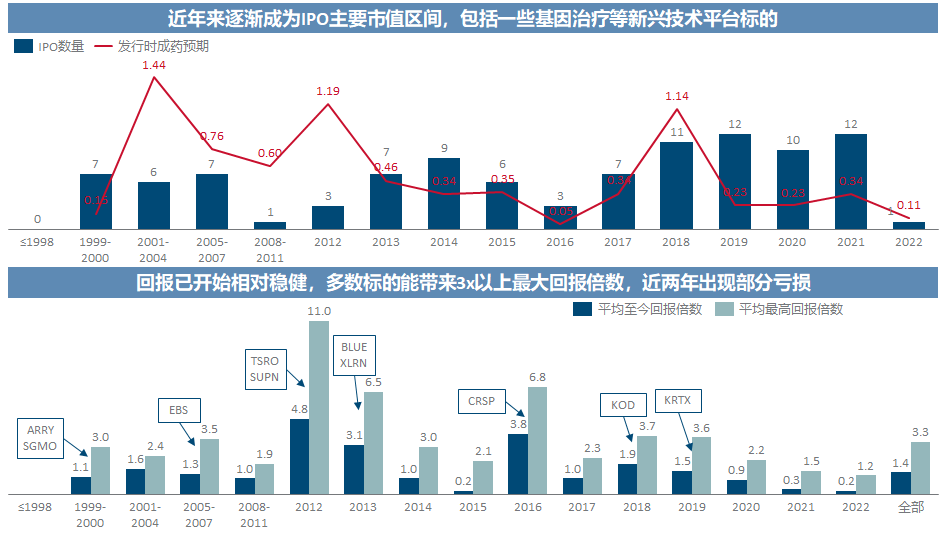

逐步成为目前主流的发行市值区间,风险收益比较为稳健,在相当长时间内多数标的都能带来1.5x以上长期回报和3x以上最高回报,然而近两年出现了部分亏损标的。

5.5 发行市值4-6亿美元

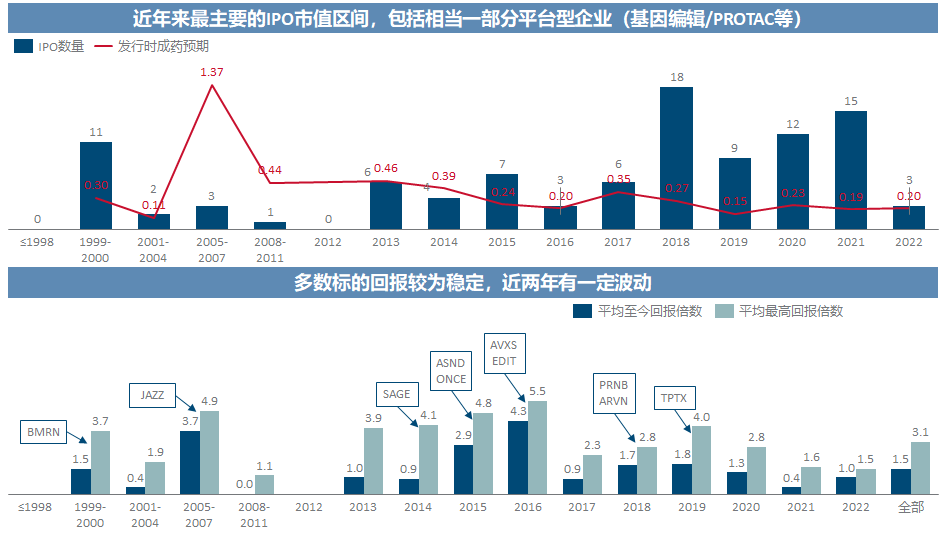

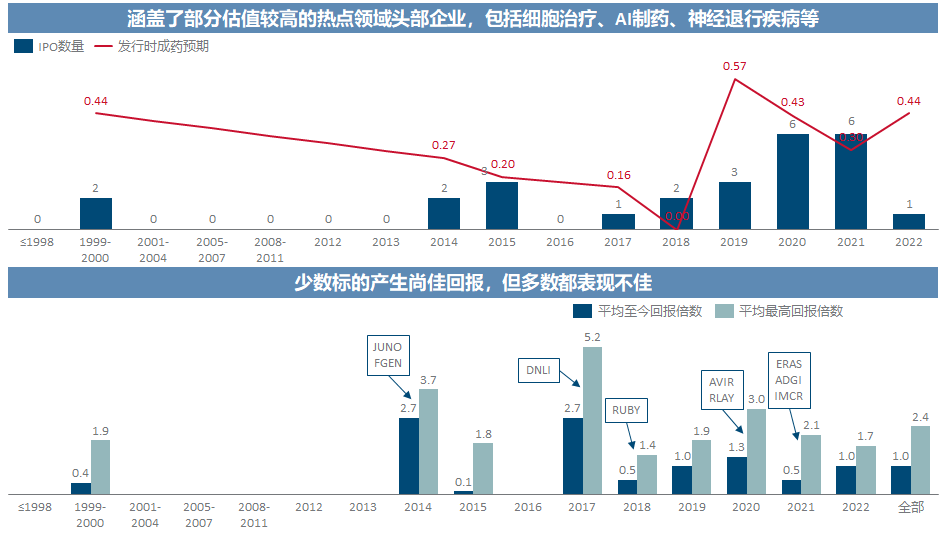

近期最主要的发行市值区间,涌现出一批技术平台型企业贡献了稳定的高回报,虽然近两年有所波动,但整体的最高回报倍数依然在3x以上。

5.6 发行市值6-8亿美元

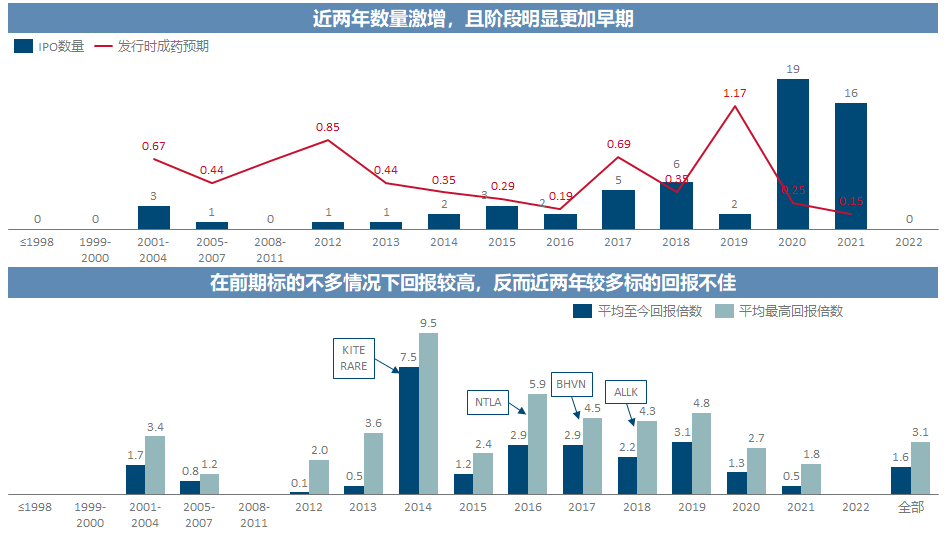

一度出现过一批在当时认为估值较高的基因细胞治疗等明星企业,带来过4-5x以上的最高回报,近两年此区间数量激增且阶段更加早期,回报尚未得到验证。

5.7 发行市值8-10亿美元

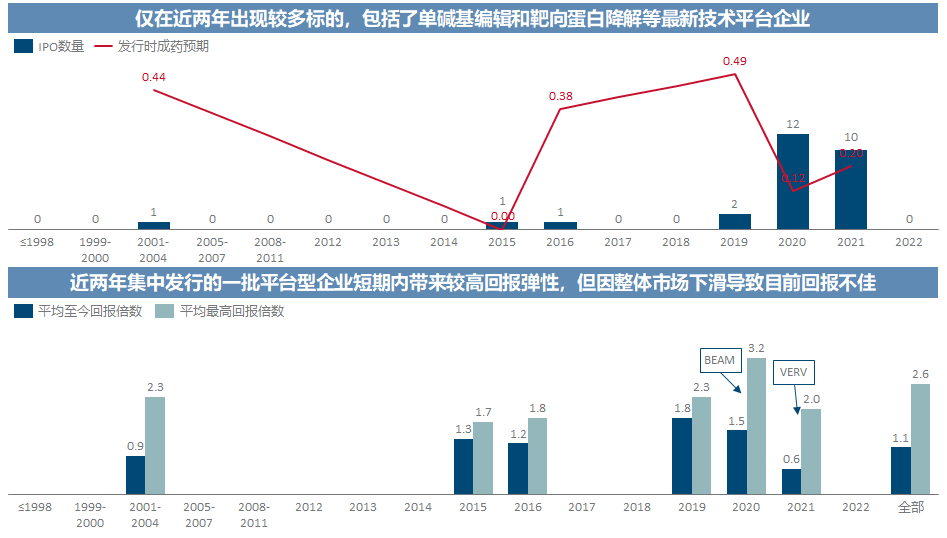

仅在近两年标的较多,包括了如单碱基编辑器和靶向蛋白降解等一批明星技术平台企业,IPO后短期就带来3x以上最高回报,但受制于市场环境而整体回报不佳。

5.8 发行市值10-20亿美元

主要由热点领域的头部企业组成,虽然少数标的表现不错,但可能出现高估值与风险释放程度并不匹配的情况,长期回报处于盈亏线附近。

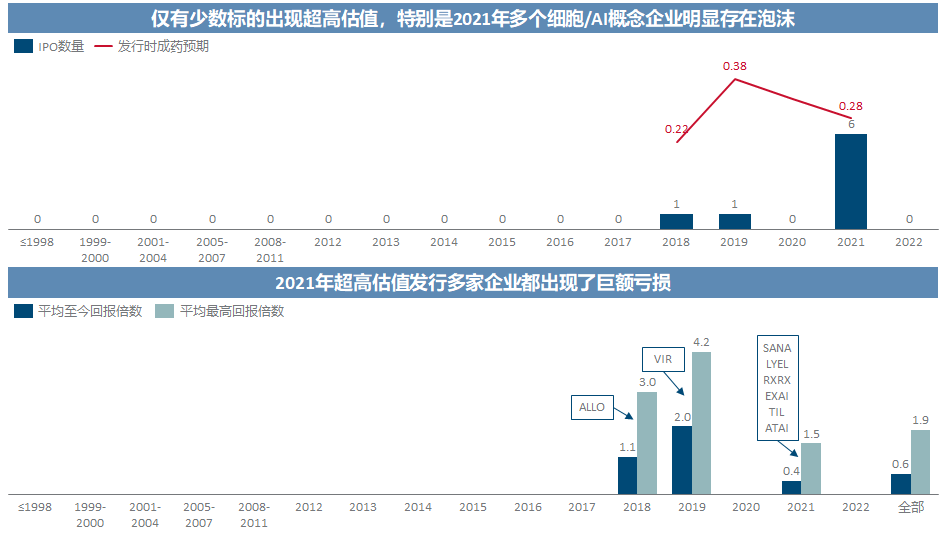

5.9 发行市值高于20亿美元

属于短期内出现的超高估值现象,泡沫成分居多,在市场本身出现调整的背景下,沦为“价值毁灭者”的摇篮。

6. 后记

这是从业以来单个话题花时间最长的研究之一(所以自矜功伐还要搞个后记~),也是对诸多结论最没有底气的一次(没有之一),超大的信息量、纷繁的影响因素、诸多的潜在维度,反衬了我分析手段的匮乏,很多尚且模糊甚至有违长期印象的结果,我自己也需要更多的工作量去挖掘解释。先将相对完整的阶段性结果整理出来,此后遇到各细分维度的话题时可作为起步基础,也希望能提供一些统计意义的视角,以资进一步思考。

在结论之外,短时间集中涉猎时空跨度如此之大的招股信息,对比之下的冲击感尤为强烈:九十年代在Nasdaq上市的Biotech企业甚至还需要解释新药研发每个步骤的工作内容,到近期的明星企业招股书几乎可以当入门的review文献来读了。我们所引以为发展目标的美国Biotech市场一样在短时间内(相对于中国为长、相对于制药行业发展史为短),经历过技术发展、商业验证、资本成熟的美好与阵痛,中国Biotech与之相比更是在初级阶段,我们在形而下地借鉴其统计规律的同时,是否也应形而上地报以更加平和的心态呢?

$美国生科ETF-SPDR(XBI)$ $医药ETF(SZ159929)$ $百济神州(BGNE)$