(原标题:中小盘基金新锐信澳周期动力混合A和李淑彦深度测评)

近期中小盘股票热度很高,今天我们来谈谈信澳基金的基金经理李淑彦,以及他管理的信澳周期动力混合A(010963)。信澳周期动力混合A(010963)是一只业绩出色的中小盘、偏周期风格的基金。

本文主要会从资产配置能力、行业配置能力、择时能力,选股能力、交易能力等方面进行分析,欢迎球友批评指正。

信澳周期动力混合A(010963)是信澳基金的一只偏股混合型基金,现任基金经理是李淑彦。信澳周期动力混合A(010963)的投资目标:在严格控制基金资产投资风险的前提下,力争获得超越业绩比较基准的投资回报.

作为偏股混合型,基金的投资组合比例为:股票及存托凭证资产占基金资产的比例为 60%-95%, 其中港股通标的股票占股票资产的比例不超过 50%,投资于本基金所定义的周期动 力主题相关证券的比例不低于非现金基金资产的 80%;

其中周期动力主题的界定:招募说明书这样介绍: 本基金所定义的周期动力主题是指和国内或国际经济波动相关性较强的行业, 其行业走势与整体经济走势较为相关,行业及个股的基本面和估值面随宏观经济景 气周期变化而变化。具体包括但不限于以下 4 大类行业: (1)上游行业:采掘、化工、钢铁、有色金属、建筑材料等与原材料和能源 相关的行业; (2)中游行业:机械设备、国防军工、交通运输、电气设备、计算机轻工制 造、建筑装饰等与工业相关的行业; (3)下游行业:电子、家用电器、纺织服装、汽车、休闲服务、传媒、商业 贸易等与消费相关的行业; (4)金融地产:银行、非银金融、房地产等行业。(基本上多数行业都纳入了)

目前规模40.51亿元,能够正常申购。该基金中间基金经理没有发生变更。晨星基金类型:沪港深积极配置——中盘平衡。业绩比较基准是中证资源优选指数收益率*45%+中证先进制造100策略指数收益率*45%+中证港股通综合指数*5%+银行活期存款利率(税后)*5%

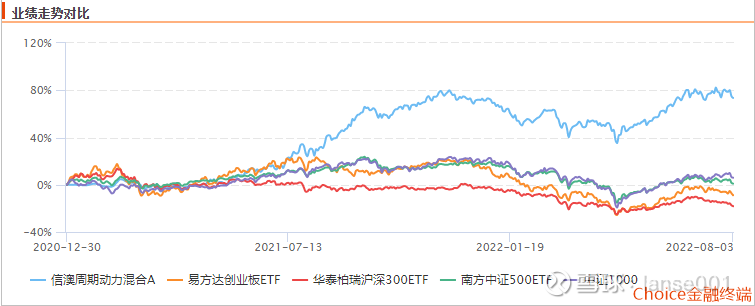

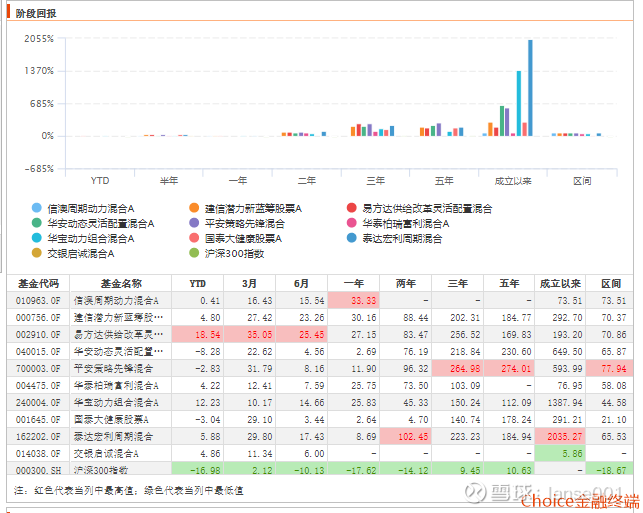

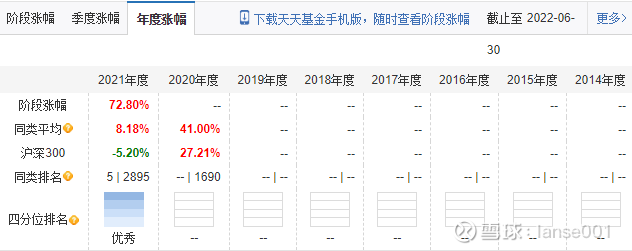

1、与业绩基准比,大幅跑赢。其中自基金生效起至2022.6.30涨幅达77.29%,大幅跑赢了业绩基准69.49%。

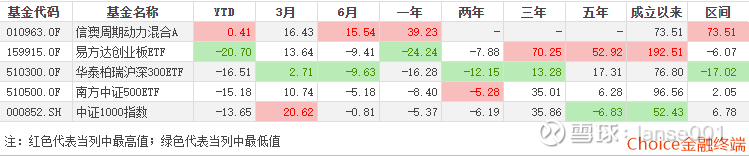

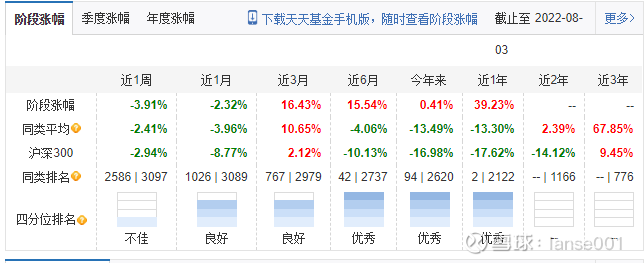

2、与主要宽基指数相比:自基金生效起至2022.8.3涨幅达73.51%,大幅跑赢了主要宽基指数.

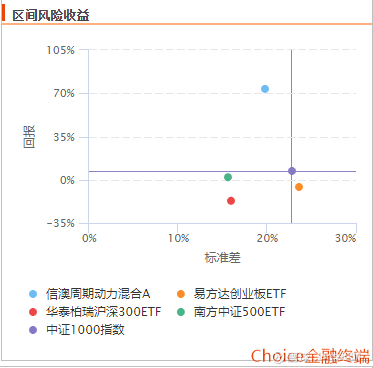

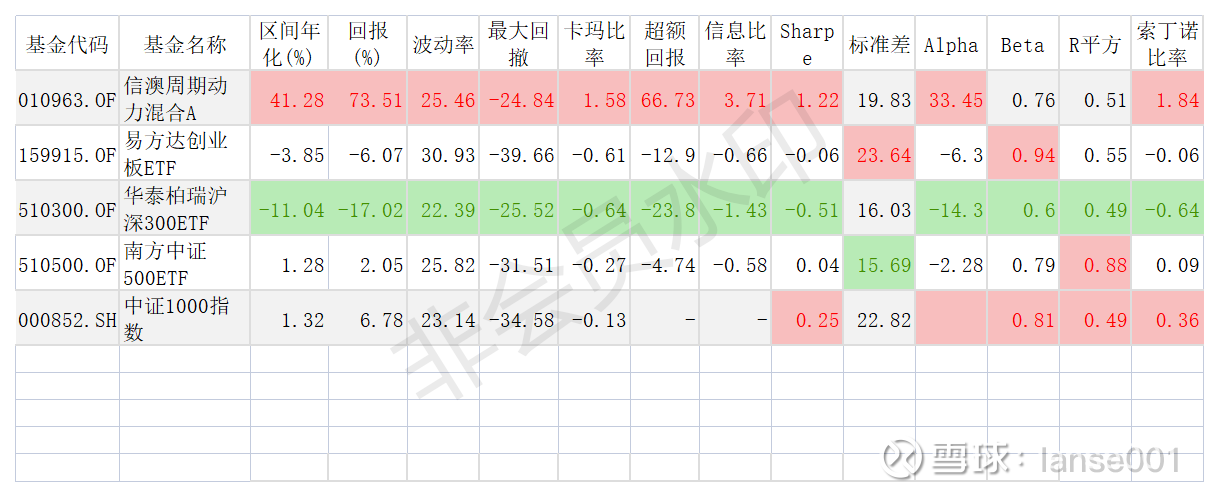

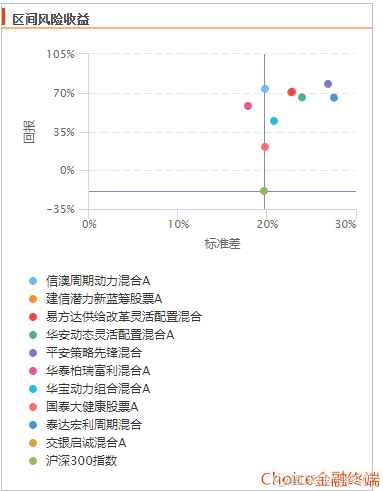

回报数据遥遥领先,标准差居中,高于沪深300指数、中证500指数,低于中证1000指数和创业板指数。回撤和波动率高于中证500和沪深300指数,低于中证1000指数和创业板指数。夏普比率和卡玛比率显示整体收益风险性价比较高。

3、与同类基金相比:

近1年排名第一,成立以来排名第二(交银启诚混合A成立晚于信澳周期动力混合A,不参与比较成立以来业绩)。

风险收益数据来看:与其他9只类似风格基金相比,信澳周期动力混合A具有回报高,回撤波动较小的特点,表现很出色。

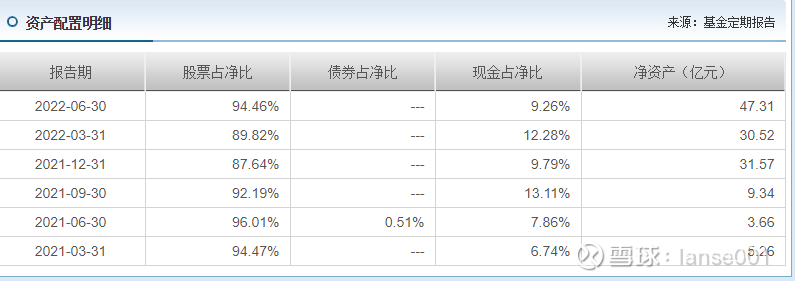

三、资产配置和管理能力分析:

1、大类资产配置:

一直保持高股票仓位(87%以上),极少持有债券,虽然是偏股混合型基金,其实更像一个股票型基金。一般不择时。(合同约定股票及存托凭证资产占基金资产的比例为 60%-95%)

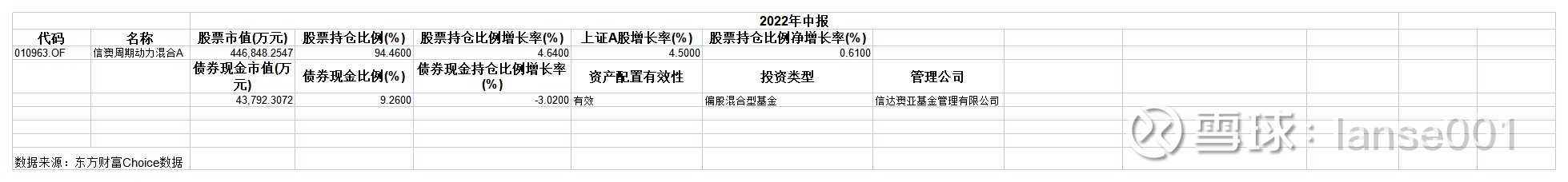

根据choice数据,资产配置为有效。

2、回撤控制分析:

信澳周期动力混合A(010963)回撤走势与宽基指数走势比较一致,但回撤较小,目前已经收复最大回撤,最长收复时间209天。

从同类型基金(小盘风格)的风险收益性价比来看,信澳周期动力混合A近1年收益率排名2/1443 优秀,最大回撤排名208/1443 优秀,在同类型基金表现优秀。

信澳周期动力混合A的相对优势在于在同等的波动率和最大回撤下,收益更高。

从年度收益来看,全部都是正收益,表现出色。(成立时间较短,未经历熊市)

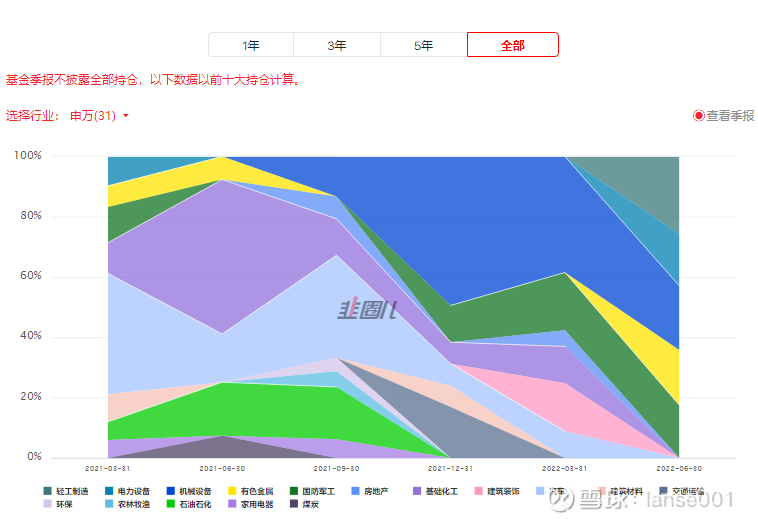

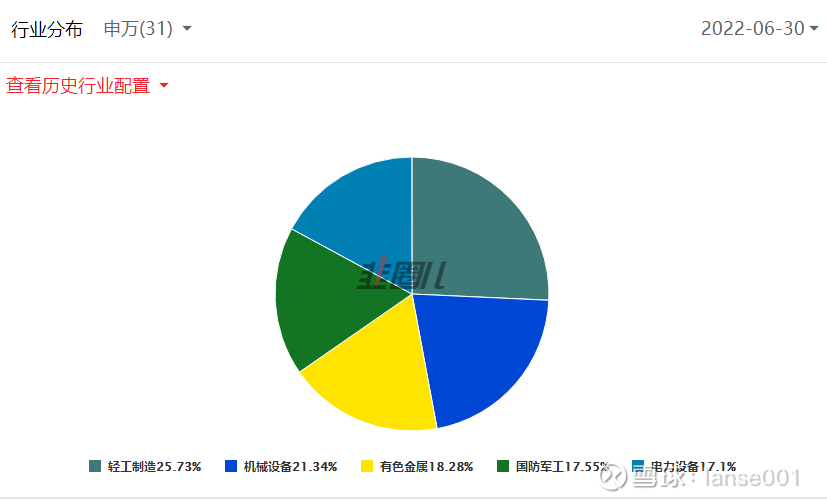

历史行业配置:从细分行业来看,国防军工、机械设备、有色金属、电力设备、轻工制造、基础化工、电子是信澳周期动力混合A长期重仓。但比例经常调整。家电曾经重仓,但目前已经较少持有。

当前行业配置:轻工制造、机械设备、有色金属、国防军工、电力设备是重仓行业。

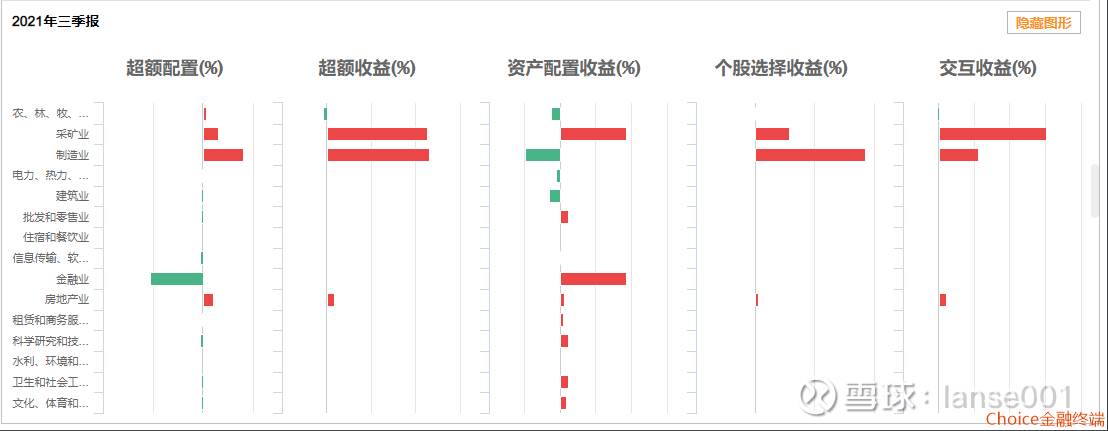

从归因分析来看:偏好采矿业、制造业和批发零售业,并且超额配置了这几个行业,行业配置超额收益较明显。

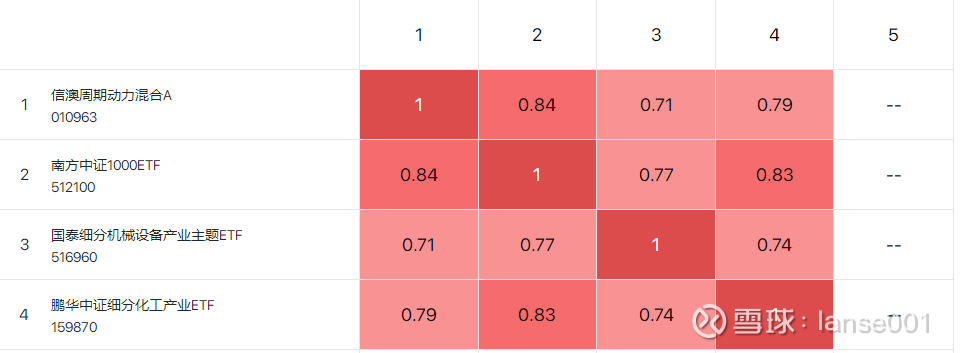

从规模指数、行业指数相关性来看:与中证1000指数相关性最高,与化工、机械指数相关性也较高。

4、10大重仓股和选股能力分析:

(1)最新10大重仓股:

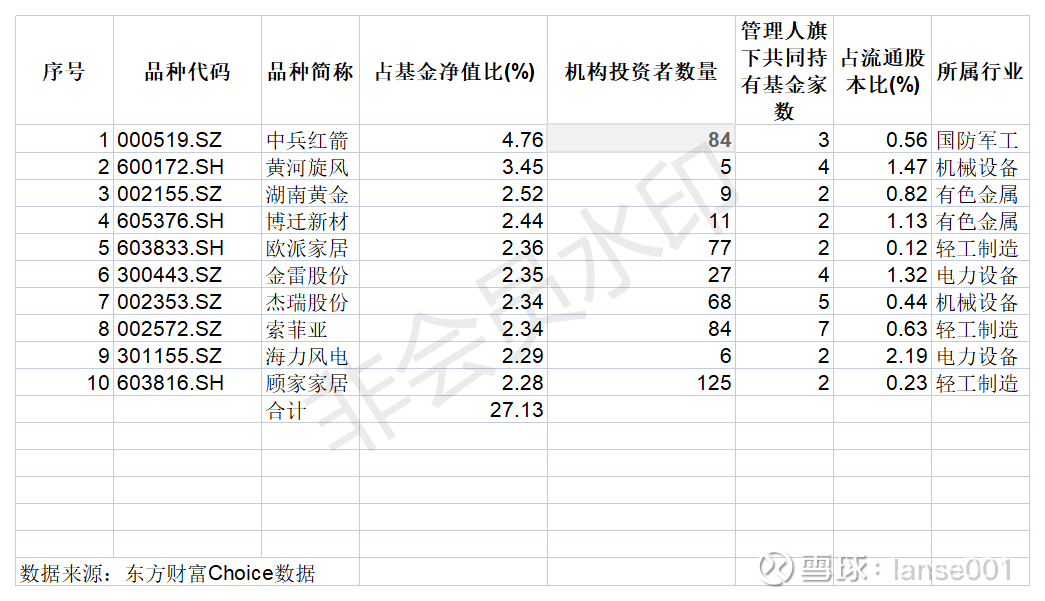

10大重仓股含茅量为0,含电量为8.98%,10大重仓股都不是基金重仓股,基本是冷门股,黄河旋风只有5个机构投资者,其中4家是信达澳银基金。

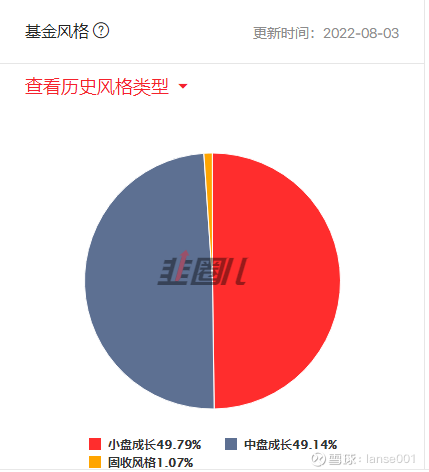

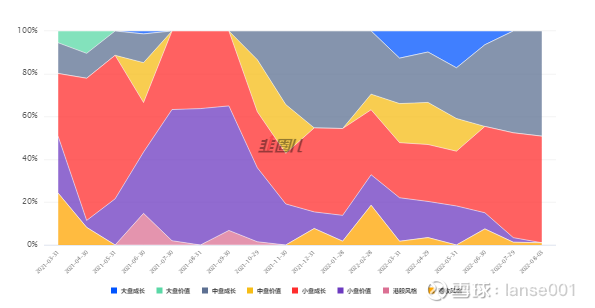

历史上2021年以小盘价值、小盘成长为主,2021年中盘成长、小盘成长为主。风格有轮动。该基金主要偏向于中小盘风格,中小盘成长、中小盘价值风格都有。

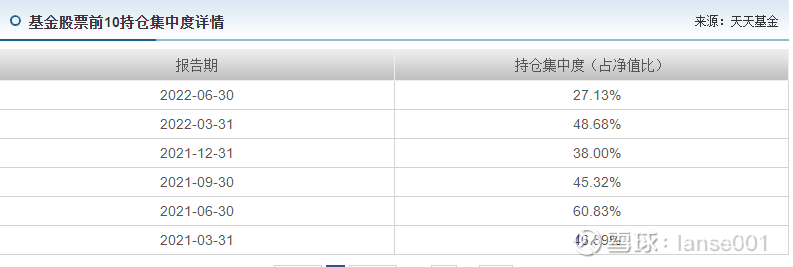

前十大重仓股集中度历史波动较大,最新持仓相对分散。历史集中度在在27.13%至60.83%.

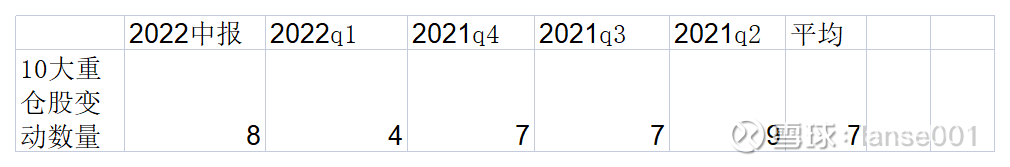

前十大重仓股季度变动较大,平均每季度变动7只,显示基金经理换股较频繁。结合基金业绩来看,基金经理的交易能力较强。(模拟持仓计算,如果持仓一直不动,基金净值低于真实净值)

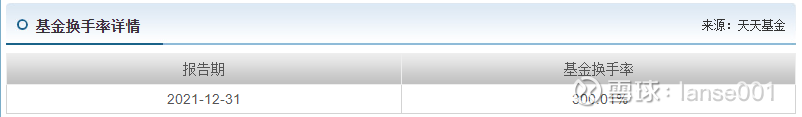

从换手率来看,处于中等偏高水平。

从归因分析来看,有较强的选股能力。选股和交易贡献了较多的超额收益。(我选择季度收益最高的2021年第3季度为例)

历史重仓股成功案例:

赛轮轮胎:2021Q1 是第1大重仓股,占比9.51%,至2021年q4为第8大重仓股,占比2.79%,2021.4.1至2021.12.31涨幅66.3%,跑赢沪深300指数的-2.14%。

值得指出的是信澳周期动力混合招募说明书明确可以投资港股通股票,业绩基准也有港股基准,但基金没有进行港股投资。

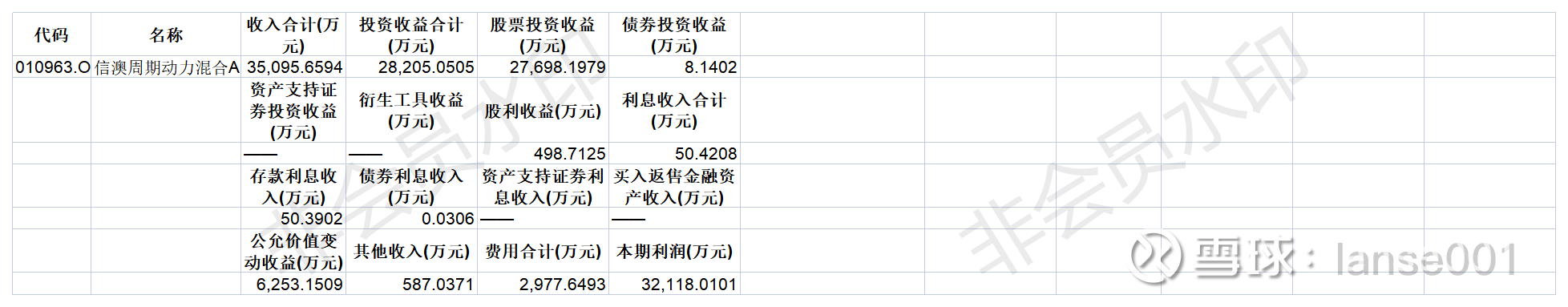

三、收益拆分分析(基于财务报告)

从收益拆分来看,主要收益来着股票投资收益。

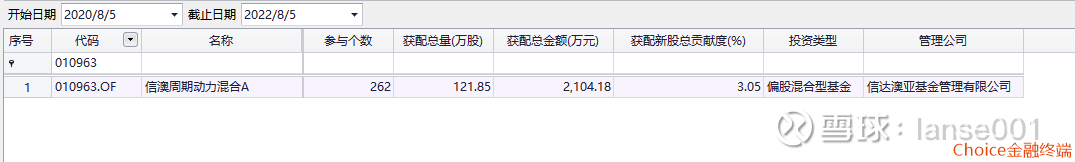

打新收益占比并不高,近1年打新贡献度为3.85%,最新规模接近40.51亿,所以打新收益贡献有限。

最主要的收益来源是股票收益,而且股票非打新贡献的收益较高,侧面反映基金经理的主动管理能力是不错的。

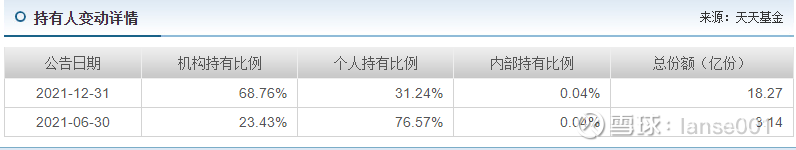

最新报告显示机构持有比例较大,在68.76%,较2021年中报为23.43%明显上升,显示机构看好这个基金。最新内部持有比例是0.04%,保持稳定。

基金规模:规模波动较大,2021年第二季度曾较明显下降,2021年第三季度后大幅增长。最新为40.51亿元,规模中等.最新份额方面为净申购。规模的增长来着基金净值增长和份额净申购两个方面的贡献。

五、投资理念:

投资框架:李淑彦表示,偏向于传统的周期选股思路,即选股票首先需要去看估值,在估值合理的基础之上,再去寻找分辨景气度的变化,以及行业竞争格局的变化所带来的机会。

如何把握超额收益:李淑彦认为,有两点较为重要,首先是个人的积累,对行业深入研究提升自身的认知,同时也需要团队,包括个人的朋友圈,产业与投资界的朋友,也包括基金公司本身的平台,运用好了才能形成合力,才能挖掘到更加优质的市场机会。

六、基金经理:基金经理李淑彦先生,北京大学光华管理学院金融学硕士,目前管理3只基金,合计规模104.45亿元。在管的基金都是是偏股混合型基金,总规模中等。累计任职时间:1年又279天。有多年的投资管理经验。2012年7月至2014年10月先后于博时基金、永赢基金任行业研究员。2015年5月加入信达澳银基金管理有限公司,历任行业研究员、基金经理助理。现任权益投资总部副总监、研究咨询部负责人兼基金经理。2022年2月11日起担任信达澳银基金管理有限公司副总经理。信澳周期动力混合型基金基金经理(2020年12月30日至今)、信澳匠心臻选两年持有期混合型基金基金经理(2020年10月30日至今)。

风险提示:信澳周期动力混合(010963)属于偏股混合型型基金,风险等级为r4,属于高风险产品,风险高于债券基金和货币基金,基金历史表现不能预测未来,本文为个人看法,不作为投资建议,据此入市风险自担。

信澳周期动力混合(010963)业绩出色,控制回撤和波动能力较强,配置以股票为主,不择时,作为周期动力主题基金,偏好轻工制造、机械设备、有色金属、国防军工、电力设备等周期行业,不追热门股,行业配置超额能力突出,选股能力、交易能力突出。基金经理李淑彦任职的几只基金业绩出色。信澳周期动力混合(010963)和基金经理李淑彦值得看好周期股和中小盘个股的投资者关注。

#雪球公募达人计划# #球友种草季# #老司基硬核测评#

@ETF星推官 @ETF热榜追基 $信达澳银周期动力混合A(F010963)$ $中兵红箭(SZ000519)$ $黄河旋风(SH600172)$