(原标题:张坤要抛弃港股了?)

2021年后随着医药和消费行情的落幕,以重仓这两大板块而崛起的顶流基金经理已成过去时。

然而略出乎大家意外的是,今年以来张坤管理的易方达亚洲精选仅下跌0.09%,得益于今年以来不错的业绩表现,该产品管理规模自年初至今出现了明显的增长。

那么为何这只产品能够取得如此不错的业绩,今天我们来聊聊。

张坤管理的易方达亚洲精选是一只QDII基金,主要以港股板块的投资为主,今年以来曾经让人充满憧憬的港股再一次让人失望,年初至今恒生指数和恒生国企指数分别下跌13.66%和16.2%(截至20220805),然而有点出乎人意料的是,易方达亚洲精选今年以来的业绩却显得颇为抗跌,投资收益几乎要翻正。

从选股层面来看,如果易方达亚洲精选持有年初持仓不动至今,那么该组合的整体跌幅为15.79%,并没有显著优于恒生指数,那么为何易方达亚洲精选年初至今表现得如此突出呢?为了解该问题,可考虑将今年的业绩分两段来看:

2022年1月-6月:如果持有年初持仓不动,那么期间该股票组合的收益为-4.3%,同期易方达亚洲精选上涨0.65%。如果再考虑到今年上半年港币相对于人民币升值4.76%,基金业绩高出期初股票组合表现5%也就不难理解了。

2022年7月-至今:如果持有二季度末前十大持仓不动,那么期间该组合的收益为-10.7%,鉴于张坤持仓集中度高(前十大持仓在所有股票持仓中的占比约70%),因此如果张坤在7月份之后未大幅调整组合持仓,那么该业绩应该能够基本反映基金表现。

然而同期,易方达亚洲精选仅下跌0.74%,显著优于期初股票持仓10.7%的跌幅。至于业绩差异为何如此之大,可能性无非两点:

(1)水面下持仓表现不错。毕竟二季报只公开了70%的持仓,剩下30%的持仓我们难以知晓,如果这些股票期间平均涨幅高达20%,那么基金业绩相对于前十大录得10%的超额也就见怪不怪了。

不过我认为这种可能性并不大,因为一个基金经理的持仓风格存在着很强的一致性,不可能前十大与其他股票的业绩在短短一个月出现30%的差异,这是很难想象的。而且同期张坤管理的易方达蓝筹精选和易方达优质精选均下跌约10%,如果张坤发现了这么多的好标的,那么这两个产品业绩肯定会受益。

(2)张坤对于持仓进行了较大比例的调整。我认为这种可能性很大,而且倾向于认为他将持仓增加配置在港股及中概股以外的市场中。

因为如果还是在港股市场中进行持仓结构调整,那么张坤管理的其他基金也会跟着受益,如果在港股中找到好股票,大概率其他基金产品也会去投资,然而其他基金不太理想的业绩表现不能证实这一点。

至于他加大对于其他市场的配置力度,在今年公布的季报里则有迹可循。

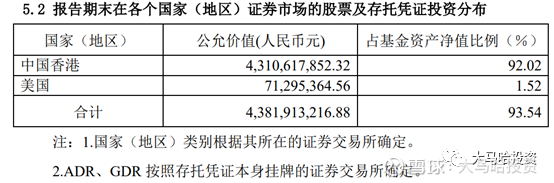

今年一季度易方达亚洲精选在除港股外其他市场的配置比例仅2%不到。

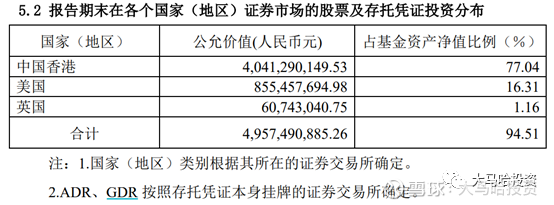

到了今年二季度末,该基金在其他市场的配置比例则快速提升至近18%,且主要以美国市场为主。而在7月份之后,标普500和纳斯达克指数分别上涨了9.51%和14.77%,如果张坤在7月份之后大幅增加了对美股市场的配置,那么易方达亚洲精选的业绩就能够得到比较合理的解释了。

如果按照二季度末张坤在美股市场不到20%的持仓比例,我认为这是很难让易方达亚洲精选7月份后的业绩发生如此大的改观的,我倾向于认为张坤管理的该基金在三季度将该产品的美股持仓大概率加到了40%以上。另外考虑到在美股上市的中概股表现与港股表现基本同步,因此基本可以确定他在美股市场投资的股票是中概以外的其他股票。

至于我的推测是否正确,可能得看今年披露的三季报了。

全文完!原创不易,如果此文对大家有帮助,欢迎点赞、在看、收藏、关注四连击,感谢大家的支持~

免责声明:以上内容仅供参考,并不构成投资建议。基金有风险,投资需谨慎。

@今日话题 @雪球基金

$易方达亚洲精选(F118001)$