(原标题:东阿阿胶半年报简析)

昨天,阿胶发布了半年报,其中有一些要点记录一下,也顺便再梳理一些这笔投资。

经过三年时间的艰难努力,渠道库存基本已经完成了。后续的重点就只剩两个了:营收能够恢复到什么水平?驴皮问题怎么解决?

一. 营收情况

上半年营收18.26亿,同比增速8.25%。二季度单季营收9.35亿,同比微降1.86%。这个同比微降,推测是两方面原因:一是公司宣称的控货政策;二是销售额占了公司半壁江山的华东地区,经历了上海封城。

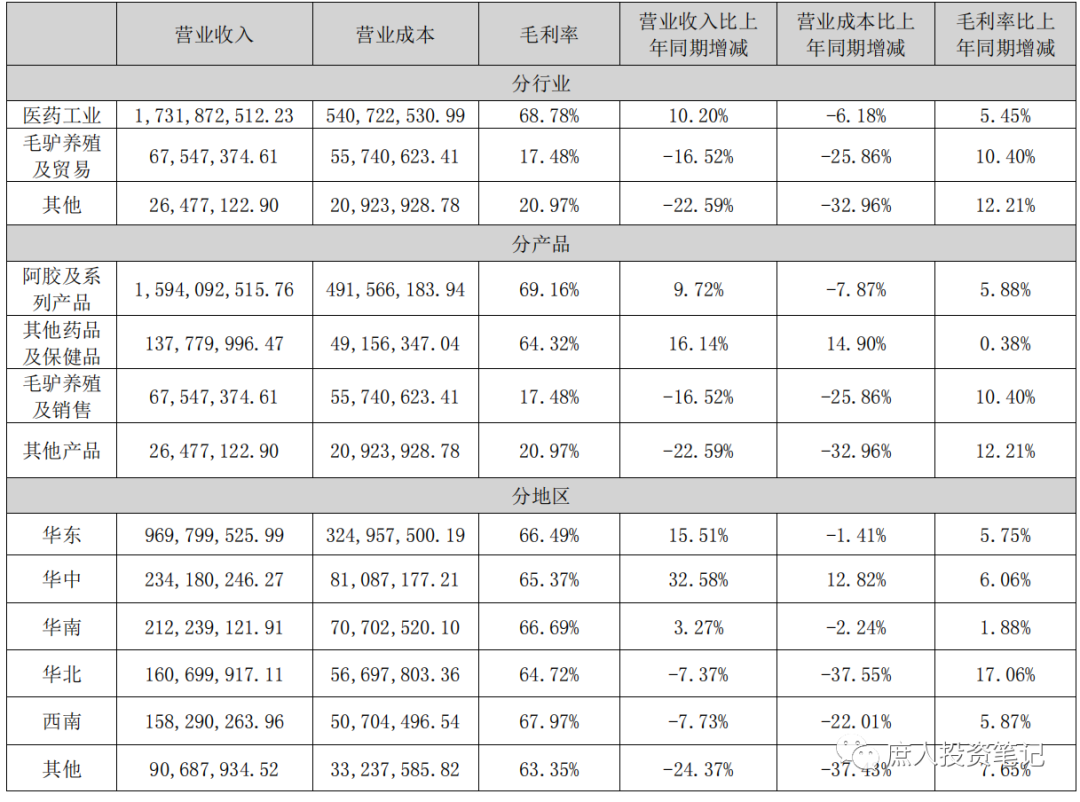

这18.26亿中,阿胶及系列产品15.94亿,占比87.3%,近年来仅次于去年年报数据。说明公司关停并转的瘦身策略成效显著,营收质量越来越高。阿胶系列产品的毛利率68.78%,同比上升5.5%,也创出2019H1以来的新高,距离历史峰值75%左右也差不了几个百分点了。当然,这一轮新周期中,我不期望阿胶的毛利率能回到历史峰值,能到70%以上就挺好了。

除了阿胶系列产品外,其他药品及保健品包括骨龙胶囊等非阿胶系列的产品。这个毛利率也去到了64.32%。不过这部分占比极低,不用过多关注。

分地区来看,华东、华南、华中地区正增长,华北、西南地区小幅下滑。其中作为大本营的华东地区在上海封城的情况下,增速亮眼。有朋友把这个解读为华东华南地区收入水平高,所以逆势增长。对此我不敢苟同。

不管在哪个区域,阿胶的主力消费人群原本就是当地的高收入人群,华东华南地区整体的高收入水平已经体现在其销售占比上了。

上半年的增速亮眼应该是各区域渠道库存消化进度不同带来的结构性差异。前两年渠道库存危机爆发时,华东地区率先于2019年上半年启动去库存,2019年下半年开始暴力去库存,其余区域基本晚了半年到一年。这一轮复苏,也是华东地区作为火车头,相信其他区域很快可以跟上。

整体而言,这个营收情况不算乐观,但考虑到公司大病初愈,还在执行控货挺价策略,也是可以接受的。

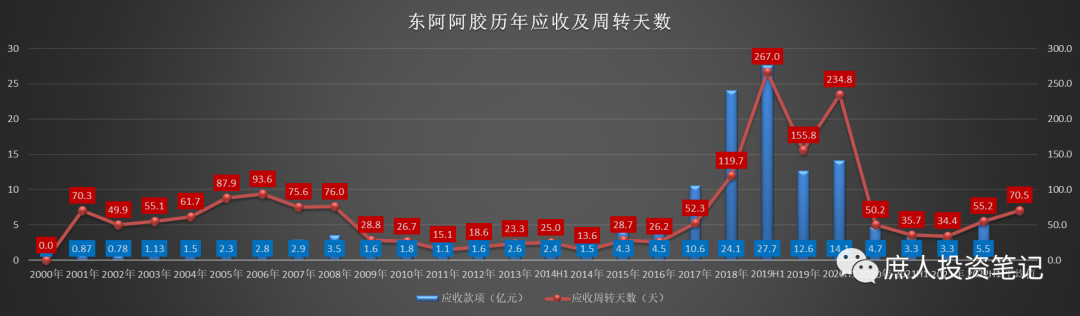

但是,这个控货挺价策略却带来了一个疑点:既然是在控货,为什么上半年的应收比年初还增加了2.26亿?而合同负债却只是由3.18亿,变成了3.56亿,只是增加了3800万?

这个问题,我在雪球上看了一圈,没有一个特别能说服我的解释。往好了想,估计是应为下游渠道带来的结构性差异:某些大连锁药房虽然库存去得快,但在疫情影响之下资金紧张,要求公司发货的同时给予一定的账期。公司为了维护客户关系,不得不从,毕竟阿胶不像高端白酒那么抢手。某些规模较小的客户,从公司这里不仅拿不到账期,反而需要先款后货。

当然,上述都只是推测,需要后续验证--如果真的像刘广源所言,阿胶块接下来会变得非常稀缺,那么应收款就会下降。我个人给的时间,乐观估计是明年下半年,悲观估计是后年下半年。为什么这么说呢?这就要引出下面的问题。

二. 营收能恢复到什么水平?

我之前投资东阿阿胶这家公司,核心的逻辑链条是:

1. 公司目前的渠道库存困境是暂时的,靠着终端真实动销一定能消化掉,无非是时间问题。

2. 渠道库存消化完成之后,公司的营收一定会向终端真实动销的水平回归。

那么,问题来了:公司的真实终端动销水平究竟是多少?什么时候能够恢复到那个水平?

在讨论这个问题之前,想要先明确一个基本前提:只针对现有的阿胶及其系列产品的营收情况,其他药品及保健品(骨龙胶囊、燕窝等)不考虑,只作为添头。这样一来比较保守,二来简单一些。

关于阿胶系列的真实营收,我之前也通过一系列假设做出了定量的判断。然而,假设的条件过多的情况下,定量结果就变成了精确的错误。这次我想换个思路,大概估算一下。

过去几年公司阿胶系列产品营收如下图所示:

由于渠道压货,2017年和2018年超过60亿的营收,肯定不是终端真实动销。由于惨烈的渠道去库存,2019~2021年的20.4亿、27.9亿、34亿营收也肯定不是终端真实动销。由于控货挺价策略,今年上半年的15.9亿也有些失真。

那么,终端真实动销究竟应该参考哪一年呢?

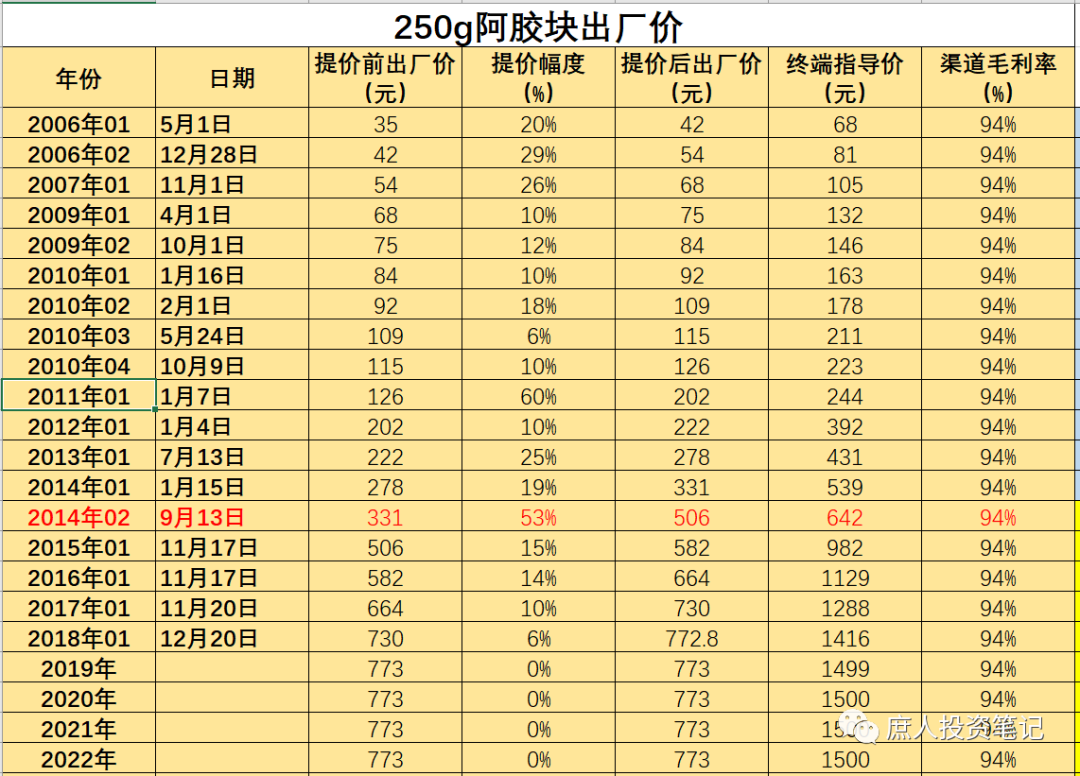

由于需求曲线的存在,量和价是会互相影响的。凡是脱离价格讨论销量的,都是耍流氓。目前红盒250g的阿胶块终端价格(或者说是公司期望的终端价格)是999元/盒。我们先来回顾一下公司提价的历史:

2014年9月提价后,终端指导价是982元;2015年11月提价后,终端指导价是1129元。根据做药房生意的朋友反馈,过去在还没有渠道库存危机的时候,阿胶块真正的终端售价也是会略低于指导价的,很少真正按照终端指导价销售。因此,我们权当2015年11月提价之后的终端售价就是1000元左右,接近现在的售价。

再结合公司应收的变化情况(见下图),推测2017年渠道开始卖不动,拿货积极性就下降了,而终端动销受阻应该是先于这个时间。也就是说,2016年开始,不仅1129的指导价卖不动了,甚至低于这个价格的实际出货价也都卖不动了。而此前的2015年及以前,公司报表中的销量可视为在略低于指导价下的终端真实动销。

基于此,可以大致推测出:在2015~2016年间,30~35亿的阿胶块销量,就大致对应着900~1100元间的终端真实动销。

类似的逻辑,可以推算出复方阿胶浆销量和桃花姬在2015~2016年间的终端真实销量分别约为10~13亿、6~7亿。三者合计46~55亿。

这个46亿,就是当前阿胶系列三大产品价格下对应的真实动销下限;这个55亿,就是对应的上限。取个平均值,50亿就是阿胶系列产品应该恢复到的营收水平。

此外,考虑到2015~2016至今,过去这几年收入水平的小幅提高,同等价位下能够接受的终端真实动销也会有所提升。取个55亿营收作为阿胶系列产品能够恢复到的营收水平,应该相对合理。

至于这个时间,今年大概率是无法实现的,今年能够恢复到2015年的45亿就非常不错了。我乐观估计是明年下半年,悲观估计是后年下半年。

三. 绕不开的驴皮问题

驴皮是东阿阿胶的阿喀琉斯之踵。上面讨论的营收是需求端的测算,供应端的问题是:公司有没有足够的驴皮来满足这种规模的营收。

这里简单算一笔账:250g阿胶块出厂价按照750元计算,合300万元/吨,30~36亿营收,约合1000~1200吨阿胶块。3~4斤驴皮可以出1斤阿胶,每头成年毛驴的皮重约15kg,1000~1200吨阿胶块需要的毛驴数量=1000~1200*1000*(3~4)/15=20~32万头。

再考虑复方阿胶浆和桃花姬也需要消耗部分阿胶块,要支持上述50~55亿营收,每年估计需要消耗30万头毛驴。

过去几年,国内毛驴存栏量仅为250万头上下,每年毛驴屠宰量约为30~35万头。也就是说,哪怕国内毛驴屠宰量全部用于公司熬胶,也刚好支撑50~55亿的营收。这显然是不可能的。好在还可以从国外进口。下图是过去几年海关的驴皮进口数据:

2017年峰值的时候,驴皮进口量超过10000吨。后续随着阿胶去库存,驴皮需求量暴跌,进口量也随之降至四五千吨的水平。这四五千吨加上国内的五六千吨驴皮,就支撑起了整个阿胶行业。

上图中有一个需要特别注意的数据,进口驴皮单张重量是逐年下降的,推测就是因为国内驴皮的需求量大增,价格上涨导致境外很多毛驴还未成年就被杀了扒皮。

随着阿胶行业整体性复苏,对于驴皮的需求又开始增加。国外有驴,但是没有产业链闭环,都是卖驴肉时顺道买驴皮,而且对于活驴出口也有限制;国内有完整的产业链闭环,但是驴却越来越少了。驴皮问题依然无法得到根本性的解决,估计新一轮抢驴皮大战又要开始了。

不过,这个问题2~3年内还不至于影响到公司的经营。只是作为阿胶的投资人,需要随时关注着这个问题,看公司管理层如何应对和化解。个人认为只能逐步恢复提价和减少阿胶块的量,提高复方阿胶浆和桃花姬等驴皮消耗少的产品占比。

四、 估值及投资决策

55亿的营收,假设毛利率恢复至70%的水平,销售费用率25%,管理费用率8%,财务费用和研发费用互相抵消,营业利润率为37%。

由于公司阿胶系列产品的经营主要放在股份公司层面的,对应的所得税率是15%(因高新企业资格享受15%的税收优惠,有效期至2023年12月8日,到期后大概率继续延续)。因此,净利润率约为31.45%,保守按照30%计算,55亿营收对应的净利润为16.5亿元。再次恢复提价、营收恢复超过55亿、其他药品及保健品等因素带来的净利润,一律视为安全边际。

像阿胶这种净利润全是自由现金流的公司,在现在大放水的背景下,可以享有25~30PE的估值,对应市值410~495亿。目前市值238亿,2~3年内有翻倍的空间,我会继续重仓持有。

$东阿阿胶(SZ000423)$ @今日话题 @雪球创作者中心