(原标题:中国平安2022H1:改革见底与那些尝试不说的事儿)

平安集团22H1取得归母营运利润4.3%的增幅,在H1疫情发酵的背景下,着实不易。其中,人身险业务仍以68%的占比高居首位,其18%的正增长也高于Q1,让人眼前一亮。

看完漂亮的成绩,我们可能不禁要问两个问题:

1、提了3年的人身险改革进展如何,是否拐点已至?

2、在其他板块都如此拉胯背景下,人身险是否有水分?

带着这样的疑惑,我们依次来看。

在老东此前的帖子中曾数次提到,改革核心是产品+队伍,产品要跳出内卷的比拼经济价值,将竞争对手拉进比拼差异化服务的汪洋大海之中;队伍要提质提量,确保能触达(或是等经济复苏后)更愿意为服务买单的中产及以上。

至于纯拼经济价值的中低端保险产品,特别是保障型产品,已被保险集采和中小保险公司卷成红海。至于低能级代理人,也已无暇自顾。二者都是食之无味。

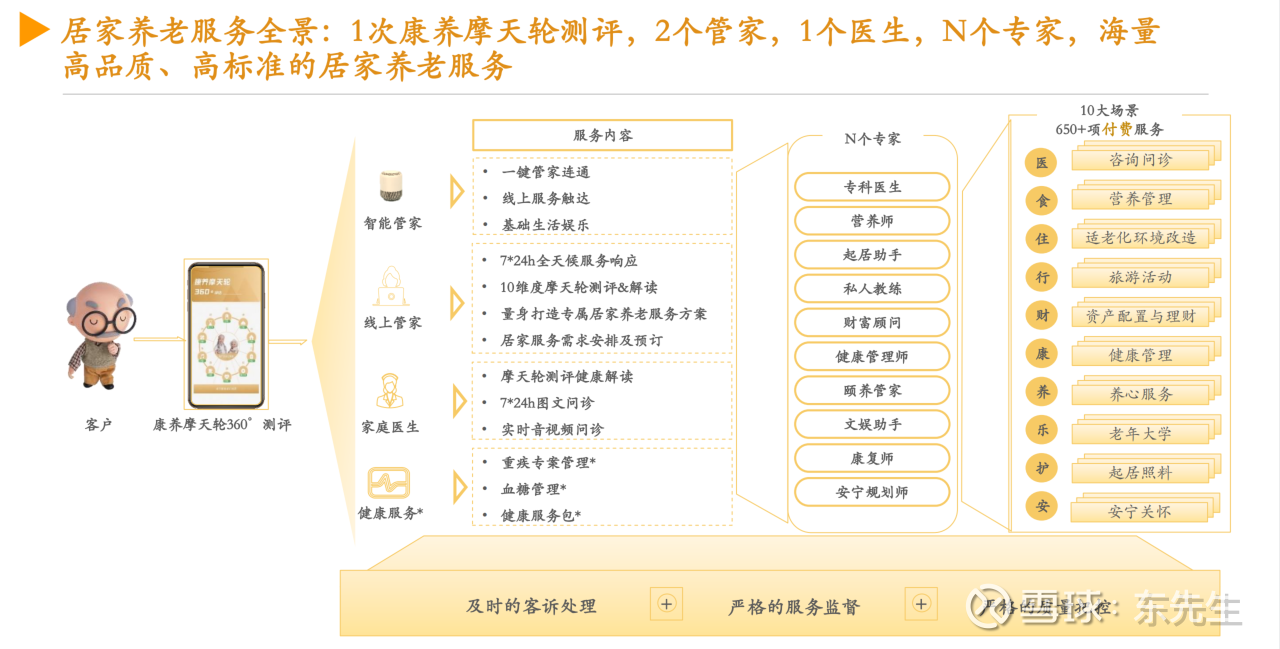

产品方面,主要是三板斧:以+健康管理为代表的平安臻享RUN以推出多时,以+居家养老和+高端养老的服务也或模型搭好,或试点成功,愿意深挖的朋友自能寻到对应材料。实话实说,模型还是搭得棒棒的,充分体现了平安在历次人身险改革中的抢跑能力,剩下的就是边走边看落地效果了。上一张+居家养老材料中的图吧:

队伍方面,才是改革的重中之重。思路是通过压退或自然脱落低能级代理人,树立严进宽出的标准,将资源更集中于优质代理人(钻石以上),并通过搭建对应的机制和体系,使其实现价值最大化,实现站在股东角度的投产比最优解。

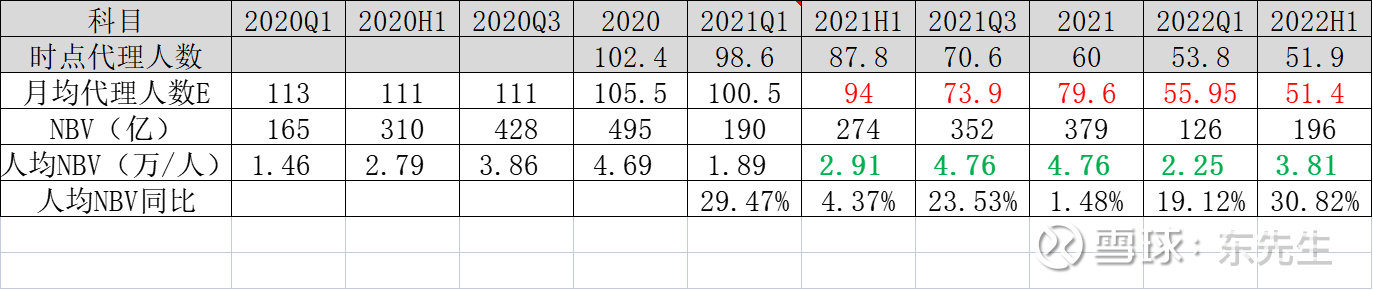

保险是可选消费的末位,因而纵然有数字化手段辅助,面对面SOLO还是重要环节。因此,NBV/新单的前瞻性指标是代理人数,严进宽出的约束下,代理人数底便是业绩底。

*为使每季度更有可比性,图中用整个公司的NBV代替了代理人渠道的NBV,因此与本期半年报年报数据有出入。月均代理人数,Q1和Q3用的是H1和年报的时点代理人取均值

从表可以看出,平安的代理人数从前两年最高峰的百万大军,至今直接腰斩。且月均代理人数和时点代理人数的距离不断拉进。在本期财报中,时点代理人首次超出月均,这是尝试性增员的表现。财报中也对此的描述是:“新人隊伍方面,平安壽險實施「優+」增員升級,以優增優,嚴控入口,逐步提升優質新人佔比。”。在草根调研中,老东也发现平安在裁员潮之际悄悄增员:各大险企精英代理人增员计划。

代理人底的另一个蛛丝马迹,是代理人的学历。在代理人先行指标中老东也曾提及,20年中报为显露转型效果,管理层首次披露了“新入职的大专及以上学历代理人”这一指标(数值为33.9%,友邦中国参考数据:90%),后因转型效果不佳被雪藏。直到1年半后,21年报开始重新提及,22Q1和本期都有该数值。遗憾的是,重新披露后的3期报告中,管理层一直提到的口径是“大专及以上学历代理人的占比上升XX%”而不敢于披露绝对值。但总而言之,半保留了“大专及以上”并持续披露,也是代理人提质见好的表现。

当然,从人均NBV同比来看,也可一窥端倪。按这个调性,尽管NBV还是下降的,但下半年大概率收窄,可能到-20%以内。明年不出意外不会负增长了。

书接上回,在Q1业绩分析(中国平安2022Q1:营运利润之外更有惊喜)中,老东曾提到,虽然Q1没有详细披露营运利润的构成,但Q1的人身险业务归母营运利润+15%,在过去两年新单不佳的背景下,营运偏差大概率是Q1驱动增长的原因。

尽管Q1业绩报告并未披露,但我们当时尝试深挖,详细探讨了两个导致营运偏差增长的原因:一是保单继续率的企稳,二是数字化进程的见顶。

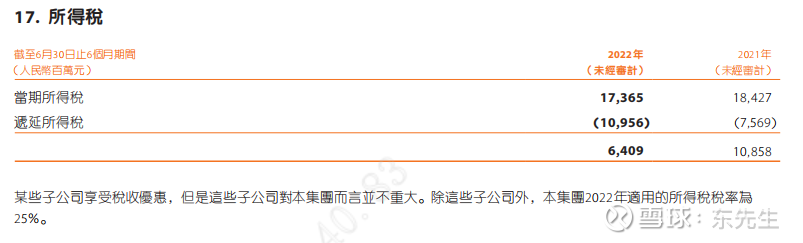

行至H1本期报告,管理层已揭晓了答案:占比近70%的人身险业务营运利润增长,来自于营运偏差近+70%的超高增长,背后的继续率的提升所致,另一个是所得税减少了近一半,翻阅合并报表我们得知,是递延所得税增长所致。

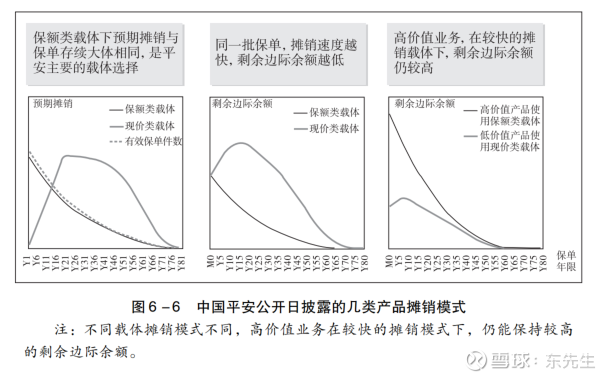

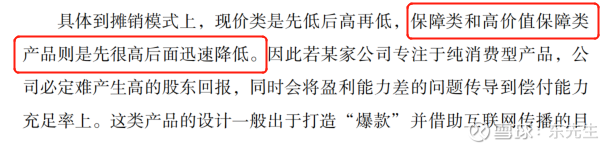

此外,连着两年新单不佳,已严重拖累剩余边际摊销的速度,有史以来首次出现负增长,这是个危险的信号,我们也已在21年报分析中提到。新单对于保险公司特别是主打高价值类的保险公司剩余边际摊销的重要性,在《读懂保险股》P222页曾提过:

由于剩余边际摊销“先高后快速降低”的特点,没有新单源源不断地续命,剩余边际摊销速度会快速降低,陷入同比负增长。关于新单增速的更多影响,可直接翻阅此书该部分,不做赘述。

话说回来:①营运偏差和②税是如何对本期业绩的贡献,我们分别来看。

一是营运偏差,半年报中的解释是继续率恢复,这无可厚非。毕竟较之21年报80%+的继续率,目前已回升至90%+,显然会带来优于假设的回报:

半年报中尝试不说的是,数字化进程见顶,或换言之,IT条线重点裁员和各条线陆续降薪冻薪,也是让营运偏差优于假设的重要因素。在本期财报中,有不少蛛丝马迹可循。一是在财报各章节设计上,可以看到直接取消了“以科技引领健康业务变革”。该章节凭老东印象是17年首次出现,一直排在仅次于“客户经营分析”之后,尤见过去几年对IT投入的重视和如今风向的变化。

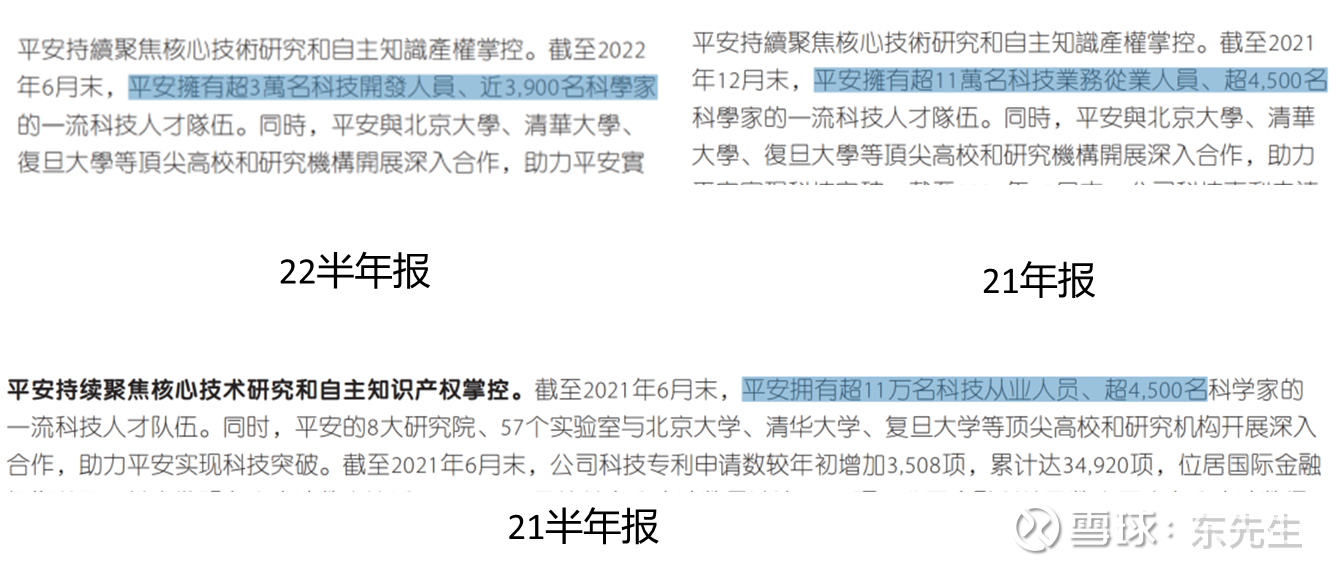

另一个迹象,是关于科技人员口径和人数的变化。在科技业务中,我们可以找到科技人员的口径。本期半年报平安重新启用了“科技开发人员”,而舍弃了从20年半年报(下图未列,有兴趣自翻)使用的“科技从业人员”口径。前者口径是3万人,后者在21年报中最后一次披露,是11万人——二者口径差别在于外包和一些弱IT比如PM等岗位

“科技开发人员”自17年出现,19年报消失时是3.5万人,此次再出现,下降幅度为17%。此外,科学家人数也从21年末的4500下降至3900,下降幅度13%。平安的挨踢民工虽薪酬比不上腾讯阿里的年均百万,但胜在裁得多,后二者裁员比例在H1中近5%。

因此,保单继续率的恢复和裁员红利的释放,合起来才是营运偏差恢复的原因。至于微观层面,在知乎等地也能找到诸如平安金融服务、平安科技离职人员的声音。

二是税的大幅减少,这得益于超长期国债免税、税务递延两方面。

我国30-50年期的超长期国债从20年逐渐开始加量,但受益于过去两年非标和资本市场的热度,21年公司的债券投资并没增加。与此不同的是,为了应对寒气逼人的未来几年,公司在本期内加大了债券投资,特别是国债/地方债等免税投资,因此录得较低的税率。

另一个原因是,本期内递延所得税的增加。尽管人身险分部的报表中未披露所得税的附注,但可以从合并报表中窥见端倪:

至此,我们大致能为本期中报的人身险部分下一个简论:

改革进展不错,基本面触底,但本期营运利润中的拉动因素并不可持续,保单继续率拉升、裁员红利、免税比例、税务递延,是拉动占人身险业务和整个集团营运利润正增长的原因。剔除一次性因素后,集团营运利润的情况远没直接数据那么光鲜。

这个道理是,若明年人身险还不交出一张增长(NBV)的成绩单,营运利润将再无计可施,负增长躲不开了。幸运的是,产品已成,队伍正在尝试性回升,降本增效还在继续,H2保持正增长问题不大,明年也颇有期待。

银行业务营运利润取得26%的增长,其中拨备前利润增长10%,主要得益于几乎不增加拨备和成本费用的改善,实现的增长。拨备前利润增长的源泉,得益于资产端12%的增长,而息差下降所致。此举必然增加风险资产,因此核心一级资本充足率下降至8.53%。

银行的经营策略与21年报时展望(中国平安2021年报分析)一致,超出预期的经营成本的下降——又是一个裁员降薪红利的体现。近期平银再发降薪通知,展望H2,平银20%+的营运利润增速应是可以保持的。只是息差一直掉下去,就麻烦了。

此外,财产险业务营运利润录得-22%,虽然保费收入增长10%,但综合成本率拉升至97.5%是主要因素,背后是保证保险赔付增加所致,税递延也导致负增长没那么难看,否则应该是-27%左右。好消息是车险综合成本率下降了,短期看点不多。资管业务和科技业务则是例行大波动,黑匣子。

总体来说,糟糕的外部经济环境,还是给正在改革深水区的平安集团蒙上一层阴影。尽管不少一次性因素,或经营上主动调整或财务上有意无意的调节,支撑了集团H1的增长,但深挖后发现,集团的经营压力还是颇大的。

所幸,支撑营运利润近70%的人身险业务基本见底,年底NBV负增长收窄,来年不再下跌已是可以期待,叠加降本增效裁员红利的释放,H2和明年营运利润还是可以保持1500亿左右的。

但同样是1500亿,21-22-23年的内涵截然不同。我们只需要盯住严进宽出背景下,“代理人学历->代理人数量->NBV增速->营运利润含金量”这条主要逻辑线,继续跟踪即可。

行文至此,老东还是想引用一段话来结尾:

新业务增长放缓,最终将拖累营运利润的增长,随后拖低公司的分红率,从而影响投资者拿到手的真金白银,最后传导到对公司的估值上。因此,纵然我们可以通过分析营运利润体系,分析内含价值体系,分析一般会计准则的准备金里的利润,在这三个绚丽多彩的世界间来回跳动,试图证明冰山之下还隐藏着很多宝藏,那些失去了未来的保险公司也会如无源之水,最终只有被沙漠吞噬的厄运。下回听到某些言论再提及“即使保险公司不再产生新业务,内含价值也有XXX%的增长时”,我们需打起十二分精神,警惕它是否是个价值陷阱。—《读懂保险股》P232页 来自另一个世界的投影

与诸君共勉。

$中国平安(SH601318)$ $中国平安(02318)$

#2022年中投资炼金季# @今日话题 @中国平安