(原标题:酒鬼酒2022年中报解读:人生如梦,一樽还酹江月)

千呼万唤始出来,犹抱琵琶半遮面。

这首诗词可以形容很多酒鬼人今晚的心情。

窗外是皎洁的月光,窗前是无数酒鬼人的坚守。

现在我为大家解读一下酒鬼酒的中报。

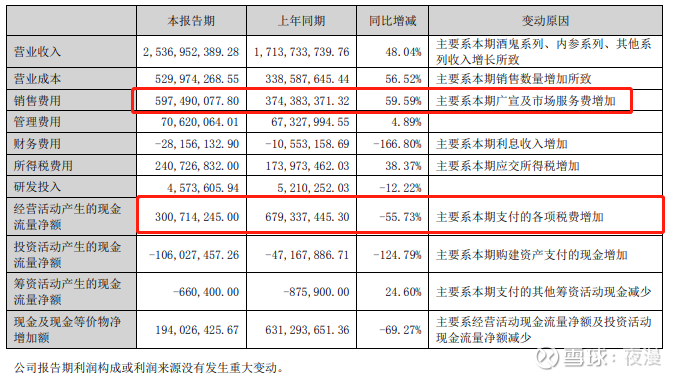

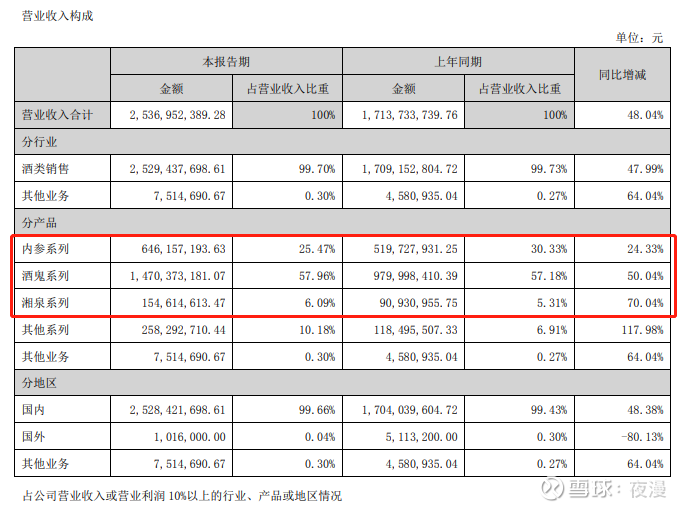

事件:公司公布2022年半年报,2022H1实现营收25.37亿元,同比+48.04%,归母扣非净利润7.16亿元,同比+40.90%;销售回款+19.39亿元,同比持平,经营净现金流4.11亿元,同比-55.73%

一、先看管理层讨论与分析。

“高举文化酒旗,推动文化酒鬼行稳致远”

“内参、酒鬼”双轮驱动的发展模式”

“做强基地市场、突破高地市场、深度全国化”的市场策略”

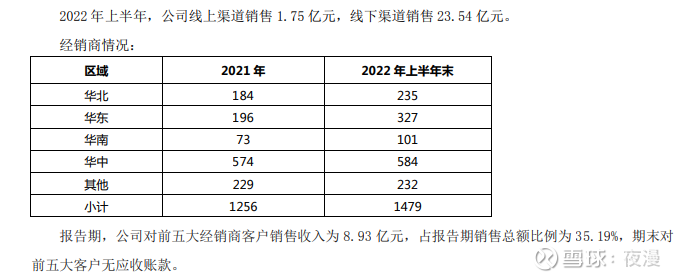

“2022 年上半年总客户数达 1479 家,较 2021 年末增长 17.75%。实现客户规模、质量双 提升。”

“酒鬼酒全国核心终端网点达到 2.5 万家,全国市场地级市覆盖率达 72%,湖南县级市场覆盖率 99%”

“公司采取相应举措,强化价格及市场管理,进行费用投入方向转型,回款心 态到动销心态的转型,强化动销工作落地,降低疫情影响。”

总结一下:酒鬼酒的核心标签是文化酒、酒鬼酒内参双轮驱动,坚定推进全国化且进展顺利,除了湖南市场,其他区域市场的县级覆盖率还有很大提升空间,目前公司从重视回款到重视动销。

我们看一下酒鬼酒的经销商情况:

从经销商的变化情况可以看出,酒鬼酒主要拓展的成长型市场是华北和华东,另外华南市场的经销商数量还有很大的提升空间,渗透率偏低,而大本营所在的华中市场逐渐饱和。

根据今年的疫情情况,华北和华东(经销商增长最快)都是受疫情影响比较严重的区域,这部分成长型市场显然在上半年还没来得及发力,后续可以期待弹性。

其他里面应该是含西南、西北、东北市场的部分,这部分再加上华南市场,未来也是很广阔的空间,但是步子迈得太快容易扯到蛋,一切按计划进行即可。

毕竟,道远知骥。

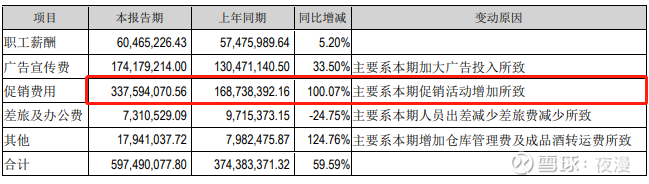

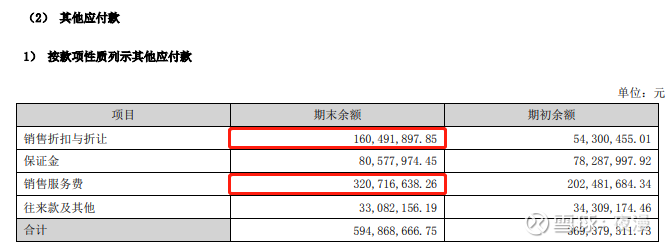

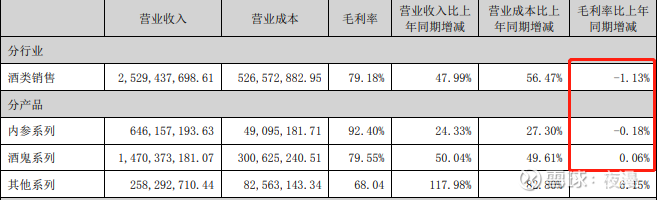

二、22H1营收增长48%,利润只增长41%,Q2营收增长5%,利润下降19%,主要系销售费用增长较快所致,其次是由于产品销售结构发生变化,导致整体毛利率下降1%。

销售费用同比+60%,增长了2个多亿。

促销费用增长了1.7亿,同比+100%,广告费增长了4400万左右,同比+34%。

职工薪酬只增长了5%。

事实上,在管理层分析中也说了公司战略由回款转向动销,结合今年疫情的影响,动销确实受到影响,酒鬼酒也回馈渠道,举行了很多促销活动,导致上半年渠道促销费用增加。

其实促销费用这部分利润是相对弹性的,随着品牌力上升,当市场占领后,由于白酒的成瘾性,一旦消费习惯形成,短中期会有惯性,会在未来转换为利润。

白酒行业,在品牌力的推动下,一定程度上的让利渠道,有利于未来获得更高的弹性利润。

薪酬费用是刚性的,并没有增长太多。

另外我们看一下酒鬼酒的销售结构变化,

内参的同比+24%,酒鬼同比+50%,湘泉同比+70%,其他系列+118%

内参占比下降,而内参毛利率是最高(92.4%),见下图

销售结构的变化,导致整体毛利率下滑1个点,事实上整体影响还算合理范围。

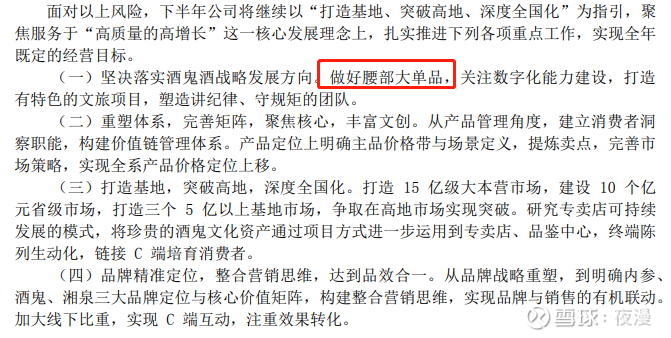

结合酒鬼酒的战略,如下图

做好腰部大单品,这是一个中长期的增长策略,因为高端酒一般产能都受限,这一条战略,泸州老窖在2022年中报中也有提到,今年泸州老窖中报业绩亮眼,靠得就是腰部产品放量发力。

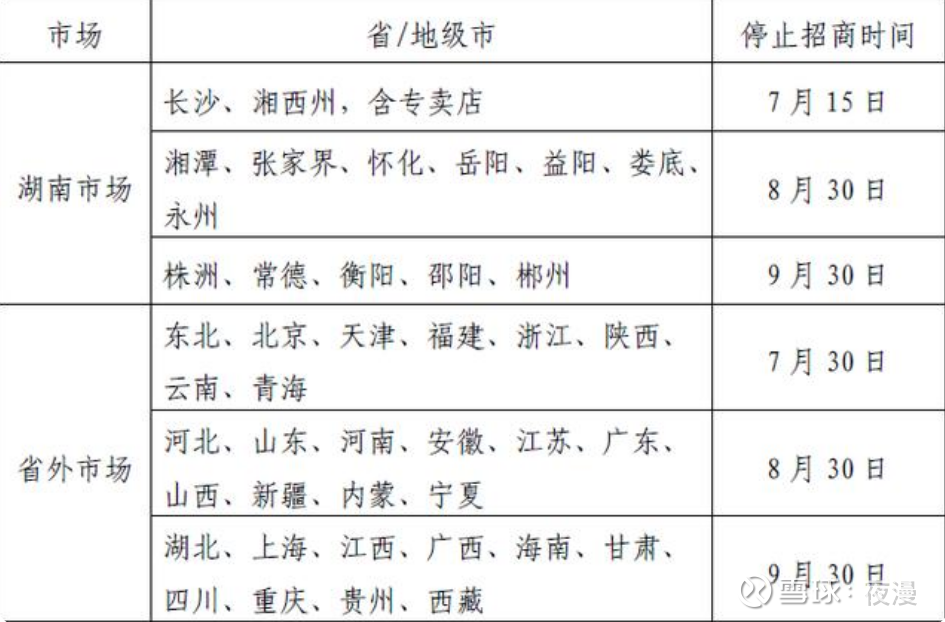

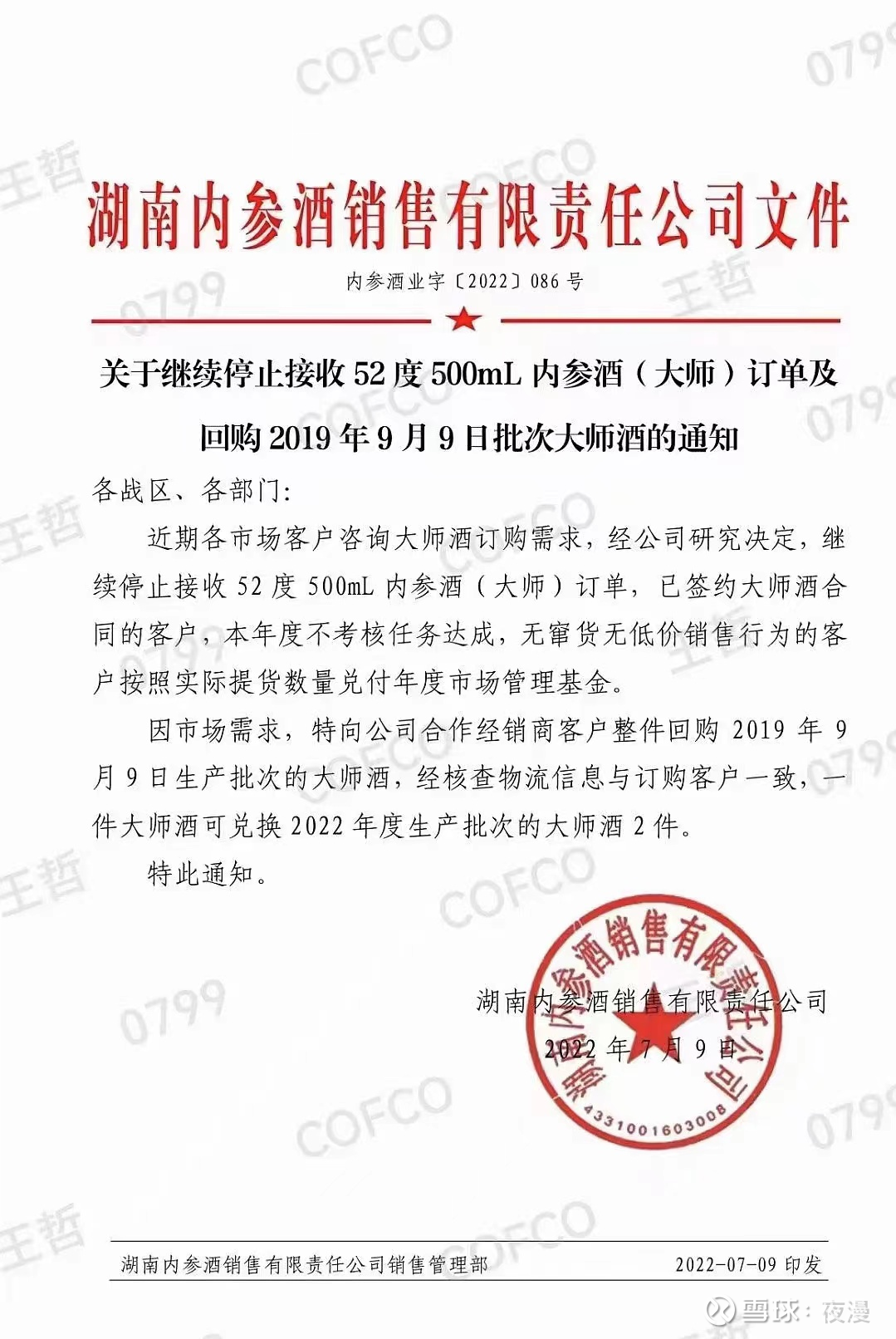

此外,由于酒鬼酒这些年的快速发展,其实内参的价格体系和动销建设还有待提升,有一些经销商存在低价出手内参酒的行为,这是对品牌的损坏,所以酒鬼酒暂缓了内参酒的发货,并且停止了部分地区招商,如下图

停止接受52度500ML内参酒(大师)订单,已签约客户本年度不考核任务达成。

以上代表酒鬼酒开始重视市场管理、保护合作经销商利益、推动品牌量价提升的有效举措,能够通过市场供需关系来维持产品价格的稳定以及提升,有利于市场的良性增长。

内参酒的增长放缓是酒鬼酒刻意为之。

踩刹车,是为了蓄力,是为了踩油门跑更远。

跑耐力赛的时候,胜出的往往不是兔子,而是乌龟。

这也是为什么复利被称为世界第八大奇迹。

这场全国化的次高端酒厮杀是持久战,最终的胜利者将是下一个白酒王者。

次高端酒是我认为白酒行业里面有阿尔法(α)收益的子行业,而且红利期还很长。(需要综合考虑疫情政策的影响)

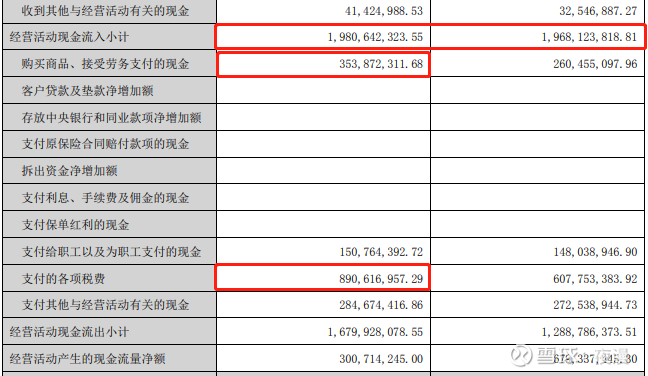

三、销售回款+19.39亿元,同比持平,经营净现金流4.11亿元,同比-55.73%。

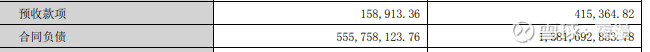

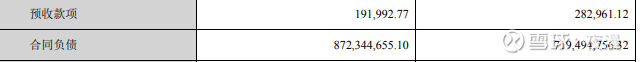

合同负债同比和环比都下降。

图一是今年的合同负债,图二是去年的,今年中报只有5.56亿,比上个月少了1.2亿,比去年同期少了3.2亿。

一方面说明去年冲的很猛,尤其是回款上,另一方面说明今年确实增长压力大。

今年上半年回款和去年持平,但是支出增加了,体现在税费,购买物资上,导致整体经营现金流下滑较多。

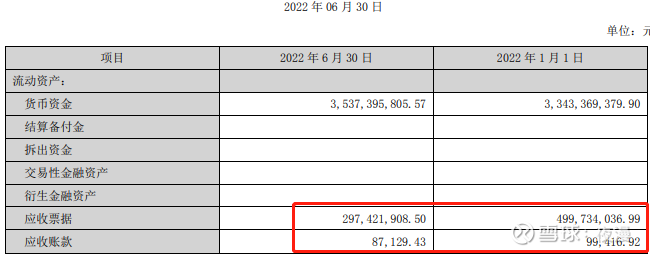

另外,销售政策并没有变得更激进,应收账款未增长,应收票据同比去年大幅度下降,如果要看白酒哪天是否真的崩了,就看应收账款和票据这个科目,当某个白酒靠这个科目来增长利润的时候,基本上就比较危险了。

很多其他行业企业其实不赚钱(我就不点名了),大部分虽然有利润,但都是应收账款,很多应收账款其实收不回来,会不断累积,像是一个小型庞氏骗局,带来虚假的繁荣。

白酒是真的赚真钱,有现金流的利润才是真钱。

真正决定一个企业是否能够可持续发展的永远是现金流,而不是利润。

四、展望未来。

很多人会觉得酒鬼酒Q2业绩暴雷,Q2收入微增,利润下降19%。

我们换个角度思考一下,Q1酒鬼酒利润同比增长95%的时候,有没有涨?

没有,甚至一路下跌,为什么?

因为大家预期疫情的影响下,酒鬼酒Q2业绩很差,所以一路下跌。

所以,这些都已经反映在股价里面了,甚至我认为有一些反应过头了。

泸州老窖、洋河股份虽然业绩不错,但这也是预期内的,所以第二天微涨和大跌。

如果我们不看Q1,直接看,酒鬼酒22H1的表现,是不是更加公允一点?

150的酒鬼酒对应的增长预期是多少?

我们用PEG估值来对比一下,

什么是PEG?

PEG估值法指标是公司的市盈率除以公司的利润增长率。

如果PEG小于1,相同增速保持三年,则所有股票的PE都将小于15倍,哪怕它现在是150倍。

由于三四季度利润基数很低,今年酒鬼酒大概率能完成50%+的利润增长,假设未来三年疫情政策转向,给酒鬼酒最高复合增长率60%,若不转向,最低复合增长率35%(基于中粮背景,目前还有很多市县级市场是空白的,光靠铺货就能维持这个增长率)。

2022年PE34,PEG在0.57-0.97,被明显低估。

我们对比一下同行业,泸州老窖,给未来三年最高复合增长率30%,最低15%的复合增长率。

2022年PE32,PEG在1.07-2.1,合理偏高。

洋河股份,给未来最高25%,最低10%的复合增长率。

2022年PE26.6,PEG在1.06-2.66,合理偏高。

宁德时代,我们用卖方利润272万为2022年的利润,给的三年复合增长率是35%。

2022年PE是44,PEG=44/35=1.26,合理偏高。

对于酒鬼酒,我想说,

在成长期就对一个企业用放大镜看,未免太苛刻了。

若大资金足够有眼光,有远见,那么请珍惜现在的酒鬼酒吧,

若没有人欣赏,那也罢了吧,

人生如同一场朦胧的梦似的,举起酒杯奠祭这万古的明月吧!

$酒鬼酒(SZ000799)$ $舍得酒业(SH600702)$ $山西汾酒(SH600809)$

写于凌晨4点,有点累,给赞吧,你的支持是我创作的动力。

@今日话题 #2022年中投资炼金季#