(原标题:细解伊利中报)

即使经历上半年的疫情反复对各行业普遍影响,伊利作为乳业龙头,依然实现了业绩的逆势稳健增长,经营韧性十足,且净利率持续走强。倘若我们进一步细致审视伊利上半年的业绩表现,就会发现另翻乾坤。

1、内生性增长势头强劲,“一超多强”格局强化

今年上半年,伊利营收634.63亿元,同比增长12.31%,归母净利61.33亿元,同比增长15.23%,这个数据反馈其实基本上符合券商之前的预期。也说明伊利稳健程度能让投研机构对其业绩“基本上能做到准确预估”。

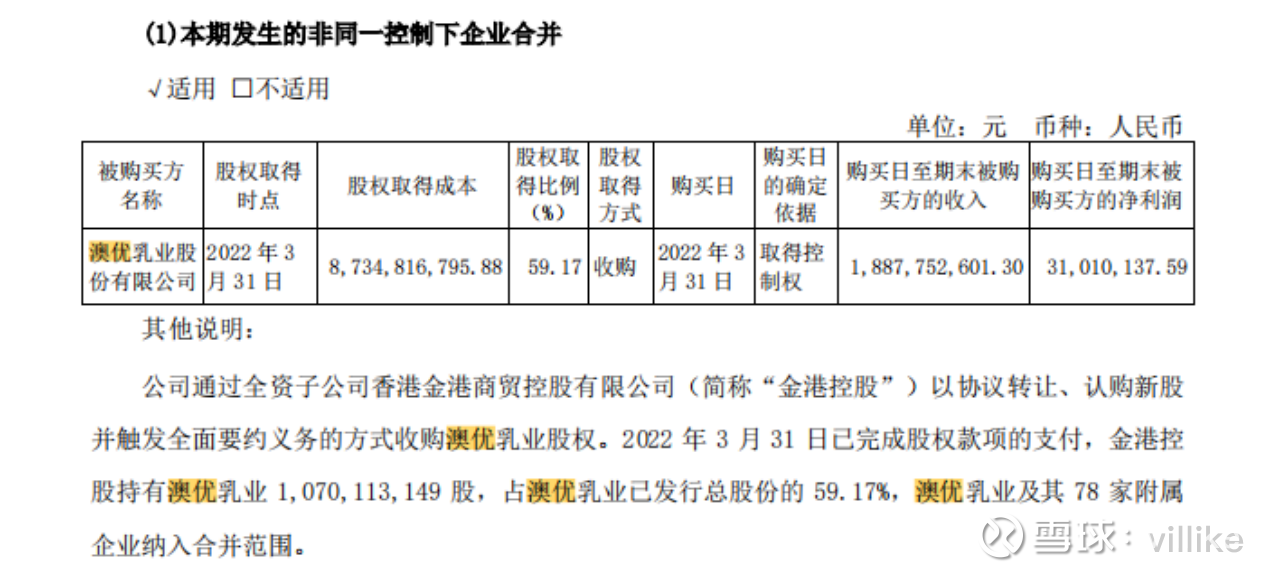

很多投资者关心澳优并表之后对伊利业绩的影响,其实澳优上半年贡献收入18.88亿元,贡献净利润0.31亿元,而伊利持有澳优59.17%的股份,所以如果剔除澳优的影响,那么伊利上半年总营收为615.83亿元,同比增长为8.98%,而归母净利61.15亿元(减去0.1835亿元的澳优并表净利),同比增长14.9%。那么净利增速就比营收增速高5.92个百分点,较并表情况秒增3个百分点,体现出伊利内生性净利增长其实更加强劲。

表面看伊利上半年净利率为9.66%,这已经创出近5年中报净利率新高,但其实如果把澳优部分剔除,计算“内生利润率”的话伊利的净利率表现同样更强,达到9.93%。

另外,随着企业并购的兴起以及会计制度的改革,很多时候损益表中的净利率,并非是企业真实的经营利润,若想知道“最具干货性净利”的话,需要盯住“归母扣非净利”这项。本次中报伊利归母净利增速为15.23%,而归母扣非净利增速却为17.51%,这再次显示出伊利的“低调”。所以伊利的内生性增长动能强劲,而且甚至于比财报展现的还要强。

除了和自身往期业绩相比,伊利展现出强劲的内生性增长势头之外,和主要竞品相比,伊利同样体现出优势扩大趋势。

蒙牛今年上半年总营收为477.22亿元,归母净利为37.51亿元,也就是伊利营收规模领先其157.41亿元,伊利在规模上的领先差距从25%大幅拉开都到33%,这其实从侧面体现出伊利更突出的规模成长能力。

伊利更强的规模成长能力在近日荷兰合作银行公布的全球乳业榜单中也有所表现。伊利不仅连续第3年位居“全球乳业五强”,更以31.7%的增速成为全球乳业20强中增长最快的企业。

同时在净利维度,飞鹤中报归母净利为22.56亿元,“蒙牛+飞鹤”归母净利合计为60.07亿元,仍不及伊利同期净利润,这足以说明,“一超多强”的乳业格局持续加强。

2、提供消费者满意的给力产品,冲刺全品类第一

营收净利增长只是财务端的反馈,而驱动企业业绩提升的关键是伊利紧抓健康消费新趋势,提供满足消费者需求的给力产品,并把品牌影响力内化为“消费黏性”等经营护城河。

上半年伊利液体乳业务实现营收428.92亿元,稳居行业第一。在液奶板块中,伊利打造起“2+2+x”的产品矩阵,在200亿元级别的超级单品里面,金典(有机奶市占率第一)、安慕希(市占率高达65%)、伊利纯牛奶更是“国民品牌”,不仅融入消费者认知,而且依托于多样化的消费场景,迎合消费升级趋势,伊利持续推出新品,使得基本盘优势不断延展。

而在超100亿级单品中,优酸乳增速迅猛,其富含众多益生菌有助于消化的特性,适配快节奏下消费者的需求,未来有可能跃升为下一个200亿大单品。

而在10亿级产品序列中,舒化奶主打“乳糖不耐受人群”,谷粒多聚焦“天然谷物与牛奶的结合性”,而QQ星专注于“适合儿童的牛奶”,满足的是各种高增速细分需求,这意味着在液奶的各类潜在赛道中,伊利同样掌控着未来趋势。

如此一来,伊利液奶基本盘不仅规模优势领先,更重要的是其形成了明显的“梯次分布”,这意味着其具有明显的“长尾性结构优势”,也就是产品市占率优势具有延续性。

冷饮方面,期内伊利取得72.94亿元营收,同比增长31.7%。要知道去年全年伊利冷饮板块营收才71.61亿元,所以伊利冷饮业务不仅是28年来蝉联中国冷饮销售榜首,而且是历史首次出现“以半年超全年”的增长趋势。从这个趋势也可以看出,巧乐兹、须尽欢、妙趣、冰工厂、甄稀等伊利明星冷饮单品受追捧程度。

奶粉及奶制品业务上,伊利该业务首次实现“半年营收超百亿”,第二增长曲线加速崛起。业务营收达120.71亿元,同比增长58.28%,且需要注意的是,该业务综合毛利率高达43.11%,对伊利整体盈利能力提升贡献巨大。如果把这个板块做细分拆解,主要包含三大部分:婴配奶粉、成人奶粉、奶酪。

期内,伊利推出了首批符合新国标的婴配奶粉,同时逐渐完善了“领婴汇”等私域会员体系。随着与澳优进一步整合协同,未来还将与其形成“牛羊互补”的品线结构,总体看伊利婴配奶粉增速位居行业之首,奶粉第一已唾手可及。

上半年伊利成人奶粉市占份额同比提升1.3个百分点,稳居细分市场第一,这部分随着人口老龄化趋势及人均收入的提升,也会加速增长。

奶酪业务取得跨越式增长,上半年营收增速超40%,并完成50万网点布店,市占率同比提升了4个百分点,独立品台运营实践获市场认可。

由此来讲,伊利“好业绩”取得离不开“好产品”的口碑。整体产品战略上,伊利“以消费者为中心”,从需求端的反馈来规划整体产品矩阵,并持续进行“品类优化”,使得其全品线产品获得消费者的青睐,这也是其“业绩长青”的本源。

3、“好公司+好股价”

看财报,除了想了解上市企业基本面,其实大多数人更关注的是估值。因为只有“好企业+好价格”同时出现,才算是好的投资机会。

伊利由于业绩长期稳健增长,所以适用于PE估值模型。9月1日收盘,伊利滚动市盈率为23.24倍,以近5年周期看分位点仅为4.61%。

需要注意的是,由于伊利今年上半年归母净利为61.39亿元,这几乎意味着“每月挣10亿”,而且这个挣钱速度还在随着市占率的提升以及全产业链模式下运营效率的提升而在不断变快,其不断提升的净利率就是最好的明证。

按照wind系统券商的最新预期,2022年末伊利归母净利大概是106.3亿元,而今年上半年归母净利为61.39亿元,这意味着下半年伊利归母净利大概是44.91亿元同比增速将高达32.75%。所以到今年末伊利不仅将成为首家归母净利超百亿的国内乳企,而且在下半年净利端将提速明显(按照wind预测全年净利增速大概是22%)。

伊利业绩长期稳健增长,且常年分红率高达70%,这在整个食饮ETF板块中可谓独树一帜。

按照wind系统预测,3年后的2024年伊利归母净利大概为147.02亿元,代表无风险收益率的10年期国债收益率当前在2.66%左右,所以根据简易型DCF估值框架,二者相除之后,伊利“合理理论市值”应为5527亿元。即便打出足够的安全边际,也就是直接把合理市值减半处理,那么对应的总市值也约为2764亿元,对应伊利63.99亿的总股本,对应43.19元股价。

而伊利最新股价仅为34元左右,这意味着伊利当下股价走势不仅低估明显,而且即便距离DCF折现法的高安全边际买点,潜藏着接近30%的涨幅空间。

$上证指数(SH000001)$ $恒生指数(HKHSI)$ $伊利股份(SH600887)$