(原标题:这些新手基金经理出了好业绩)

#老司基硬核测评# $交银趋势混合A(F519702)$ $华夏行业景气混合(F003567)$ $中欧价值智选回报A(F166019)$ @今日话题

雪球整理了13位较受关注的新生代基金经理及其当前的代表作:

从这些代表作来看,这批基金经理任期内确实有或至少有过比较不错的收益表现,只是在任时间都不算太长,同时,除了袁维德、王鹏具备5年左右基金经理经验之外,其他经理都是投资管理经验较少的新手基金经理。

有时,有些收益表现较好的新生代基金经理会被冠以新锐基金经理之称。

但客观来说,新生代基金经理初上任两三年时间如果有不错的投资业绩,或许我们可以从中发现他们在投资上的一些亮点,但通常很难真正说明他们真的就是实力不凡了。

不管怎么说,既然这13位经理确实产出了业绩,那就看一看他们的业绩表现和风格特点好了。

以2020年12月30日以来各位经理在这些基金上的交集任期来看,这13只基金的期间收益表现都相较同期主动权益基金领先;

其中,周智硕管理的建信中小盘先锋股票、杨金金管理的交银趋势混合期间年化收益率超过40%;

韩创管理的大成新锐产业混合、钟帅管理的华夏行业景气混合、李淑彦管理的信澳周期动力混合、董辰管理的华泰柏瑞富利混合、施成管理的国投瑞银新能源混合期间年化收益率超过30%;

刘畅畅管理的华安文体健康混合、李彦管理的华夏兴和混合、王鹏管理的泰达宏利转型机遇股票期间年化收益率超过25%;

袁维德管理的中欧价值智选混合、贾腾管理的浙商聚潮产业成长混合期间年化收益率约为15%;

于渤管理的期间股票平局仓位仅42.78%的富国新收益混合年化收益率5.7%。

有必要特别说明的一点是,由于这段交集任期横跨的时间不算长,受阶段性较强收益表现的影响,部分基金经理所管产品的年化收益率看起来非常高,但结合主动权益基金的长期业绩历史来看,通常长期年化收益率能达到20%以上已属优秀,显然,30%、40%这样的强势年化收益表现长期来看是难以维持的。

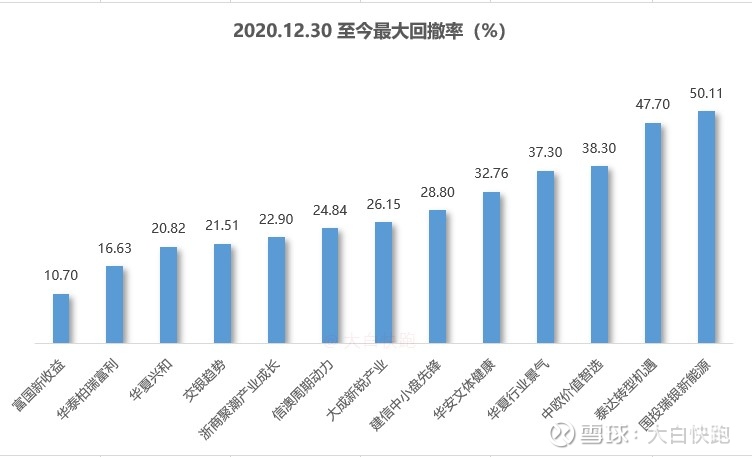

在风险方面,由于股票仓位总体偏低,于渤管理的富国新收益混合收益波动与回撤水平都相对较低;

而王鹏管理的泰达宏利转型机遇股票、施成管理的国投瑞银新能源混合都表现出很强的高风险属性,期间净值甚至一度达到或接近腰斩水平;

钟帅管理的华夏行业景气混合期间收益波动与最大回撤水平也处于同期非偏债类主动权益基金的较高水平;

袁维德管理的中欧价值智选混合相较同期非偏债类主动权益基金而言,期间收益波动水平虽处中等,但最大回撤幅度显得稍大了些;

刘畅畅管理的华安文体健康混合期间收益波动与最大回撤水平,处于同期非偏债类主动权益基金的中等水平;

其他几位经理的产品期间收益波动与最大回撤表现,相较同期非偏债类主动权益基金而言都有一定优势,尤其是杨金金管理的交银趋势混合、董辰管理的华泰柏瑞富利混合表现较好。

综合收益与风险表现来看,这13位经理所管产品期间风险调整后收益都较同期主动权益基金有优势,尤其是杨金金管理的交银趋势混合。

从经理们在管理这些基金过程中表现出的风格特点来看,交银趋势混合杨金金、信澳周期动力混合李淑彦、建信中小盘先锋股票周智硕、华夏行业景气混合的钟帅都相对偏中小盘风格,同时,杨金金较兼顾估值与成长且持仓灵活,李淑彦更重于偏周期行业的机会、持仓灵活,周智硕对景气变化较看重且持仓也较灵活,钟帅的成长风格明显;

华泰柏瑞富利混合的董辰、大成创新产业混合的韩创、浙商聚潮产业成长混合的贾腾,都较侧重于挖掘周期行业机会,同时,董辰更偏好较低估值的大市值企业,持仓较为灵活,而韩创则更兼顾估值与成长,换手率更低于董辰,贾腾较看重估值,且更偏好传统细分行业里相对更具增长空间的领先企业;

华安文体健康的刘畅畅比较喜欢景气前景较好的成长型行业,对其中的大型企业、中型企业都较关注,富国新收益混合的于渤则是大盘成长风格,调仓换股比较积极;

中欧价值智选的袁维德,他原来的“低估值、好公司>景气度”这个公式里,景气度的权重提高不少;

华夏兴和混合的李彦、国投瑞银新能源混合的施成、泰达宏利转型机遇的王鹏,投资风格比较积极,都较偏好集中重仓少数景气赛道。

基金经理那么多,能凭业绩被一大票投资者关注到并不容易。

希望这13位经理中,有人能用未来更长期的好业绩证明自己是值得长期托付的闪亮的星。

@今日话题 @雪球基金 @雪球创作者中心